円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ25万部の著者。YouTubeチャンネル登録者22万人。

相続税はいくらから、かかりますか?

こんにちは!円満相続税理士法人の橘です。

相続税は、誰にでもかかる税金ではなく、一定額以上の財産を持っていた人にだけかかる税金です。

その一定額のことを、基礎控除といいます。

2022年時点の相続税の基礎控除は、

3000万+600万×法定相続人の数

という算式で計算します。

例えば、相続人が3人であれば4800万円(3000万+600万×3人)ということになります。

今回の記事では、日本一売れた相続本の作者である私が、相続税の基礎控除についてわかりやすく解説します。

最後までお読みいただければ、相続税の基礎知識から今後の税制改正の展望まで丸わかりですよ♪

YouTubeで徹底解説(10分)↓

1分で要点解説↓

相続税の基礎控除の計算方法

まずは、ざっくりと相続税の計算方法について解説します。

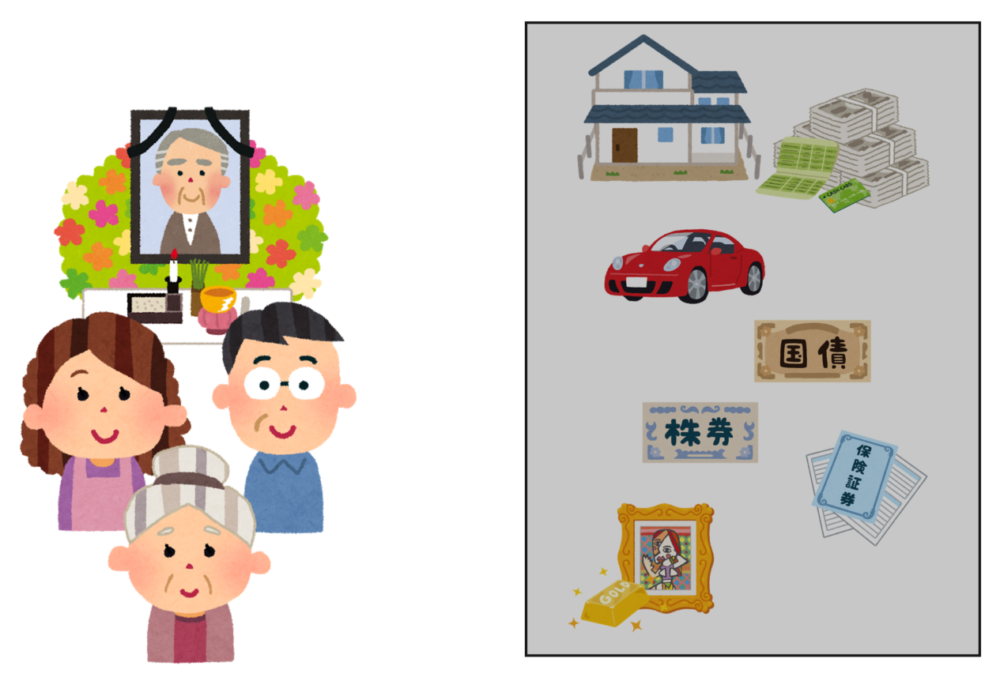

相続税は、まず亡くなった方の遺産を、亡くなった日における時価で円換算します。

遺産の時価の円換算ができましたら、それを集計していきましょう。

一つの箱に集めていくようなイメージです。

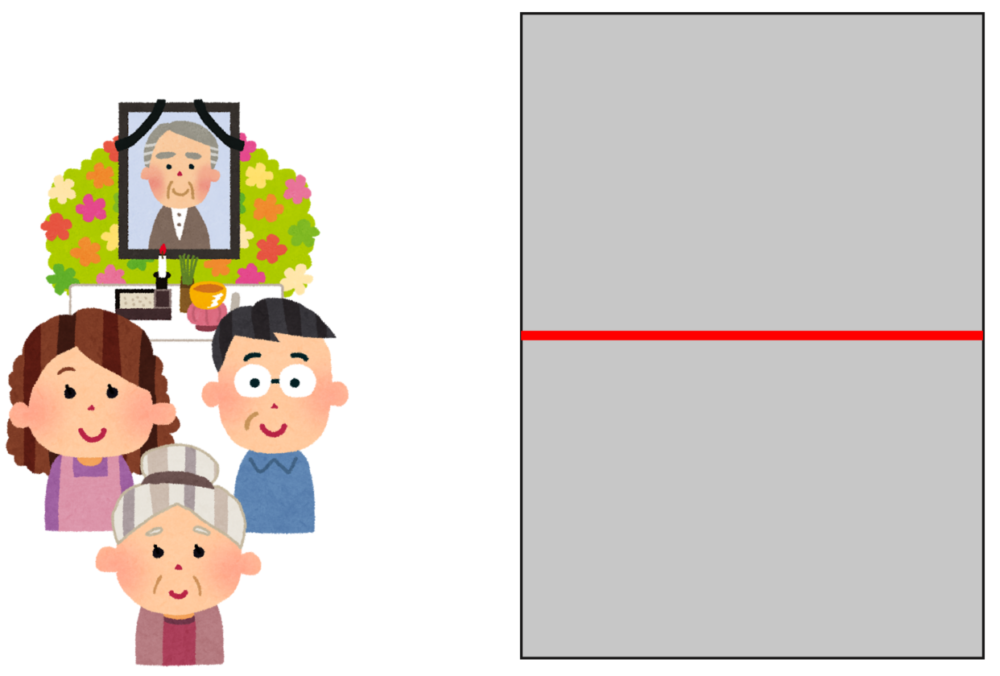

次のステップは、先ほど集計した遺産のボックスに一本の線を引いていきます。

この線はなにかというと、これこそが基礎控除です。

相続税は、遺産の合計額のうち、基礎控除までの金額にはかからず、基礎控除を超えた部分に課税されます。

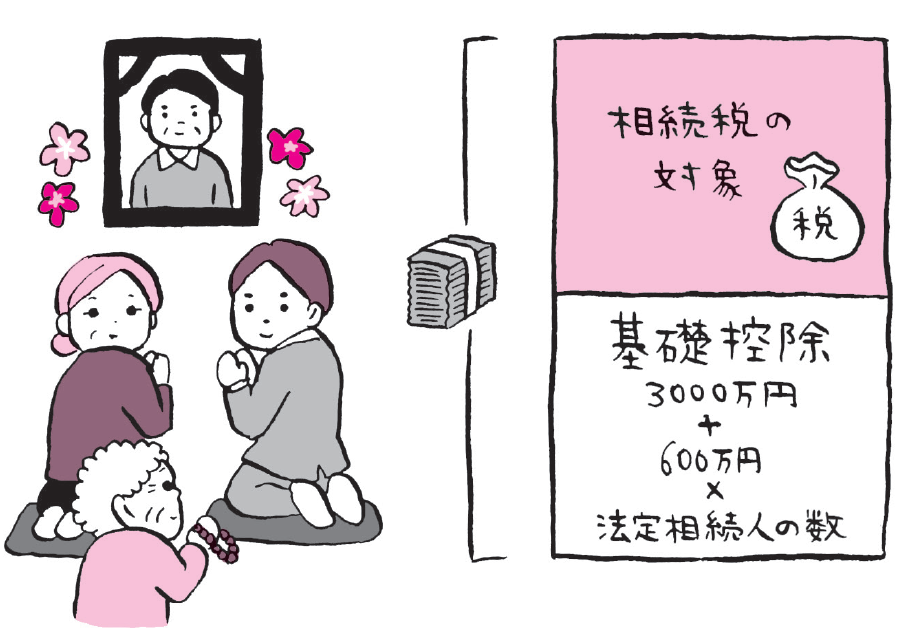

基礎控除の金額は次の計算式で計算します。

3000万+(600万×法定相続人の数)

例えば、相続人が3人の場合、基礎控除額は、3000万+(3人×600万)=4800万となります。

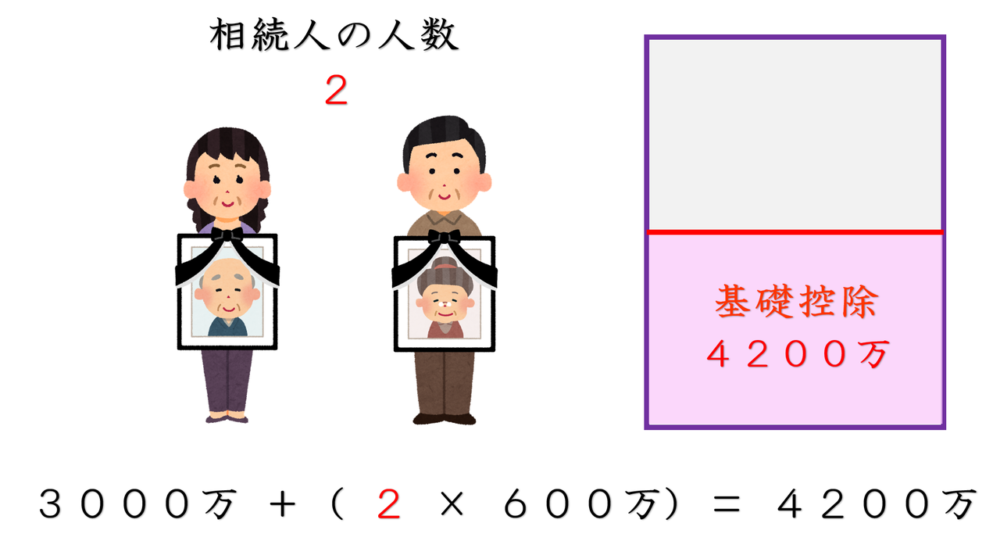

相続人が2人の場合には、3000万+(2人×600万)=4200万です。

遺産の合計額から基礎控除を引いた金額が、相続税の対象になります。

詳しい相続税の計算方法が知りたい方は、こちらをお読みください。

不動産がある場合

父が遺した遺産は、ほとんどが不動産でした。時価はどのように計算すればいいですか?

プロではない方が、不動産の正確な時価を計算することはできません。

そこで国税庁は、誰でも簡単に不動産の時価を計算できる方法を発明しました。詳しくは、こちらの記事をお読みください。

債務や葬儀費用がある場合

相続税の計算をする際に、借金や葬儀にかかった費用は引いていいと聞きました

その通りです。

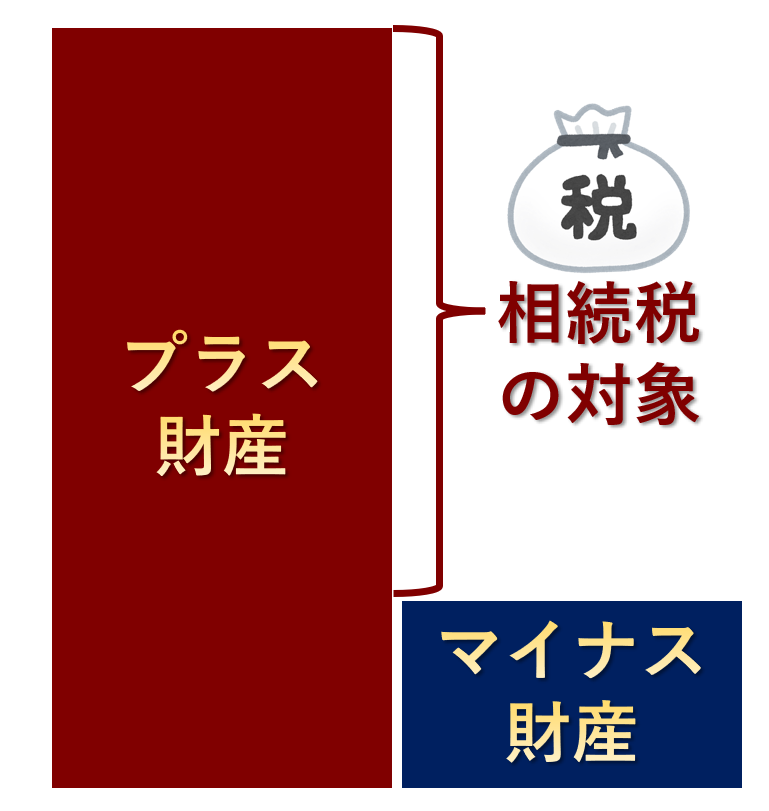

相続税は、故人が遺したプラスの財産から、債務や葬儀費用などのマイナスの財産を引いた金額が対象になります。

この相続税の対象となる金額が、基礎控除を超えるのであれば、相続税の申告が必要になります。

【原則】基礎控除以下なら申告不要

遺産の時価を集計したら、基礎控除を下回りました。この場合、相続税の申告は必要ありませんか?

はい!基礎控除を下回れば、相続税の申告は必要ありません。ただし、例外があります。

基礎控除以下なら遺産分割は自由?

遺産は基礎控除以下で相続税はかからないみたいです。そこで、相続人で話し合って、今後の相続税対策として、私を飛ばして、孫に相続させることにしました。

ん?亡くなったお父様は遺言書を遺していましたか?

いえ、遺言書はありませんでした。

なるほど。それでは残念ですが、相続人全員が同意した場合でも、相続人ではないお孫さんに相続させることはできません。

えー。みんなが納得しているならいいじゃないですかー!

それをやってしまうと、『一度相続人が相続したものを、お孫さんに贈与した』という扱いになるため、贈与税の対象になってしまいますよ!

【例外】基礎控除以下でも申告が必要な場合

相続税の特例を使った結果、基礎控除を下回る場合には、相続税が0円であったとしても相続税申告が必要になります。

申告をしないと、特例を使うことができなくなり、税務調査で追徴課税を言い渡される可能性もありますので、注意しましょう。

具体的には、次の特例が該当します。

小規模宅地等の評価減

これは、『亡くなった人が自宅として使っていた土地は、配偶者か、亡くなった人と同居していた親族が相続する場合には、8割引きの評価額で相続税を計算して良いですよ』という特例です。

小規模宅地等の特例を使うと、遺産の合計額は基礎控除は超えるものの、結果として相続税が0円になる、という現象がよく発生します。

ただ、この場合、相続税は0円であっても、相続税申告は必ずしないといけません。申告しないままだと、小規模宅地等の特例は使えなくなりますので注意しましょう。

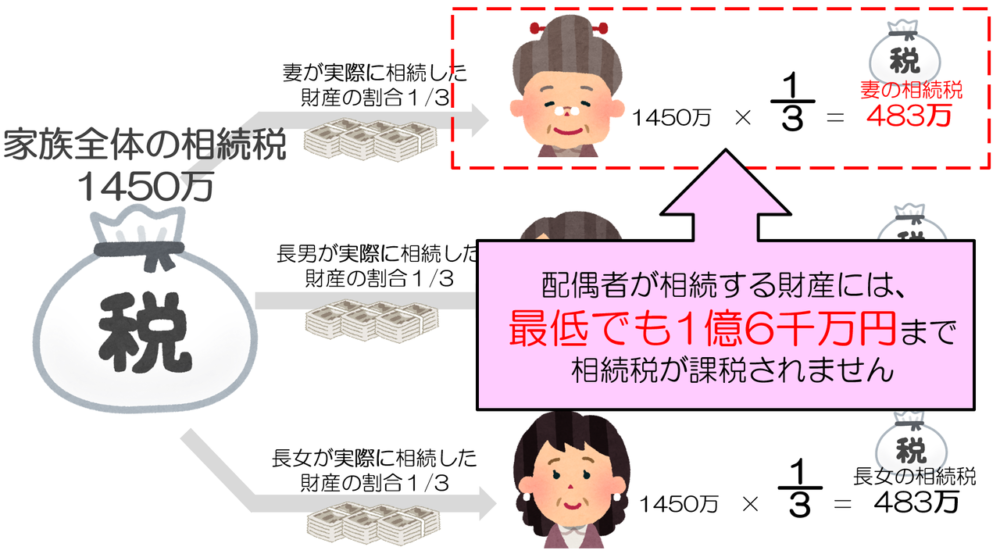

配偶者の税額軽減

これは、『夫婦間で相続する場合は、最低でも1億6000万円まで相続税を課税しませんよ』という特例です。

この配偶者の税額軽減という特例を使った結果、相続税が0円になったとしても、必ず相続税申告が必要になりますので、注意ですね。

遺産寄付による非課税

遺産を国や地方公共団体、学校法人などに寄付すると、その寄付した財産は相続税が非課税になります。

ただし、寄付によって相続税を非課税にするためには、必ず相続税申告が必要になりますので、その点も注意しましょう。

【例外】基礎控除超でも申告不要な場合

遺産額が基礎控除額を超えていたとしても、次に該当した場合は、相続税の申告義務はありません。

生命保険の非課税枠

後述する、生命保険の非課税枠により、相続税が0円となる場合は、相続税の申告義務はありません。

死亡退職金の非課税枠

生命保険の非課税枠と同じように、死亡退職金の非課税枠により相続税が0円となる場合にも、相続税の申告義務はありません。

各種税額控除

障害者控除、未成年者控除、贈与税額控除、相次相続控除などによって、相続税が0円となる場合には、相続税の申告義務はありません。

ぎりぎり超えたくらいなら申告不要?

基礎控除をギリギリ超えたくらいなら、申告しなくてもいいですよね?

ギリギリであっても超えたなら必ず申告してくださいね。

申告しないと税務調査に入りますよ

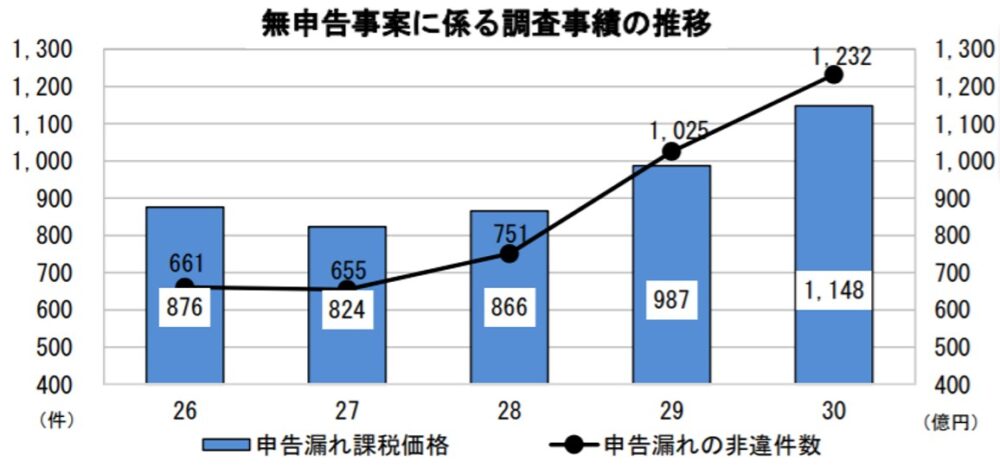

最近の税務調査は、相続税の申告を一切しなかった無申告者を非常に厳しく取り締まっています。

故意に申告しなかった場合には、非常に重いペナルティがつきますので、くれぐれも注意しましょう。

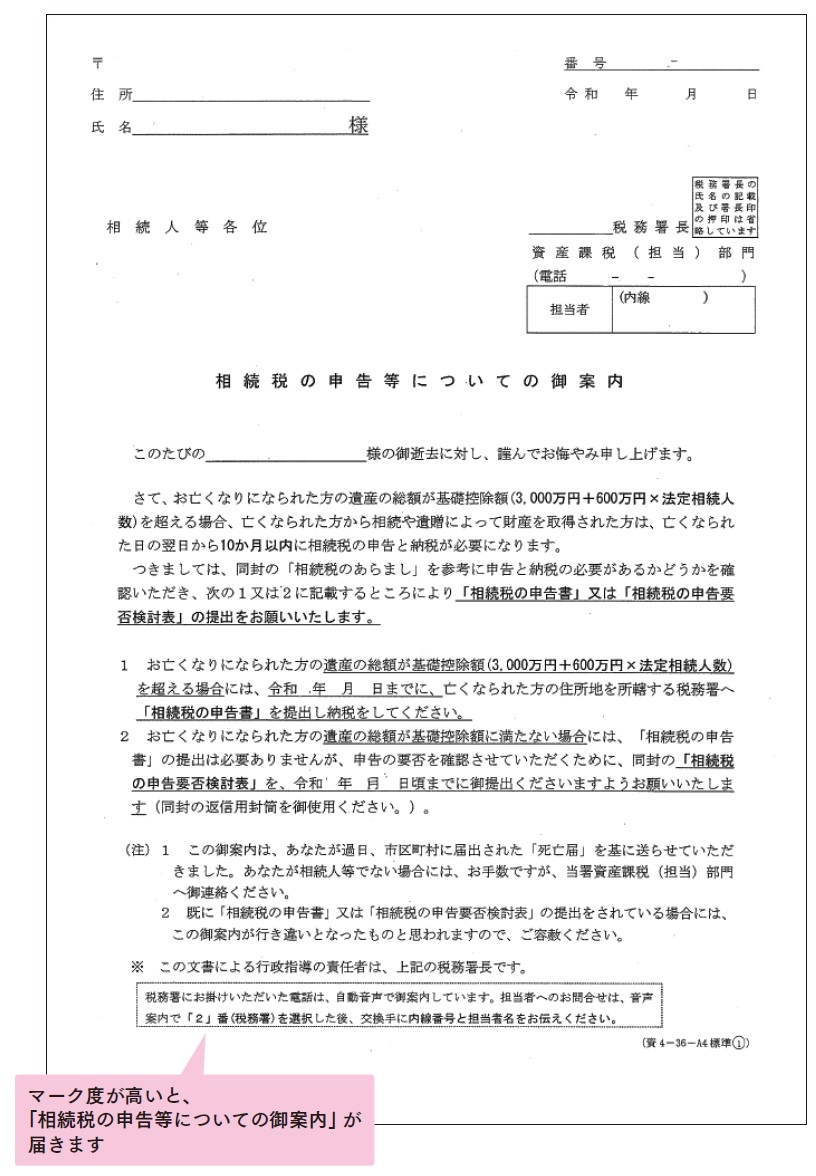

ぎりぎり超えないなら、お尋ね書に回答しよう

計算したら、ぎりぎり基礎控除を超えなさそうです。

ただ、何もしないのは、税務署から目を付けられそうで怖いです…

その場合は、税務署から送られてくる、『相続税の申告要否検討表』に回答しましょう。

この書類は、相続が発生してから、4~5ヶ月後に相続人代表者宛に郵送されてきます。

こちらに、『きちんと集計した結果、基礎控除を下回りました』と書いて税務署に提出します。

すると、これを受取った税務署の人は、

きちんと検討したうえで、申告しないわけですね

となりますので、税務調査に選ばれる可能性を下げることができます。

ちなみに、この書類は、相続が起きた全ての家庭に送っているのではなく、相続税がかかりそうなご家庭にだけ送られています。

すなわち、この書類が届くということは、税務署からマークされていることを意味します。

裏を返すと、この書類が届かない家庭はマークされてないってことですか?

いいえ、そうとも言い切れません。国税庁の気まぐれかもしれませんよ

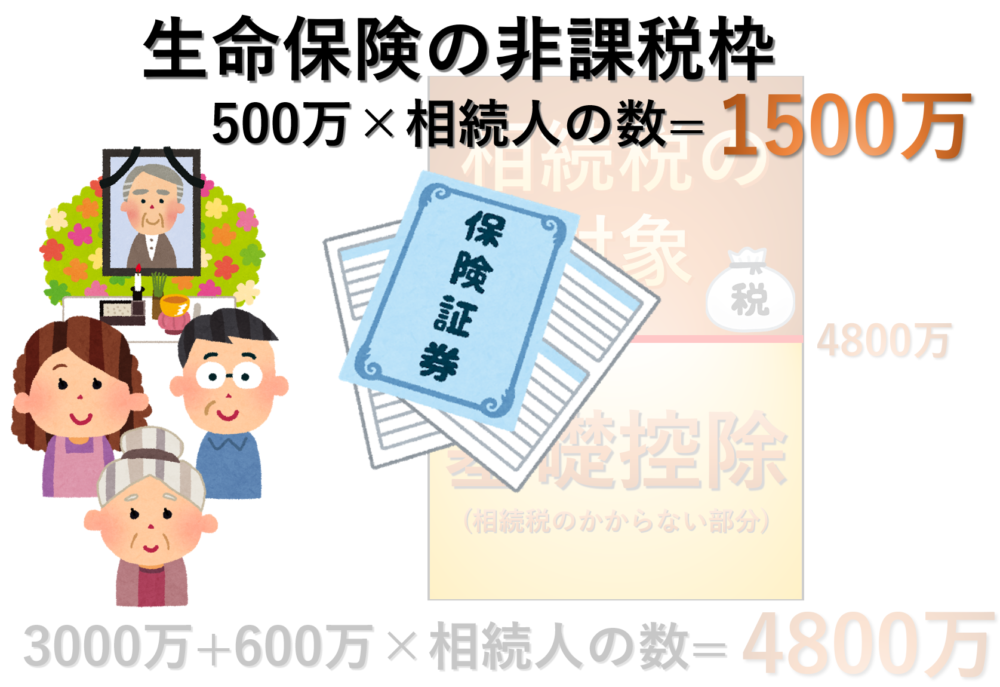

生命保険金との併用

基礎控除と一緒に使える

相続に際して支払われる生命保険金も、相続税が課税されます。

しかし、生命保険金は、次の金額まで非課税です。

500万×法定相続人の数

例えば、相続人が3人いる場合は、500万×3人=1500万まで生命保険金は非課税となります。

預金として遺産を残せば相続税の対象となるものが、生命保険という形に変えるだけで非課税となるので、とてもお得な制度です。

相続税の基礎控除と、生命保険の非課税枠は、併せて使うことが可能です。

この仕組みを使えば、より多くの金額を非課税にすることができますね。

基礎控除額を下回れば申告不要

例えば、相続人が3人おり、遺産が6000万ある人の場合には、基礎控除は4800万なので、相続税の申告が必要になります。

しかし、この人が1500万分の生命保険に加入していた場合には、同じ6000万の財産でも1500万までは非課税となり、課税の対象は4500万になります。結果として基礎控除4800万を下回りました。

この場合、相続税の申告は必要ありません。

先ほど紹介した、小規模宅地等の特例や配偶者の税額軽減と異なり、生命保険金の非課税枠を使って基礎控除以下となった場合には、相続税の申告義務はありません。

【参考】節税になる生命保険の受取人

生命保険金の非課税枠は、誰を受取人するかによって、相続税が安くなる場合と、高くなる場合が存在します。

詳しくはこちらの記事で解説しました。

配偶者控除との併用

夫婦間の相続では、最低でも1億6000万まで相続税が非課税になる特例があると聞きました。基礎控除とあわせて2億円位まで非課税になるという意味ですか?

いいえ、ここは誤解されやすい論点なのですが、基礎控除と、配偶者控除は、計算過程における控除のタイミングが異なりますので、別物だと考えてください。

相続税の計算プロセス

相続税の計算は、

1.遺産総額から基礎控除を引いた金額に税率をかけ、家族全体の相続税を計算する

2.家族全体の相続税を、実際に財産を相続した割合で、各相続人振り分ける

3.各相続人に割り振られた税額から、それぞれの相続人が使える税額控除を引いて納税額を確定させる

という、3ステップで行います。

基礎控除のタイミング

基礎控除は、上記のプロセスのうち、ステップ1の家族全体の相続税を計算する段階で、遺産総額から控除する金額です。

配偶者控除のタイミング

一方、配偶者控除は、上記のプロセスのうち、ステップ3の各相続人の納税額を確定する段階で、配偶者に割り振られた税額から控除する金額となります。

つまり、基礎控除は家族全体の相続税を計算する際に引く控除。

配偶者控除は、配偶者に割り当てられた税額のうち、1億6000万に対応する部分までを引く税額控除、という位置づけになります。

ちょっと難しいですが、何となくわかりました

特殊な相続における基礎控除

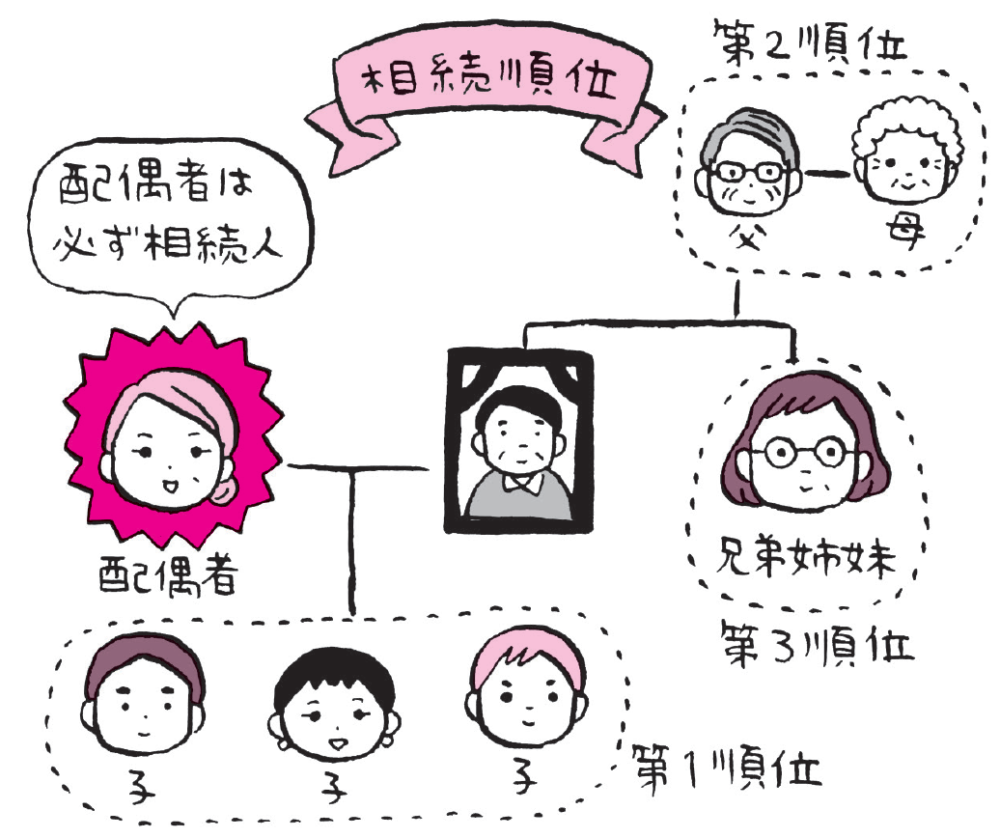

相続人になるのは誰ですか?

法定相続人は、相続が発生した時点の家族構成で決まります。

配偶者は必ず相続人

子がいる場合は、子が相続人【第1順位】

子がいない場合は、直系尊属(両親)が相続人【第2順位】

子も直系尊属もいない場合は兄弟姉妹が相続人【第3順位】

さらに詳しくは、こちらのブログ記事で解説しています。

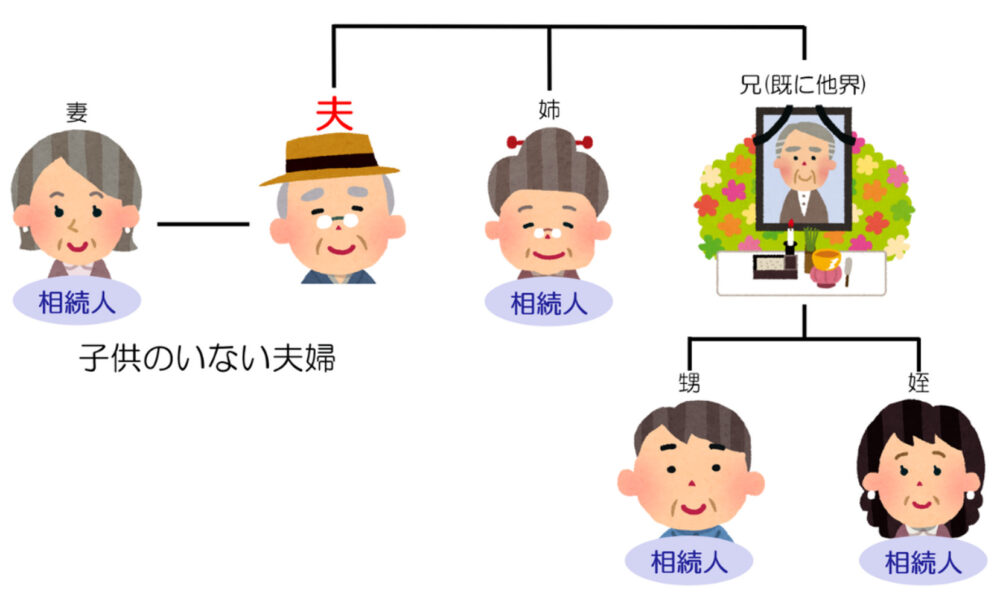

兄弟姉妹が相続人になる場合

子がおらず、両親とも既に他界している方が亡くなった場合には、相続人は配偶者と兄弟姉妹になります。

この場合、兄弟姉妹の人数も当然、相続税の基礎控除に含まれます。

兄弟姉妹が多い方であれば、その分、基礎控除の金額も大きくなります。

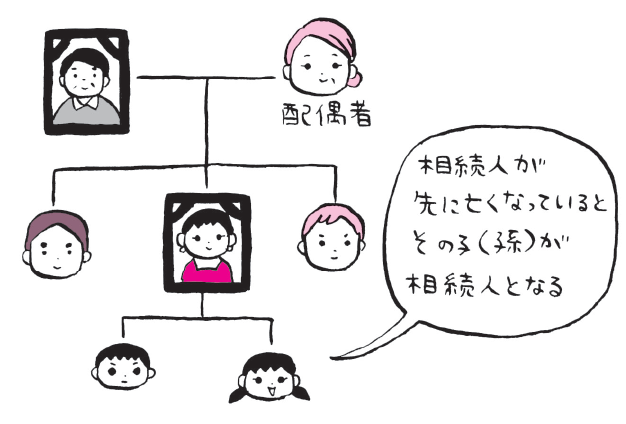

代襲相続の場合(孫)

本来、相続人になるはずであった子が、親よりも先に亡くなっている場合には、子の子(つまり孫)が相続人になります。

これを代襲相続といいます。

代襲相続人が複数人いる場合でも、その一人一人が相続人ですので、基礎控除額の計算も、代襲相続人の人数をそのまま使います(複数の代襲相続人で1人とカウントしたりはしません)。

この家族構成の場合は、相続人の人数は5人(配偶者、子2人、孫2人)となりますので、基礎控除は6000万(3000万+600万×5人)ということになります。

ちなみに、孫が先に亡くなっている場合は、ひ孫へ代襲相続されます。

代襲相続の場合(甥・姪)

兄弟姉妹が相続人となる場合において、その兄弟姉妹が先に亡くなっている場合には、甥っ子や姪っ子が代襲相続人となります。

この場合も、先ほどのケースと同様に、甥っ子、姪っ子、一人一人を相続人の数に含めて基礎控除を計算します。

このケースにおいては、相続人は4人、基礎控除は5400万(3000万+600万×4)となります。

ちなみに、甥っ子、姪っ子が先に亡くなっている場合には、その下の代に代襲相続はされませんので、相続人の数も増えないことになります。

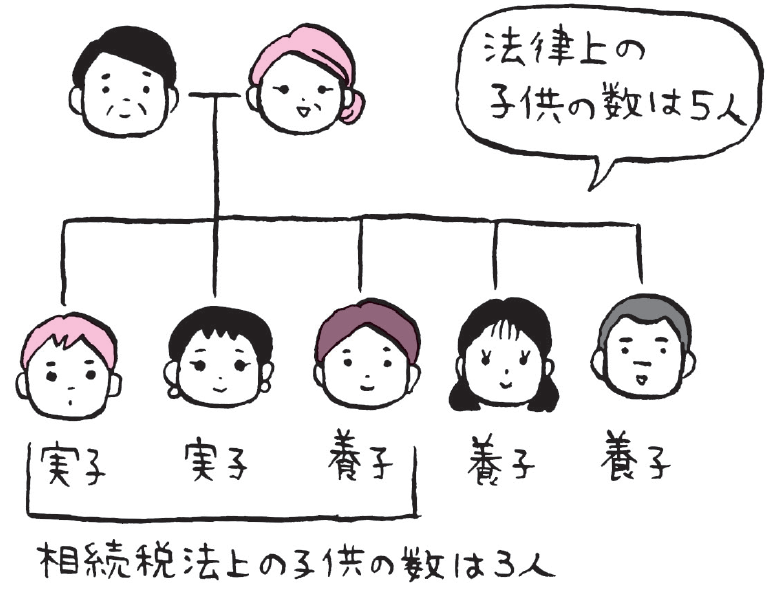

養子縁組があった場合

法律上、養子縁組は何人とでもすることが可能です。

ただ、無制限に養子縁組を認めると、いくらでも相続税を減らすことができてしまうため、相続税の計算上、相続人の数に含められる養子の数には制限があります。

実子がいる場合は一人まで。

実子がいない場合は二人まで。

ここで誤解が多いのが、法律上は、養子縁組は何人とでも可能であり、この制限は、あくまで相続税を計算するうえでの制限という点です。

なお、この取り扱いは、再婚相手の実の子を養子縁組した場合(いわゆる連れ子養子)などには、適用されないなどの例外があります。詳しく知りたい方は、こちらの記事をお読みください。

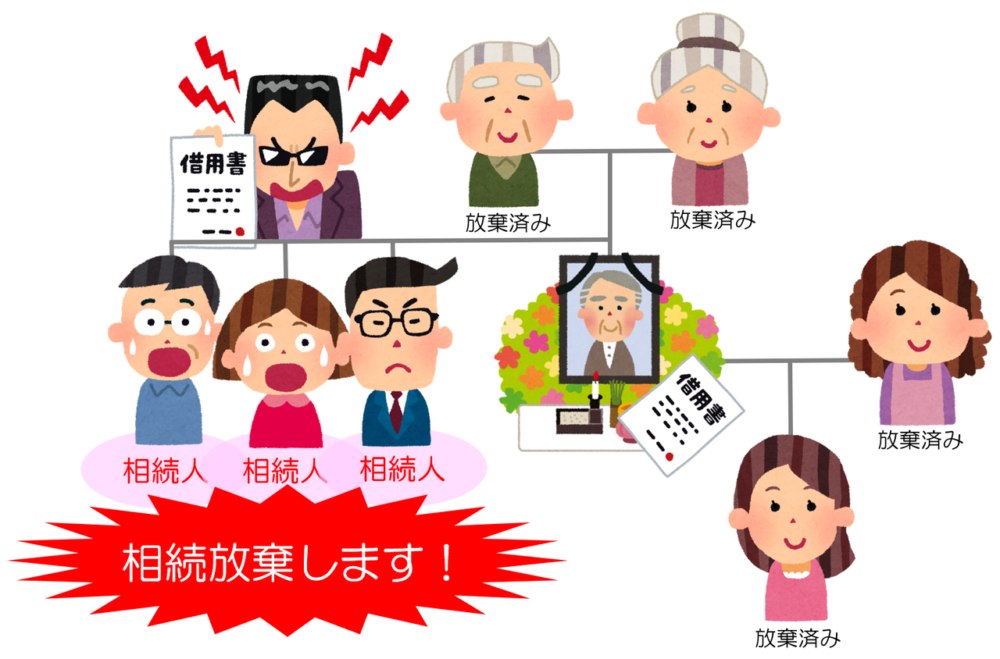

相続放棄があった場合

相続放棄をすると、法律上、その人は元から相続人ではなかったものと扱われます。

ただし、相続税を計算する際は、相続放棄があった場合、相続放棄はなかった場合の相続人の数を使って、基礎控除を計算することとされています。

これは、相続放棄後の相続人の数で、基礎控除を計算することを許してしまうと、家族構成によっては、大幅に相続人の数を増やすことができてしまい、節税目的で相続放棄を利用する人が現れるためです。

例えば、こちらの図をご覧ください。

本来の相続人は配偶者と子の二人ですが、この二人と、父母が相続放棄をすると、相続人は3人の兄弟姉妹になります。

本来は2人だった相続人の数が3人に増加します。

この場合には、法律上の相続人は3人ですが、相続税の基礎控除額は4200万円(3000万+600万×2)で計算されることになります。

内縁の妻がいる場合

私には内縁の妻がいるのですが、法定相続人の数に含まれますか?

内縁の妻は、法定相続人ではないので、基礎控除の計算にも含まれません。

内縁の妻に遺産を遺すためには、必ず遺言書が必要になりますので、早めに用意しておきましょうね。

遺言がある場合の基礎控除

遺言で一人の相続人に全財産を相続させる場合

私があの世にいった場合、相続人は3人いるんじゃが、遺言書に1人の相続人に全財産を遺すと書くつもりなんや。この場合、相続税の基礎控除は一人分になるのかい?

いいえ、実際に財産を相続した人数は関係ありません。遺言によって一人が全財産を相続する場合でも、基礎控除は4800万円(3000万+600万×3)となります

遺言で相続人以外の人に財産を遺す場合(遺贈)

私は遺言で、相続人ではない友人に遺産を遺すつもりなの。この場合でも、相続税の基礎控除は使えるの?

はい、その場合でも、本来の法定相続人の数に基づいた基礎控除額を使って、相続税を計算します。相続人ではない方に遺産を遺す場合は、相続税が2割加算になりますので、その点だけご注意ください

遺言で渡す人の分、基礎控除が増えたりしませんか?

いえ、財産を渡す人の人数は関係なく、あくまで法定相続人の数に基づいて計算します

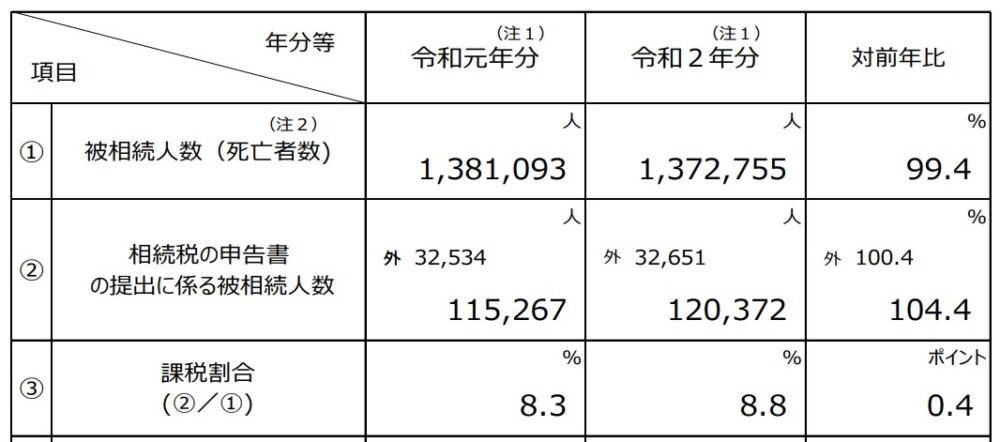

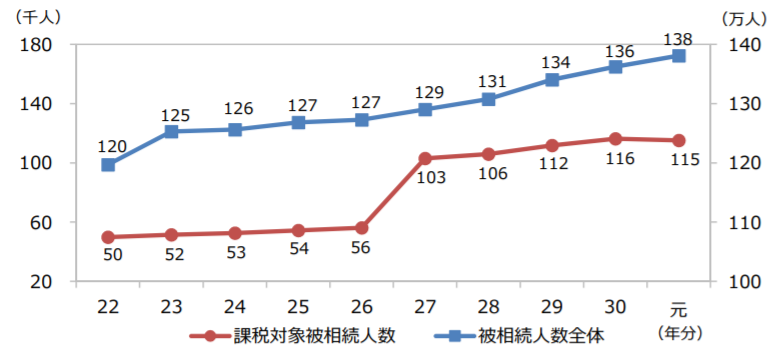

相続税が課税される人の割合

相続税は、基礎控除を超える財産がある人にしか課税されません。

現在、日本全国で人が100人亡くなった時に、相続税が課税されているのは約9人(8.8%)です。

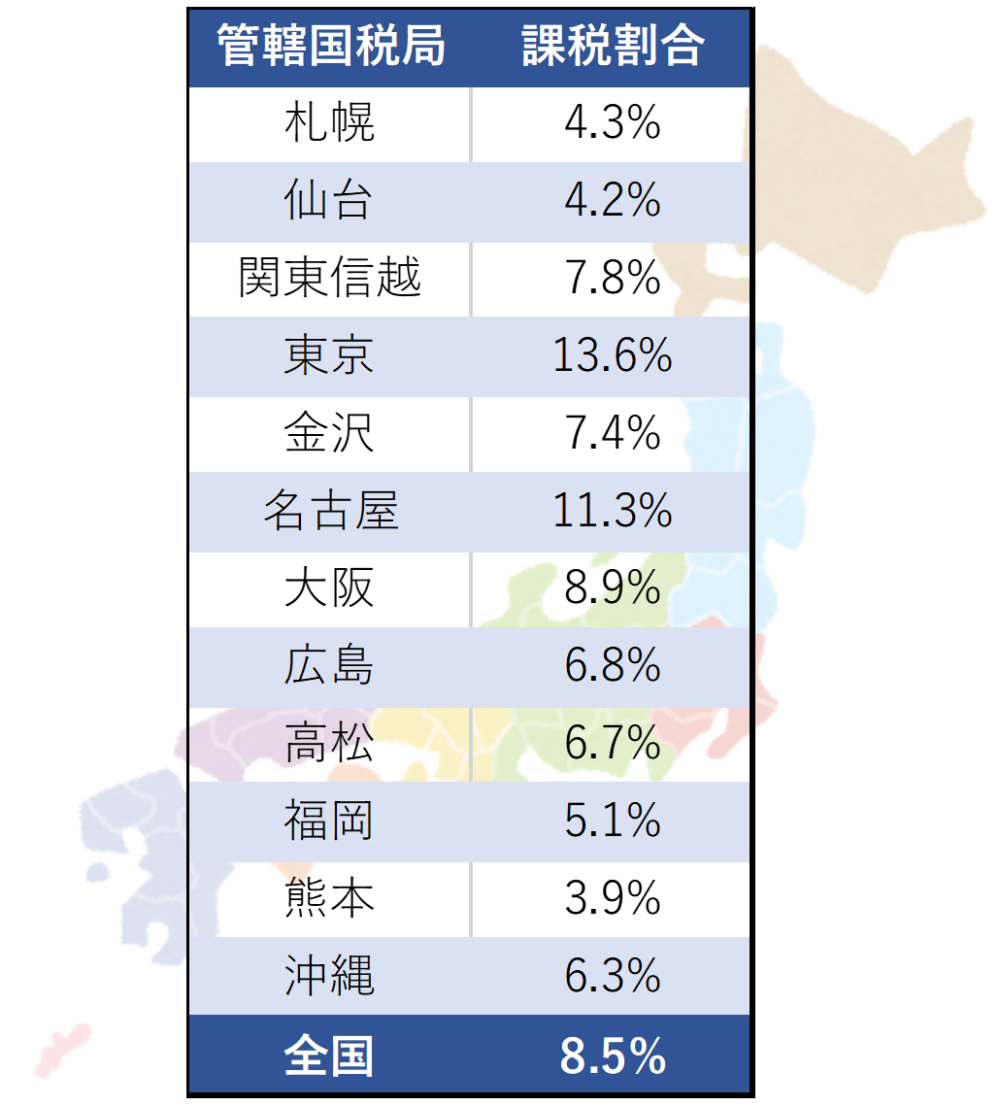

地域別の課税割合

意外と少ないですね

と、おっしゃる方が多いのですが、日本全国の割合は約9%ですが、相続税はお住まいの地域によって、かかる人の割合が大きく異なります。

東京都23区にお住まいの人だと、100人中20人近くの人に相続税がかかっているという話もあります。

相続税0円の人を含めると11.1%

先ほどの、相続税の課税割合8.8%というのは、相続税を実際に払った人の割合です。

相続税には様々な特例があり、基礎控除は超えるものの、その特例が使えれば、結果として相続税が0円になる方もたくさんいます。

特例を使うためには、相続税が0円であっても、相続税申告をすることが義務付けられています。

そういった理由で申告した方は、先ほどの表の『外32,651』と記載されています。

こういった方を含めると、全体の11.1%の人が相続税の申告をしていることになります。

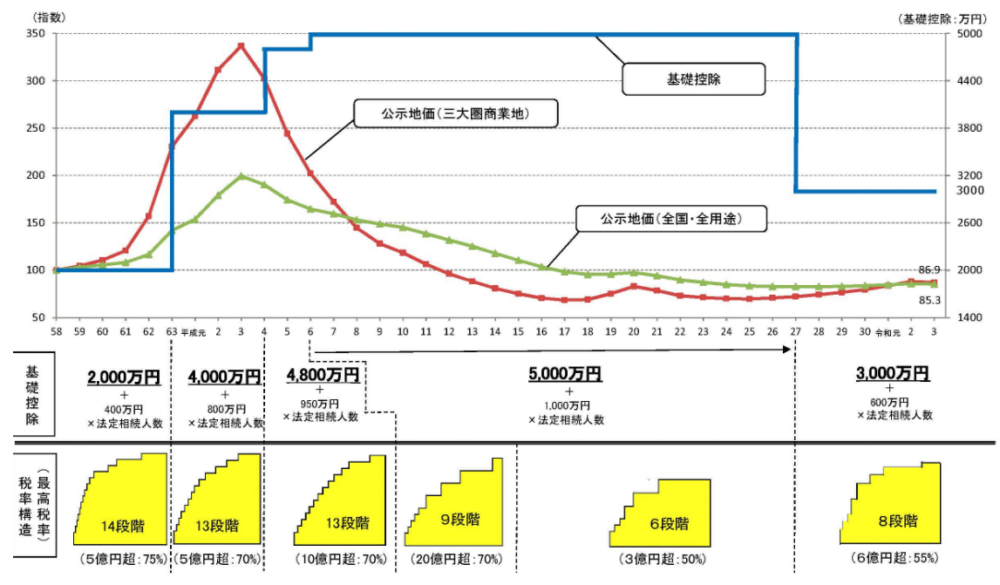

基礎控除の税制改正の歴史

2015年に大幅な引下げ

2014年12月31日(平成26年)まで相続税の基礎控除額は、

5000万+法定相続人の数×1000万

という算式で計算されていました。

それが税制改正され、2015年1月1日以降の基礎控除額は、

3000万+法定相続人の数×600万

と、なんと40%もカットされてしまったのです!

この影響で、相続税申告が必要になる方が2倍に増えました。

それまでは一部の富裕層にしか関係なかった相続税が、より一層、身近な税金になったわけです。

基礎控除をカットした理由(建前)

平成27年の税制改正の大義名分は、

基礎控除額を下げるのではなく、元に戻すだけなんです

というものでした。

相続税の基礎控除額の歴史を辿っていくと、昭和63年より前の金額は

2000万+法定相続人の数×400万

と、今よりも少ない金額でした。

バブル景気によって地価が急上昇したため、それに合わせる形で基礎控除が引き上げられ、平成6年以降は

5000万+法定相続人の数×1000万

という形で落ち着くことになりました。

その後、時は経ち、2012年から始まったアベノミクスによって景気が回復しました。これを受けて、

そろそろ、元の水準に戻しましょうね~

ということで、2015年に、

3000万+法定相続人の数×600万

に基礎控除額を引き下げたのです。

2015年改正時の財務省のコメントは次の通り。

相続税の基礎控除は、バブル期の地価の高騰等に伴い引き上げられてきましたが、その後の地価の下落にもかかわらず、基礎控除の水準は据え置かれ、また、相続税の税率構造は緩和されてきたため、相続税の負担は以前に比べ大幅に緩和され、その資産再分配機能は低下していました。

こうした状況を踏まえ、平成25年度改正において、資産再分配機能を回復させるため、基礎控除の引下げ、税率構造の見直しが行われ、平成27年1月から実施されています。by財務省

こちらは、相続税の基礎控除の歴史をまとめたグラフです。

2022年以降さらなる引下げの可能性あり

元の水準に戻すなら、『2000万+法定相続人の数×400万』まで下げる可能性もあるってことですか?

その可能性は十分あります。消費税も5%から8%、8%から10%というように、段階的な増税が行われました。増税するときは、段階的に行うのが常なので、基礎控除も段階的に引き下げるつもりかもしれません。

ただ、近年、相続税を取り巻く大きな税制改正として予想されているのは、相続・贈与一体課税とよばれるもので、一言でいうと、生前贈与による節税を封じる税制改正です。

相続税の課税を強化するという意味では、基礎控除の引き下げよりも、相続・贈与一体課税の方が現実味がある話ですね。

まとめ

相続税は一定額以上の財産をもった人にだけ課税される税金です。

その一定の金額のことを基礎控除と言います。

基礎控除の金額は、3000万 + (600万×法定相続人の数)という算式で計算します。

まずは、これを知っていただければ相続税の基本のキは押さえたことになります。

この調子で相続税を楽しく学んでいきましょう♪

最後になりますが、私たちのLINE公式アカウントに登録いただくと、税務調査のマル秘裏話や税制改正速報などをお送りします。

さらに、相続税計算シミュレーションエクセルなどもプレゼントしていますので、是非ご登録ください!

最後までお読みいただき、ありがとうございました