円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ20万部の著者。YouTubeチャンネル登録者14万人。

上記のYouTubeに最新情報をまとめていますので、もしよければご覧ください。

相続税と贈与税が、大きく変わるって聞きました!

こんにちは、円満相続税理士法人の橘です。

2024年1月1日より相続税と贈与税が抜本的に改正されました!

今回の改正は、非常に大きな改正になります。まず、要点を先にお伝えすると、

暦年課税は3年内加算から7年内加算へ(2024年1月1日以降の贈与に適用)

7年内加算の適用対象者に変更なし!孫への贈与は、これからも節税効果大!

相続時精算課税制度に110万の非課税枠が新設!2024年からは暦年課税より精算課税の方が有利⁉

こちらの3点について、詳しく解説していきますね。

今回の記事では、日本一売れた相続本の作者である私が、巷で噂の相続・贈与の一体化について解説していきます。

最後までお読みいただければ、税制改正後に取るべき行動が明確になり、よりよい相続対策ができるようになりますよ♪

税制改正の本文

まずは、本文をそのまま紹介します。難しい文章なので、読み飛ばしても問題ありません。この次にわかりやすい要約文を載せています。

高齢化等に伴い、高齢世代に資産が偏在するとともに、相続による資産の世代間移転の時期がより高齢期にシフトしており、結果として若年世代への資産移転が進みにくい状況にある。

高齢世代が保有する資産がより早いタイミングで若年世代に移転することになれば、その有効活用を通じた経済の活性化が期待される。

一方、相続税・贈与税は、税制が資産の再分配機能を果たす上で重要な役割を担っている。高齢世代の資産が、適切な負担を伴うことなく世代を超えて引き継がれることとなれば、格差の固定化につながりかねない。

このため、資産の再分配機能の確保を図りつつ、資産の早期の世代間移転を促進するための税制を構築していくことが重要である。わが国では、相続税と贈与税が別個の税体系として存在しており、贈与税は、相続税の累進回避を防止する観点から高い税率が設定されている。このため、将来の相続財産が比較的少ない層にとっては、生前贈与に対し抑制的に働いている面がある一方で、相当に高額な相続財産を有する層にとっては、財産の分割贈与を通じて相続税の累進負担を回避しながら多額の財産を移転することが可能となっている。

今後、諸外国の制度も参考にしつつ、相続税と贈与税をより一体的に捉えて課税する観点から、現行の相続時精算課税制度と暦年課税制度のあり方を見直すなど、格差の固定化防止等の観点も踏まえながら、資産移転時期の選択に中立的な税制の構築に向けて、本格的な検討を進める。

あわせて、経済対策として現在講じられている贈与税の非課税措置は、限度額の範囲内では、家族内における資産の移転に対して何らの税負担も求めない制度となっていることから、そのあり方について、格差の固定化防止等の観点を踏まえ、不断の見直しを行っていく必要がある。

わかりやすい要約文

高齢化等に伴い、高齢世代に資産が偏在するとともに、相続による資産の世代間移転の時期がより高齢期にシフトしており、結果として若年世代への資産移転が進みにくい状況にある。

高齢世代が保有する資産がより早いタイミングで若年世代に移転することになれば、その有効活用を通じた経済の活性化が期待される。

日本って、高齢者がたくさんお金もってるよね。これが若者世代に渡れば、若者はお金をたくさん使うから、景気が良くなって皆ハッピー

一方、相続税・贈与税は、税制が資産の再分配機能を果たす上で重要な役割を担っている。高齢世代の資産が、適切な負担を伴うことなく世代を超えて引き継がれることとなれば、格差の固定化につながりかねない。

ただ、相続税と贈与税を無くしてしまうと、お金持ちの子孫は、代々ずっとお金持ちで、ずるいよね。お金持ちとそうじゃない人をシャッフルするのが相続税と贈与税の役割だからさ

このため、資産の再分配機能の確保を図りつつ、資産の早期の世代間移転を促進するための税制を構築していくことが重要である。

相続税と贈与税がもつ、シャッフル機能をキープしつつ、若者世代に早くお金が渡る仕組みを作るのが大事だよなぁ

わが国では、相続税と贈与税が別個の税体系として存在しており、贈与税は、相続税の累進回避を防止する観点から高い税率が設定されている。

今の日本の相続税と贈与税って、別々の制度として独立してて、贈与税は割と高めに設定してるんだよね

このため、将来の相続財産が比較的少ない層にとっては、生前贈与に対し抑制的に働いている面がある

そのため、将来的に、相続税のかからない世帯や、かかったとしても少しだけの世帯の人にとっては、110万を超える贈与をして贈与税払うのはもったいないから、贈与をしない人が多いんだよなぁ~

一方で、相当に高額な相続財産を有する層にとっては、財産の分割贈与を通じて相続税の累進負担を回避しながら多額の財産を移転することが可能となっている。

だけど、将来的に相続税が、がっつりかかる富裕層にとっては、小まめに分散して贈与すれば、相続税よりも贈与税の方が安くなるから、めっちゃ節税できちゃってるんだよね!

今後、諸外国の制度も参考にしつつ、相続税と贈与税をより一体的に捉えて課税する観点から、現行の相続時精算課税制度と暦年課税制度のあり方を見直すなど、格差の固定化防止等の観点も踏まえながら、資産移転時期の選択に中立的な税制の構築に向けて、本格的な検討を進める。

アメリカとかヨーロッパは、贈与で財産渡しても、相続で財産渡しても、最終的には同じ金額の税金になる仕組みになってるんだよね。日本も真似して、そういう形にしたいな~

あわせて、経済対策として現在講じられている贈与税の非課税措置は、限度額の範囲内では、家族内における資産の移転に対して何らの税負担も求めない制度となっていることから、そのあり方について、格差の固定化防止等の観点を踏まえ、不断の見直しを行っていく必要がある。

あ、あと教育資金の一括贈与。この制度も、すごい節税になるので、お金持ちとそうじゃない人のシャッフル機能を邪魔してるよね。見直ししないとあかんな~

と、このようなことを言っています。

3年内加算から7年内加算へ

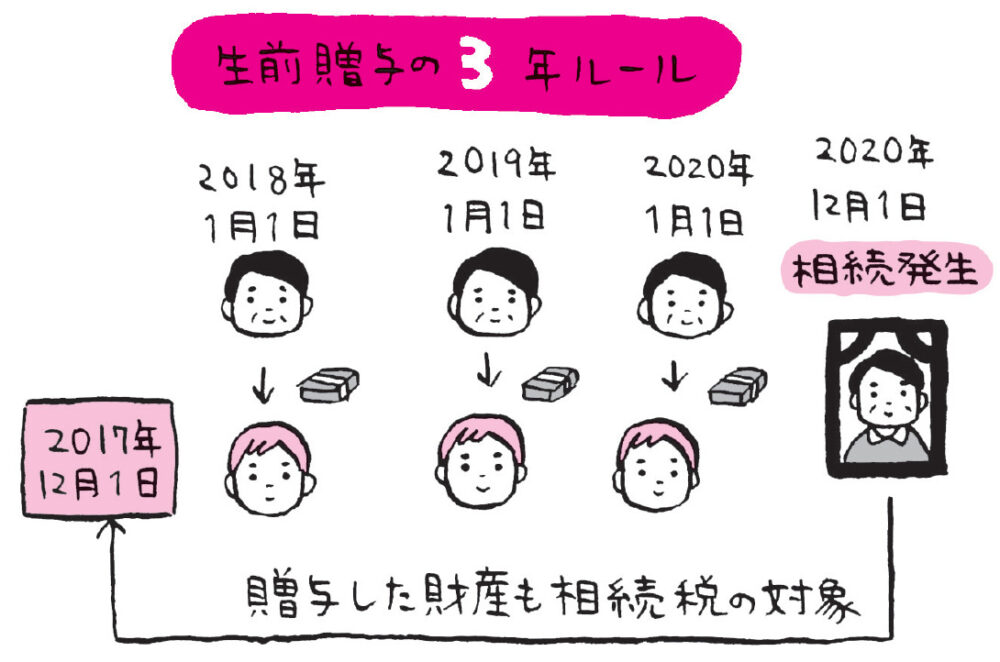

過去2023年まで【生前贈与の3年内加算ルール】

2023年までの税制では、3年内加算のルールというものが存在しました。

これは、生前贈与をしてから3年以内に亡くなった場合、相続税の計算上、3年以内に贈与した財産も加算して相続税を計算する、というルールです。

相続開始直前に駆け込みで贈与することによる節税を防ぐためのルールです。詳しくはこちらの記事で解説しました。

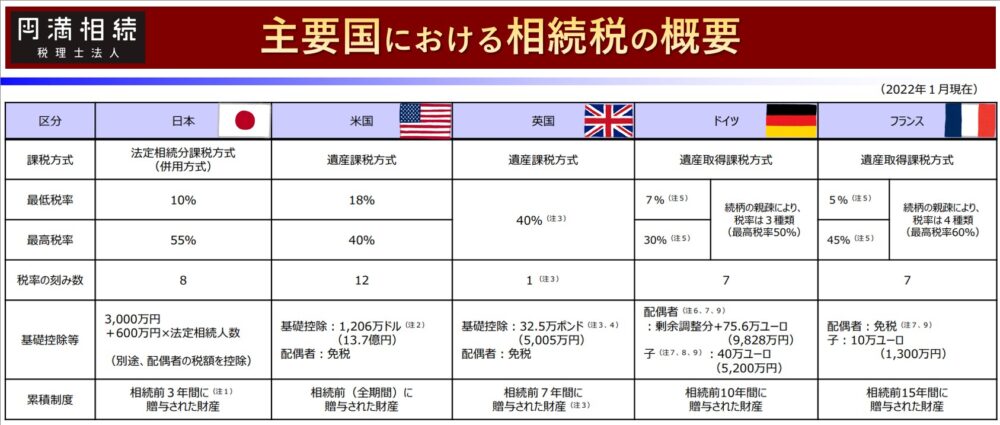

日本では、この持ち戻し期間は3年間だったのですが、アメリカやヨーロッパでは、もっとこの期間が長いのです。

外国の持ち戻し期間は日本より長い

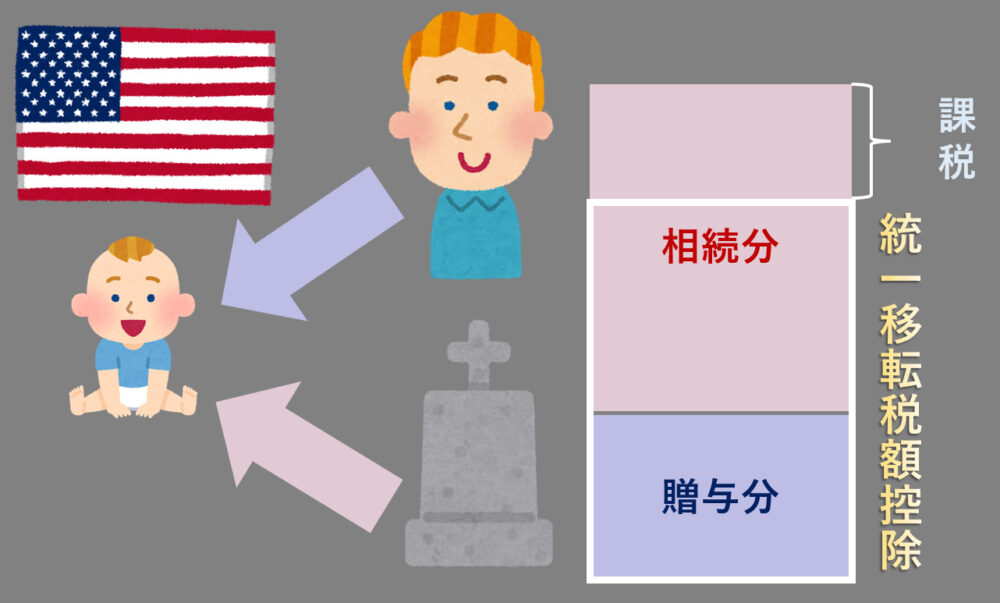

例えば、アメリカの税制を見ていきましょう。

アメリカの相続税(遺産税といいます)の最大の特徴は、『統一移転税額控除』という非課税枠です。

これは、贈与で財産を渡す場合も、相続で財産を渡す場合も、同じ非課税枠でカウントし、その非課税枠を超えた場合に課税する、という仕組みです。

つまり、アメリカの持ち戻し期間は、一生涯!ということになります。

他の国の持ち戻し期間は、次の通りです。

イギリス➡7年

ドイツ➡10年

フランス➡15年

諸外国と比較すると、日本の税制は3年間だけの持ち戻しなので、その点については優遇されていたのかもしれません。そして、この点について

諸外国を参考にしつつ、相続税・贈与税のあり方を見直します

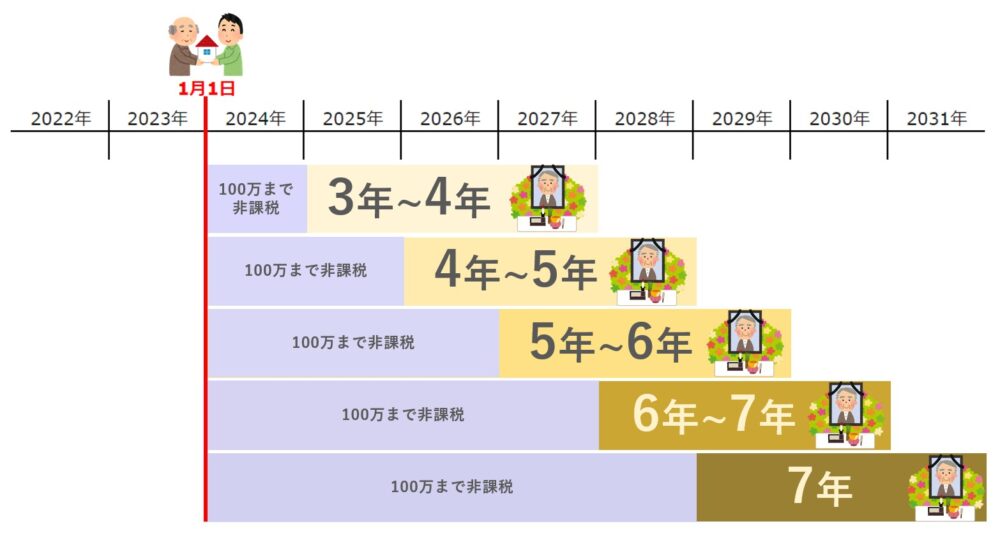

と発言しており、日本の相続税も2024年1月1日以降の生前贈与から、3年の期間を7年間に延長することになりました!

2024年1月1日以降の贈与は7年間

まずは令和5年度税制改正大綱の本文を紹介します。

相続又は遺贈により財産を取得した者が、当該相続の開始前7年以内(現行:3年以内)に当該相続に係る被相続人から贈与により財産を取得したことがある場合には、当該贈与により取得した財産の価額(当該財産のうち当該相続の開始前3年以内に贈与により取得した財産以外の財産については、当該財産の価額の合計額から100万円を控除した残額)を相続税の課税価格に加算することとする。(注)上記の改正は、令和6年1月1日以後に贈与により取得する財産に係る相続税について適用する。

つまり、令和6年(2024年)1月1日以後の贈与については、現行の3年内加算を7年内加算に延長する、ということを言っています。

具体例で7年期間を確認しましょう

この度の税制改正のイメージ図は、こちらです。

2024年1月1日に生前贈与をした人を前提に解説していきます。

例えば、上記の人が、2027年7月1日に亡くなったとします。

この場合、本来3年内加算のルールであれば、遡る期間は2024年7月1日まで。つまり、2024年1月1日は加算対象にはなりませんでした。

しかし、新しい7年ルールが適用されますので、2024年1月1日~2027年7月1日までが遡り期間となります。結果として、このケースでは遡り期間は3年6ヶ月ということになります。

例えば、2030年7月1日に亡くなったとします。

この場合も同様に、2024年1月1日~2030年7月1日までが加算対象となります。結果として加算期間は6年6ヶ月。

それでは、2031年7月1日に亡くなった場合はどうでしょうか?

この場合は、2024年7月1日~2031年7月1日までの丸7年が加算対象となります。そのため、2024年1月1日に行った贈与であれば、加算されることありません。

このように、2024年1月1日以降に行う贈与については、段階的に期間が延長されていき、2031年1月1日からは完全に7年間の加算期間に移行することになります。

延長された4年間の贈与は100万円を控除

この度の改正によって延長された4年間に行われた贈与については、総額100万円までは相続財産に加算しなくてもよいこととされました。

これは、あくまで総額で100万円なので、毎年100万を引けるわけではありません。

この取り扱いの趣旨は、

過去に受けた贈与の記録・管理に係る事務負担を軽減させましょう

ということのようです。

まぁ確かに、7年も前の贈与を正確に覚えておくのは大変ですからね。

加算対象者に変更なし

富裕層が、生前贈与で相続税を節税しているのは、けしからんよね

税制改正大綱から読み取れるお国のスタンスは、生前贈与による節税に対して、かなり否定的です。

相続・贈与一体化の目的の一つに、『贈与による節税効果をなくす』、というものがあります。

そのことを鑑みると、贈与による持ち戻しの対象に孫や曾孫が含まれるように改正されると、私は予想していました。

しかし、この点に税制改正は行わないことが決まったのです!

え?むしろ今は、孫や曾孫への贈与は、3年内加算のルールから外れているのですか?

実は、そうなんです。

現行の3年内加算のルールの対象者は、『相続または遺贈により財産を取得した人』とされており、ざっくりいうと、相続人に対する贈与に限定されているのです。

つまり、孫や曾孫に対する贈与は、原則として3年内加算のルールが適用されないのです。

そのため、

お父さんが亡くなってしまいそう!

私への贈与は3年ルールになるけど、私の子(孫)への贈与なら大丈夫よ。お父さん、孫への贈与お願い!

りょ、了解じゃ…

という、ギリギリ贈与による節税が可能です。

孫への贈与は規制されると思っていたのですが、意外でしたね。今後も引き続き、お孫さんのいる方は、積極的に贈与をしていきましょう。

相続時精算課税の基礎控除(新設)

2023年度の税制改正を知る上で、相続時精算課税制度の存在は非常に重要です。詳しく解説していきます。

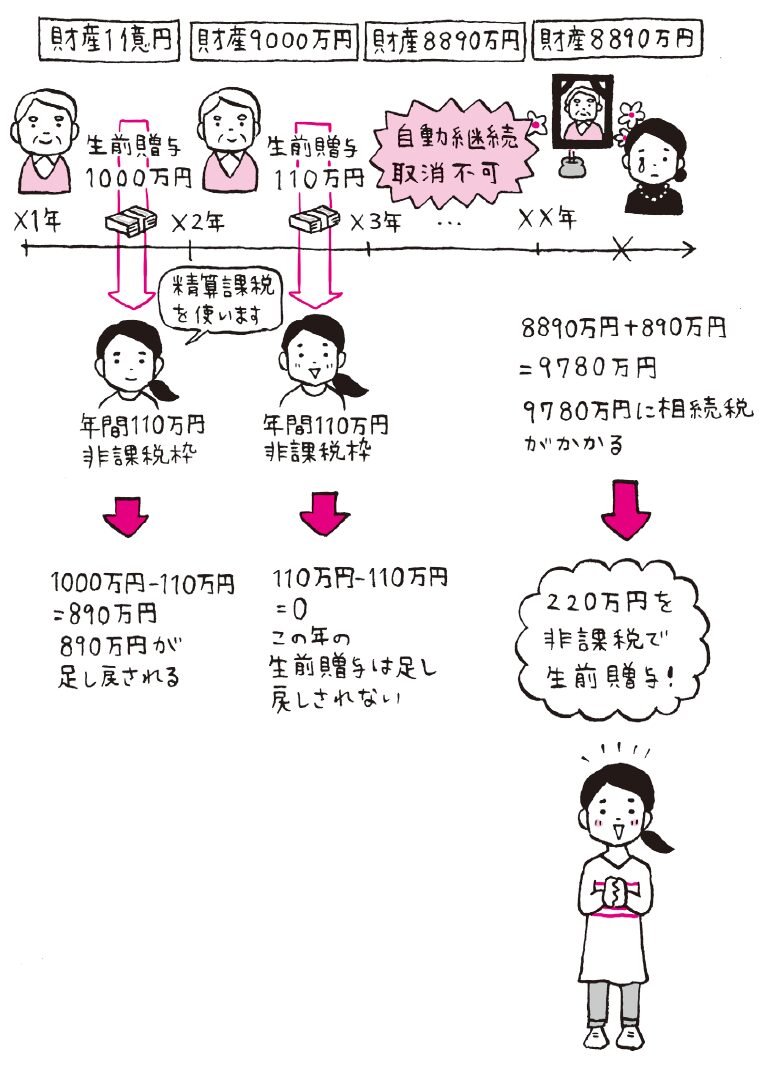

あまり知られていませんが、実は、贈与税の計算方法は、暦年課税制度と相続時精算課税制度の選択制とされています。

暦年課税制度とは、普段からよく聞く、「年間110万円まで非課税で、超えた部分に贈与税の税率をかけて贈与税を計算する」といったオーソドックスな贈与税の計算方法です。

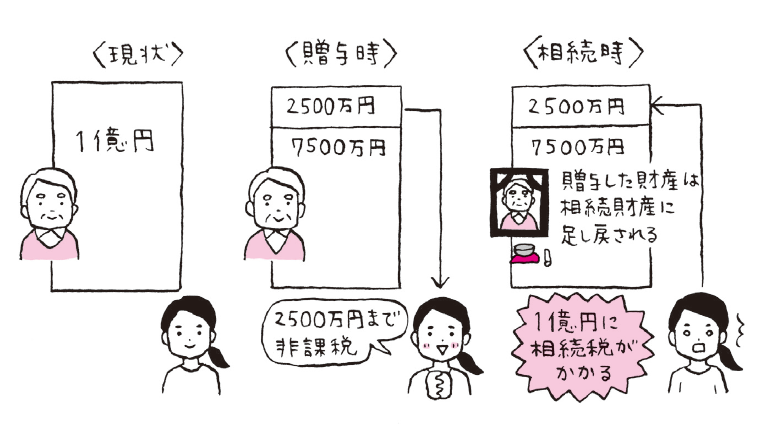

一方で、相続時精算課税制度とは、「贈与するときは最大2500万円まで贈与税を非課税にするが、贈与した人が亡くなったときは、過去に贈与した財産をすべて相続財産に持ち戻して相続税を計算する」という贈与税の計算方法です。この制度は、60歳以上(※)の父母、祖父母から、18歳以上(※)の子や孫などに対して行う贈与に使うことができます。(※贈与する年の1月1日時点の年齢)

2024年1月1日以降、相続時精算課税制度を選択した場合、年間110万円までの非課税枠が新設されるので、年間110万円までの贈与は非課税となり、申告義務も無くなりました(選択した年は、選択の届出が必要)。

さらに、将来相続が発生したときに、非課税枠内で贈与した分は相続財産に足し戻さなくてもよいこととされましたので、年間110万円までであれば完全に非課税にできます。

国の思惑

2024年1月1日から暦年課税制度は7年内加算のルールが始まり、相続時精算課税制度には110万円の基礎控除が新設されます。

暦年課税を厳しくし、相続時精算課税を優遇する。

実は、国としては相続時精算課税制度を広く普及させたい思惑があるのです。

相続時精算課税制度を使った場合、年間110万円までの部分を除いて、贈与した財産はすべて相続財産に足し戻して相続税を計算します。

つまり、贈与で財産を渡しても、相続で財産を渡しても、最終的な税負担は同じになるのです(年間110万円部分を除き)。

これは、2023年度の税制改正の趣旨である、贈与税の過度な負担をなくして贈与を世の中にもっと広めたいという「相続贈与一体化」の考え方そのものです。

また、副次的な国の狙いとして、相続税対策をする人の早期リスト化を狙っていると推察します。

これまでの税制では、暦年課税で年間110万円までの贈与をする場合は、贈与税は発生せず、申告する義務もありませんでした。そのため、年間110万円までの贈与で相続税対策をしている人を、税務署としては事前に知る術がなかったのです。

しかし、今後、相続時精算課税制度を使う場合には、最初の年に、税務署へ相続時精算課税選択届出書という書類を提出しなければなりません。この書類を提出することで、

私達の家族は今後、生前贈与で相続税対策をしていきますよ

と国に伝えることになりますので、贈与した人が亡くなったときに、「相続税のかかる可能性の高い人」としてマークされることになります。

ただ、こういった話をすると、

税務署にマークされるなら、この制度は使わないほうがいいですか?

と不安に思われる方もいると思います。

その点については、怖がらなくて大丈夫です。確かに税務署に対して贈与を始めていくことは伝わりますが、制度の趣旨に沿って適切に贈与をしている人に対して、税務署は非常に寛容です。

税務署が厳しく取り締まるのは、あくまで、悪意のある納税者です。意図的に財産を隠したり、事実と異なる申告をしない限りは、過度に恐れる必要はありません。

年間110万円までの非課税枠は、国が贈与を促すために付与したものです。堂々と使いましょう!

まとめ

2024年から、これまでの相続対策の形が大きく変わります。

円満相続税理士法人では、税制改正情報いち早くお届けするLINE公式アカウントを配信しています。

相続税計算シミュレーションエクセルなどのプレゼントもありますので、是非ご登録くださいませ。

最後までお読みいただき、ありがとうございました!