円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ20万部の著者。YouTubeチャンネル登録者14万人。

どの税理士さんも『自分は相続税に強い』と言います。本当に強いかどうか、どのように見極めればいいですか?

こんにちは、円満相続税理士法人の橘です。

普段から税理士と関わる機会のない方であれば、相続税に強い税理士かどうかを見極めるのは、とても難しいですよね。

ただ、税理士の私からすると、相続税という分野は、税理士一人一人の実力差が非常に顕著に表れる分野だと感じています。

また、最近の税理士業界は、低価格競争が起こり、昔のように安泰な業界ではなくなりました。

そのため、どの税理士事務所も、

時代は相続税だ!うちも相続専門ってことにして、たくさん相続税案件を獲得しよう

と躍起になっています。

今回の記事では、私、税理士の橘が、同業者からの批判を恐れず、本当に相続税に強い税理士を見極める5つのポイントをぶっちゃけていきます。

最後までお読みいただければ、真の相続専門税理士の見極め方がわかり、あなたをしっかサポートできる税理士と巡り合えるようになりますよ。

なぜ税理士なのに相続税に詳しくないか

相続税は選択科目

税金の専門家である税理士なら、みんな相続税に詳しいでしょ?

いいえ、一概にそうとは言えません。

その最大の理由は、税理士になるための税理士試験において、相続税は選択科目だからです。

また、公認会計士試験に合格したり、税務署に23年間勤めると、税理士の資格が与えられます。

結果として、相続税を一切勉強したことがなくても、税理士になることは可能です。

税理士8万人➡年10万件の相続税申告

現在、日本全国で年間約10万件の相続税申告が行われています。

それに対して日本全国に税理士は約8万人います。

単純に割り算をすると、税理士は1年に1回~2回しか、相続税申告をしていないことになります。

さらに、私達のような相続税専門の税理士は1年に30件~50件ほど相続税申告をしています。

これらを鑑みると、1年間に1回も相続税申告をしない税理士が、世の中にはたくさん存在することがわかります。

相続税に強くなれるか否かは、極論、その税理士がいかに多くの経験を積んできたか、ということに尽きます。

ただ、どの税理士も、

私はこれまで多くの相続税申告をしてきました

と、言うため、これから税理士を選ぶ方は、ご自身で相続に強い税理士か否かを見極める必要があります。

そのチェックポイントをお伝えしていきますね。

check1遺産の分け方を提案する

相続税の計算は、遺産の分け方が決まらないとできないんですよ。

家族で話し合って、分け方が決まったら教えてください

このような税理士は、相続に強い税理士とはいえません。

なぜなら、相続税は遺産の分け方次第で何倍にも変わってしまう恐ろしい税金だからです。

お気持ちだけで遺産の分け方を決めてしまうと、せっかく相続税を少なくできる特例も受けられなくなってしまうこともあります。

もちろん、最終的には家族の気持ちを優先して遺産分割を決めるべきですが、税理士として、まずは相続税のことだけを考えた場合に、最も税額が少なくなる分け方を提案すべきです。

しかしながら、税額が最小となる分け方を計算できる税理士は多くありません。

ここでいう『税額』とは、一次相続の税金だけではなく、二次相続の税金、そして相続した後に相続人にかかる所得税や社会保険料。

相続税以外の要素も網羅したうえで提案できる税理士が、相続に強い税理士です。

もし今、検討している税理士から『遺産の分け方を考えてきてくれ』と言われたら、こう切り返しましょう。

遺産の分け方次第で相続税は何倍も変わると聞きました。相続税が最も少なくなる分け方をご提案いただけませんか?

check2預金通帳の精査を行う

亡くなった時点の預金残高さえわかれば、過去の通帳は捨てていいですよ

亡くなった方が過去に使っていた預金通帳のチェックを行わない税理士。

残念ながら、相続税に強いとは言えません。

私に言わせれば、亡くなった方の過去の預金通帳を見ないで申告書を税務署へ提出するなんて…

ありえません!

なぜ、亡くなった方の過去の預金通帳が必要なのかというと、これは、相続税の税務調査対策のために必要なのです。

相続税の税務調査は、相続税申告の約5件に1件という、非常に高い確率で行われています。

そして一度、調査が入ると、なんと86%の人が追徴課税になっています。

税務調査が行われると、税務署の職員が家の中を隅から隅まで物色すると思われがちですが、実は違います。

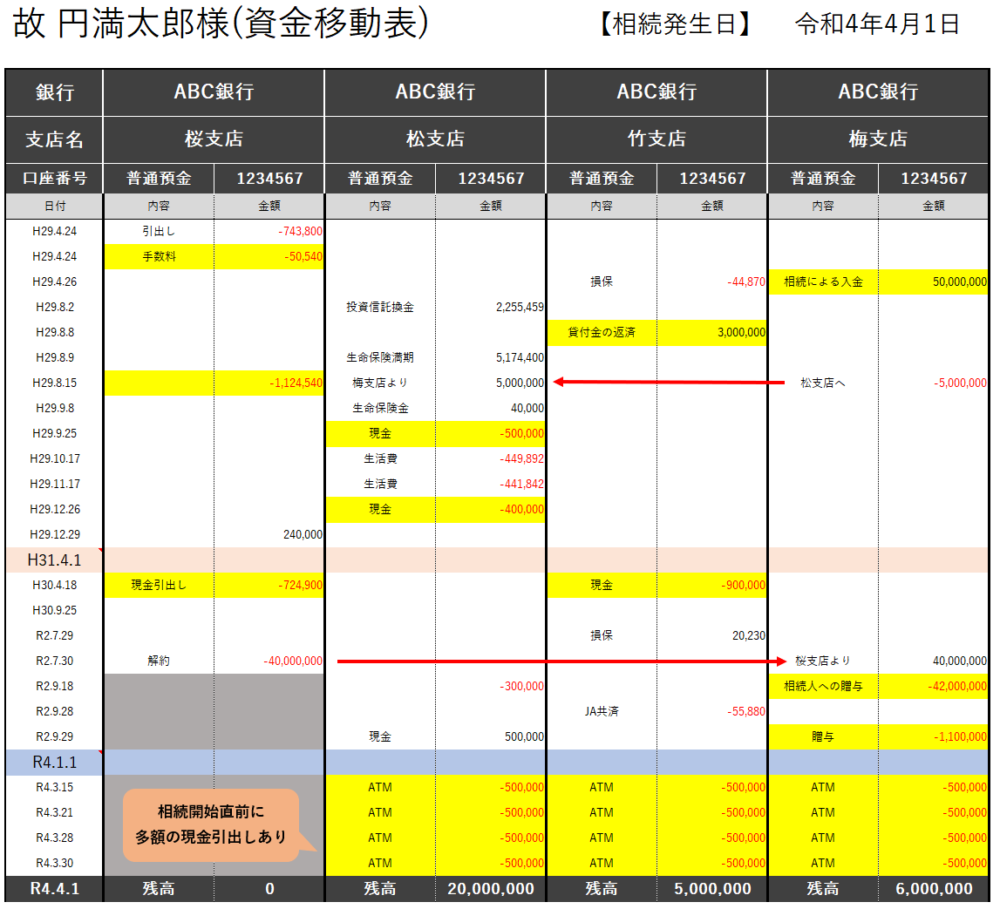

彼らがチェックするのは、亡くなった人の過去10年分の預金通帳。

主に見るのは、家族間でのお金のやりとりや、多額の現金引出しです。

今回の記事では詳しくお伝えしませんが、亡くなった人の過去の通帳をみれば、その人が財産を隠していたかどうかなどはすぐにわかります。

私たち税理士は、申告書を税務署へ提出する前に、過去のお金の動きをチェックして、問題になることがないかをしっかりと見極める必要があります。

こういった作業をしない税理士は、相続税の税務調査の厳しさを理解していないと言っていいでしょう。

もし、過去の預金通帳を見せてくれと言わない税理士に出会ったら、こう言いましょう。

相続税の税務調査では、過去の預金通帳がチェックされると聞いたのですが、見なくていいのですか?

税務調査で指摘を受けないためには、故人の過去の通帳10年分と、相続人の預金通帳を精査し、資金移動表を作る必要があります。

一つ一つの通帳を見ただけではわからないことも、全ての通帳を時系列順に並べた一覧表を作ることによって、税務調査で問題になる資金の流れを事前に把握することができます。

余談ですが、相続税申告書を作成するのに、最も手間暇がかかるのが、この作業です。

しかし、資金移動表を作成して預金の精査をしっかりと行うことで、税務署を寄せ付けない鉄壁の申告書ができあがるのです。

check3書面添付制度を利用する

書面添付制度をご存知ですか?

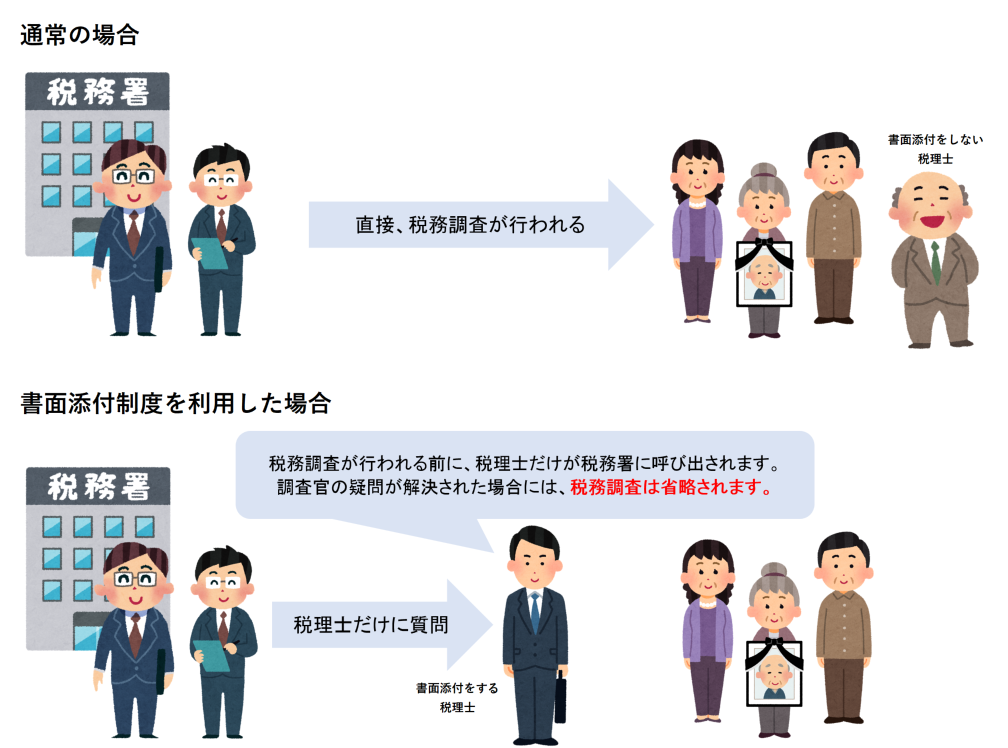

この制度は一言でいうと「税理士が税務署の代わりに納税者に質問したことをまとめた書面を申告書とセットで提出した場合には、税務調査に選ぶ可能性を大幅に下げますよ」という制度です。

【効果1】税務調査に選ばれる可能性を下げる

どれくらい確率が下がるのかと言うと、一般的な申告が約20%であるのに対し、書面添付制度を利用した場合には約6%まで確率が下がります。(出典:税理士界1333号より)

【効果2】税務署に呼ばれるのは税理士だけ

また、一般的な申告の場合、税務調査に選ばれた際には、否応なしに納税者のもとへ税務署の調査官が訪れます。

それに対し、書面添付制度を利用した場合には、まず、申告書を作成した税理士だけが税務署に呼ばれます。

そして、その場で調査官の疑問を解決できた場合には、その後の税務調査は省略されます。

【効果3】ペナルティが課されない

さらに、この税理士と調査官だけのやりとりの段階で、申告書に誤りがあると発見できた場合には、ペナルティの税金はかかりません(利息はかかります)。

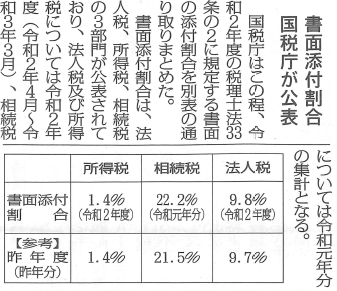

使う税理士は22%だけ

納税者にとっては、この上なく良い制度です。

しかし、残念なことに、この書面添付制度はまだまだ普及が進んでいないのです。

現在、この制度を利用して申告書を作成している税理士は22.2%しかいないのです。

何故、こんな良い制度を使わないのか…

その最大の原因は、この書面添付制度に事実と異なる記載があった場合には、税理士が懲戒処分になるからです!

納税者にとってはとてもメリットのある制度ですが、税理士にとってはリスキーな制度なので、この制度を利用することができない税理士が多いのです。

しかし、せっかくこのような良い制度があるにも関わらず、その制度の存在自体を納税者に伝えないのは、いかがなものかと思います。

相続税に力をいれている税理士であれば、間違いなく書面添付制度を利用します。

もし、書面添付制度の話を一切してこない税理士と出会ったら、こう言いましょう。

書面添付制度はやってくれないのですか?

check4不動産の現地調査を行う

不動産の評価額の計算をするうえで、現地調査は絶対に必要です。

最近に作られた測量図がある場合はまだいいのですが、古い測量図しかない場合や、そもそも測量図がない場合には、登記されている土地の面積と実際の面積が異なっている場合があります。

こういった間違いは現地にいって調査するしか発見することができません。

また、近くに墓地があったり、高圧電線が通っていたりする場合には、土地の評価を下げることも可能です。

こういった可能性を調べるためにも現地に行く必要があるのですが、費用(報酬)の安い税理士事務所では、この現地調査を省略してしまうことが多いのです。

その結果、払う必要のない相続税まで払わなければいけなくなってしまうのです。

不動産の評価額の話になった際は必ずこう言いましょう。

不動産の現地調査は、していただけるのですよね?

土地評価の減額ポイントをまとめた動画です。是非、ご覧ください!

check5税理士が担当する

相続を専門としている税理士事務所であっても、最初の面談と契約までを税理士が担当し、契約後は無資格の職員にバトンタッチしてしまうことがよくあります。

ご契約、ありがとうございます。

ここからの流れは、補助者の山田君から聞いておいてください

山田です!宜しくお願いします

税理士事務所には、補助者という税理士資格のない人がたくさん勤めています。

相続税申告の費用(報酬)が安い税理士事務所では、税理士は、補助者が作った申告書のチェックをするだけで、申告書作成のほとんどを無資格の補助者に丸投げしているそうです。

【無資格者の危険1】税務調査に立ち会えない

無資格者であっても、キャリアが長く、税理士並みに知識のある補助者もいます。

そういった補助者であれば、技術的に、申告書を作成することは可能です。

しかし、無資格者が作った相続税申告書に対して税務調査が入った場合、次のようなことが起こります。

さぁ、税務調査を始めていきますよ~

私のお客様に追徴課税はさせないぞ!何でも質問してきなさい

あなた、税理士ではないですよね?退席してください

はい、すみませんでした。退席します…

税務調査に立ち会うことができるのは税理士の資格を持った人だけです。

無資格者が同席することも許されることがありますが、調査官が『退席しろ』と言った場合には、それに従わなければなりません。

代わりに税理士が立ち会うことになったとしても、その税理士は最終チェックしかしていません。

私が申告書を作ったわけじゃないから、聞かれても全然わからんわぁ

無資格者に申告書を作らせると、このような事態が発生するのです。

【無資格者の危険2】税理士法違反

相続税のこと、何でも質問してくださいね。私、税理士の資格はないけど、たくさん勉強していますから

このように、無資格者にお客様対応を任せている税理士事務所はたくさんありますが、そもそも、無資格者が税務相談にのるのは、税理士法違反です。

違法であるのに摘発されていないのは、税理士事務所に所属している無資格者の場合は、外部からだと、税理士がアドバイスしているのか、補助者がアドバイスしているのか、わからないからです。

名刺に『税理士』とあるか確認

初めまして。○○税理士事務所の佐藤です。宜しくお願いします

税理士事務所の人なんだから、当然、税理士だろう

と、判断するのは早いです!

必ず、名刺に『税理士』と書いてあるか確認しましょう。

『税理士』と書いていない場合には、無資格者です。

無資格者であるにも関わらず、相続税について具体的な税額を示したり、遺産分割のアドバイスをするのは、完全に税理士法違反!

次のように言いましょう。

あなた税理士ではないですよね?税理士法違反じゃないですか?

【判別方法1】税理士の在籍人数を確認

うちは年間1000件、相続税申告をやってまっせー

と、年間申告件数が公表されている場合には、その件数を所属税理士数で割り算してみましょう。

事務所として年間1000件の申告書を作っているにも関わらず、所属税理士が10人しかいない場合には、単純計算、一人の税理士が年間100件の申告書を作っていることになります。

1人の税理士が、年間100件の相続税申告書を作るのは、不可能です!

私の経験上、きちんとした相続税の申告書を作ろうと思ったら、年間MAX50件くらいだと思います。

それを超える数の申告書を作れるのは、

税理士は、無資格者が作った申告書の最終チェックしかしていない

過去の預金精査を行わず、残高証明書だけで申告書を作成している

二次相続のコンサルティングを行わず、分け方を相続人に決めさせている

報酬の安さには必ず裏があります。

こういった事態に巻き込まれないよう、初回の面談で出会った税理士のことが良いなと思っても、すぐに判断してしまうのではなく、必ずこう聞くようにしてください。

もし、正式にお願いした場合、あなたが最後まで担当してくれますか?

【判別方法2】採用ページを確認

気になる税理士事務所が見つかったら、その事務所の採用ページを見てみましょう。

未経験者歓迎!あなたもすぐに相続コンサルタントになれますよ!

ということが書いてあれば、その税理士事務所は無資格者にお客様対応をさせていることがわかります。

また、先輩社員の声に、無資格者が、

お客様対応は大変ですが、とてもやりがいがあります

という声がある場合にも、無資格者に対応させている事務所であることがわかりますね。

【要注意】相続に強い税理士の選び方

ホームページが2つある、ニセ相続専門税理士

うちは相続税専門の税理士事務所です!

と、謳う税理士事務所は多いのですが、本当に相続を専門としている税理士事務所は、非常に少ないです。

ニセ相続専門税理士事務所は、相続税だけでなく、会社の決算や確定申告も積極的に行っているにも関わらず、ホームページを2つ作り、その内の一つで相続税専門を謳っています。

だいたいが、『地名+相続相談センター』や『地名+相続相談窓口』など、公的な機関に似させたネーミングになっています。

実は、これらは社名ではなく、屋号であり、社内の一つの部署という位置づけです。

社内に専門部署を設けただけなのに、対外的には『相続税を専門としている会社』としてブランディングをしています。

こういった会社の見分け方は簡単。

その税理士事務所の名前でGoogle検索してみましょう。

相続税専門のホームページと、それ以外の業務を行っているホームページの二種類がでてきます。

『相続税に強い税理士50選』は広告

相続に強い税理士50選に選ばれました!

かなり大手の新聞社や、雑誌等のメディアで度々発表される『相続に強い税理士50選』。

あれは、ただの広告です。

私の事務所にも、

掲載料50万円で、相続に強い税理士50選として掲載しますが、いかがでしょうか?

という電話営業が、ちょこちょこきます。

『50選』なんですから、御社の何かしらの基準で選んでいるのではないんですか?

と、質問したところ、

いえ、掲載料をお支払い頂ければ、どの事務所でも掲載できます。早い者勝ちですよ

とのことでした。

私はそういった、人を騙すような広告は嫌いです。丁重にお断りしました。

そもそも、飲食店やホテルと違い、同じ人が色々な税理士事務所に相続税申告を依頼することはできないですから、調べようがないですよね。

銀行から紹介された大手税理士法人なら安心?

銀行から、大手税理士法人を紹介されました。ここなら安心ですよね?

私は、元々、銀行から紹介される大手税理士法人で6年間仕事をしていました。

その経験から、断言できます。

銀行から紹介される税理士は、お客様の利益よりも、紹介元である銀行の利益を優先させる可能性があります。

税理士は、銀行から、

お客を紹介する代わりに、私達の商売に繋がる提案をしろ

と、きつく言われています。

サービスの品質は割と良いと思いますが、紹介元の下請け業者化しているので、その点は注意した方がいいです。

また、大手税理士法人は、税理士受験生が初めて就職する先として人気であり、かつ、激務であるため離職率が高い傾向にあります。

そのため、キャリアの浅い、若い税理士が多いです(私も26歳から管理職をやっていました)。

大手であっても、キャリアの浅い税理士は、そこまで実力があるとは言えません。

『大手だから安心』と判断するのは、早いかもしれませんね。

まとめ

いかがでしたでしょうか。

相続税申告を任せる税理士を費用(報酬)だけで選んではいけない理由がお分かりになったと思います。

所得税や法人税は、基本的に、どの税理士が計算しても同じ金額になります。

しかし、相続税だけは、その担当する税理士によって、金額が何倍にも変わります。

税理士を選ぶ際は、費用だけで判断するのではなく、是非、次のチェックリストを活用してください。

相続税が最小となる遺産の分け方を提案してくれる

過去の通帳から、税務調査で問題になることがないかチェックしてくれる

書面添付制度を利用してくれる

不動産の現地調査をしてくれる

税理士が最後まで担当してくれる

円満相続税理士法人の相続税申告における品質は、どの税理士事務所にも絶対に負けない自負があります。

是非、私達の相続税申告への熱いコダワリを体感してください!