円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ19万部の著者。YouTubeチャンネル登録者10万人。

私が負担する相続税だけ、2割も加算されるって聞きました!そんなことあるんですか?

こんにちは、円満相続税理士法人の橘です。

相続税には、2割加算という制度があります。

これは、配偶者・子・親以外の人、すなわち、兄弟姉妹や甥姪、友人知人が遺産を承継する場合に、適用されるルールです。

今回は、相続税の2割加算の基礎知識から、あえて2割加算を選んだ方が節税になる場合まで、日本一売れた相続本の作者である私が、わかりやすく解説します。

最後まで読めば、2割加算のメリット・デメリットをしっかりと理解することができますよ♪

相続税の2割加算とは

相続税の2割加算とは、一言でいうと、

配偶者・子供・親以外の人が財産を取得した場合には、本来の相続税に2割加算した金額でお支払いくださいね

といった制度です。

具体的には、次のような方が財産を相続(遺贈)する場合に、相続税は2割増になります。

1.兄弟姉妹

2.甥、姪

3.内縁関係の妻

4.友人、知人など

なぜ2割加算なんて酷いことをする?

相続税を2割増しにするなんて酷いです。なぜ、2割増しにするのですか?

2割加算の趣旨は、

配偶者や子と違って、兄弟姉妹は、これまで別生計で生きてきたわけですし、遺産を相続しなくても生きていけますよね?

つまり、税金を負担する力(担税力)が強いわけなので、その分、たくさん相続税を負担してくださいね

という、半ば強引なものです。

また、

遺言書や養子縁組を使って、孫に代飛ばしで相続させられたら、簡単に相続税をスキップできてしまいますよね?

それは不公平なので、孫や曾孫に相続させるときは2割加算で調整します

といった、趣旨も含まれています。

孫に相続させる場合

この制度を知っていただく際に、少しだけ複雑なのが、孫が財産を受け取る場合です。

孫が財産を受け取る場合には、2割加算にならない場合と、なる場合があります。

代襲相続〈2割加算にならない〉

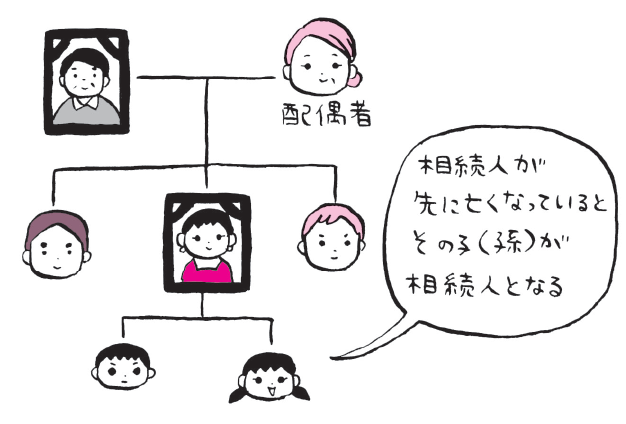

父母が亡くなった時の相続人は、本来は子供です。

しかし、不幸なことに、父母よりも先に子供が亡くなってしまうこともあります。

子供が亡くなったあとに、父母が亡くなった場合には、父母の財産を相続する権利は、孫に引き継がれます。

これを代襲相続(だいしゅうそうぞく)といいます。

代襲相続によって、孫が相続した場合には、相続税の2割加算の対象になりません。

養子縁組〈2割加算になる〉

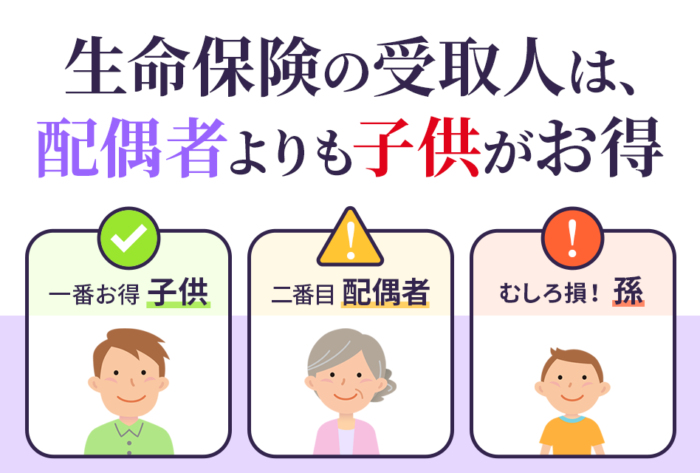

子供が健在でありながら、孫を養子にすれば、父母が亡くなったときに、その孫も財産を受け取ることができます。

養子縁組をした場合、孫が相続する財産については、相続税が2割加算されます。

孫以外の養子縁組は2割加算されない

子の配偶者(嫁or婿)を養子縁組した場合は2割加算されますか?

婿養子や嫁養子のように、孫以外の人を養子にした場合には、その養子に対して2割加算はありません。

あくまで、孫(曾孫)を養子にとった時だけ2割加算されるわけですね。

2割加算でも代を飛ばした方が得

資産規模が3億円を超えてくるような方は、2割加算をされたとしても、子供に相続させずに、遺言や養子縁組を利用して、孫に財産を承継させた方が、一族全体の相続税の負担が少なくなることがあります。

上記の対策は、確かに、相続税の負担は押さえられるかもしれませんが、

まだ若い子供に多額の財産を渡すのは心配

孫が1人ではないので、将来喧嘩にならないか心配

孫が将来、結婚する相手が、とんでもない人かもしれないので心配

と、心配ごとがつきませんので、実際にこの方法を選択される方はそこまで多くありません。

しかし、かなり大きな地主さんたちは、このような対策をしておかないと、孫の代で相続税が払えなくなるリスクも十分考えられます。

しっかりとしたシミュレーションを組んだうえでご検討していただく分には、良い対策だと思います。

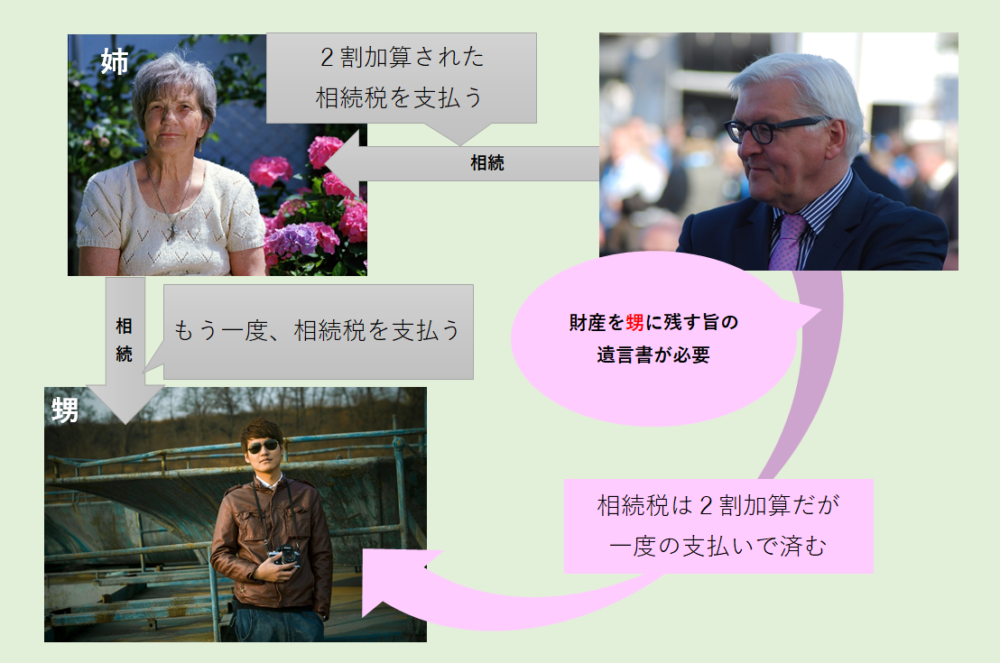

甥や姪には積極的に代飛ばし

子供のいない方が亡くなった場合には、亡くなった方の兄弟姉妹が相続人となります(両親が健在であれば、両親が相続人になります)。

兄弟姉妹が財産を相続した場合には、上記でお伝えした通り、相続税は2割加算となってしまいます。

ここで考えていただきたいのは、亡くなった方と、その兄弟姉妹の年齢です。

例えば、80歳の方が亡くなった場合、その兄弟姉妹の年齢も、おそらく80歳前後の年齢に集中すると思います。

そうすると、高齢な兄弟姉妹の間で相続がおきた場合、財産を相続したあとに、すぐにその財産を取得した方に相続が発生する可能性があります。

せっかく一度、2割加算された相続税を払って相続した財産に、また相続税を支払わなければ、次の代に財産を相続させることはできないのです。

それであれば初めから遺言書に「甥と姪に財産を残す」と書いておけば、本来の相続人である兄弟姉妹を飛ばして、甥や姪に財産を残すことが可能です。

兄弟姉妹に財産を残す場合にも、甥や姪に財産を残す場合にも、どちらにしろ相続税は2割加算です。

それであれば、初めから甥や姪に残してあげた方が、税金対策上は、有利になります。図に表すとこのような感じです。

甥や姪を養子にすると相続税が増える

私には、子供がいないので甥っ子を養子にとって、相続対策をしたいです

という相談を受けることがあります。

甥や姪を養子にとった場合、その甥や姪は2割加算にはなりません。

あら!それだったら、とてもお得じゃない

と思いきや、そうとも言い切れません。

むしろ、相続税が跳ね上がる可能性があるので注意が必要です!

その理由はというと、子供のいない方が養子縁組をすると、相続人の数が減ってしまう可能性が高いからです。

本来、子供のいない方の相続人は、兄弟姉妹です。その兄弟姉妹の中に、既に亡くなっている人がいれば、その甥や姪も相続人になります。

そのことから、相続人の数は多くなる可能性が高いのです。それが、養子縁組をすると、相続人は養子一人になります。

その結果、養子縁組をする前にはたくさんいた相続人が、養子縁組をしたことによって一人だけになってしまうのです。

相続税の計算は、相続人が多ければ多いほど税額が少なくなるという性質があります。逆を言えば、相続人の数が減ると、相続税は跳ね上がるという性質があるのです。

詳しくは知りたい方はこちらの記事で詳しく説明しています

贈与税に2割加算はない

相続税と異なり、贈与税には2割加算のような制度はありません。

代を飛ばして相続させることを検討されている方は、2割増しの相続税を払うより、贈与税を払った方がお得になる可能性が高いので、早めに検討していただいた方がいいかもしれませんね。

まとめ

2割の加算って大きいですよね・・・。

大切なポイントは次の3つです。

配偶者・子供・親以外の人が財産を相続する場合には、相続税は2割加算される

養子は原則として2割加算の対象とならないが、孫(曾孫)を養子にした場合には2割加算される(代襲相続を除く)

2割増しの税金を払っても、代を飛ばした方が有利になるケースもある

最後までお読みいただき、ありがとうございました!