円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ20万部の著者。YouTubeチャンネル登録者14万人。

誰が法定相続人になるのかわかりません。

こんにちは、円満相続税理士法人の橘です!

遺産の分け方には、法律で決められたシンプルなルールがあります。

そのルールとは、

遺言書がある場合には、遺言書の通りに遺産を分ける。

遺言書がない場合には、法定相続人全員での話し合い(遺産分割協議)によって遺産の分け方を決める。

この話し合いに参加できるのは、法律で決められた法定相続人という権利を持った人だけです。

なお、法定相続人が全員揃っていない状態で進めた遺産分割協議は無効になります。

今回は、相続を理解するうえで、とても大切な法定相続人の考え方について、日本一売れた相続本の作者である私が、わかりやすく解説していきます。

最後までお読みいただければ、法定相続人の範囲をしっかりと理解でき、無用なトラブルを回避することができますよ♪

動画解説も是非、ご覧ください!

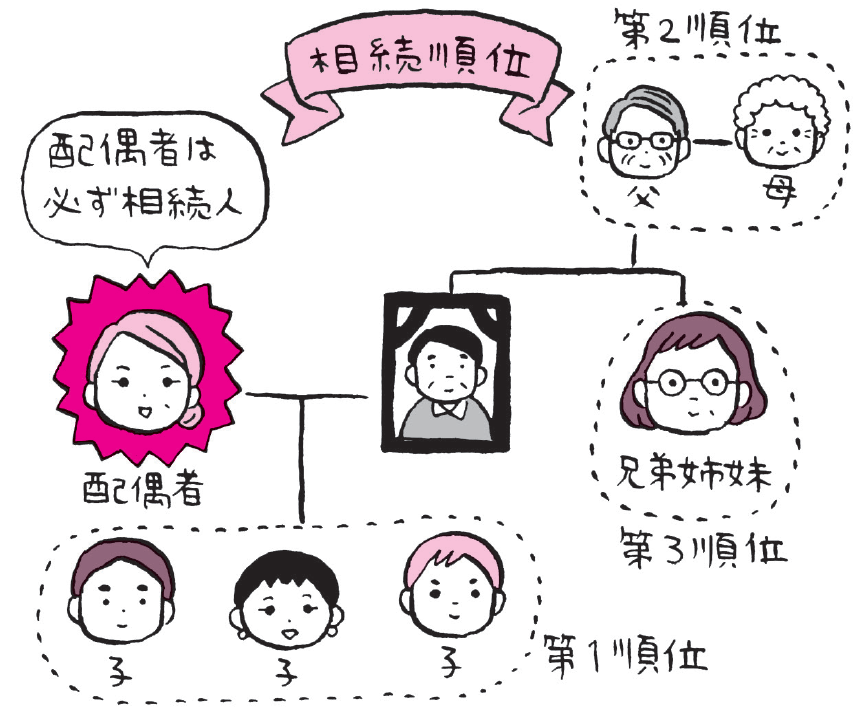

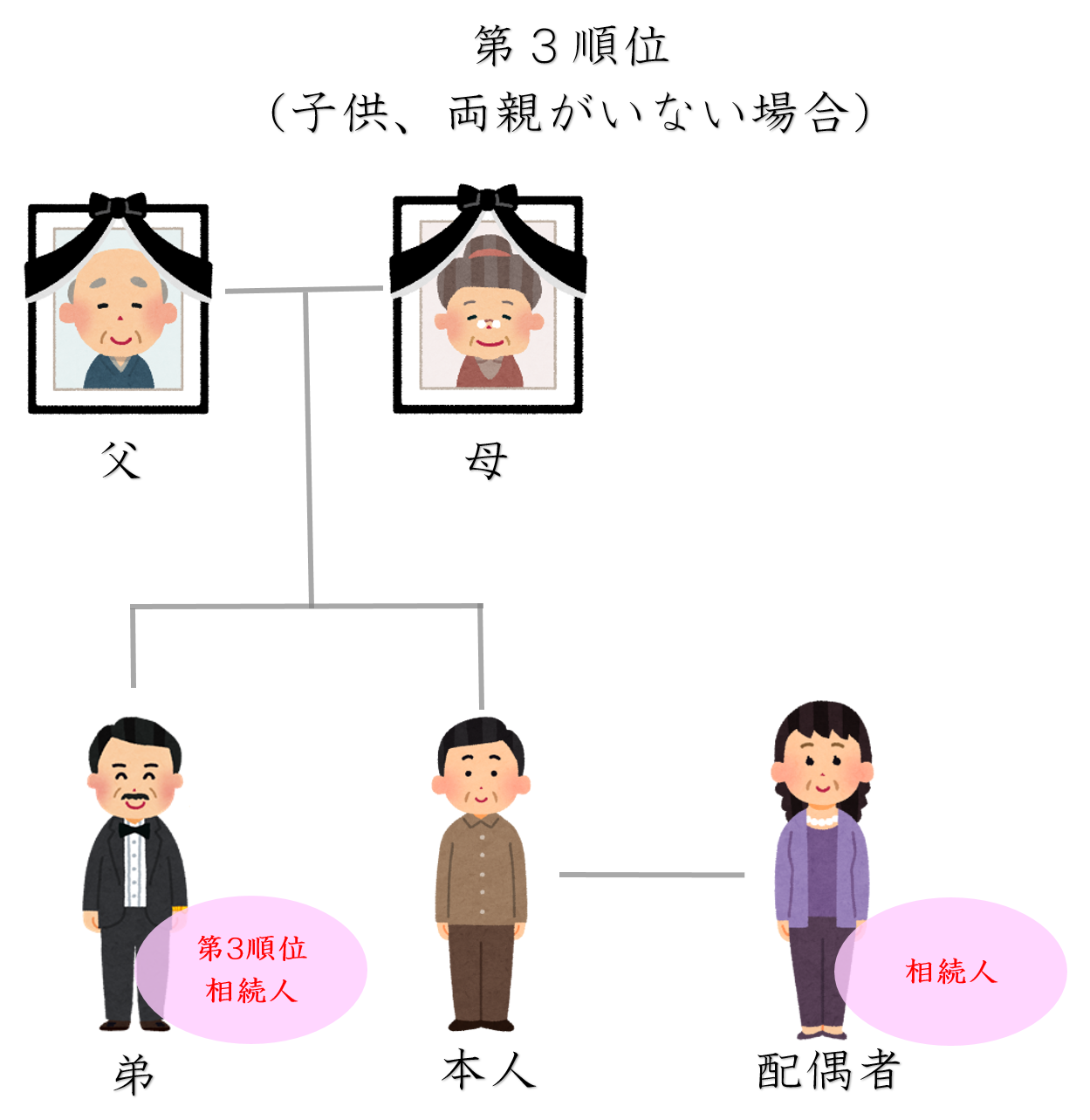

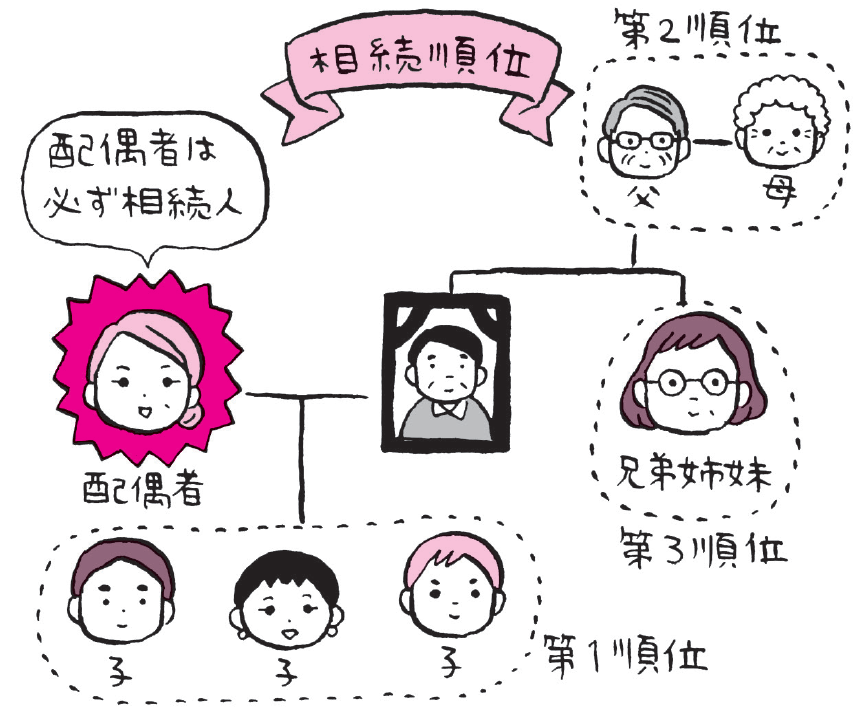

法定相続人の範囲(一覧図)

配偶者は必ず法定相続人

第1順位の法定相続人は子

第2順位の法定相続人は直系尊属

第3順位の法定相続人は兄弟姉妹

順に解説していきます。

配偶者は必ず法定相続人

まず、配偶者は必ず法定相続人になります。

ここでの注意点は、内縁関係や事実婚など、戸籍上の配偶者となっていない場合には、その人は法定相続人にはなれません。また当然、離婚をした場合には、元夫、元妻は相続人にはなれません。

法定相続人になるには、婚姻期間は関係ありません。変な話、結婚してからすぐに相続が発生しても、遺産を相続する権利は発生するわけですね。

ちなみに夫婦の間で遺産を相続する場合には、最低でも1億6000万円まで相続税が課税されない、配偶者の税額軽減という制度があります。

夫婦の財産は、夫婦で協力して築き上げたものなので、そこに相続税を課すのは酷でしょ!という趣旨の制度です。

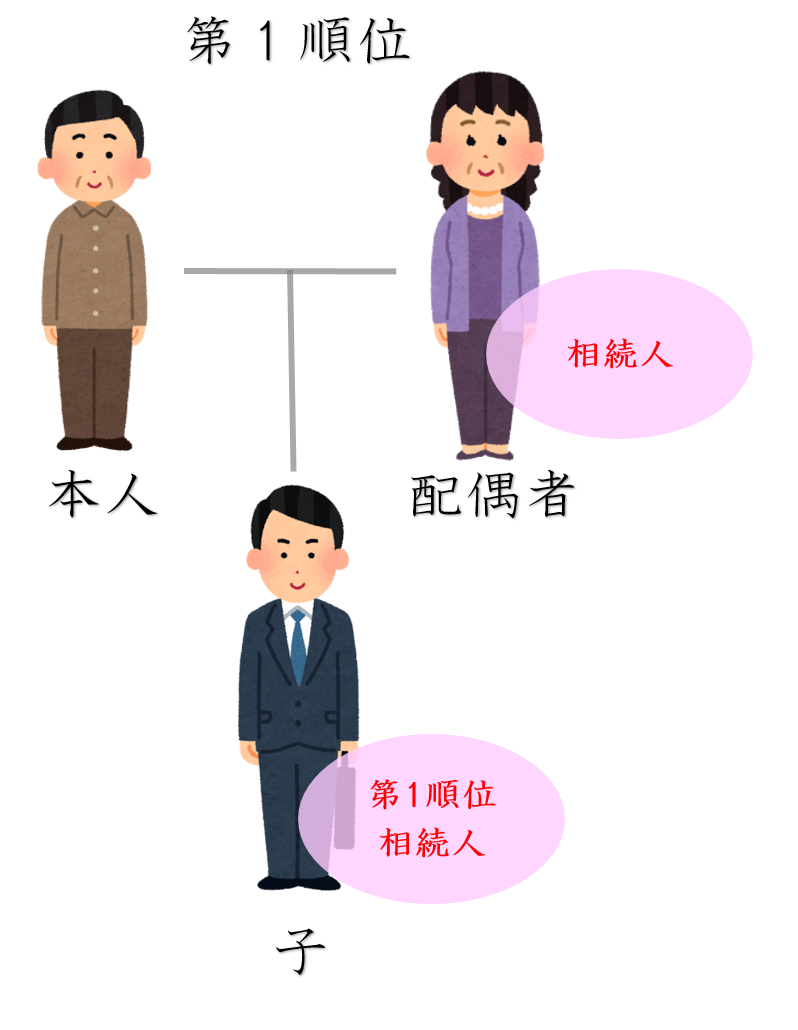

【第1順位】子

配偶者以外の法定相続人には、優先順位があります。

上の順位の法定相続人がいる場合には、下の順位の人は法定相続人になれません。

まず、第1順位の法定相続人は子供です。

この図ような家族の場合には、法定相続人になるのは配偶者である妻と、子供の二人になります。当然、子供が複数人いる場合には、その子供達全て相続人になります。

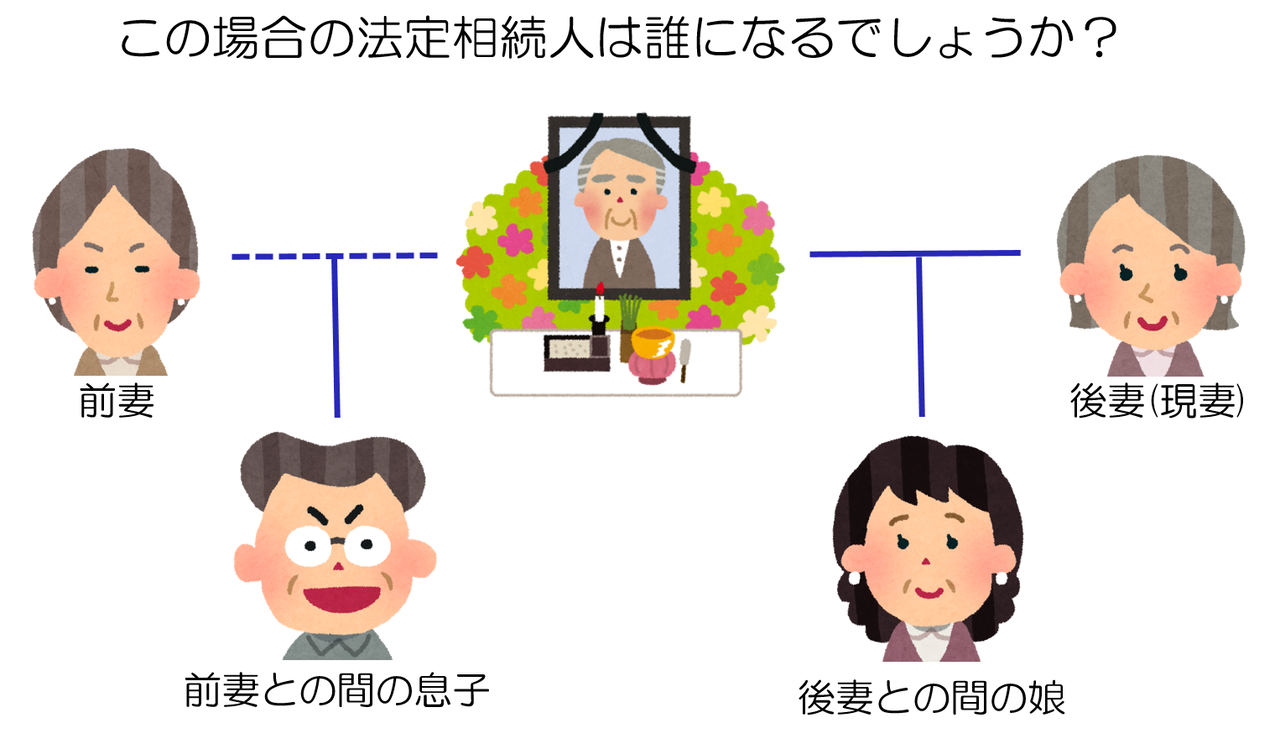

それでは、次の家族の場合には、法定相続人は誰になるか考えてみましょう。

【参考】前妻(夫)の子も法定相続人

いかがでしょうか?

正解は・・・

正解は、後妻と、後妻との間の娘、そして前妻との間の息子です。

前妻、前夫との間であっても、血を分けた子供であれば、まぎれもなく法定相続人になります。離婚をすれば、前妻(夫)は他人なので相続権はありませんが、血を分けた子供はずっと相続権をもっているのです。

また、相続が発生した後に、隠し子が登場するというドラマみたいな展開が、現実世界だと結構あります…。

再婚した後に新しくできた子供と、前妻(又は前夫)の間の子供が喧嘩になることが非常によくありますので、遺言などでしっかり分け方の方針を決めておくことが大切ですね。

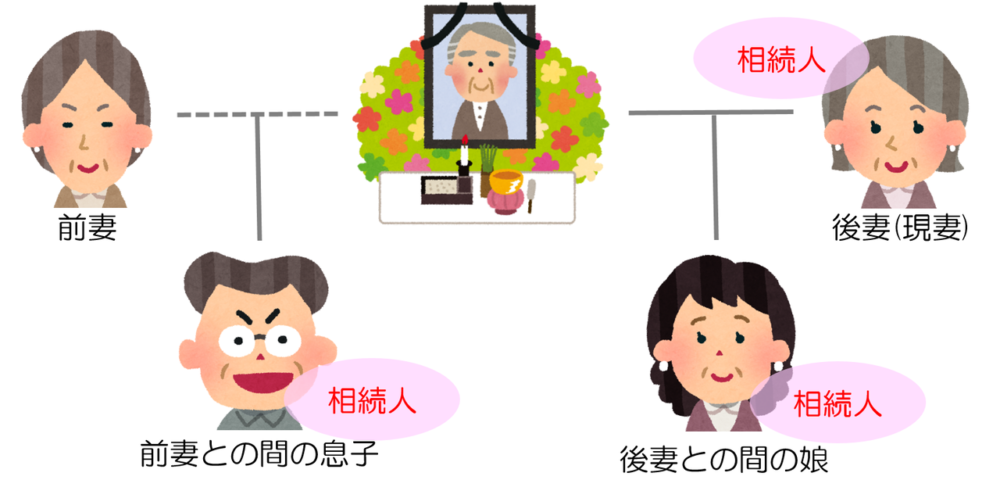

【第2順位】直系尊属(父母)

子供がいない場合には、第2順位に進みます。第2順位の法定相続人は直系尊属である父母です。

亡くなった人の妻と、亡くなった人の両親が法定相続人になります。嫁と姑が仲が悪い場合には、それこそ骨肉の争いに発展することがあります。

不慮の事故ですとか、病によって両親より先に亡くなってしまうケースが多いので、争いにならないように気を付けたいところですね。

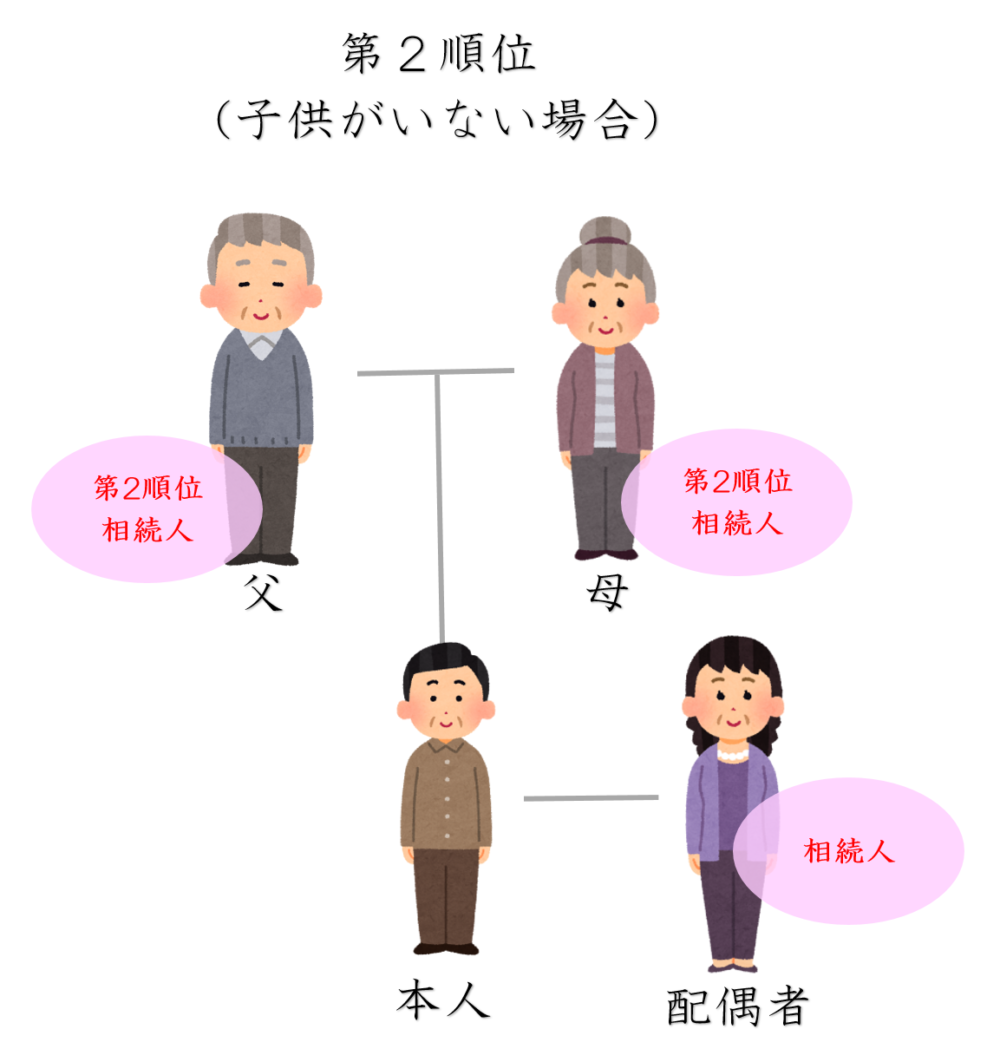

【第3順位】兄弟姉妹

そして、子供も父母もいない場合には、第3順位に進みます。第3順位の法定相続人は兄弟姉妹です。

亡くなった人の妻と、亡くなった人の兄弟姉妹が法定相続人になるケースは実務上、よくあります。

この場合にも、妻と兄弟姉妹はあまり馴染みがないことが多いので争いに発展しやすいです。

相続人が他界している場合(代襲相続)

子が先に他界➡孫

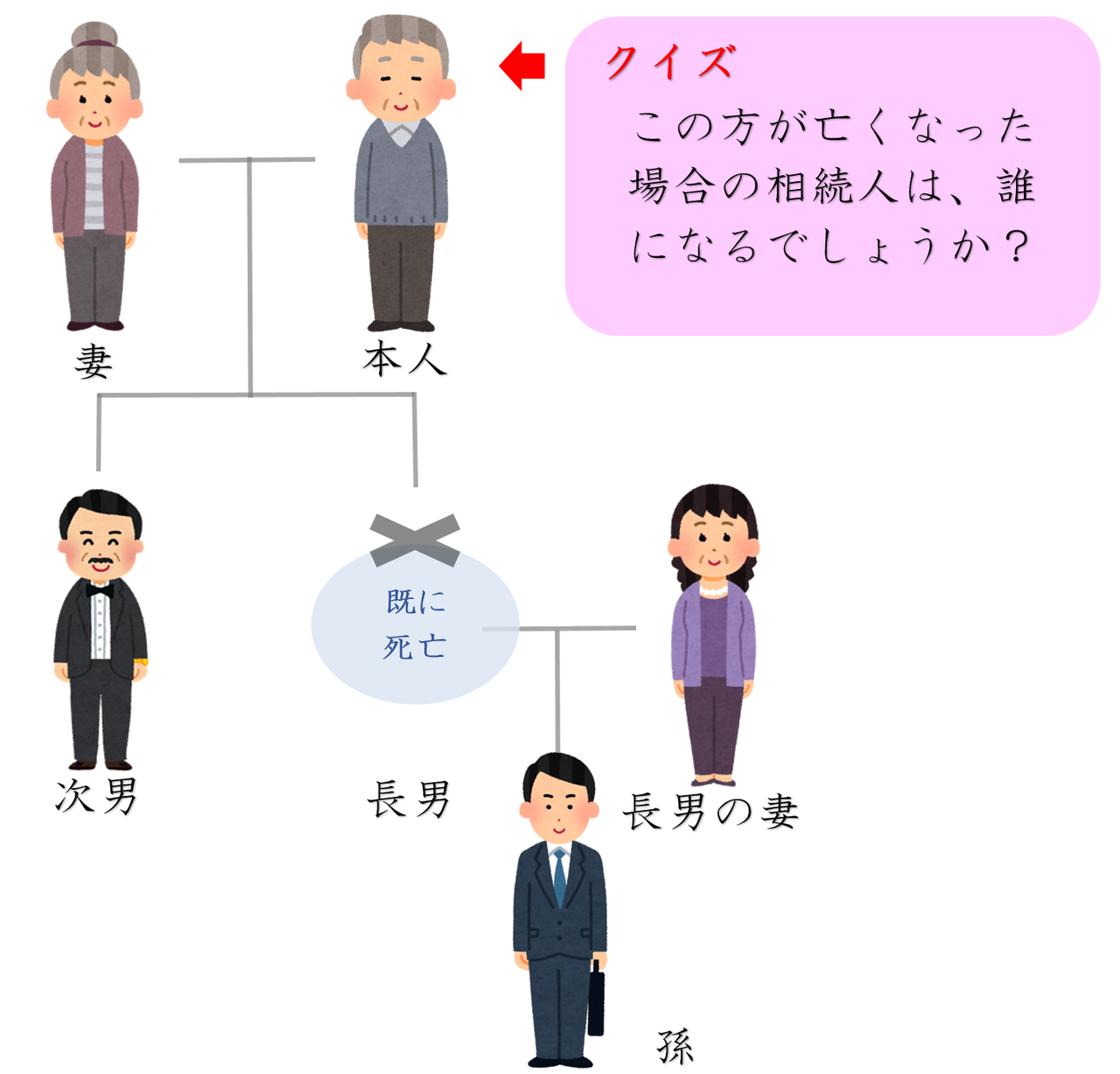

それでは、次のようなケースでは誰が法定相続人になるか考えてみましょう。

不幸なことに、父より先に長男が亡くなっているケースです。

この場合の相続人は誰になるか、少し考えてみましょう。

わかりましたでしょうか?

正解は・・・

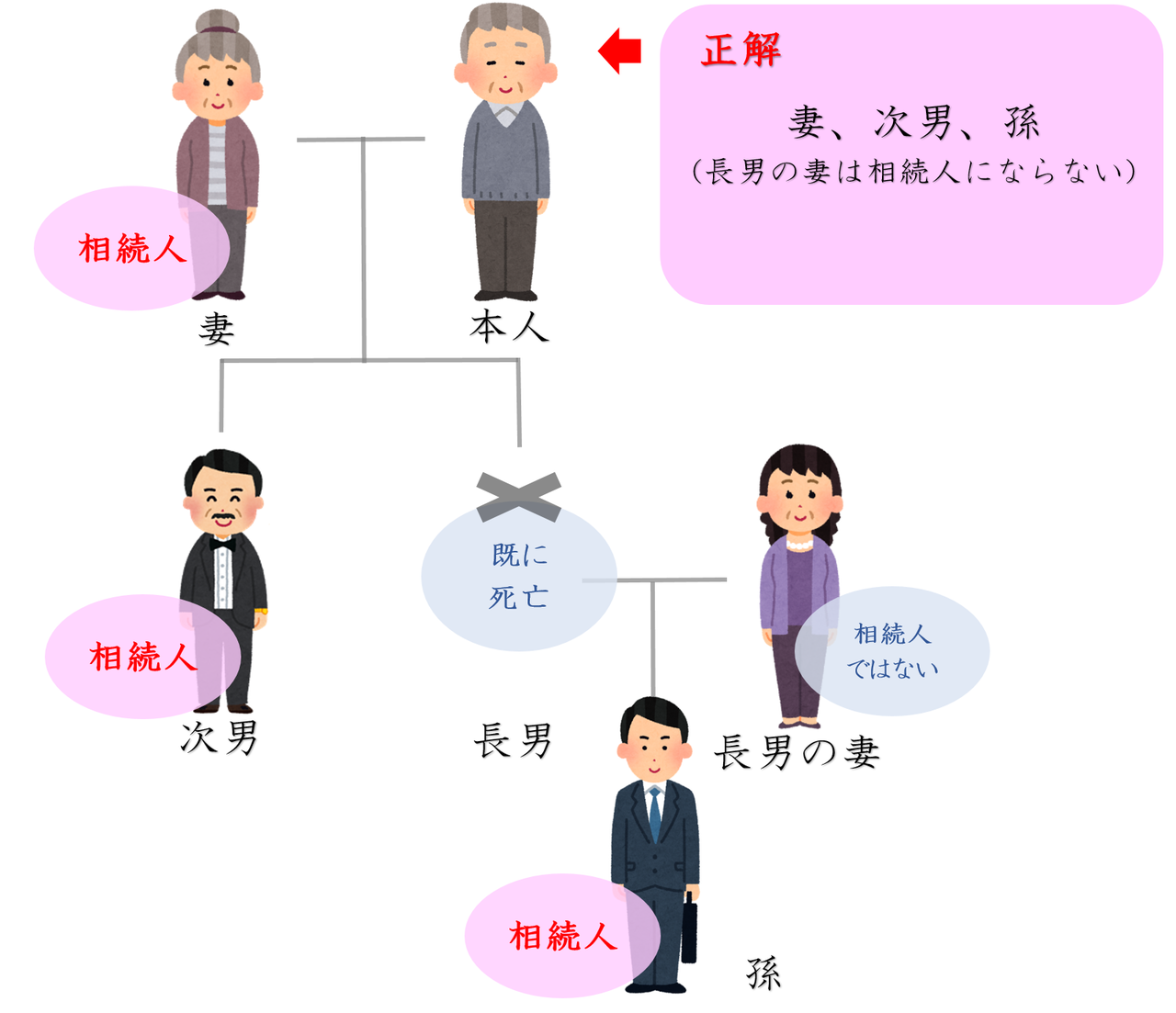

本来、遺産を相続するはずだった子供が先に亡くなってしまっている場合には、その相続する権利は孫に引き継がれます。

これを代襲相続(だいしゅうそうぞく)といいます。

この時に気を付けなければいけないのは、相続権は孫には引き継がれますが、長男の妻には引き継がれません。

長男の妻に遺産を残してあげたいときは遺言書が必要になります。遺言書があれば、法定相続人以外の人に財産を残すことが可能になります。

ちなみに、滅多にないケースだと思いますが、親より先に、子と孫の両方が亡くなっている場合には、ひ孫に相続権は引き継がれます。直系血族の場合には、永遠に代襲相続が起きるのです。

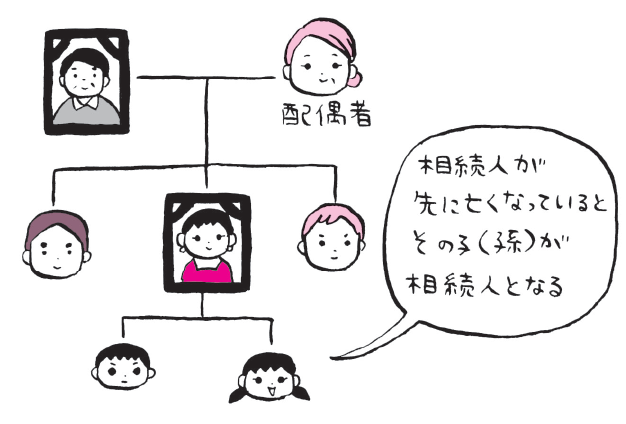

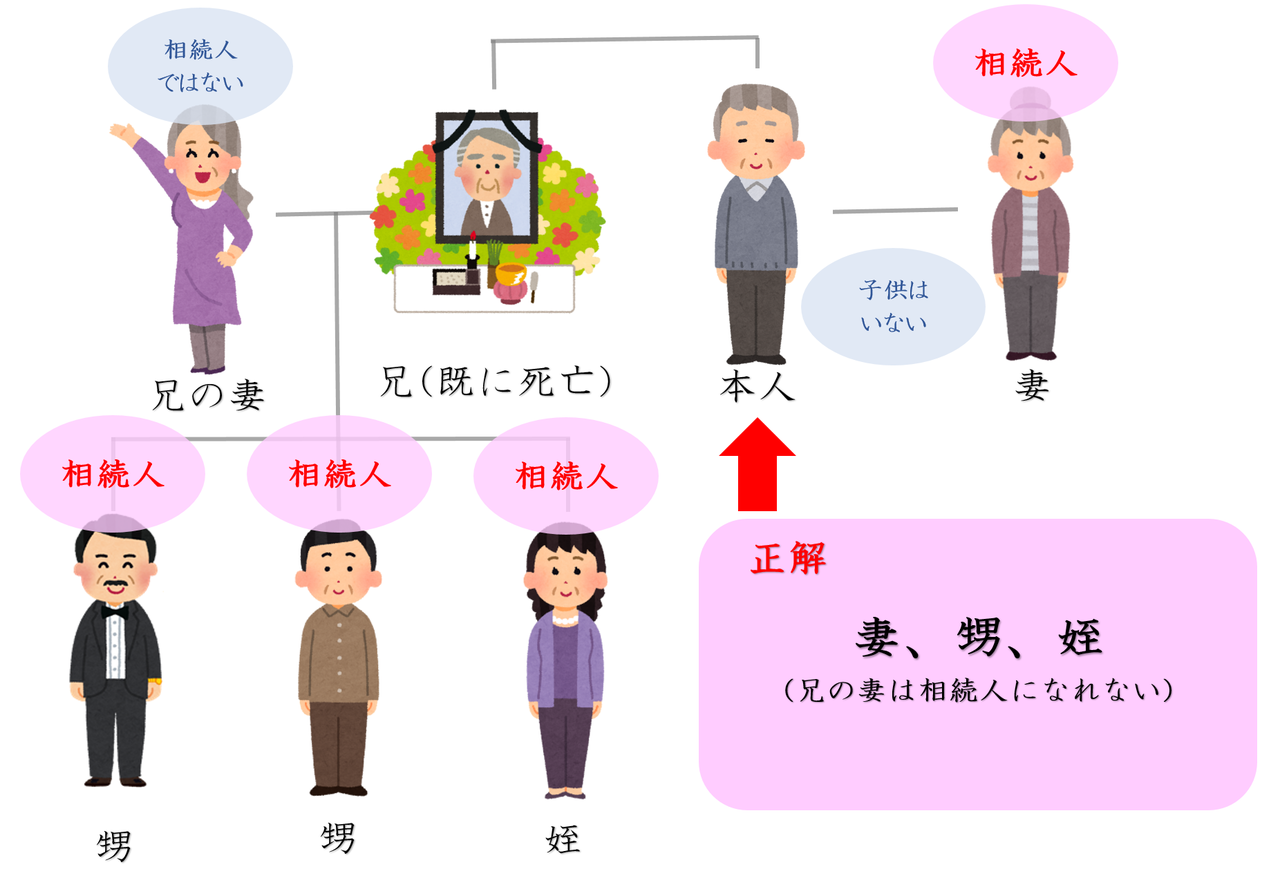

兄弟姉妹が先に他界➡甥姪

それでは次の場合の法定相続人は誰になりますでしょうか?

正解は、次の通りです。

代襲相続は、兄弟姉妹が相続人の時にも起こります。つまり甥や姪が法定相続人になることもあるのです。

兄弟姉妹の間の相続は、みな歳が近いので、既に兄弟が亡くなっていることがよくあります。そのため、この代襲相続は実務上、よく見るケースです。

法定相続人が多くなればなるほど、遺産分割協議で話し合いをまとめるのが大変になります。このような場合には、遺言書があると非常に手続きが楽になりますね。

甥と姪より下には代襲相続されない

私には子がいません。親も既に他界しています。

兄弟はいたのですが、兄弟も他界し、その甥も他界しています。

この場合、甥の子が代襲相続人になりますか?

第3順位(兄弟姉妹)の代襲相続は甥と姪まで、と定められています。甥や姪の子までは代襲相続はされません

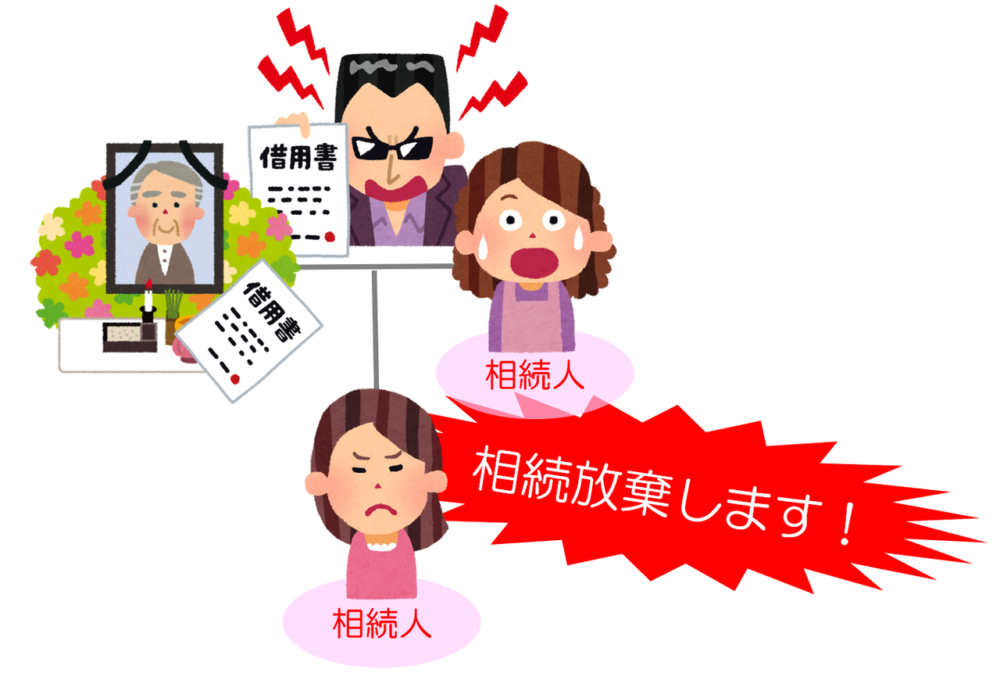

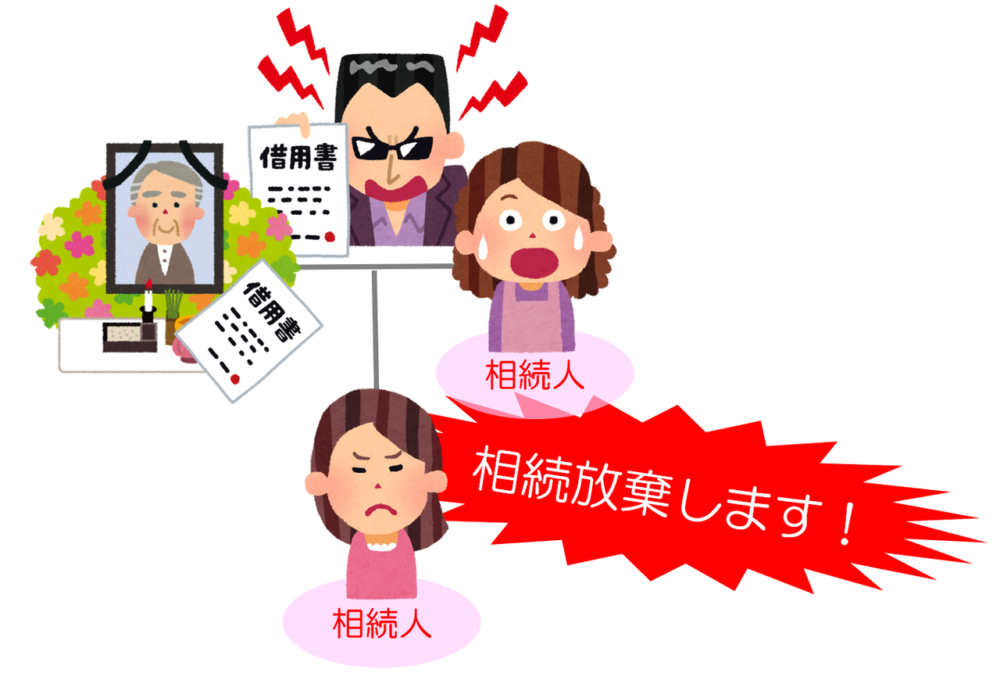

相続放棄があった場合

亡くなった人に借金があった場合、法定相続人は、その借金も相続しなければいけないのでしょうか?

それは困ります!

という人がほとんどですよね。ある日突然多額の借金を背負わされたら大変です。

そういった事態にならないようにするために、法定相続人は、相続があったことを知った日から3か月以内に家庭裁判所に申請をした場合には、相続を放棄することができます。※これを相続放棄といいます。

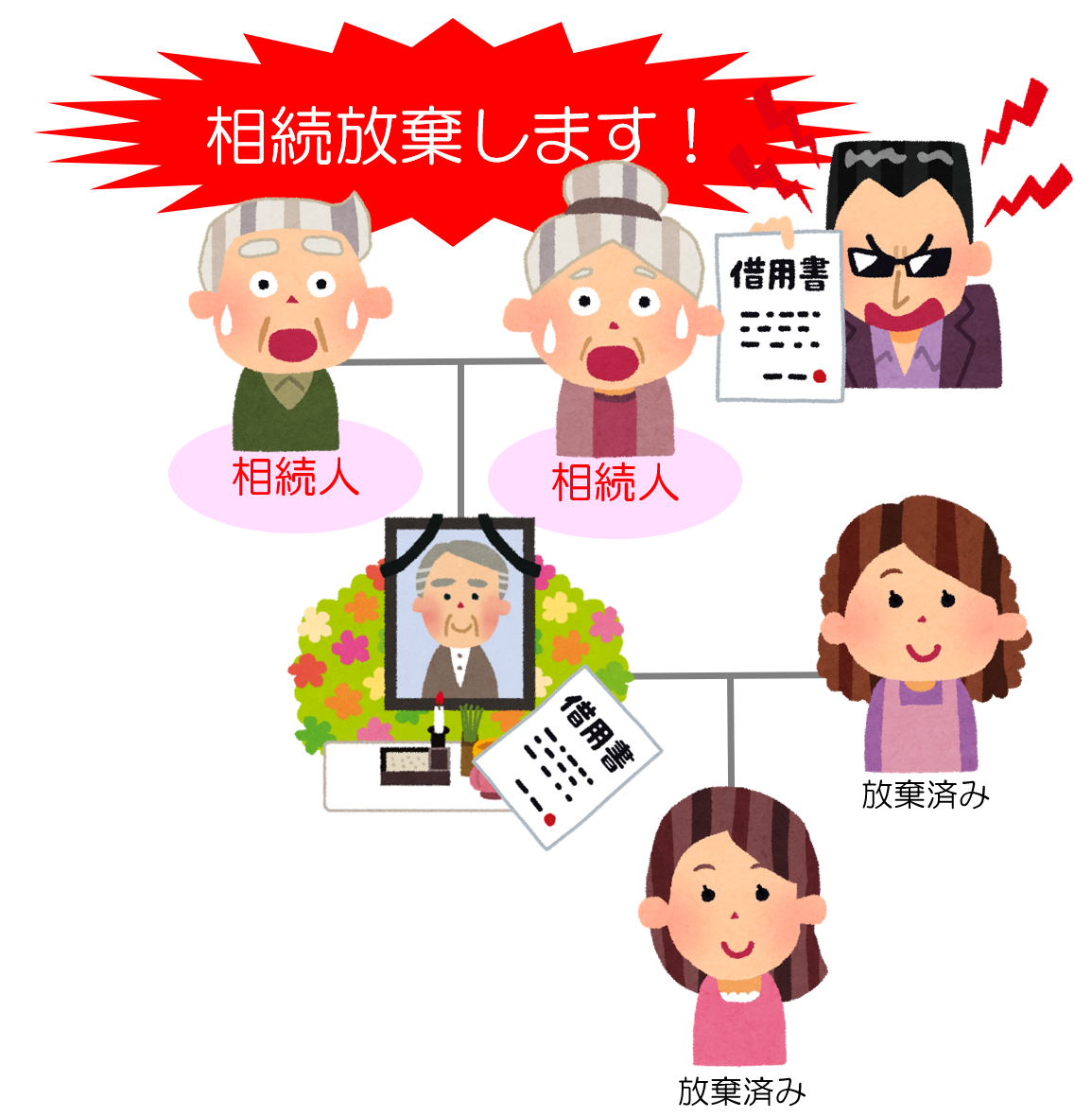

同順位の相続人が全員、相続放棄をした場合には、法定相続人の立場は、次の順位の法定相続人に引き継がれます。

例えば、第1順位の相続人である子供が相続放棄をした場合には、法定相続人の立場は、第2順位相続人である父と母に引き継がれます。

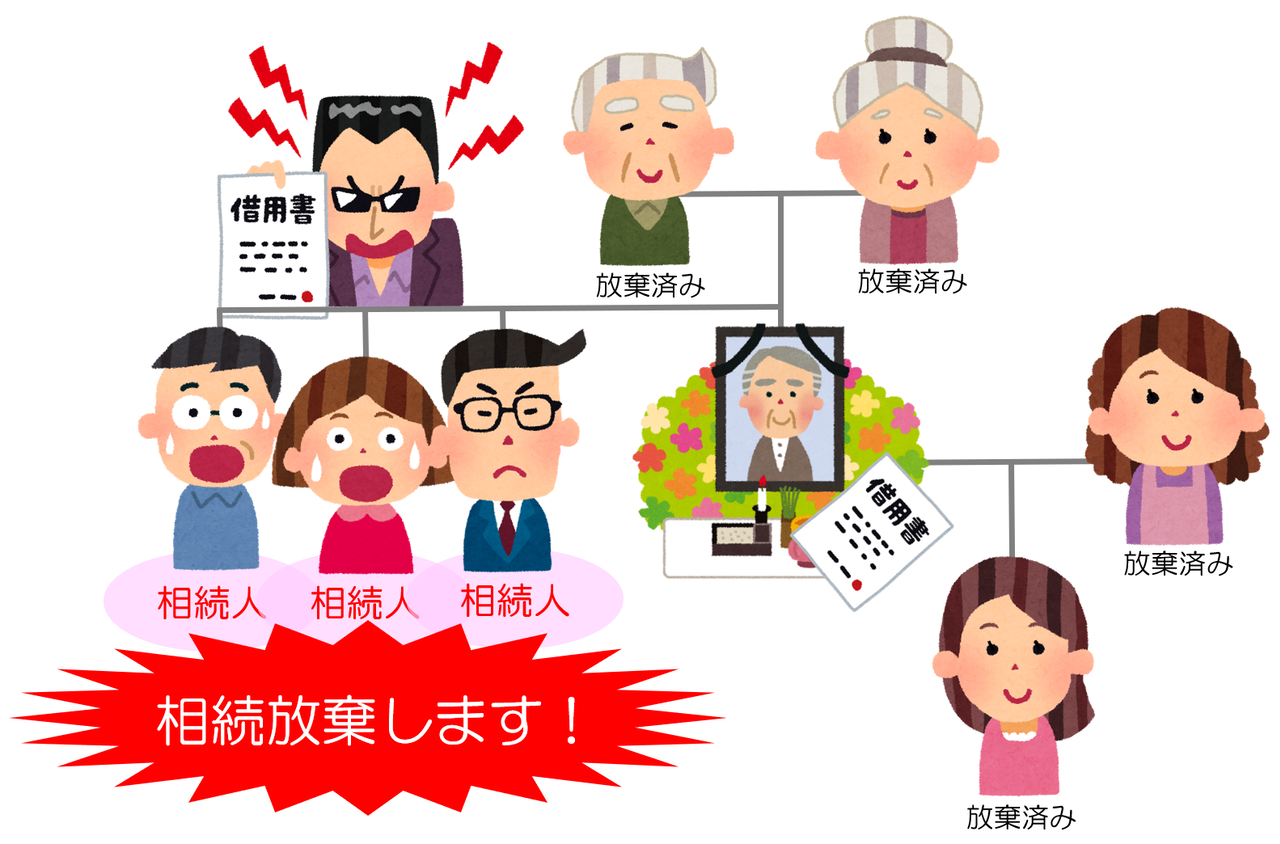

さらに第2順位である父母が相続放棄をした場合には、第3順位である兄弟姉妹に法定相続人の立場が引き継がれることになります。

第3順位である兄弟姉妹が相続放棄をした場合には、相続人がいなくなりますので、財産と債務は国に帰属することになります。

借金を多く残して亡くなった人の家族が相続放棄をすることが多いので、まるで爆弾ゲームような現象が起きてしまうわけです。

相続放棄は、自分が相続人であることを知った日から3か月以内に申請すればOKなので、他の相続人が相続放棄をして自分が法定相続人になったとしても慌てる必要はないですね。

【注意】子だけが相続放棄した場合

この度、父が亡くなりました。相続人は母と私の二人です。私が相続放棄した場合、相続人は母一人になると考えていいですか?

いいえ、違います。あなたが相続放棄をした場合、相続人はお母様と、お父様の兄弟姉妹になります(お父様の両親が他界している場合)。

相続放棄があった場合、その相続人は元から相続人でなかったものとして考えます。

配偶者はいるが、子はいない場合、相続人は配偶者と直系尊属(両親)、または兄弟姉妹になります。

つまり、配偶者一人が相続人になるとは限らないのです。

もし、お母様に全ての遺産を相続させてあげたいのなら、相続放棄ではなく、遺産分割協議で『私は遺産を相続しません』と意思表示し、その旨を遺産分割協議書に残せばOKですよ。

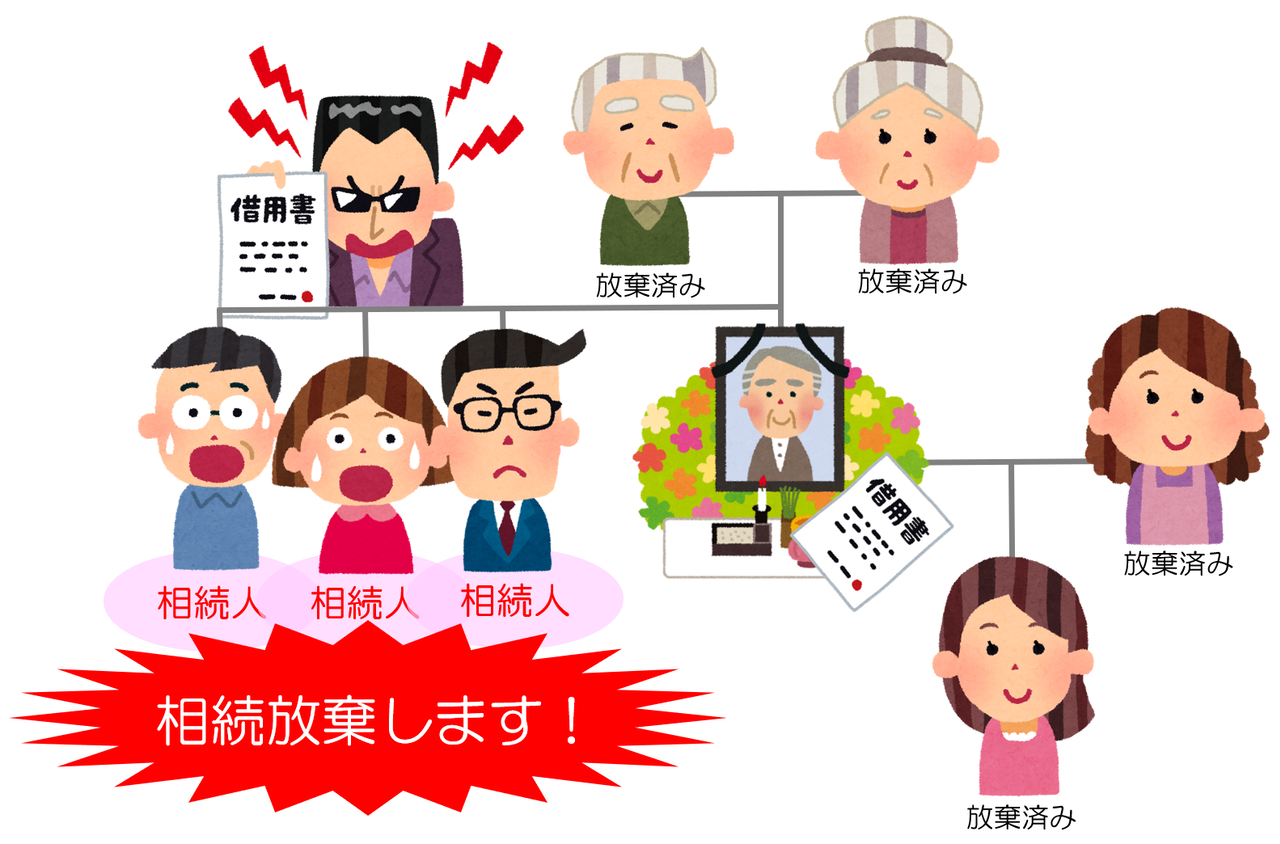

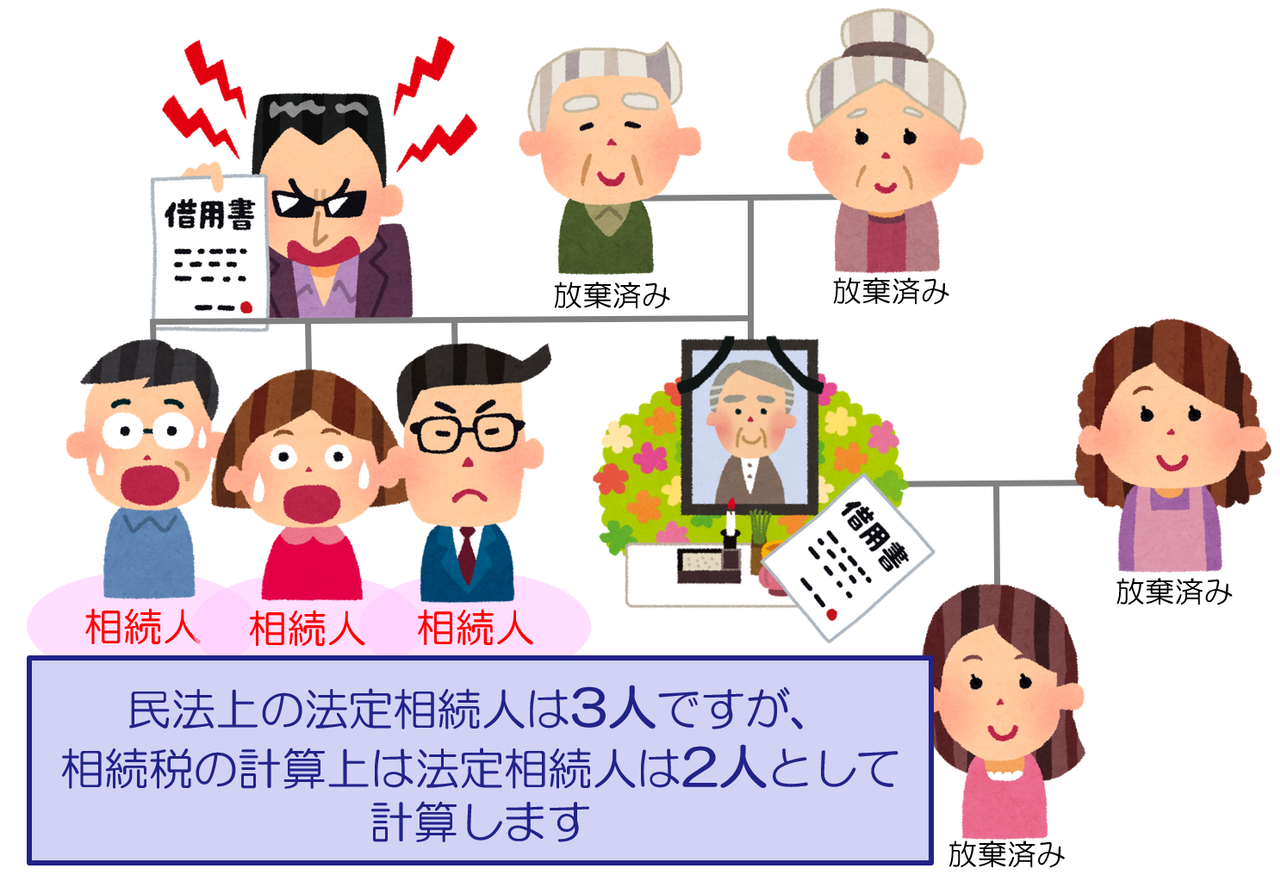

相続税への影響

先ほどの事例の、相続放棄をする前と、相続放棄をした後の法定相続人の人数に注目してみましょう。

当初、相続放棄をする前の法定相続人は妻と娘の2人でした。

そこから、妻と娘が相続放棄をし、父と母が相続放棄をしました。

その後、法定相続人は兄弟姉妹となりました。この兄弟姉妹は3人います。つまり法定相続人の人数は3人になりました。

そうなんです。相続放棄をすると、法定相続人の人数が変わることがあるのです。

実は、相続税は法定相続人の人数が多くなればなるほど少なくなります。このことから、相続放棄をうまく使うと、相続税を減らすことができてしまうのです。

そういったことを防止するために、相続税の計算をする上では、法定相続人の数は、相続放棄がなかったものとした場合の法定相続人の数を使うこととされています。

先ほどの例でいうと、相続放棄があったことにより兄弟姉妹が法定相続人になった場合、民法上の法定相続人は3人です。しかし、相続税を計算する上では、相続放棄がなかった場合の法定相続人の数を使いますので、法定相続人の人数は2人ということになります、

このような取り扱いがあるため、相続放棄をすることによって相続税を節税することはできないようになっています。

相続放棄があった場合には、民法の考え方と相続税の考え方が異なってきますので、注意が必要ですね!

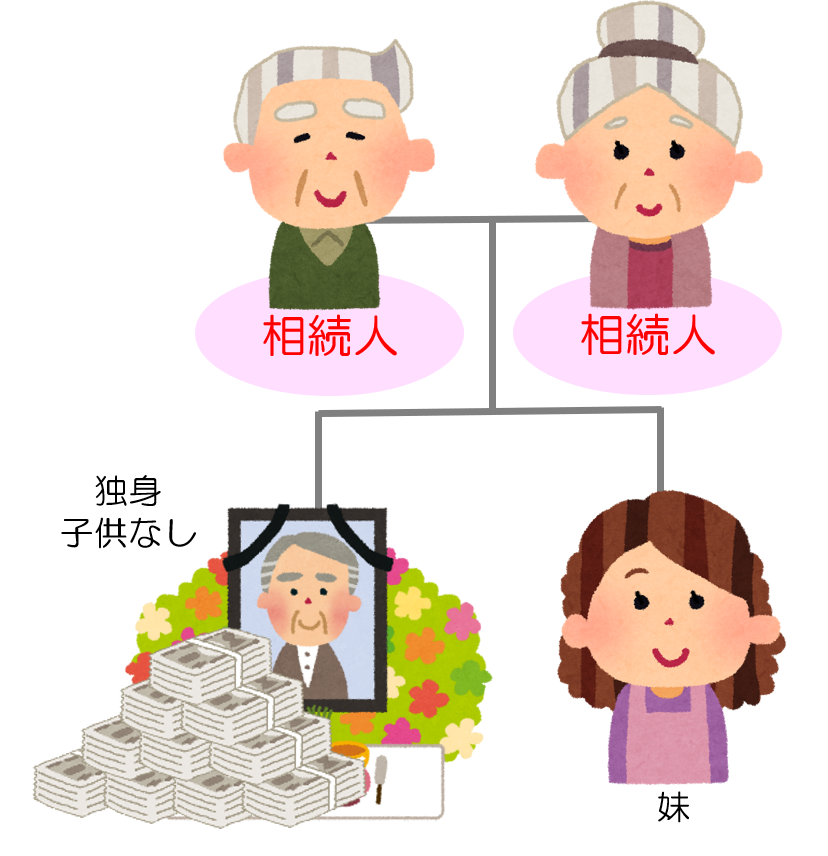

相続放棄が節税になるケース

上記の解説と矛盾しますが、相続放棄をすると圧倒的に相続税の負担を軽くすることができるケースがあります。

このケースに該当していることがわかったら、3ヶ月以内に相続放棄をするか検討しなければいけないのですが、この論点を知らない税理士がほとんどなので、多くの人が見逃してしまいます。

それでは、どのようなケースで相続放棄をすると相続税の負担を軽くできると思いますでしょうか?

これは超上級者向けのクイズです!

わかりましたでしょうか…?

正解は、

第2順位の相続です!

亡くなった人に子供がいない場合には、法定相続人は父と母になります。

この場合には、相続税の観点から相続放棄を検討するべきなのです。

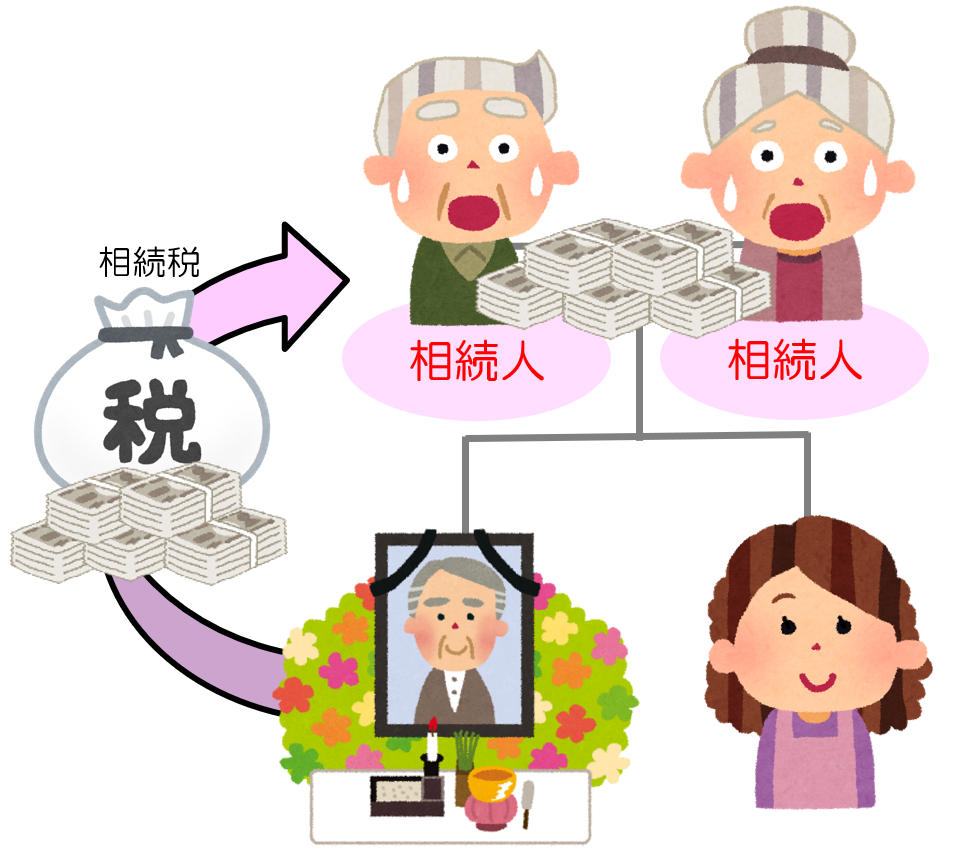

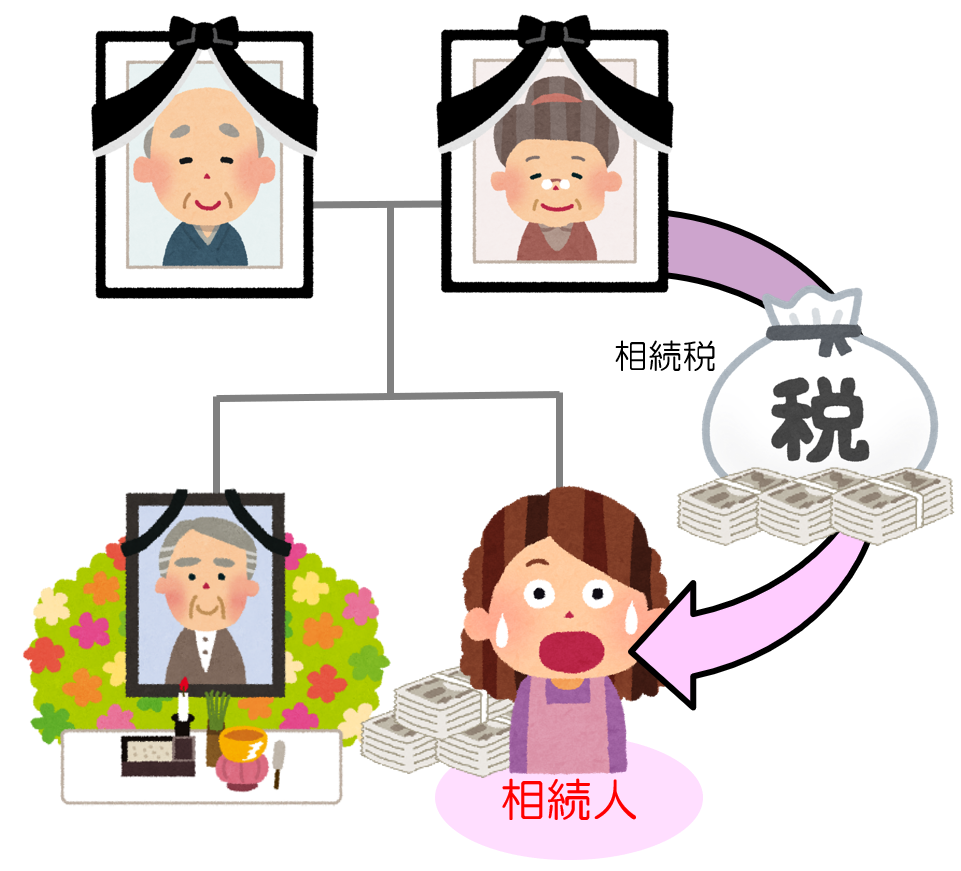

何故かというと、独身の子供が親より先に亡くなると、子供の財産は親に相続されます。この相続されるタイミングにおいて、子供が残した遺産に相続税が課税される可能性があります。

親は、相続税を支払って子供の財産を相続するのですが、この親が亡くなってしまった時には、もう一度相続税を支払わないと、最終的に妹に財産を渡すことができないのです。

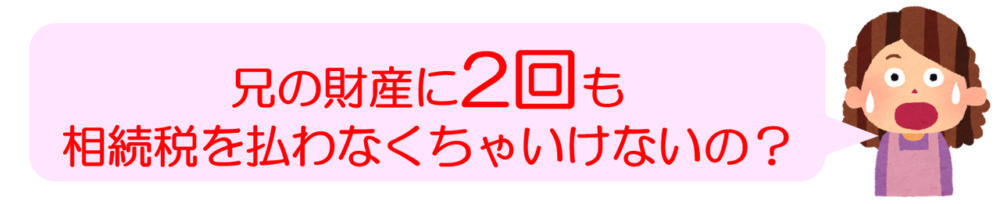

兄の財産が妹に渡るためには、2回も相続税を払わないといけないことになります。

さらに父と母が元々資産家だった場合には、子供から相続した財産にまで、非常に高い税率で相続税が課税されてしまいます。

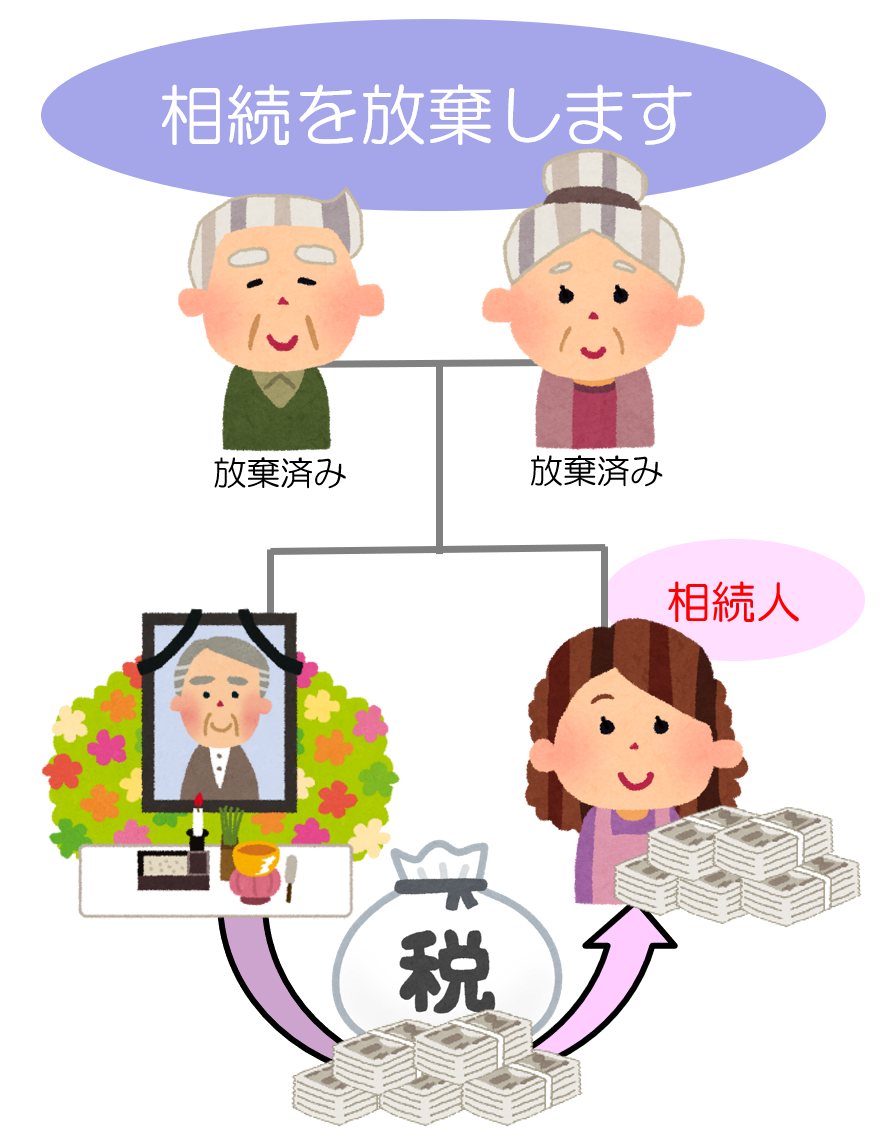

このような事態を避けるために、第2順位の相続のケースにおいては、父と母はあえて相続を放棄します。

もし、父と母が相続を放棄した場合には、法定相続人は妹になります。

兄から妹へ遺産が相続されることになり、このタイミングで相続税を払わなければいけません。

しかし、兄の遺産は父と母に渡らなかったので、父と母が亡くなった時の相続税の負担は先ほどのケースよりも断然少なくなるはずです。

ちなみに、このケースにおいては、妹に対して課税される相続税は、父母の時と比べて2割増しされます!この取扱いを、相続税の2割加算といいます。

しかし、2割加算を受けたとしても、両親に多額の資産がある場合などには、相続放棄をして代を飛ばした方が有利になります。

いずれにしても、相続が起きてから3か月以内に検討しなければ父と母が相続することになりますので、急がないといけないですね。

※相続税の2割加算について詳しく知りたい人はこちら↓

養子縁組をした場合

元の親子関係も継続する

養子は法律上、正真正銘の子供として取り扱われます。当然、法定相続人(第1順位)になります。

ここでよく質問を受けるのは、

私の子を養子に出した場合、私と子の親子関係はなくなりますか?

というものです。

いいえ。養子縁組をしても、元の親子関係がなくなるわけではありません。万が一、あなたが亡くなった時は、養子に出した子も相続人になりますよ

養子からすると、実の親からも相続することができ、養親からも相続することができる、という状態になります。

ただし、特別養親縁組という制度を使っている場合には、元の親子関係が綺麗さっぱり無くなります。この場合は、法定相続人にはなりません。

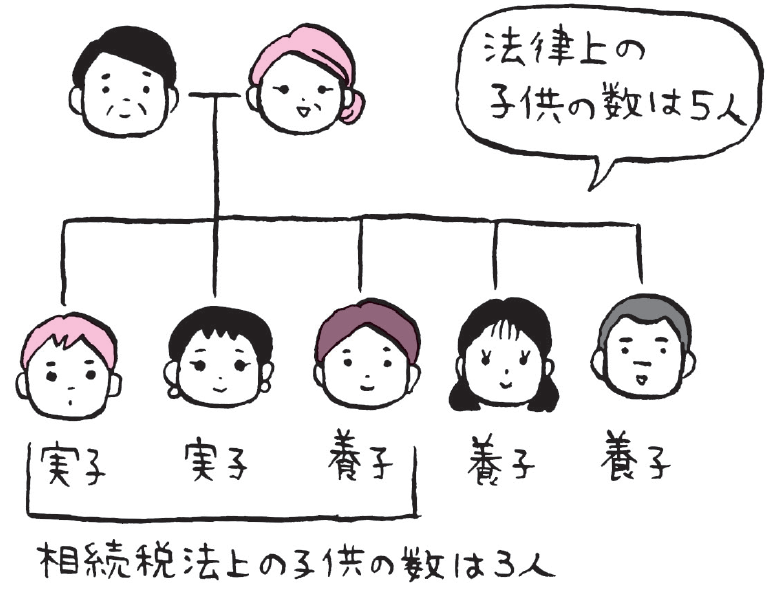

相続税への影響(算入制限)

しかし、ここで問題になるのが相続税です。先ほどの相続放棄でもお伝えしましたが、相続税は法定相続人の数が多ければ多いほど少なくなる性質を持っています。

極端な話、養子を100人とってしまえば、それだけで基礎控除が6億円になりますので、相続税を0円にすることができます。

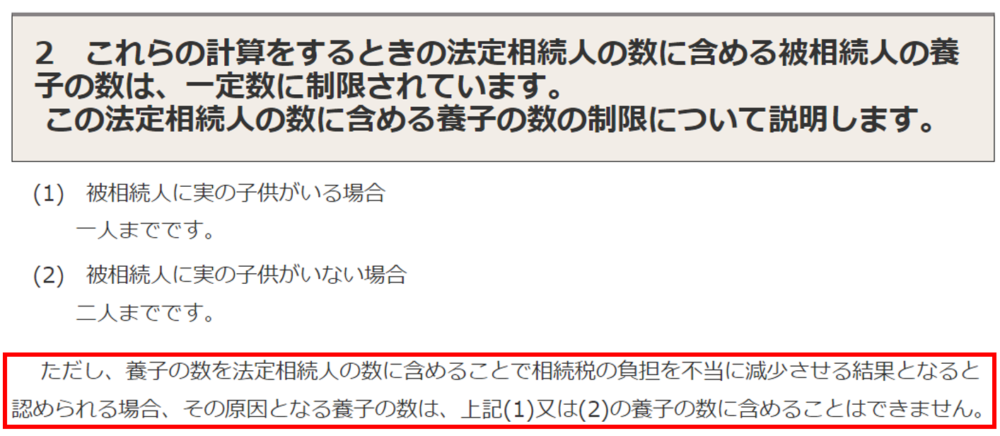

そうした、相続税の節税目的で養子縁組をすることを防止するために、相続税の計算をする上では、法定相続人の数に含めることができる養子の人数を下記のように制限しています。

実子がいる場合には養子は1人まで

実子がいない場合には養子は2人まで

この制限以上の養子は、民法上はOKですが、相続税の計算上は、法定相続人の数にカウントすることはできません。

また、この人数以内であったとしても、明らかに相続税の節税目的以外に理由がない養子縁組と、税務署から認定されてしまった場合には、法定相続人の人数にカウントされなくなりますので注意しましょう。

※国税庁からも次のように書かれています↓

ちなみに、養子縁組をすると何でもかんでも相続税が下がるわけではありません。

場合によっては相続税が跳ね上がるリスクもあります。

※詳しくはこちらの記事をご覧くださいませ。

特別養子等は算入制限を受けない

相続税の計算上、養子は一人か二人までと法定相続の数に算入制限がありますが、例外が存在します。

特別養子縁組の場合

配偶者の実の子を養子縁組した場合(いわゆる連れ子養子)

代襲相続人である孫等を養子にした場合など

このような養子縁組は、相続税の節税目的ではありませんので、実子と同じように何人でも法定相続人の数にカウントされることになります。

未成年の孫を養子縁組すると親権を失う

相続税対策のために、私の産まれたての赤ちゃんを両親の養子にだすわ

両親が他界した時点で、まだ未成年だった場合、親権はあなたに戻ってこないかもしれません。慎重な判断が必要です。詳しくはこちらのブログをお読みください

『法定相続人』と『相続人』の違い

ほぼ同じ意味ですが、厳密には違いがあります。

法定相続人とは、『相続する権利を持つ人』を指し、相続放棄等により財産を相続しなかったとしても、その人は法定相続人です。

一方で、相続人とは、『実際に財産を相続する人』を指し、相続放棄をしている場合等には、その人は相続人ではありません。

まとめ

法律上、遺産を相続できるのは、法定相続人という立場のある人に限定されます。法定相続人は、下の一覧図の通りです。

相続人が誰になるかが理解出来たら、次は、法定相続分の考え方を勉強していきましょう!

最後になりますが、私達のLINE公式アカウントにご登録いただくと、税制改正の最新情報をタイムリーに配信しています。

相続税計算シミュレーションエクセルや贈与契約書などのプレゼントもありますので、是非、ご登録お願いします♪

最後までお読みいただき、ありがとうございました!