相談の予約はこちらから

-

メールで相談予約をする

-

電話で相談予約をする 0120-80-2929

お電話受付時間 9:00~18:00(土日祝日除く)

相談の予約はこちらから

お電話受付時間 9:00~18:00(土日祝日除く)

すでに他の税理士事務所に

相談されている方も

お気軽にお問い合わせください

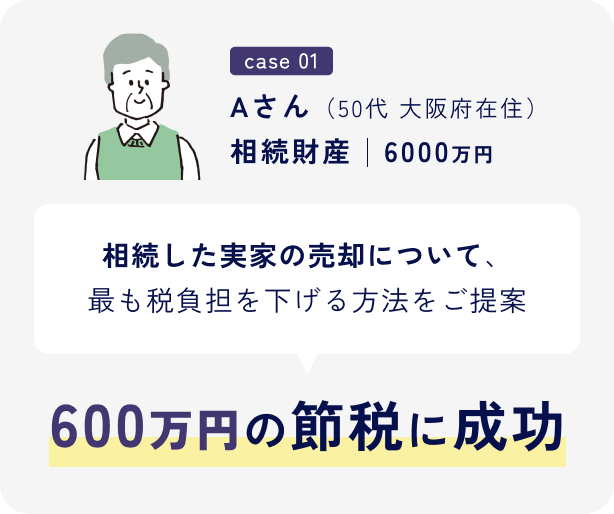

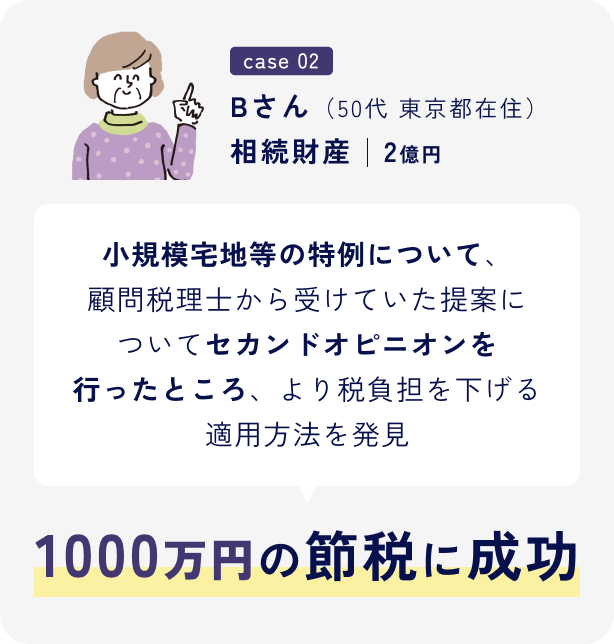

同じ財産額でも

手取り額に1000万円の差が

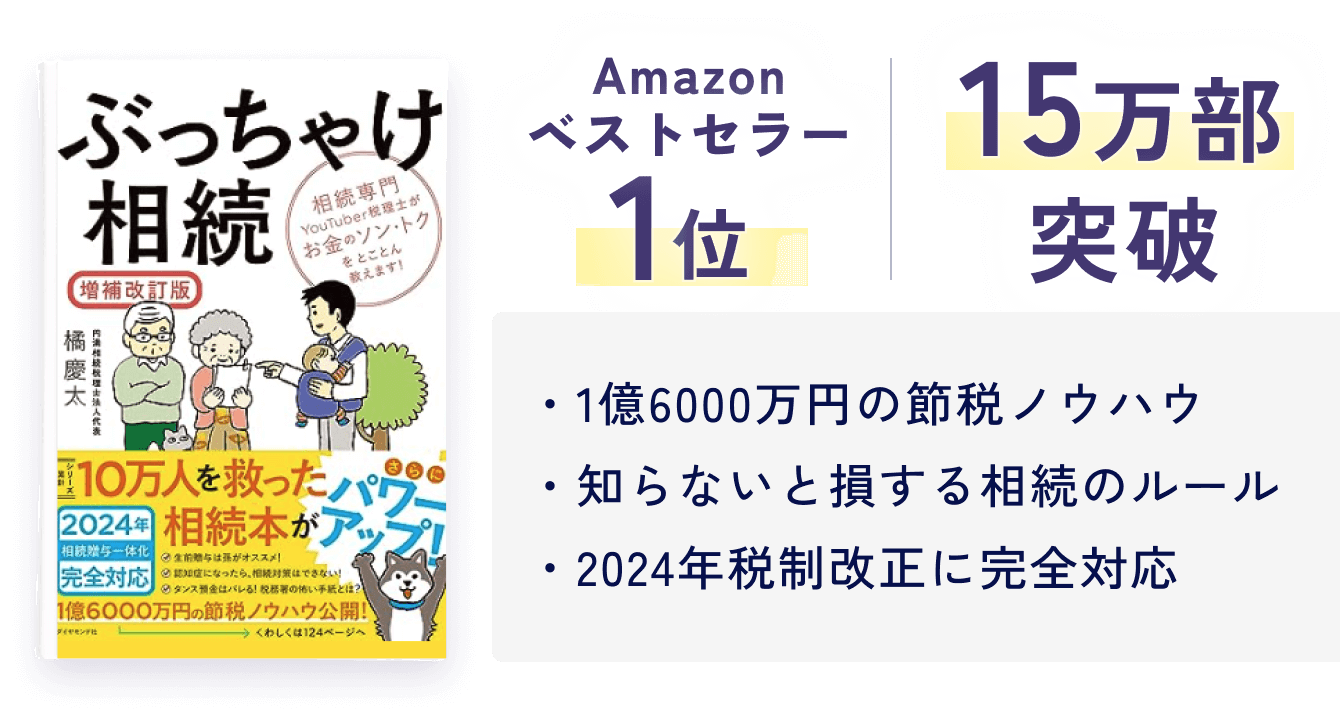

相続税は10人の税理士がいれば10通りの金額になる税金と言われています。そのため、税理士選びは報酬額だけで判断してはいけません。

報酬額と節税額の両面から検討し、最も手取りの大きくなる事務所を選択するのが大切です。

今なら

まずはお気軽に相談ください

お電話受付時間 9:00~18:00(土日祝日除く)

一般的な税理士が1年間に扱う相続税申告は2件程度。それに対し、私たちは税理士1人につき、年間30~50件ほどの相続税申告を手掛けています。

この豊富な経験を活かし、私たちは税務署が認める範囲内で最大限の節税を実現するために、土地評価や2次相続対策に徹底的に取り組んでいます。

他社では、最初だけ税理士が対応し、契約後には無資格の補助者に仕事を丸投げしてしまうことがあります。無資格者が税務相談をすることは違法ですし、税務調査の際に、調査官から退席を命じられることがあるため、大変危険です。

私たちは、社内の厳しい試験に合格した税理士だけが、最初から最後まで担当することを固くお約束します。

相続税申告は、約5件に1件が税務調査に選ばれ、その内87%の人が追徴課税になっています。私たちは、国税OBとの連携や日々の研究により、徹底した税務調査対策を行い、鉄壁の税務調査対策を行っています。

2017年~2022年に申告した件数(約700件)のうち、税務調査に選ばれたのは7件のみです。

万が一、

税務調査で追徴課税となった場合

報酬を全額返金いたします。

税務調査に自信があるので、

安心して

いただけるよう保証制度を設けています。

※お客様から知らされていない財産により

追徴課税となった場合を除きます

万が一

税務調査に選ばれた場合は

代表税理士 橘慶太が

必ず立ち会います

今なら

まずはお気軽に相談ください

お電話受付時間 9:00~18:00(土日祝日除く)

他社では相続人や土地の数により、追加の料金がかかる場合がございます。私たち円満相続税理士法人は、遺産総額に基づいた一律の料金設定で、追加料金は一切ございませんので、安心してご相談ください。

2次対策も含めた提案をしてもらい

満足しております

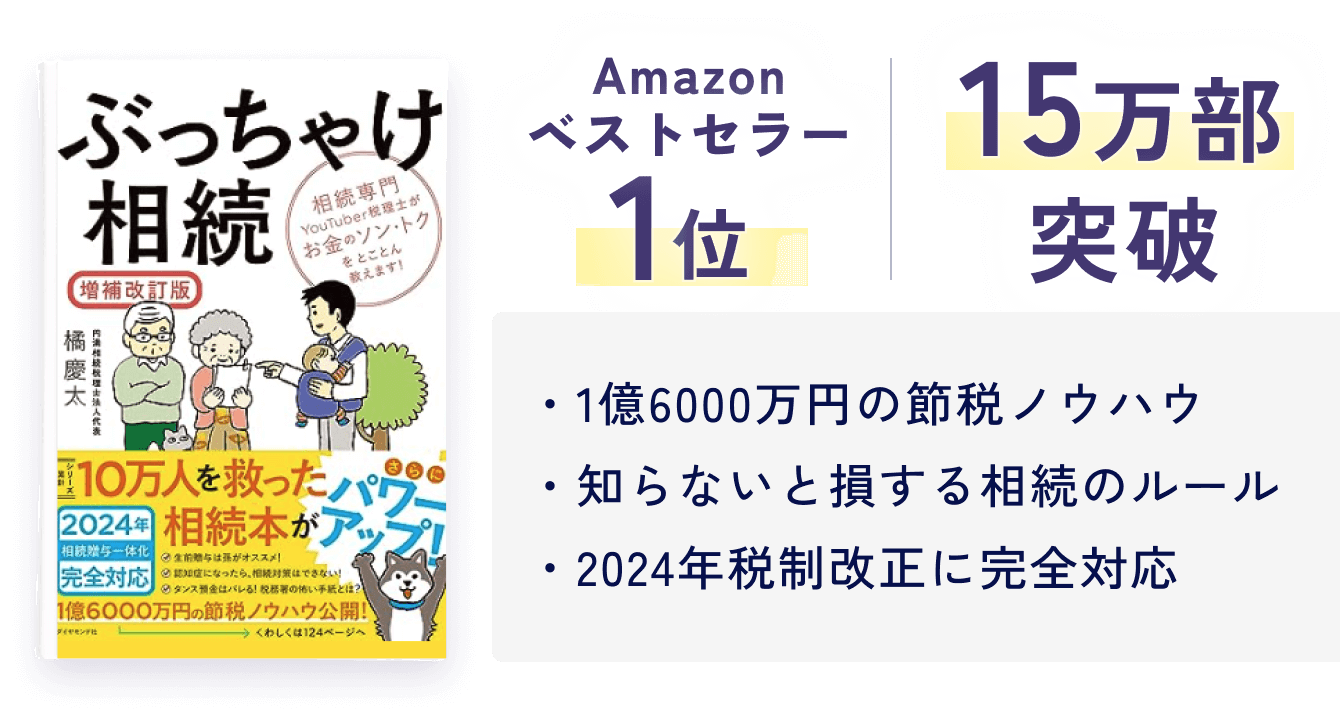

円満相続税理士法人

代表税理士 橘慶太

私達は「相続税だけを極める」と決めた、

少し変わった税理士集団です。

本物の相続専門税理士に求められる力は、

次の3つです。

私達は一人一人がこの力を向上させるべく、日々、研鑽を重ねています。

ただ、矛盾しますが、最終的には『税金のことよりも、ご家族のお気持ちを大事にしてあげてください』と、依頼主に寄り添い、心のこもった温かい提案ができることを、私達が目指す理想の税理士像として掲げています。

皆様の相続にまつわるお悩み、豊富な実績の

ある円満相続税理士法人なら

解決できます!

是非、お電話かお問合わせフォームより、

お気軽にお問合わせください。

ご連絡お待ちしております。

およそ60分のご相談で、お客様のお話をしっかりと聞かせていただき、出し惜しみすることなく具体的な解決策をお示しいたします。遠隔での面談をご希望の方は、ZOOMなどご希望の方法をお伝えください。

※生前対策のご相談は、初回からご相談料を頂戴しております。

料金と今後の具体的な流れについて説明し、お見積書をお渡しいたします。その場で決断を急かすようなことは絶対にしませんので、ご安心ください。

お見積書の内容にご納得いただけた場合に、契約となります。契約後、着手金として半金をお振込みいただきます。

お振込みの確認ができ次第、業務を開始させていただきます。進捗状況について情報を随時共有させていただきながら、最後まで丁寧に伴走させていただきます。

Q

日本全国対応していますか?

対応しています。

ZOOMなどのテレビ会議システムのみで完結する場合もありますが、現地調査等を行った場合には、交通費のご負担だけお願いします。

また、円満相続税理士法人には日本全国の士業とのネットワークがあります。各地の信頼できる税理士をご紹介することも可能ですので、お気軽にお問合せください。

Q

契約後に追加料金が

発生することはありますか?

交通費等の実費負担だけお願いしていますが、それ以外はありません。

なお、当初お伺いしていた財産額よりも、実際の財産額が大幅に多くなる場合には、当初の契約金額の変更をお願いすることがあります。

ただ、そのような場合は、必ず事前にその旨をお伝えいたしますので、ご安心ください。

Q

準確定申告を

お願いすることはできますか?

はい、準確定申告もお受けできます。

ご報酬については、相続税申告の報酬とは別となりますので、お見積もりを作成いたします。

Q

不動産や預貯金などの

名義変更手続きも

一緒にお願いできますか?

はい、提携している司法書士と共同して名義変更までワンストップで行えます。

Q

その場で契約しなくても

大丈夫ですか?

もちろんです。一度お持ち帰りいただき、ご家族でご検討ください。また、後日お電話で契約を迫るようなこともしませんのでご安心ください。

「初めての経験で何から相談すればいいかわからない」

「こんな質問したら笑われるんじゃないか」

そんなお気持ちで、お問い合わせをためらっていませんか?

もし、そういったお気持ちであれば、どうぞご安心ください。

ご相談に来られる方の9割以上の方が、初めて相続税申告が必要になる方です。

相続税の申告は、多くても人生で一度か二度しか経験しないものです。

私達は、相続税の初心者の方にも理解しやすいように専門用語を一切使わずに、丁寧にお話をさせていただくことを約束します。

どのような質問でもお気軽にしてください。

しつこい売り込みや営業は一切しませんので、どうぞご安心ください。

今すぐ、お電話かお問合せフォームよりご連絡をください。

ご連絡を心よりお待ちしております。

代表税理士 橘慶太