円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ25万部の著者。YouTubeチャンネル登録者22万人。

2024年現在における相続税の税率を教えてください

こんにちは。円満相続税理士法人の橘です。

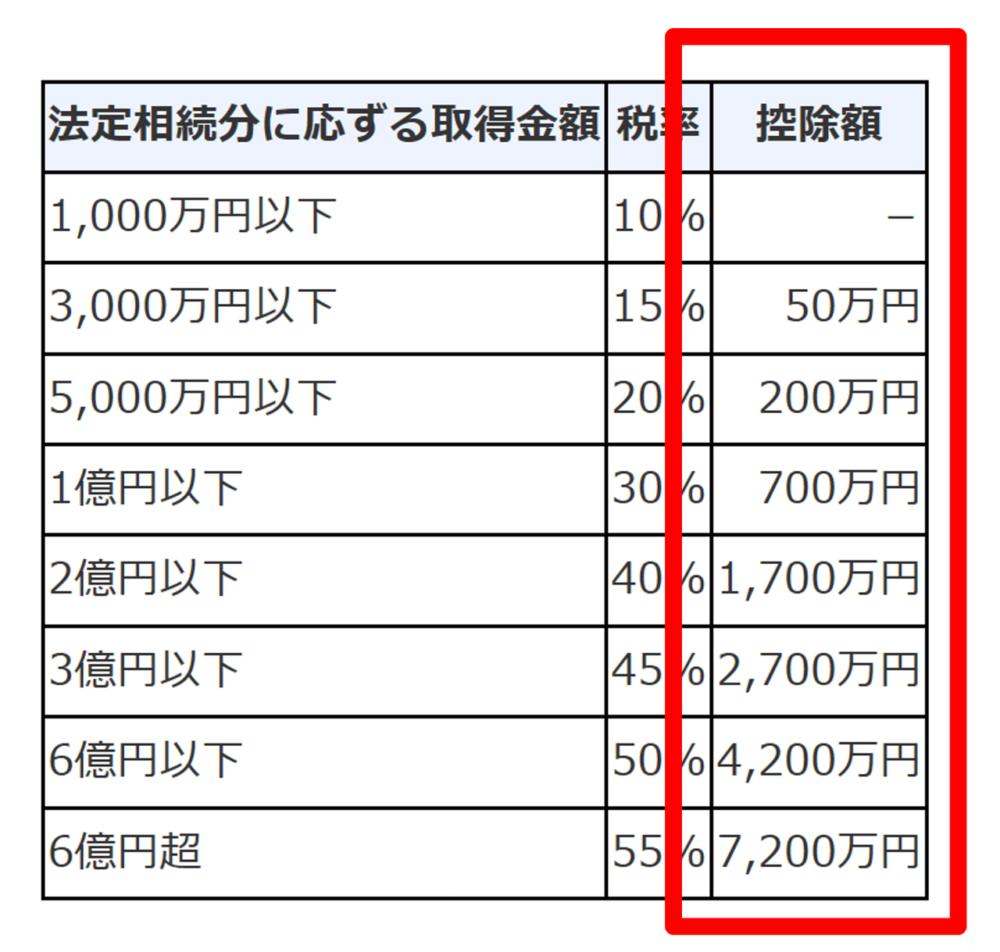

2024年現在における相続税の税率は、最低10%から最高55%です!

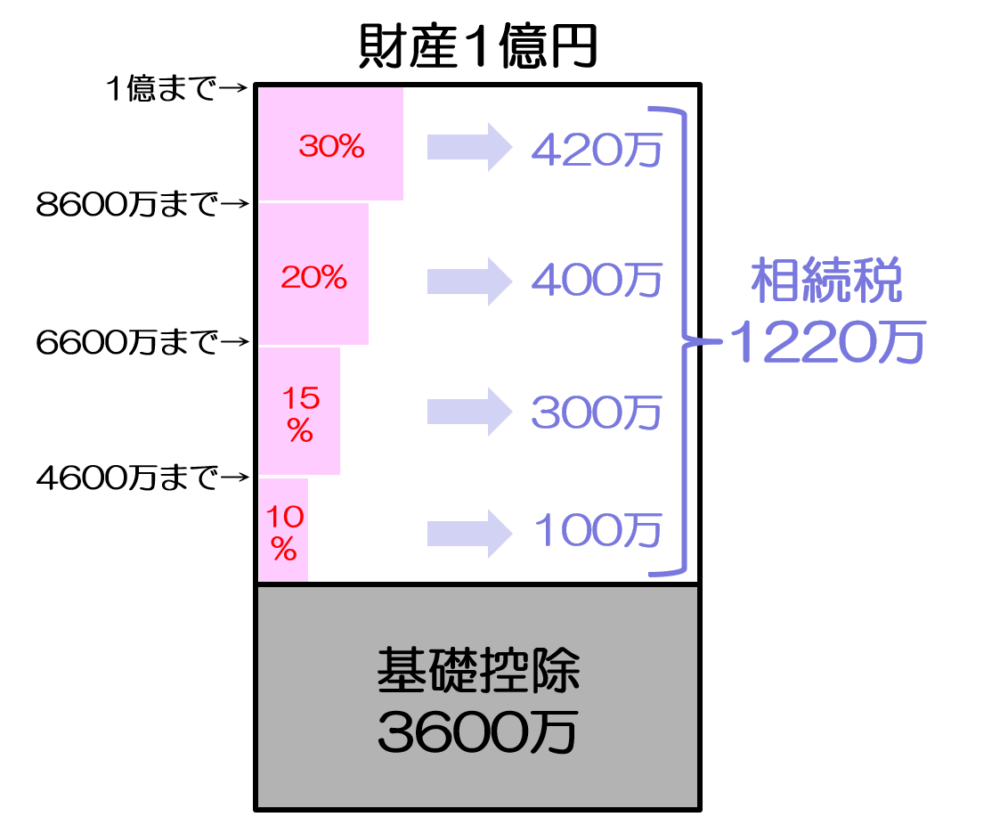

こちらが相続税の税率表です。

この税率表を見たあなたは、

亡くなった人の遺産額に、この税率をかければいいのね?

と、思ったのではないでしょうか?

実は違います。亡くなった人の遺産に直接、この税率をかけるのではなく、ちょっとややこしい計算プロセスが必要になります

今回の記事では、日本一売れた相続本の作者である私が、相続税の税率と、計算方法をわかりやすく解説します。

最後までお読みいただければ、相続税を自分一人で計算できるようになりますよ♪

相続税の計算方法

相続税の税率をかけるまでには、大きく5つのステップがあります。

1.亡くなった人が残した遺産の金額を集計

2.そこから基礎控除を引く(引ききれなかった金額が相続税の対象になる)

3.2の金額を、各相続人が仮に法定相続分で相続したものとして振り分ける

4.振り分けられた金額に、相続税の税率をかけて家族全体の相続税を計算する

5.家族全体の相続税を、各相続人が実際に相続した割合で振り分ける

相続税の税率は、遺産の合計額から基礎控除額を引いた金額に直接かけるのではなく、一度、法定相続分で仮に相続したものとして、各相続人に財産を振り分け、その金額に税率をかけていきます。

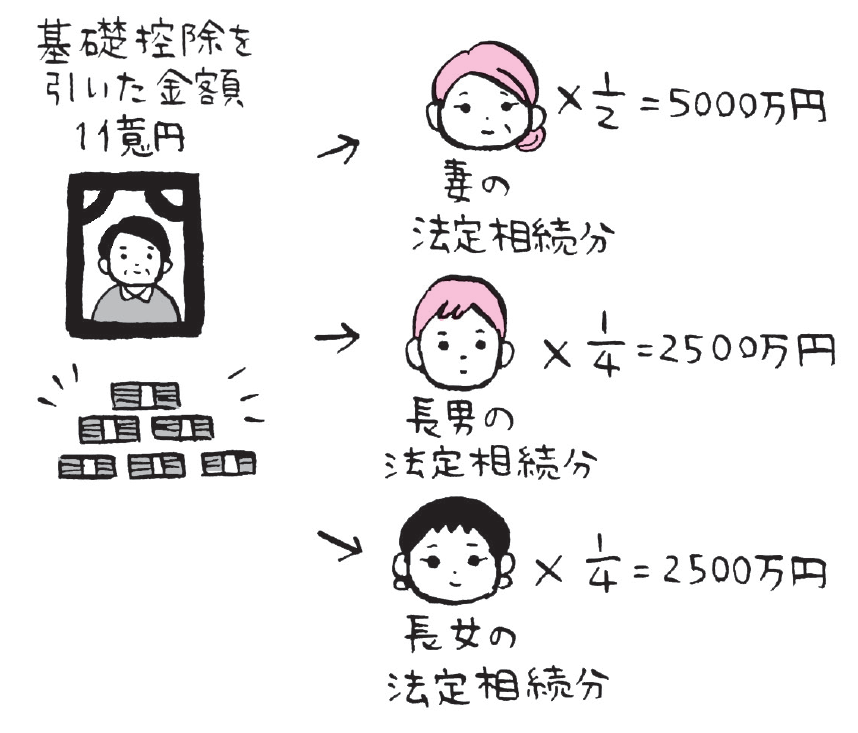

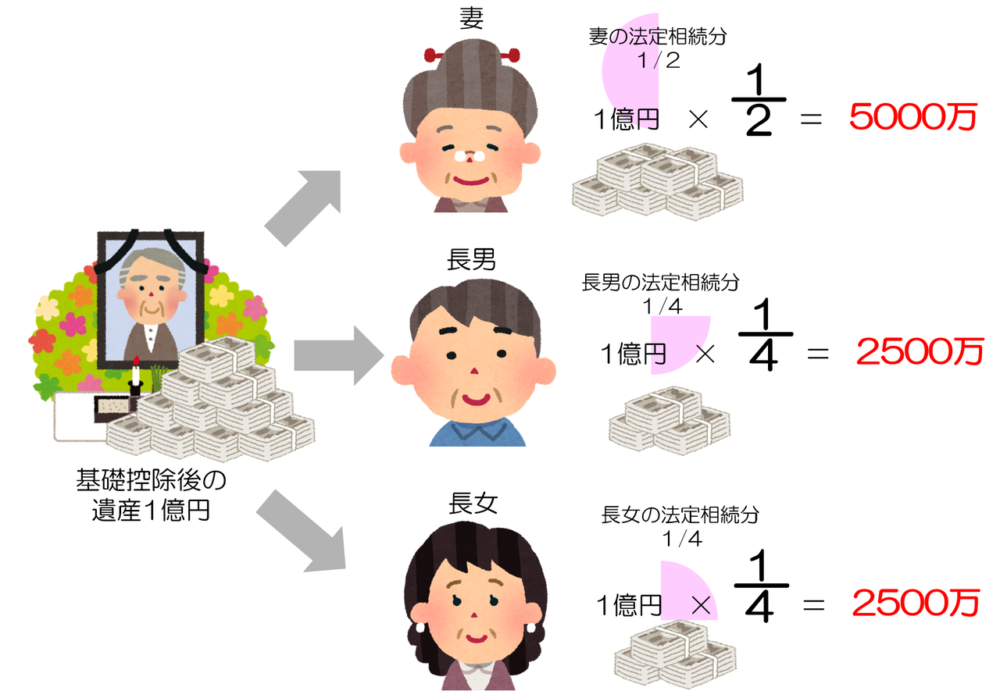

例えば、基礎控除後の遺産が1億円、相続人が妻と長男、長女の家庭だった場合を考えてみましょう。

まずは、1億円を各相続人が法定相続分で相続したものとして振り分けます。

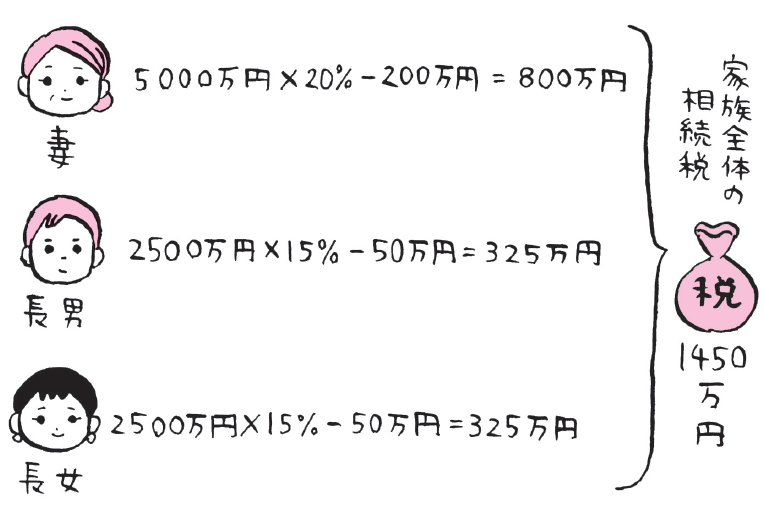

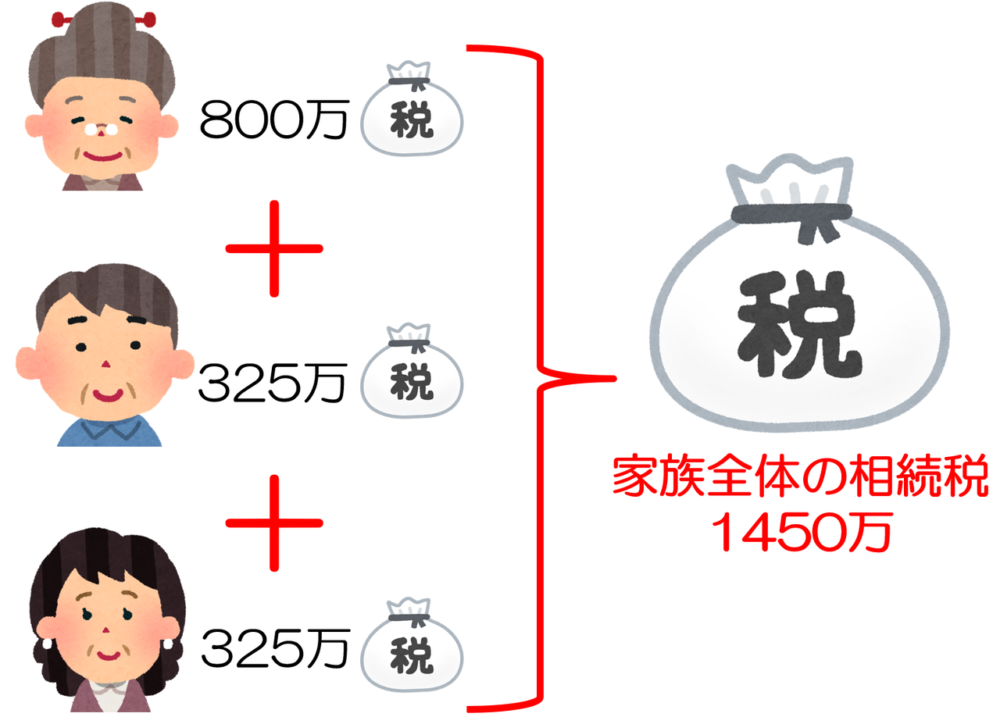

そして、その振り分けられた金額に相続税の税率をかけて、相続税を計算します。

そして、各相続人ごとで計算された相続税を合計して、家族全体での相続税を計算します。

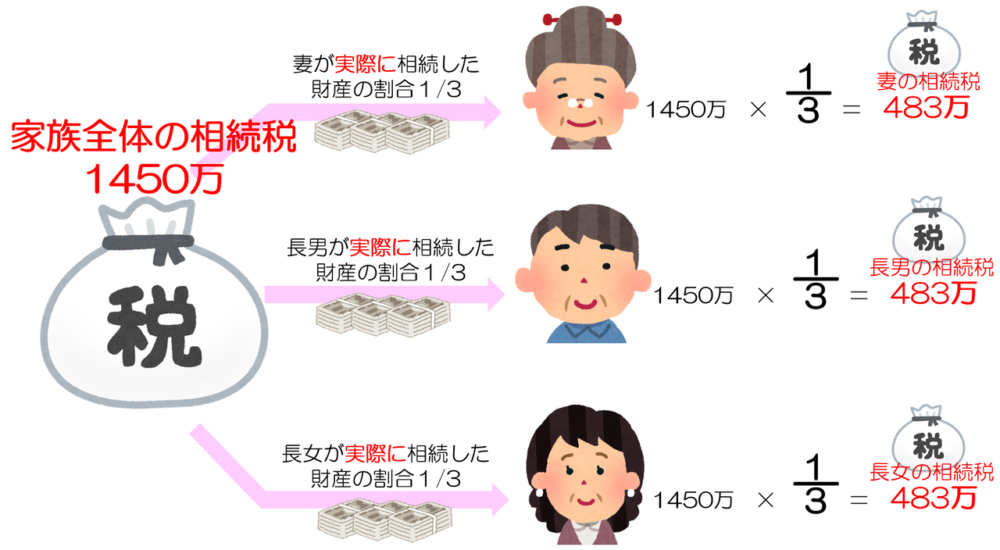

そして家族全体での相続税を計算し終わった後に、今度は、各相続人が実際に相続した割合に基づいて、相続税を分配し、この金額をそれぞれの相続人が納税することになります。

と、このような非常にまどろっこしいプロセスを経て相続税は計算されます。

何故このような面倒くさいやり方にしているかなどは、こちら↓の動画や記事に詳しく書きましたので、ご興味ある方はご覧くださいませ。

控除額の意味とは

税率表に書いてある、控除額とは、一体どういう意味があるのですか?

これは、計算を楽にするための便利機能なんです。深い意味はありません。

本来、相続税の計算は、財産額の段階ごとに税率をかけていき、その合計額を集計して計算するという、非常に面倒くさい方法によって計算されます。

例えば、財産1億円、相続人1人というケースであれば、遺産1億円から基礎控除3600万を引いた6400万に、各段階に応じた税率をかけていきます。

まず、3600万からプラス1000万までの部分は相続税が10%(1000万×10%=100万)

そこからプラス2000万までの部分は相続税が15%(2000万×15%=300万)

そこからプラス2000万までの部分は相続税が20%(2000万×20%=400万)

そこから最後の1億円までの部分には相続税が30%かかります。(1400万×30%=420万)

これを全て合計すると・・・

100万+300万+400万+420万=1220万となります。

図にすると↓のような感じです。

これだと、計算するのが大変です!

何回電卓叩かなくちゃいけないの?

そこで相続税の計算を簡単にするための便利機能、控除額を使います。

まずは下の図をご覧ください。

小学校の頃の算数の時間を思い出していただきたいのですが、最終的に計算したいのは、ピンク色の相続税の金額です。

この相続税の金額を計算するために、まず、赤い枠で囲まれた部分の金額を計算します。

6400万×30%=1920万円です。

そして、赤い枠から、紫色のボックスを引いた金額が相続税となります。

この紫色のボックスこそが、控除額です。

30%の税率まで財産がある場合には、控除額は700万円となります。

1920万から控除額700万を引くと、あら不思議!!

1220万円となり、先ほど計算した相続税と一致します!

このように、控除額を使うと、相続税の計算が非常に楽になります。

6400万×30%-700万=1220万円です。電卓を一回叩けば計算できますね♪

計算がとても楽になりました!

人ごとの相続税率

相続税の税率は、あくまで家族全体の相続税を計算するときに使いますので、人ごとに税率が変わることはありません。

ただ、税率自体は変わりませんが、人ごとによって税額控除があったり、加算があったりしますので、解説します。

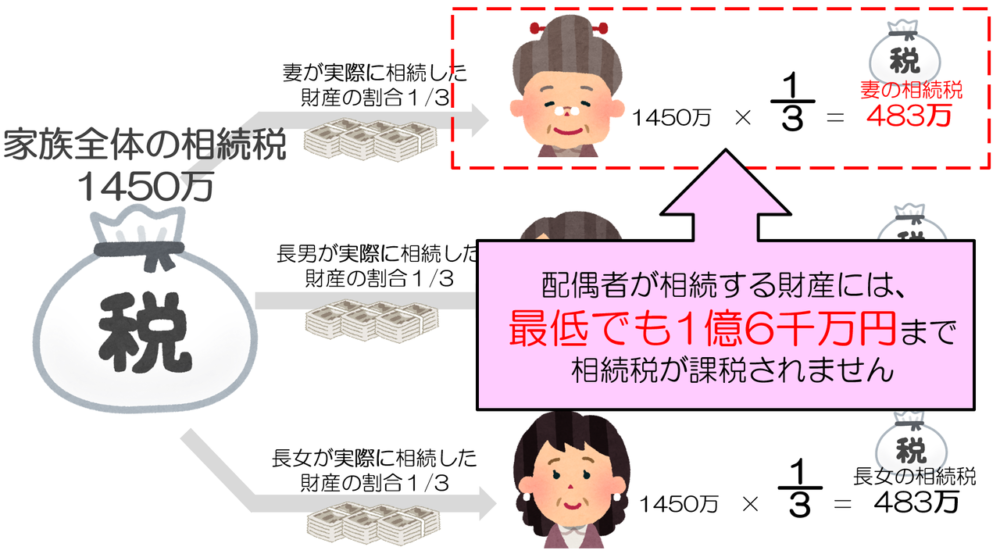

配偶者の税率(配偶者控除)

配偶者が相続する分は、最低でも1億6000万円まで相続税がかからないと聞きました。配偶者の相続税率は0%という理解であってますか?

いいえ、厳密にいうと、配偶者の税率が0%というわけではなく、配偶者分の税率も加味して一度、家族全体の税金を計算し、そこから配偶者に割り振られた相続税を、税額控除という形で、マイナスします。

何となくわかりました。1億6000万までは配偶者に相続税はかからないって覚えておきます。

兄弟姉妹(甥姪)の税率(2割加算)

亡くなった方の兄弟姉妹(甥姪)が遺産を相続する場合は、相続税の2割加算の対象になります。

相続税の2割加算とは、相続する人が、配偶者・子・親以外の場合には、本来の相続税に2割加算した金額で納税しなければならない、という制度です。

2割加算の対象者がいる場合でも、相続税の税率自体が変わるわけではありません。

本来の相続税率によって家族全体の相続税を計算し、2割加算対象者に割り振られた相続税に1.2倍をする形で、最終的な納税額を算出することになります。

孫の税率(2割加算)

孫(曾孫)が遺産を承継する場合には、2割加算になる場合と、ならない場合があります。

代襲相続の場合 ➡ 2割加算にならない

養子縁組の場合 ➡ 2割加算になる

遺言による承継 ➡ 2割加算になる

遺言で他人に承継する場合の税率(遺贈)

私は遺言書を書いて、友人に遺産を遺そうと思っています。

相続税の税率は変わりますか?

その場合でも、相続税の税率は変わりません。

本来の相続税率によって、家族全体の相続税を計算し、そのご友人に、遺言により取得した遺産の割合に応じて相続税が割り振られます。

そして、その割り振られた金額が2割加算の対象になります。

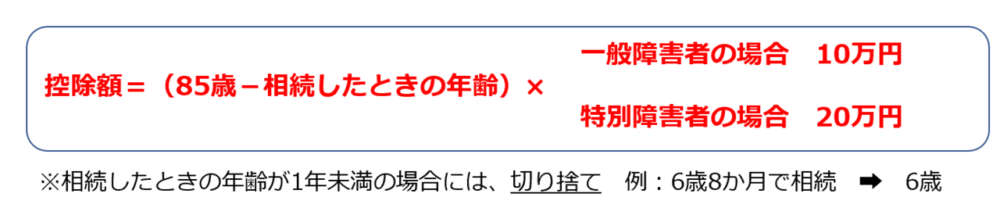

障害がある方の税率(障害者控除)

相続人に障害がある場合には、障害者控除により、大幅に減税されます。

ただ、この場合でも、税率そのものが変わるのではなく、本来の税率によって相続税を計算し、そこから税額控除という形で減税されます。

※障害者控除は、あくまで相続人に障害がある場合に適用されます。つまり、亡くなった方に障害があったとしても障害者控除は適用されません。

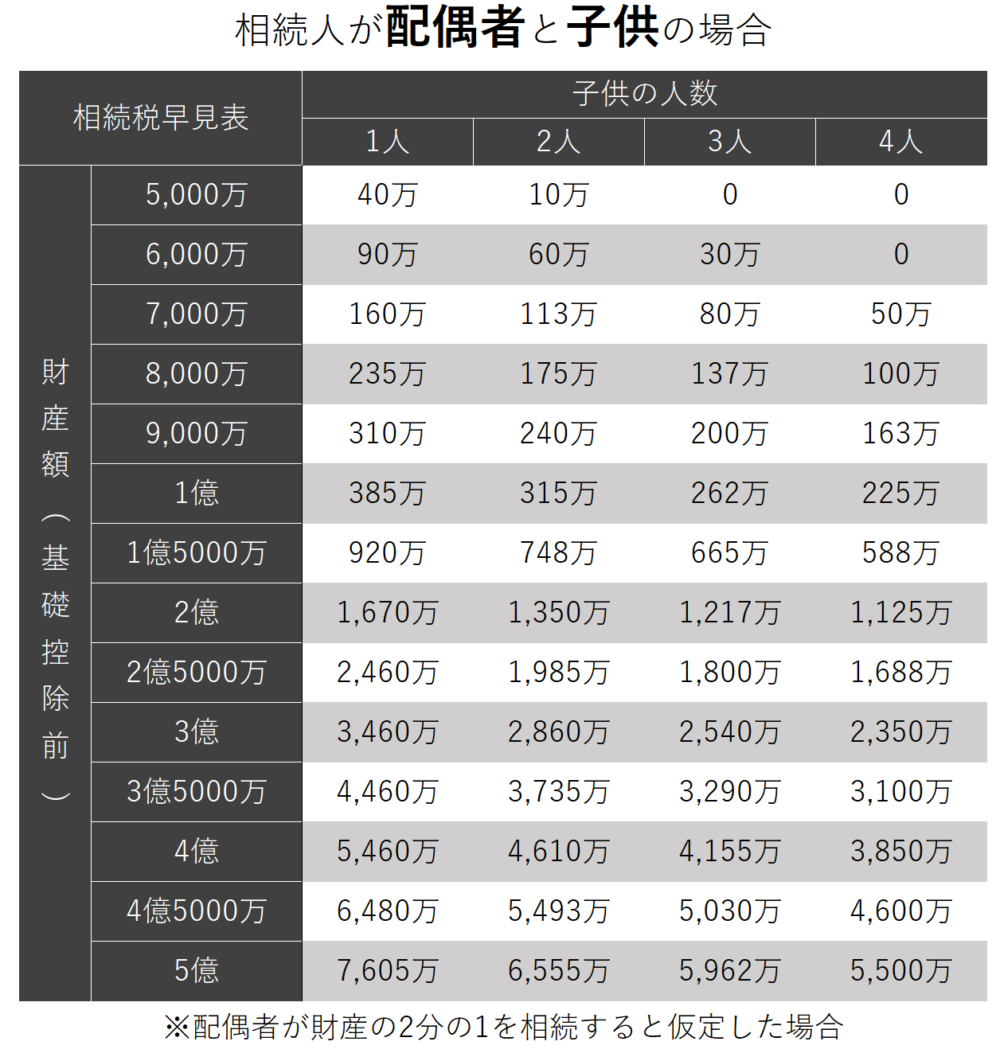

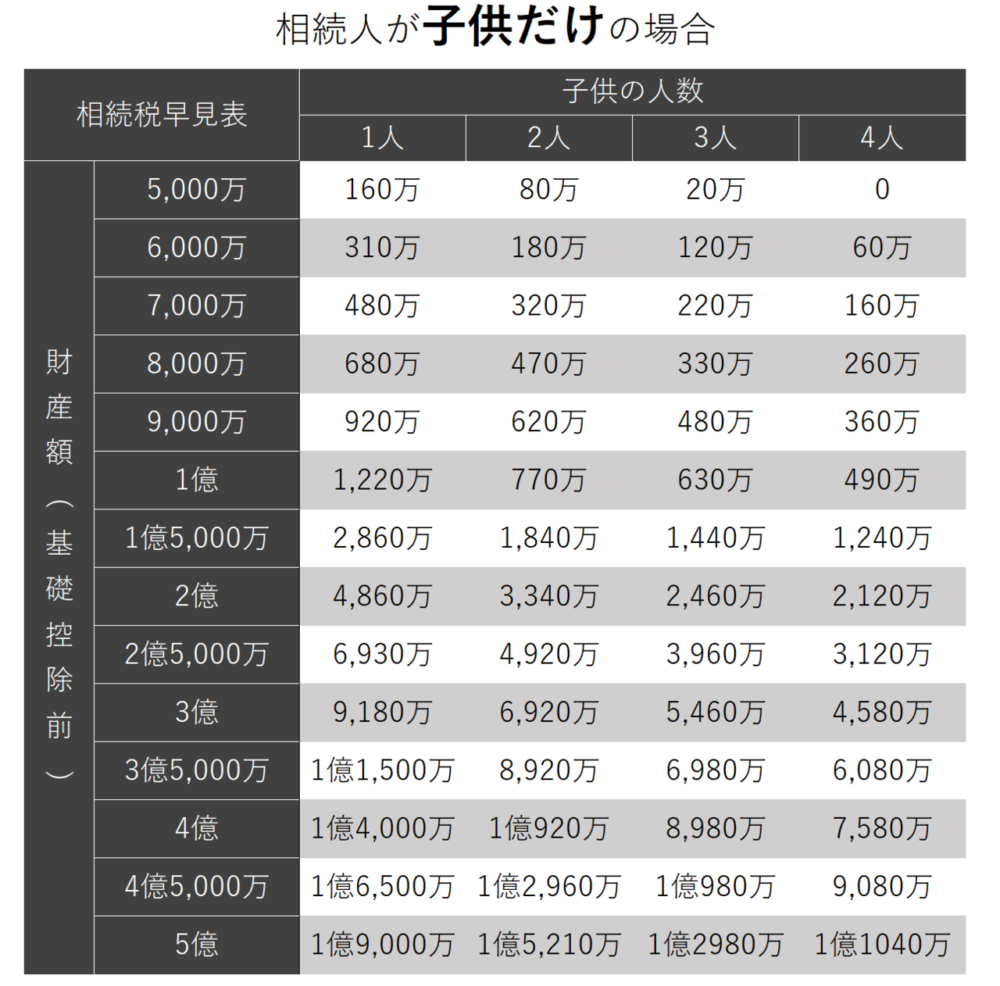

相続税の早見表

子がいないバージョンなどが見たい方はこちらをご参照ください。

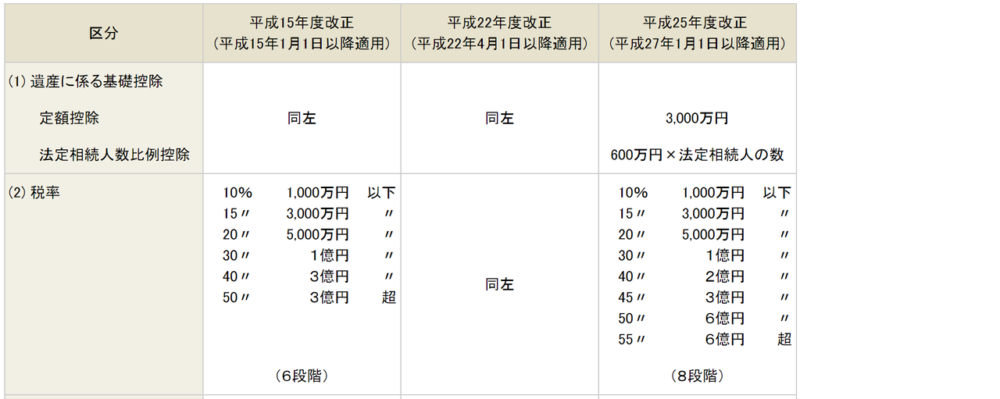

相続税率の税制改正の歴史

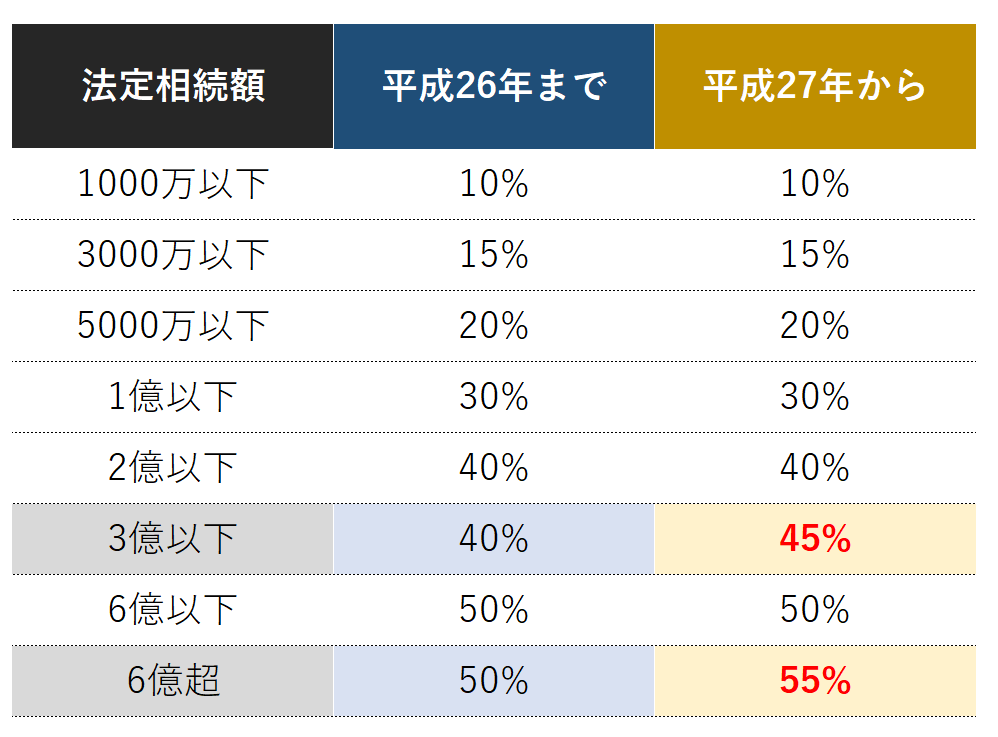

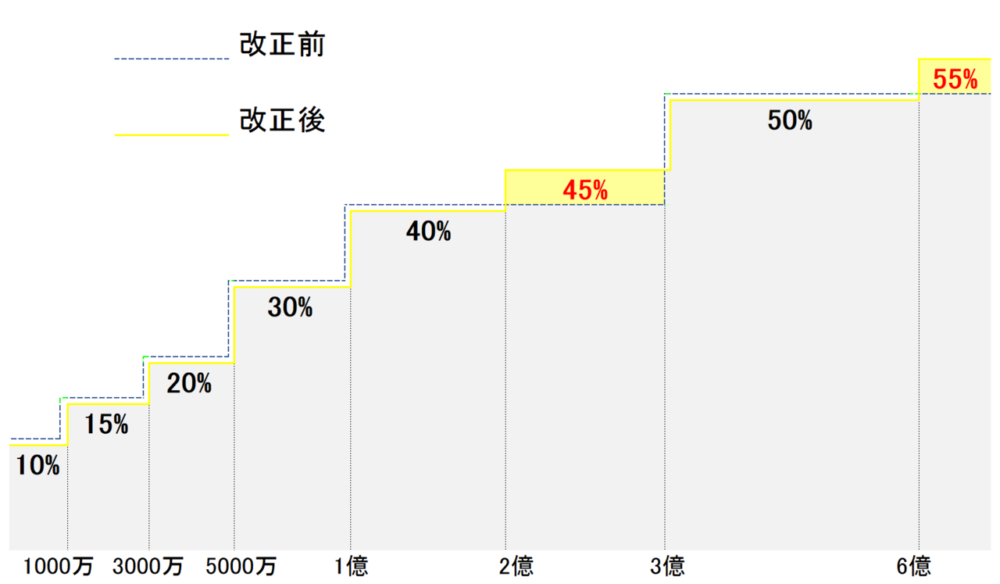

【2015年】最高税率50%➡55%

2015年(平成27年)1月1日より、相続税の税率が引き上げられました。

平成26年までは40%とされていた、2億円から3億円までの財産に対する税率が45%に引き上げられ、50%とされていた最高税率が55%に引き上げられました。

改正前と改正後を比べると次の通りです。

2億円までの財産にかかる税率は変わっていませんので、影響を受けたのは、かなりの富裕層だけですね。

【2022年以降】税率引き上げ?

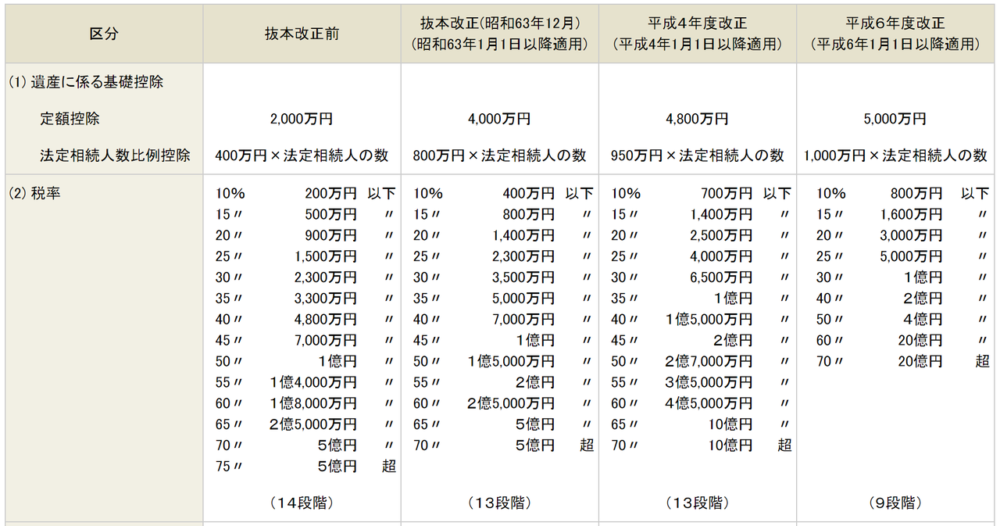

しかし、過去の歴史を振り返ると、昭和62年までの相続税の最高税率は75%です‼

平成14年までも最高税率は70%でした。過去の相続税改正の歴史をご覧ください。

実は、相続税の改正の歴史を見ていくと…

今後、どのように改正されていくかの予想ができます‼

注目すべきは、昭和63年と平成4年と平成6年の改正です。

この時、立て続けに相続税が改正されていますが、いずれも基礎控除の引き上げ、相続税率の引き下げと、納税者にとって有利な改正がされています。

この時代にどのような背景があったのでしょうか?

答えは・・・

バブルです!

バブル景気によって、不動産の地価が高騰し続け、相続税が払えない人が続出したのです。さらに追い打ちをかけるようにバブルが崩壊し、相続税が払えない人がより一層増えてしまったのです。

このままじゃいかん!ということで、当時の政府は立て続けに相続税を引き下げて、国民の負担を軽くしようとしたのです。

と、ここまではいいのですが、近年のアベノミクスにより景気が回復してきました。

この景気回復をうけ、政府はこう考えたわけです。

景気も良くなってきたし、相続税も昔の水準に戻しますか

このような大義名分のもと、平成27年に基礎控除の引き下げ、相続税率の引き上げが行われました。

しかし、いつの時代であっても増税というのは国民から非常に大きな反発を買います。

そこで、政府の考えることは、いつも同じ!

一気に増税すると猛反発を受けるから、増税するならちょっとずつしなきゃね

消費税でも、タバコ税でもそうですよね。いきなり大幅にあげるのは大変なんです。そのため、増税を行う時は、ちょっとずつ行います。

この流れを考えると、昭和62年並みの相続税に戻したいのであれば、今後もちょっとずつ増税していく流れが予想できます。

相続税を追加で払う場合の税率

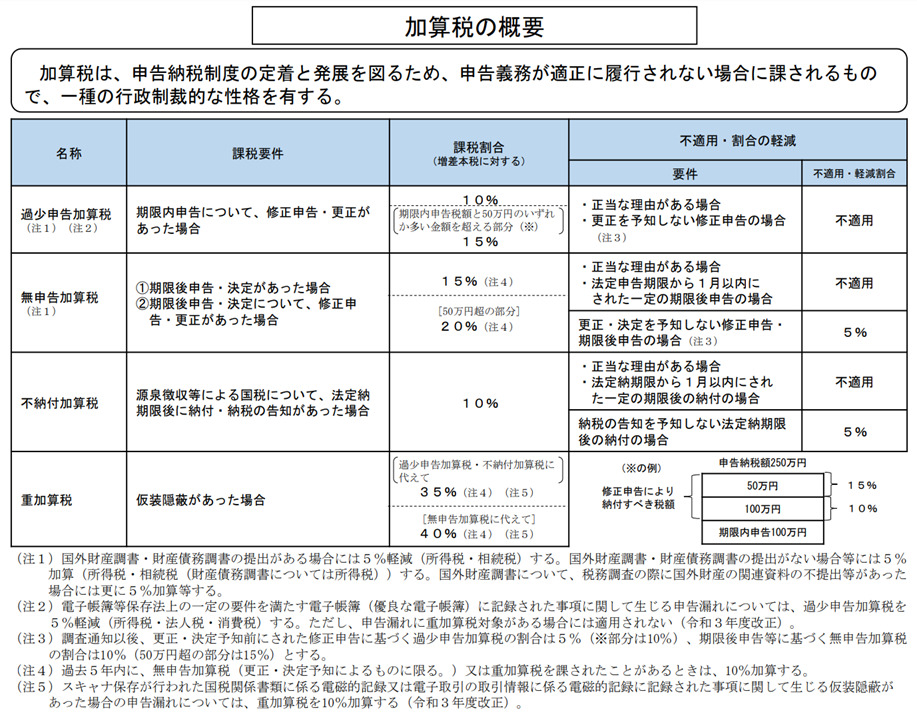

申告期限までに正しい金額の相続税が払えず、申告期限後に追加で相続税を納めることとなった場合には、次のシチュエーションごとに、プラスで発生する税金があります

過少申告加算税

申告期限までに相続税を納めていたのですが、計算に誤りがあったことにより、本来の金額よりも少額しか納めていなかった場合は、正しい金額との差額を、追加で納める必要があります。

この場合、追加で納める金額に対して、過少申告加算税という罰金的な税金がプラスされます。

ただ、これが自発的な修正なのか、税務調査で指摘された結果として行う修正なのかで、税率が変わります。

自主修正の場合

かかりません。

税務調査で指摘された場合

10% (期限内申告税額と50万円のいずれか大きい金額を超えた部分は15%)

無申告加算税

本当は相続税申告をしなければいけなかった人が、申告期限までに申告書を提出せず、申告期限後に申告書を提出して納税した場合には、本来の相続税にプラスして、無申告加算税という罰金的な税金がかかります。

これも、自主的なものか、税務調査で指摘されて行ったものかで、税率が変わります。

自主修正の場合

5%

税務調査で指摘された場合

15% (50万円を超える部分については20%)

重加算税

相続税を加算隠蔽によって、故意に相続税から逃げようとしたと認定された場合は、重加算税という大変重いペナルティが課せられます。

自主修正の場合は、重加算税は課税されませんので、税務調査で指摘された場合だけが前提となります。

追加で税金を払う場合(過少申告)

35% ※過少申告加算税は課されません。

申告をしていなかった場合(無申告)

40% ※無申告加算税は課されません。

延滞税

本来、申告期限までに払わなければいけない相続税を遅れて納める場合は、申告期限から納める日までの間の分の利息を払う必要があります。

この利息のことを延滞税といいます。

延滞税は、相続税の本体部分にだけ課税されますので、過少申告加算税や無申告加算税には課税されません。

税率は下記の通りです。

2014年➡2.9%

2015年➡2.8%

2016年➡2.8%

2017年➡2.7%

2018年➡2.6%

2019年➡2.6%

2020年➡2.6%

2021年➡2.5%

加算税まとめ

相続税率Q&A

土地(不動産)にかかる税率は何%?

土地にかかる相続税の税率は何%ですか?

相続税は、財産ごとに税率が決まっているわけではなく、亡くなった方の遺産を全て合計した金額に対して税率をかけていきます。

なので、土地や建物だからといって税率が高くなることはありません。

ただ、土地については一定の要件を満たすと、本来の評価額を8割引きしてくれる小規模宅地等の評価減という特例があります。

現金にかかる相続税は高い?

『現金や預金は、最も相続税が高く課税される』と聞きました。これは、財産の種類によって税率が変わるという意味ではないのですか?

なるほど、『現金や預金が高く課税される』というのは間違いではありません。

ただ、税率が変わるわけではなく、評価額が変わります。

例えば、1億円の定期預金であれば、相続税の計算対象になるのは、1億円です。

しかし、1億円で購入した不動産であれば、相続税の計算対象になるのは、7000~8000万くらいとなります。

不動産の評価は優遇されているのですね

そうなんです!詳しくはこちらの記事をお読みください

死亡保険金の税率は何%?

死亡保険金には何%の相続税がかかりますか?

生命保険金は500万×法定相続人の数まで非課税です。

それを超えた部分は、他の財産と合算し、相続税の税率をかけることになります。

相続税と贈与税、どちらが高い?

相続税と贈与税だと、どちらの税率が高いんですか?

その方がどれくらいの財産を持っているかによりますが、相続税のかかる方が前提であれば、贈与税の方が安くなる可能性が高いです。詳しくは、こちらの記事をお読みください。

まとめ

現在の相続税の最高税率は55%で、『凄く高いなー』と感じるかもしれませんが、過去の歴史からするとまだまだ低いです。今後も上がっていく可能性は十分にありますね。

ただ、今後、相続税を増税する改正は、税率を上げたり、基礎控除を下げたりするのではなく、相続・贈与一体課税によって実現されそうです。

相続・贈与一体課税とは、一言でいうと、生前贈与による節税を封じる改正です。

詳しくはこちらの記事で解説しましたので、是非、お読みくださいませ。

最後になりますが、私達のライン公式アカウントでは、税制改正速報や税務調査の裏話を限定配信しています。

さらに、ご登録いただいた方には、自分で相続税の計算をすることができる、相続税計算セットをプレゼントしています。無料ですので、是非、ご登録ください(^^)/

最後までお読みいただき、ありがとうございました。