円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ25万部の著者。YouTubeチャンネル登録者22万人。

現金手渡しで贈与すれば、税務署にバレるはずないでしょ?

と、考えている方。

税務署の調査能力を甘く見てはいけません。

確かに、税務署であっても、現金手渡しをした瞬間に、そのことを感知することはできません。

しかし…

ここの家庭には、もっと現金あるはずなんだけどなぁ~。

タンス預金か現金贈与で、たんまり隠してそうだな

と、狙いをつけた家庭に対して、徹底的に税務調査を行います。

一度、税務調査に選ばれると87%の確率で追徴課税になります。

それほど、税務署の調査能力は凄いのです。

後ろめたい方法ではなく、合法的に節税する方法はありませんか?

あまり知られていませんが、合法的な非課税贈与があります

今回の記事では、これまで通算500件以上の相続税申告をしてきた私が、合法的非課税贈与を徹底解説いたします。

この記事を最後まで読めば、今日から使える安心安全な方法で、賢くお得に節税できるようになりますよ♪

※動画版はこちら↓

【方法1】生活費の贈与は非課税

まず「贈与税が合法的にかからない方法3選」の一つ目として、「生活費や教育費の贈与」について解説します。

生活費や教育費の贈与(いわゆる仕送り)は、110万円の非課税枠とは別で贈与税は非課税とされています。

そもそも、大学や専門学校の学費などで年間に110万円を超える場合も多々あると思いますが、その学費を親が負担しても贈与税はかかりません。

生活費を非課税にする際の注意点

ただし、生活費や教育費を非課税にする際は、いくつか注意点ががあります。

必要な都度の贈与に限る

生活費や教育費をが非課税になるのは、必要な都度、贈与を行った場合に限定されています。

例えば、親が毎月10万円の生活費を息子に渡すのであれば、贈与税はかかりません。一方で、生活費一年分120万円を一括で振り込んだ場合には、必要な都度とはいえないため、贈与税が課税されます。

実際に使い切っていない場合には課税される

生活費や教育費という名目で渡したお金が、実際には使っておらず、貯金されている場合や、株式投資に使われていた場合には、贈与税が課税されます。

そこまで税務署の人は調べるのですか?

と、質問を受けることが多いですが、実際に税務調査が入った時は、使い切っているかどうかを過去に遡って調査されます。

税務署の調査能力を侮ってはいけません

あえて、お金に色をつけよう

税務調査に備えて、贈与された金銭がどのように使われたかを明確にする為にも、出来れば口座を分けて管理する事をオススメします。

生活費として仕送りを受けるのであれば、そのお金を受け入れた口座から、生活費として実際に使っていくことが大切です。

教育資金の場合は、贈与をする人が、直接、学校などに振り込む形が、最も良いですね!

教育資金の一括贈与の特例との違いは?

教育費として贈与するのであれば1500万円まで非課税になる、教育資金の一括贈与の特例という制度があります。

この特例制度は、これまでお伝えしてきた教育費の贈与と異なるのは、必要な都度ではなく、将来発生するであろう教育費を見込んで、一括で贈与しても非課税になる点です。

この特例と、都度払いの非課税を組み合わせれば、1500万円を超える金額の贈与をしても非課税にできます。積極的に使いたいですね。

詳しくはこちらで解説しました。

祖父母から孫へ資金援助もOK

祖父母が孫の教育費を贈与するのは、実質的に、孫を育てている子への贈与とみなされて、子に贈与税が課税されることはありませんか?

という質問をよく受けます。

結論として、実務上は、祖父母が孫の教育費を負担(贈与)しても問題ありません。

扶養義務者の範囲には、親だけでなく、祖父母も含まれるのでOKです。

【参考】冠婚葬祭の祝金等も非課税

結婚の祝金(結納金・持参金等も含む)や、香典などの冠婚葬祭にかかる贈与は、一般常識的な範囲内の金額であれば非課税となります。

ただし、結婚の際の持参金は、特別受益という遺産の前渡し扱いを受けますので、将来の相続トラブルを防止する観点からは注意が必要です。

特別受益について詳しく知りたい方は、こちらの記事をご覧ください。

【方法2】贈与税の特例を使う

次に、「贈与税が合法的にかからない方法3選」の二つ目として、贈与税の特例を紹介していきます。

贈与税には様々な特例があります。条件に合う場合は是非検討してみてください。主な贈与税の特例制度は次の通りです。

贈与税の配偶者控除 2000万

相続時精算課税制度 2500万

住宅取得等資金贈与 1000万

教育資金の一括贈与 1500万

結婚子育て資金贈与 1000万

障害者特定贈与信託 6000万

贈与税の配偶者控除(オシドリ贈与)

結婚してから20年以上経過したご夫婦に適用される特別な控除です。

現在お持ちの自宅や、これから購入される自宅資金を配偶者に贈与する場合には、最大2000万円まで贈与税は非課税とされる制度です。

注意点は、実際に夫婦間で相続が発生した場合、相続税は1億6000万までは非課税とされているため、節税の効果はないということです。

むしろ、不動産の登記費用や不動産取得税などにより、出費が増える可能性もあるので、税理士にご相談の上、慎重にご検討されることをオススメします。

相続時精算課税制度

この制度は、「生前贈与をするときは2500万円まで贈与税を非課税にしますが、贈与した人が亡くなった時には、その人の遺産だけでなく、過去に生前贈与した財産も一緒に、相続税を課税しますよ」という制度です。

2024年からは、新たに年間110万円の非課税枠(基礎控除)が設けられましたので、毎年確実に110万円分は節税することが可能になりました!これからは生前贈与のスタンダードになる制度ですね。

確実に抑えておきたい特例制度です。

住宅取得等資金贈与

子や孫が家を買う時の資金援助は最大1000万まで非課税となります。

税金対策としても大変有効ですので、オススメです。

教育資金の一括贈与

先ほどの「生活費、教育費の贈与」はその都度必要に応じて贈与した場合でしたが、こちらは将来必要になるであろう教育費を見積もり一括して贈与する場合、1500万まで無税となる制度です。

こちらも節税対策としてもおススメです。

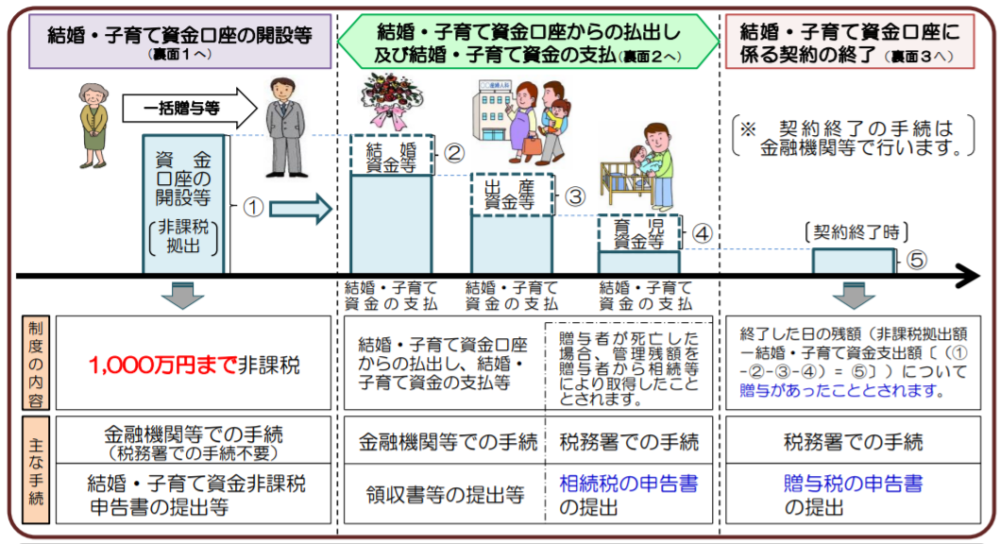

結婚子育て資金贈与

こちらは教育資金の一括贈与と似ているのですが、中身は全く異なります。

結婚子育て資金の援助であれば1000万円まで非課税で贈与ができますが、贈与を受けた方が結婚子育て資金として使い切る前に、贈与をした方が亡くなった場合は、使い切れなかった金額に対して相続税が課税されます。

例えば1000万円贈与をして、結婚子育て資金として100万円を使用した時点で相続が発生した場合、残りの900万円に対して相続税が発生いたします。つまり、節税の効果はないということですね。

前述したとおり、生活費として必要な都度贈与する場合は非課税になるので、この制度は使わずに、その都度贈与で援助してあげるのがオススメです。

障害者特定贈与信託

障害者をお持ちの方に対する特別な非課税制度です。

信託銀行に専用の口座を開設する必要がありますが、障害をお持ちの方の将来の生活費等のために贈与する金額は、最大で6000万円まで贈与税が非課税となります。

6000万まで無税なんて凄い!是非、この制度を使いたいです

そう決めるのは、まだ早いです!

信託銀行に払う手数料が高いので、逆に損するかもしれません

この制度を利用するには、信託銀行に専用の口座を開設し、高い手数料を払う必要があります。

手数料は信託銀行によって異なりますが、信託財産の1%以上を毎年手数料として請求される場合もあります。10年信託すれば10%、20年であれば20%です!

税金より高くなる可能性が十分に考えられます。

そもそも、障害をお持ちの方に遺産を相続させる場合は、相続税の障害者控除により、かなり大きい金額まで相続しても、相続税は課税されません。

もしも、元から相続税が0円になるか、かかったとしても少額しか課税されない見込みであれば、贈与税を非課税にするメリットはありません。慎重な判断が必要ですね。

【方法3】ただで貸す(使用貸借)

最後に「贈与税が合法的にかからない方法3選」の三つ目として、「ただで貸す」という方法を紹介します。

財産を『あげる』と贈与税がかかりますが、『貸す』のであれば、贈与税はかかりません

一般的によく行うのは、親の土地を子に貸してあげるケースです。

父名義の土地の上に子が家を建てる場合、一般的には地代を払わないといけませんが、親子の間で両者が納得していれば、地代を払わなくてもOKです。

このような形態を使用貸借(しようたいしゃく)といいます。

また、親族内で金銭のやり取りをしても、それが一時的な立替払いで、将来的に返済するという前提であれば、贈与税が課税されることはありません。

この記事を執筆している2021年11月頃、小室圭さんの和解金409万円を眞子様が払った場合、贈与税は課税されるかとインタビューを受けました。

どういった経緯があったかわからないので何ともいえませんが、夫婦間であっても返済する予定であれば、贈与税は課税されません。

と、回答しました。

贈与と認定されないように注意

本当は贈与なんですけど、貸し借りという体裁を整えておけば、贈与税を納めなくて済みますね

と、考える方が世の中に多いため、親族内でのお金の貸し借りに対して、税務署の人たちは目を光らせています。

貸し借りを装って、本当は贈与しているような人には、がっつり贈与税を課税しますよ!

このような事態にならないために、親族内で貸し借りをするときは、貸し借りの実態と、その証拠が必要になります。ポイントを紹介します。

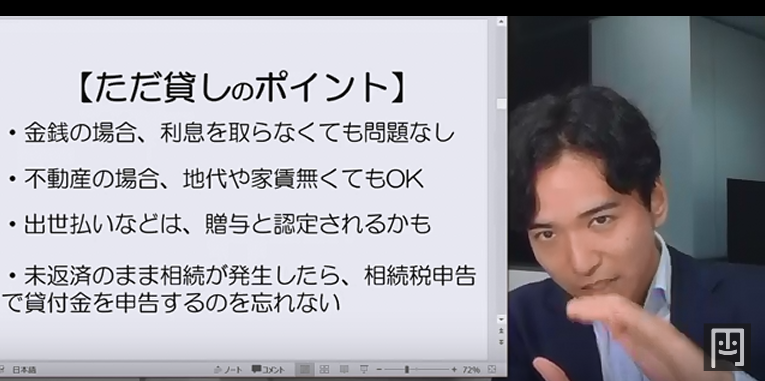

利息や家賃等はなくてOK

家賃を取らずに不動産を貸したら、家賃分の贈与と税務署から言われませんか?

という質問を受けます。

個人間の貸し借りの場合は、利息や地代家賃は取らなくても問題ありません。

ただし、個人対法人、法人対法人の場合は利息や地代家賃を取らないと、税務上問題になりますのでご注意ください。

『あるとき払いの催促無し』はダメ

収入が全くなく、返済のあてがない方に金銭を貸した場合、贈与と認定される可能性があります。出世払いやあるとき払いの催促無しは貸し借りと認められないので、ご注意ください。

相続税申告に貸付金を計上する

貸したお金の返済が完了しないまま、貸した人が亡くなってしまった場合には、その未返済分は、相続税申告の際、貸付金として申告する必要があります。

これを忘れると、多額の追徴課税となりうるので注意しましょう。

これらの論点について、さらに深堀した記事がありますので、ご興味ある方は、こちらもどうぞ!

まとめ

今回は「贈与税が合法的にかからない方法3選」をご説明してまいりました。

それぞれに条件がございますが、条件があてはまる方は是非ご検討してみてください。

ただし、注意点もございますのでやはり実施に向けては専門家へのご相談をお勧めいたします。

税務署の調査能力をあまく見てはいけません。正攻法でいきましょう!

※実際の税務調査ではどのようなことが質問されるかまとめましたので、こちらも是非、お読みください。

最後になりますが、弊社のLINE公式アカウントにご登録をいただくと、贈与契約書のテンプレートや相続税計算シミュレーションエクセルをプレゼントしています。

税制改正情報などを定期的に配信していますので、是非ご登録ください。

最後までお読みいただき、ありがとうございました(^^)/