円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ20万部の著者。YouTubeチャンネル登録者14万人。

こんにちは、円満相続税理士法人の橘です。

子供が住宅を購入するときに、資金援助を検討するご両親は多いですよね。

通常、1年間あたり110万を超える生前贈与には贈与税が課税されます。

しかし、子や孫が住宅を購入するための資金援助であれば、年間110万円に加えて、最大1000万円まで贈与税が非課税とされる特例、“住宅取得等資金贈与の非課税制度”があります。

この特例は、令和5年12月31日が期限のはずでしたが、3年間の延長が決まり、令和8年12月31日まで使えるようになりました!

ただ、この特例は、使うための要件が非常に細かいため、使えると思って申告したところ、税務署から、

要件を満たしていないので、特例は使えないですね。贈与税を払ってください

と言い渡されるトラブルが非常に多いのです。

また、子が家を欲しがっているのであれば、この特例を使うよりも、もっとオススメな方法もあるのです。

今回は住宅取得等資金の贈与税の特例を、失敗例(デメリット)を中心に解説します。

一度申告すると、後戻りはできません。是非、最後までお読みいただき、トラブルを回避してくださいね。

動画版はこちら↓

住宅取得等資金贈与の非課税とは?

この特例は、一言でいうと「子や孫等が住宅を購入するための資金援助であれば、最大1000万円まで贈与しても非課税にしますよ」という特例です。

あくまで新たに住宅を取得するための資金援助に限定されるため、既存の住宅ローンの返済のための資金援助はこの特例の対象となりません。

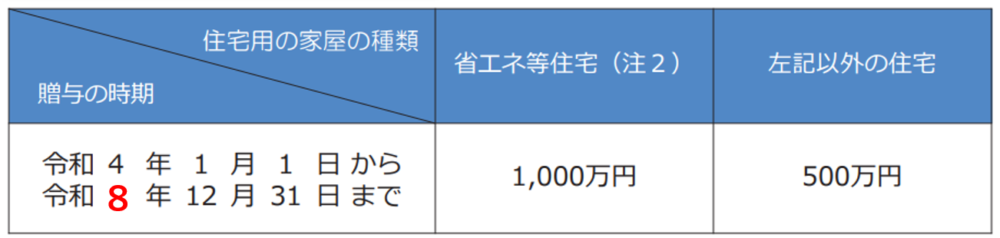

いくらまで非課税?

非課税になる金額は下記のとおりです。

省エネ等住宅:1000万円

それ以外の住宅:500万円

なお、相続開始前7年以内に行われた贈与であったとしても、この特例を使っている場合には、持ち戻しの対象にはなりません。

省エネ等住宅とは?

購入する住宅が、省エネ等住宅に該当するか否かは、自分で判断するのではなく、販売元の業者さんに聞いてみてください。一応、定義を下に貼っておきます。

「省エネ等住宅」とは、次の①から③の省エネ等基準のいずれかに適合する住宅用の家屋であることにつき、住宅性能証明書など一定の書類を贈与税の申告書に添付することにより証明されたものをいいます。

❶ 断熱等性能等級5以上かつ 一次エネルギー消費量等級6以上であること。

❷ 耐震等級(構造躯体の倒壊等防止)2以上または免震建築物であること。

❸ 高齢者等配慮対策等級(専用部分)3以上であること。

令和8年(2026年)12月31日まで延長

令和8年12月31日に行う贈与にまで、この特例が延長されることが発表されました。

一昔前までは、住宅取得にかかる契約日基準で判定していましたが、今は贈与日基準に戻っています。

令和8年12月31日に行う贈与まで特例が有効です。

毎回延長されてるから、次も延長されると思うけど…

続けて、この制度の注意点(デメリット)を紹介していきます。

住宅取得等資金贈与デメリット(注意点)

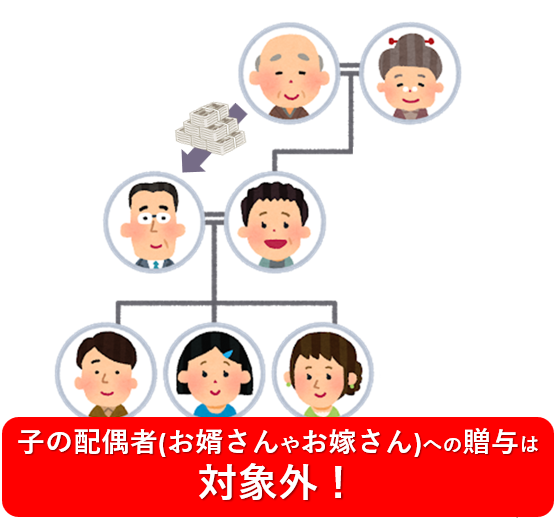

失敗例1 子の配偶者(婿、嫁)に対する贈与

住宅取得等資金贈与の非課税制度は、贈与する人の実の子や孫(ひ孫)にしか使うことができません。

そのため、子の配偶者であるお婿さんやお嫁さんに贈与をしても、この特例は使えませんので、注意しましょう。

失敗例2 贈与のタイミングを早まった

最も多いトラブルが、贈与のタイミングを誤ったことによって、特例が使えなくなってしまうケースです。

住宅取得等資金贈与の非課税制度の要件(条件)の一つに、”贈与を受けた年の翌年3月15日までに、住宅を新築や取得していること”というものがあります。

“新築”とは、注文戸建て住宅を想定しており、3月15日までに完成引渡しまでは済んでいなくても、屋根(骨組みを含む)が有り、土地に定着した建造物として認められる状態であればOKとされています。

一方で、“取得”とは新築マンション、中古物件、戸建ての建売住宅を想定しており、先ほどとは異なり、贈与を受けた年の翌年3月15日までに、完成引渡しを受けていないとダメなのです。

特にミスが起こりやすいのが、新築マンション。

新築マンションは、売買契約日と引渡日までの期間が非常に長くなります。

例

X1年11月:親から1000万の贈与を受ける

X1年12月:売買契約締結、上記1000万を支払う

X2年5月:マンションの完成引渡し

上記のようなケースだと、贈与を受けた年(X1)の翌年3月15日までに完成引渡しを受けていないため、住宅取得等資金贈与の非課税が使えません。

この方の場合は、X2年の1月に入ってから贈与を受けていれば、X3年3月15日までに完成引渡しを受けているので、問題なく特例が使えたことになります。

一般的に、新築マンションの代金は、契約時に頭金を、引き渡しの直前に残金を支払う形が多いかと思います。

贈与のタイミングによってミスが起きないよう、引き渡し直前の残金に充てる目的で贈与を受けるのが無難でしょう。住宅ローンと併用で購入を検討している方は、ここまで見越したうえで、ローンの準備をしておきたいですね。

失敗例3 合計所得金額2000万に注意

住宅取得等資金贈与の非課税は、贈与を受ける人の所得金額が2000万円を超えると使えなくなります(所得制限)。※家屋の床面積が40㎡以上50㎡未満の場合は、1,000万円以下

2000万円なんて、とても超えないので問題ないですよ

と多くの方が思うのですが、ここも意外と注意が必要です。

よくあるケースを紹介します。

私は年収600万円のサラリーマンです。今の自宅を売却したお金と、父から贈与を受けて、新しい家を買う予定です。今の自宅を売却したところ、売却益が1800万程でたため、確定申告をする予定です。

このケースにおいては、給与所得と譲渡所得を合算すると、2000万円を超えるため、住宅取得等資金贈与の非課税を使うことはできません。

合計所得金額とは、給与所得だけでなく、譲渡所得などの他の所得も合算した金額を指します。

また、譲渡所得に対して、3000万円の特別控除等を使う場合でも、合計所得金額の判定は、特別控除適用前で判定するので、注意しましょう!

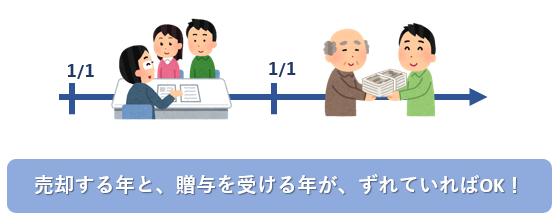

今の自宅を売却して譲渡所得が発生する見込みの方は、売却する年と、贈与を受ける年をずらすことで、住宅取得等資金贈与の非課税を使うことができますので、スケジュールは、慎重に考えていきましょう。

失敗例4 贈与税がゼロ円でも必ず申告が必要

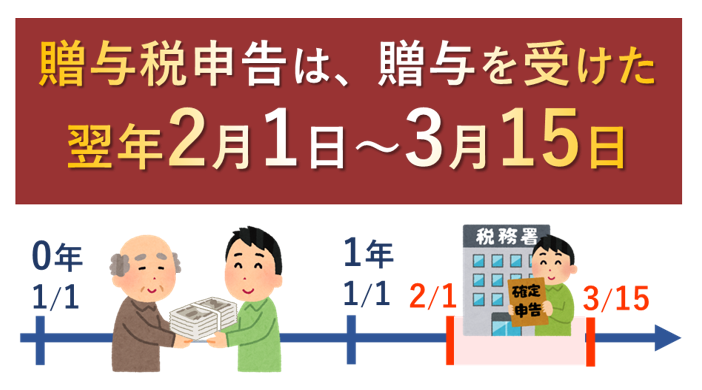

住宅取得等資金贈与の非課税制度は、贈与を受けた金額が非課税額の範囲内だったとしても、申告期限までに必ず贈与税の申告をしなければいけません。

よくあるご相談は、

もらった金額は、非課税の範囲内だから申告しなくていいと思ったんで、申告しませんでした

というケースです。

もしも、贈与税の申告をしていないことが税務署の調査官に知られたら…

期限内に申告書を提出していない人は、住宅取得等資金贈与の非課税は使えません

さらに…

特例は使えませんが、贈与を受けた事実が消えるわけではありません

従って、贈与を受けた金額から110万円を引いた金額に通常の贈与税率をかけて計算した贈与税を払う必要があります。そしてさらに、無申告加算税と延滞税というペナルティの税金も発生します。

例えば、1000万円の贈与を受け方がいたとします。

きちんと期限内に申告し、住宅取得等資金贈与の非課税制度を使えば、1000万まで非課税なので、贈与税はゼロ円です。

しかし、もし申告しなかった場合には特例は使えません。1000万円を通常の方法で計算した場合には177万円の贈与税が課税されてしまいます!

贈与税の申告期限は、贈与した年の翌年2月1日から3月15日までです。

毎年、この期限を過ぎてから

住宅取得資金を申告しなかったんですけど、今からなんとかなりませんか?

という相談を受けます。

残念ながら、この制度は、申告期限に1日でも遅れたら絶対に使えません。

この特例を検討している人は、必ず「贈与税がゼロ円でも申告は必要!」と覚えておいてください。

失敗例5 相続争いの原因になる(特別受益)

母が、私に秘密で、姉にだけ住宅資金贈与を1000万円もしてたみたいなんですよ。

納得できないので、母の相続では1000万円多く相続してもいいですよね?

生前贈与で渡した財産は、遺産分割の時に遺産の前渡し扱いとなるため、あなたが1000万円分多く相続することが可能です。この取り扱いのことを特別受益の持戻しといいます。

しかし、世の中の多くのケースにおいて…

ただ、姉が『お金なんてもらってない』と言い張ってるんです。証拠がないと厳しいですか?

と、過去の贈与をうやむやされてしまうことが多いです。

その点、この住宅取得等資金贈与の非課税を使って贈与税申告をすれば、贈与の事実自体は明確になりますね。

住宅取得等資金贈与の非課税を使えば贈与税は非課税になりますが、相続トラブル原因となりやすい論点なので、子供が複数人いる方については慎重に考えたいところです。

特別受益についてはこちらの記事で詳しく解説していますので、是非、ご覧ください。

応用テクニック

子に借家暮らしを継続させ、小規模宅地特例を使う

将来の相続税対策の一環として子供へ住宅資金の贈与を考えているのであれば、それはちょっと待ってください!

実は、子供に住宅を持たせると、将来の相続税が跳ね上がるリスクが存在します。

その秘密は、小規模宅地等の評価減という特例にあります。

この特例は、一言でいうと「亡くなった人が自宅として使っていた土地を、配偶者か、亡くった人と同居していた親族が相続すれば、8割引きの金額で相続税を計算できますよ」といった特例です。

1億円の土地であればたったの2000万の評価額で相続できる特例ですので、これが使えるか使えないかで、支払う税金は何千万と変わることがあります。

原則は、配偶者か同居親族が相続した時だけ使える特例ですが、もしその両者とも存在しない場合には、『亡くなった人と別居していて、かつ、3年以上借家に住んでいる親族』も特例を受けることができます(この取り扱いを業界用語で「家なき子特例」といいます)。

この家なき子特例を使いたいのであれば、子供に住宅を持たせず、あえて賃貸暮らしを継続させるのも一つの手です。

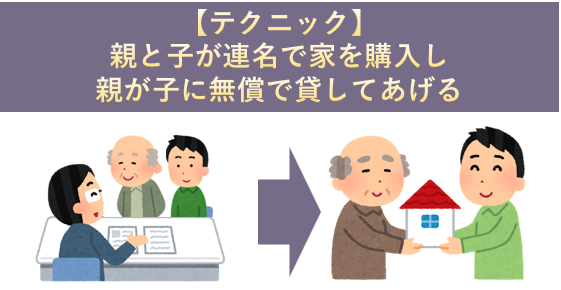

親と子が連名で家を買い、子に貸してあげる

子供に住宅資金を贈与するのではなく、親が不動産を購入し子供に無償で貸してあげる、という方法もオススメです。

この場合は、生前贈与ではありませんので、1000万という制限はなく、2000万でも3000万でも援助してあげることが可能です。

ただ、購入した不動産の一部は、お金を拠出した親の財産となりますので、親が亡くなった時に相続税の対象になります。

しかし、建物の相続税評価額は、実際の価格よりも非常に割安で計算されますし、購入時から時が経過するほど、経年劣化によって評価額も下がっていきますので、結果として相続税をかなり圧縮できる効果を得られます。

金額にも寄りけりですが、住宅取得等資金贈与の非課税制度を使うよりも、節税効果が大きくなることもありますね。

応用的なテクニックとしては、住宅取得等資金贈与の非課税制度と、親と子が連名で購入することを、一緒に行うのも一つの手ですね。

現金で贈与すれば税務署にバレない?

住宅資金贈与を現金で貰えば、税務署にバレないでしょ?

とお考えのそこのあなた!

そのお考えは、大変危険です!!

はっきり言って、プロが見れば・・・

すぐにわかります!

親から資金援助を受けたのに、それを税務署に申告していないケースは、簡単に見破れます。

どうやって見破るか、特別に教えましょう

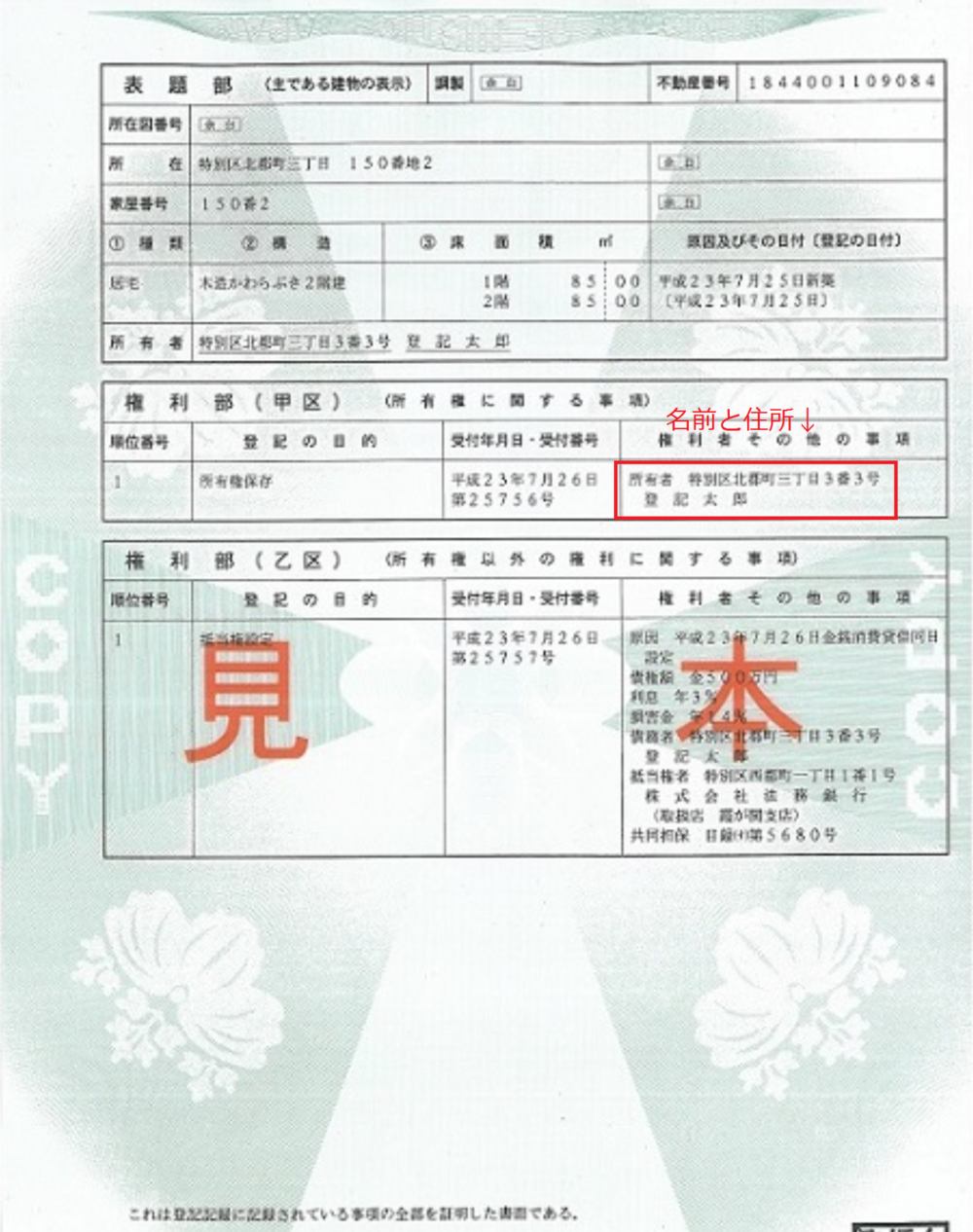

一例になりますが、まずは、子供が購入した不動産の登記簿謄本を用意します。

登記簿謄本には、その不動産の所有者の情報が書いてあるのですが、ポイントになるのは、抵当権の部分です。

住宅ローンを組んで住宅を購入するのであれば、必ず、登記簿にいくらの借入をどこの銀行からしたかが書かれます。抵当権の設定なしに不動産を購入するということは、銀行から融資を受けないで不動産を購入したことを意味します。つまり自分達でお金を全て用意したことになります。

もちろん若くてもたくさん稼ぎのある人なら話は別ですが、例えば30歳のサラリーマンが5000万円の物件を住宅ローンを組まずに購入するというのは、親の援助がなければ現実的ではありません。

超高給取りのサラリーマンなら別かもしれませんが、税務署からすれば、そのサラリーマンが毎年どれくらいの給与を会社からもらっているかは筒抜け状態です。

そこまで収入があるわけでもないのに、住宅ローンを借りずに不動産を購入したということは、親からの資金援助があったと疑われても仕方ないのですね。

親から住宅取得のための資金援助を受けることが悪いことでは決してありませんが、その場合には必ず贈与税の申告をすることを守ってくださいね。

まとめ

住宅取得等資金の贈与税の非課税制度は、基本的にはとても良い制度です。どんどん使っていただくことをお勧めしています。

ただ、注意点がたくさんありますので、ご自身一人で考えずに、お近くの税理士さんにご相談していただきながら、スケジュール等を決めていくことをお勧めします。

最後に、LINE公式アカウントに登録していただいた方には、贈与契約書や相続税計算シミュレーションエクセルを無料でプレゼントしていますので、是非ご登録ください。

最後までお読みいただき、ありがとうございました♪