円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ20万部の著者。YouTubeチャンネル登録者14万人。

相続時精算課税制度って、一体どんな制度なんですか?2024年から凄くお得な制度になったと聞きました。

こんにちは、円満相続税理士法人の橘です。

相続時精算課税制度は、一言でいうと、『贈与時には2500万まで非課税になるが、相続時には、非課税で贈与した財産にも相続税が課税される』という制度です。

すみません、意味がわかりません…

大丈夫!私も最初はまったく意味がわかりませんでした。

この記事では、日本一売れた相続本の作者である私が、2024年から始まった新しい相続時精算課税制度を日本一わかりやすく解説していきます。

最後までお読みいただければ、この制度を理解し、お得に活用できる節税術もマスターできますよ♪

※動画版はこちら

※1分でわかる要点解説はこちら↓

相続時精算課税制度とは?

この制度は、「生前贈与をする時は2500万円まで贈与税を非課税にしますが、贈与した人が亡くなった時には、その人の遺産だけでなく、過去に生前贈与した財産も一緒に、相続税を課税しますよ」という制度です。

事例を使って解説

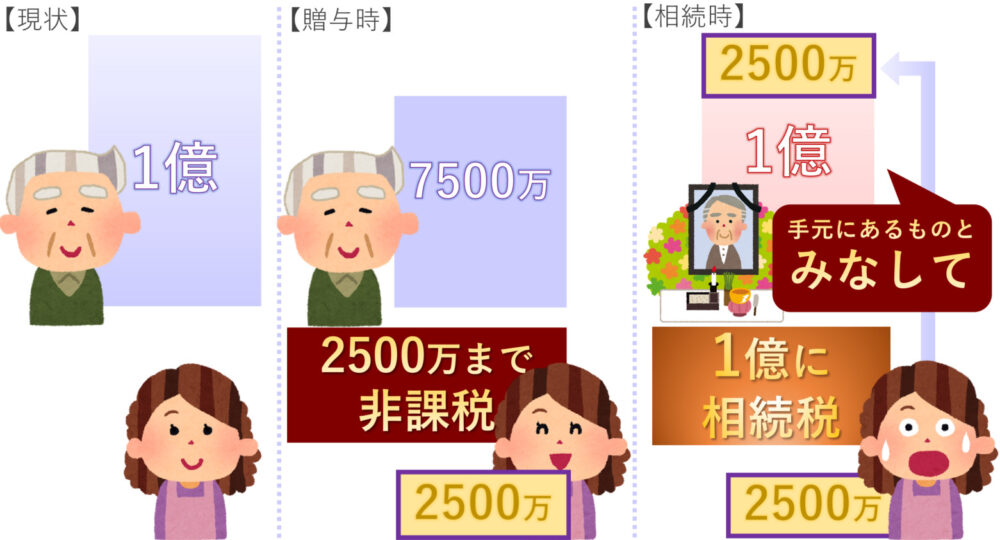

例えば、1億円の財産を持っている甲さんがいたとします。

この甲さんは、相続時精算課税制度を使って、娘に2500万を贈与しました。

この時、2500万まで非課税となるため、贈与税は1円もかかりません。

贈与をした後、甲さんの手元には、いくらの財産が残りましたでしょうか?

1億円から2500万を引いた7500万ですよね。

その後、時は流れ、甲さんはお亡くなりになりました。

この時に、残っていた財産は7500万です。

この7500万に相続税がかかるのかしら

と思いきや…

ここで出てくるのが、相続時精算課税制度です!

相続時精算課税制度を使って生前贈与した財産は、2500万まで贈与税が非課税になります。

しかし、その贈与した人が亡くなってしまった時には、手元の財産だけではなく、この相続時精算課税制度を使って贈与した財産も含めて相続税を計算しなければいけません。

つまり、甲さんの場合は、手元の財産7500万と、相続時精算課税制度で贈与した財産2500万を足した、1億円に対して相続税が課税されることになります。

「2500万まで非課税」と書かれているのでお得そうに見えますが、結局、最終的には相続税が課税されます。

ここで、この制度の名前をもう一度よく読んでみましょう。

相続時精算課税制度

この制度の由来は【贈与の時は贈与税を非課税にしますが、相続の時には、非課税にした分を精算して課税する制度】という意味からきています。

つまり、最終的には相続税が課税されますので、節税になるわけではなく、税金の先送りができる制度なのです。

自動継続・取消不可

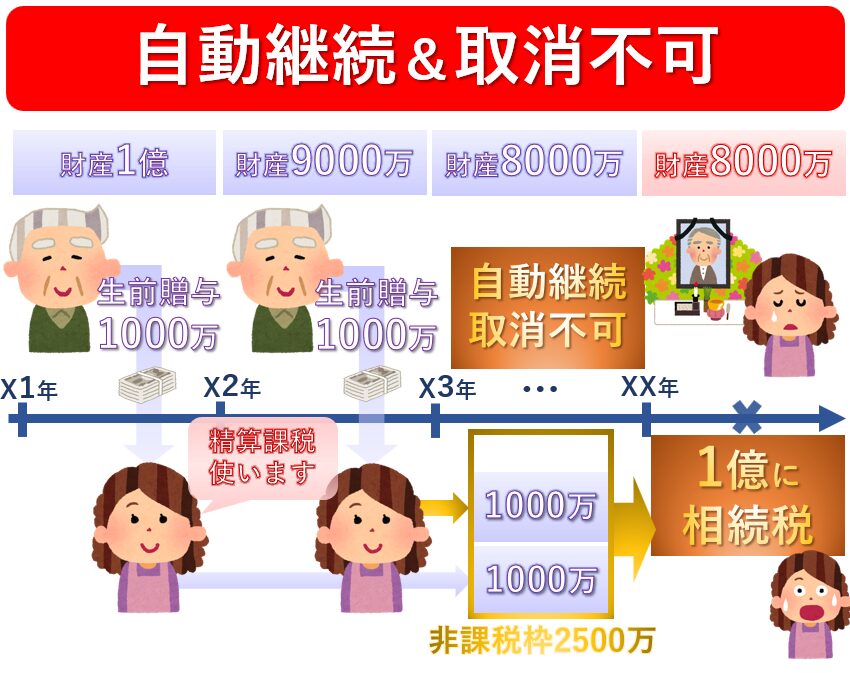

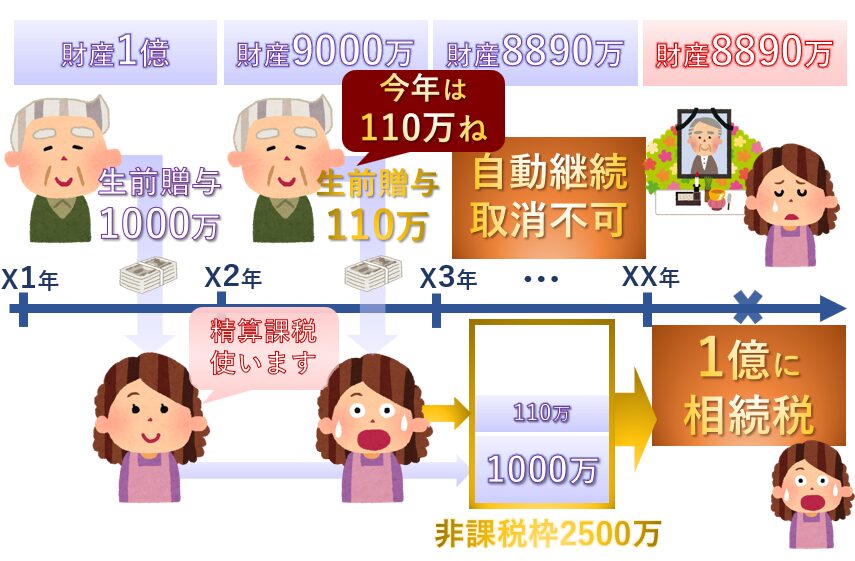

相続時精算課税制度の一番恐いポイントは、一度この制度を選択すると、永久にこの制度が継続される点(自動継続・取消不可)にあります。

ここも難しいポイントですので、事例を使って解説します。

例えば、先ほどの1億円もっている甲さん。

X1年に相続時精算課税制度を使って1000万円を贈与したとします。

2500万の非課税枠に収まりますので、当然この時、贈与税は課税されません。

その後、甲さんはX2年に、再び1000万円を贈与しました。

この場合、どのような取り扱いがあると思いますでしょうか?

答えは、この1000万円も贈与税が非課税とされるのです。

考え方としては、X1年に贈与をした1000万と、X2年に贈与した1000万を合計した2000万という金額は、相続時精算課税制度の非課税枠2500万に収まりますので、贈与税は非課税とされるわけです。

相続時精算課税制度における2500万の非課税枠の考え方は、1度きりに使えるのではなく、一生の累計額で使える金額なのです。

確かに贈与税は非課税となりますが、甲さんが亡くなった時は、X1年に贈与した1000万も、X2年に贈与した1000万にも相続税が課税されることになります。

2500万を超えると20%の贈与税

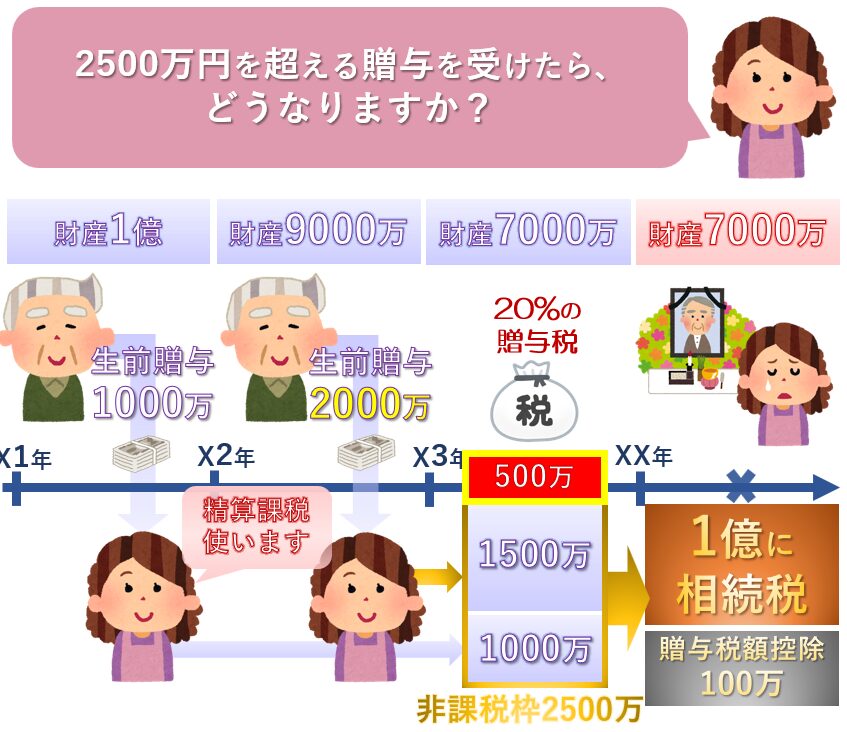

例えば、先ほどの甲さんが、X1年に1000万、X2年にも2000万贈与したとします。

非課税となる2500万を超えると、どうなるのでしょうか?

この場合には、2500万を超えた500万円に対して一律20%の贈与税が課税されます。つまり、500万×20%=100万円の贈与税を払わなければいけないのです。

この贈与税100万円については、相続が起きた時に、相続税から控除されます。

このように、一度、相続時精算課税制度を使った場合には、その後、贈与を受ける都度、必ず贈与税の申告書を税務署へ提出しなければいけないのです。結構大変ですよね。

2023年までの問題点

2023年までの相続時精算課税制度には、次のような問題がありました。

去年は相続時精算課税制度を使って贈与したけど、今年は暦年課税制度を使って110万円の贈与しようかな~

残念ですが、一度、相続時精算課税制度を使うと、二度と暦年課税制度には戻れませんので、110万円の贈与も全て相続税の対象になります

過去に、よく起きていた失敗例として、相続時精算課税制度を使って贈与をした翌年以降に、通常の110万円の非課税枠を使えると思い込んで、贈与をしてしまうケース。

例えば、X1年に相続時精算課税制度を使って1000万贈与をした後に、X2年に110万の贈与をしたとします。

この場合、この人が亡くなった時には、手元の財産に1110万の財産を加えて相続税を計算しなければいけないこととなります。

X2年以降に贈与した110万も相続時精算課税制度の対象になってしまうのです。

このように、一度、相続時精算課税制度を使った場合には、二度と暦年課税制度に戻れなくなったのです。

相続時精算課税制度を使った翌年以降は、例え、1万円の贈与を受けた場合でも、贈与税の申告が必要だったのです。

これをしないと重いペナルティもあったので、使い勝手の良い制度とは呼べませんでした。

2024年税制改正の内容

相続時精算課税制度の基礎控除の新設

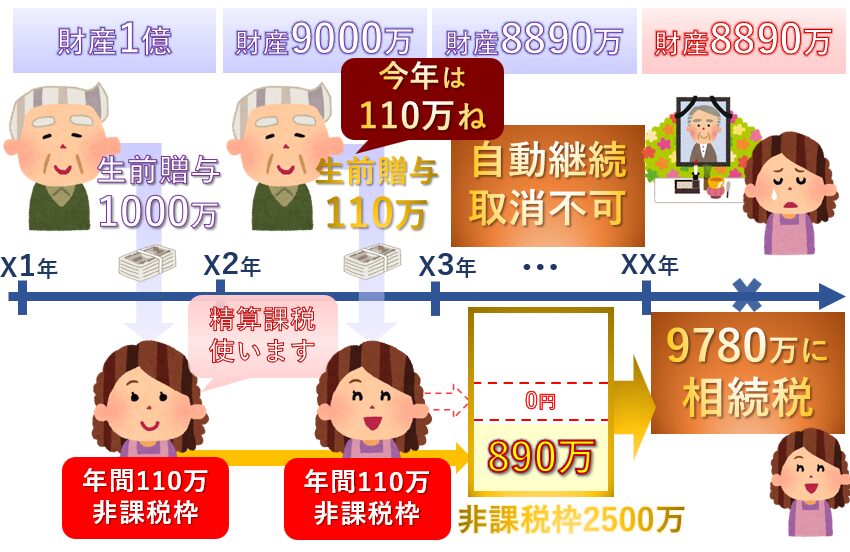

2024年1月1日以降、相続時精算課税制度を選択した場合、年間110万円までの非課税枠が新設されるので、年間110万円までの贈与は非課税となり、申告義務も無くなりました(選択した年は、選択の届出が必要)。

さらに、将来相続が発生したときに、非課税枠内で贈与した分は相続財産に足し戻さなくてもよいこととされましたので、年間110万円までであれば完全に非課税にできます。ただ、年間110万円を超えた贈与は累積され、2500万円を超えると20%の贈与税がかかりますが、相続発生時にすべて相殺されるので、税負担が増えることはありません。

例えば、1億円の財産を持っている甲さんがいるとします。この甲さんが2024年1月に相続時精算課税制度を選択して1000万円贈与したとします。この場合、これまでの制度では、最終的に相続財産に足し戻されるのは1000万円でしたが、2024年1月からは、110万円は完全に非課税とされ、相続財産に足し戻されるのは890万円になります。

また、次の年に110万円の贈与を行った場合はどうなるでしょう?

この場合、110万円までは申告義務もありませんので、税務署に申告書を提出する必要もありません。そして将来的に財産に足し戻されることもないのです。

結果として、この方が亡くなった場合には、先に贈与した金額は1110万円ですが、相続財産に足し戻されるのは890万円ということになりますので、相続税が課税される財産額は9780万円になります。

ここでのポイントは、2024年1月以降、相続時精算課税制度を使えば、たとえ亡くなる直前であったとしても、年間110万円までは無税で贈与でき、相続財産にも足し戻されないということです。

つまり、相続時精算課税制度を使えば、確実に節税ができることを意味しています。

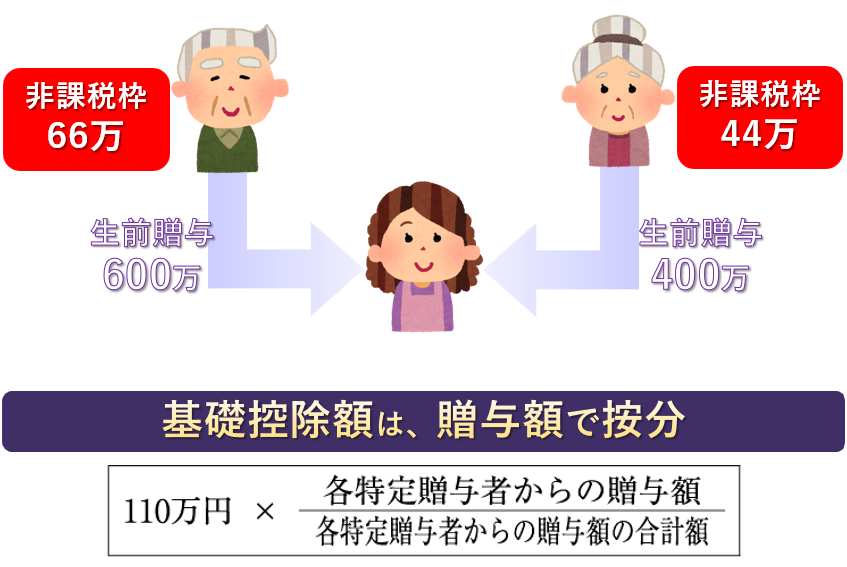

複数人から贈与は基礎控除を案分

父と母、二人から精算課税贈与を受ければ、110万円×2で220万円まで非課税になりますか?

複数人から相続時精算課税制度を使った贈与を受けた場合には、110万円の基礎控除(非課税枠)は、贈与を受けた金額で按分することとされています。

例えば、父から600万円、母から400万円の精算課税贈与を受けた場合には、父からの贈与に66万円分を、母からの贈与に44万円分の基礎控除(非課税枠)を使うことが可能です。

暦年課税と精算課税、どちらを使う?

先に結論をお伝えすると、改正後は、非常に多くの人が相続時精算課税制度を選択したほうが有利になります。 整理をすると次のようになります。

相続時精算課税制度が有利になる人

①元々相続税のかからない人や、相続税はかかるが少額である人(現行税制において年間110万円までの贈与が最適解である人)

②7年以内に亡くなってしまうことを心配する人

暦年課税が有利になる人

相続税が多額にかかる人(現行税制において年間110万円を超える贈与が最適解である人)のうち、7年超、亡くならない自信のある人

現行税制において、年間110万円での贈与が最適である人とは、その人が所有する財産額と、相続人の人数で決まります。

例えば、相続人が配偶者無し、子供2人の場合には、相続税の対象となる財産がおおよそ7000万円(小規模宅地特例などを使った後の金額)を超える場合には、110万円を超える贈与をして、贈与税を先に払ったほうが有利になります。

ただ、このあたりの見極めは、遺産の分け方や正確な土地評価額が決まっていないと結論を導き出せないため、相続税に強い税理士に相談の上、最終的に判断しましょう。

また、7年後も絶対に生きている自信のある人は、そう多くはないと思います。

確実に年間110万円までを非課税にできる相続時精算課税制度を選択したほうが賢明と言えるかもしれませんね。

最大220万円まで贈与税を非課税に?

父からは精算課税贈与を、母からは暦年課税贈与を受けた場合、110万円×2で220万円まで非課税になりますか?

精算課税贈与を受けるか、暦年課税贈与を受けるかは、あげる人ともらう人のペアごとに選択できます。例えば、父からは精算課税、母からは暦年課税を選択してもOKです。

この場合、精算課税の110万円の基礎控除と、暦年課税の110万円の基礎控除は併用可能です。

つまり、年間220万円まで無税で贈与を受けることが可能なんですね。

ただし、暦年課税贈与については、7年内加算のルールが適用されますので、注意しましょう。

まとめ

最後までお読みいただき、ありがとうございました(^^)/

私達のLINE公式アカウントに登録した方には、相続税計算シミュレーションエクセルと贈与契約書をプレゼントしていますので、是非、ご登録くださいませ♪