円満相続税理士法人 パートナー税理士

相続や事業承継を手掛けるほかに、一般企業・税理士法人・弁護士法人などを対象とした相続税研修会や、事業承継研究会などを開催。穏やかでわかりやすい説明が特徴の相続専門税理士です。SNS総フォロワー数約2万人の税理士インフルエンサーです(^^)

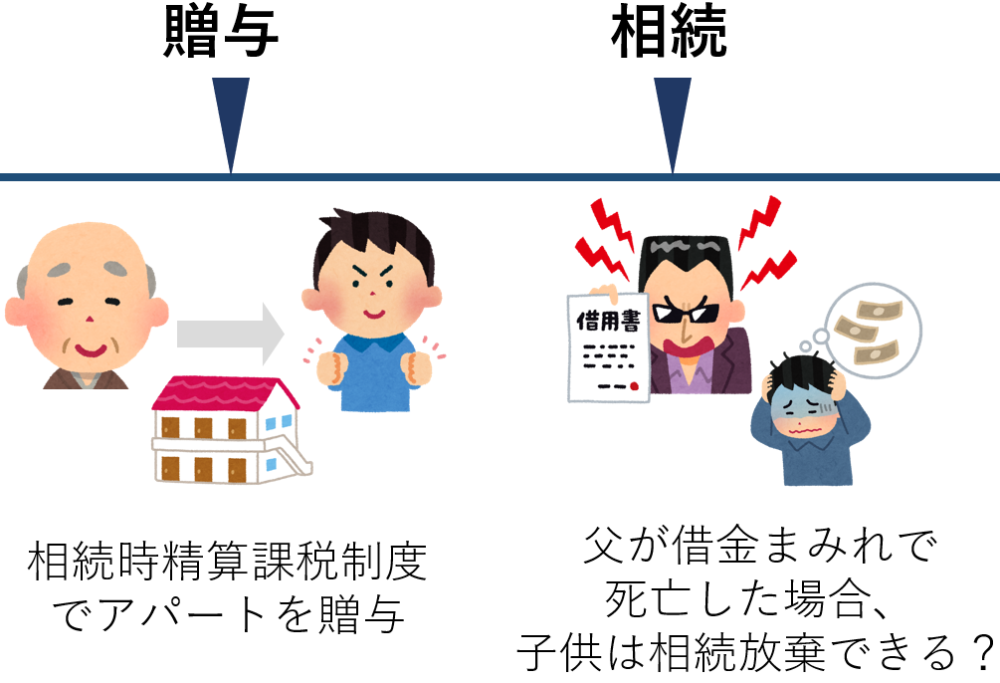

相続時精算課税制度を使うとお得に贈与できるって聞いたのですが、デメリットはないの?

相続時精算課税制度のメリット・デメリットを解説します!

相続専門税理士の桑田悠子です(^^)

本日は、「相続時精算課税制度」について概要から一歩踏み込み、メリット・デメリットについてお話させて頂きます。

相続税のご相談に年間100件以上お答えしている桑田が解説します!

最後までお読みいただくと、あなたが相続時精算課税制度を使うべきか、使わないべきかが分かります♪

「相続時精算課税制度」とは、「生前贈与をするときは2500万円まで贈与税を非課税にしますが、贈与した人が亡くなった時には、その人の遺産だけでなく、過去に生前贈与した財産も一緒に、相続税を課税しますよ」という制度です。

そもそも「相続時精算課税制度とは何か?」を知りたい方は、まずはこちらのブログをご覧くださいね♪

さて、相続時精算課税制度の基礎が分かったところで、ここからは上級編です!

デメリットとメリットを、読むだけで理解できるようにお話します。

相続時精算課税制度は、ケースによっては、非常に有効的ですが、デメリットを検討せずに適用をスタートしてしまうと、非常に恐ろしい事態に陥ります。

相続時精算課税制度は、1度選択すると、

一生、相続時精算課税制度を使い続けなければいけないのです。

そのため、適用をスタートする前に、必ずデメリット・メリットをご確認ください!

また、よくお客様からご質問を頂く点を、最後にQ&A形式でご紹介していますので、そちらもお見逃しなく!

【デメリット】

(1)通常の110万円非課税枠が一生使えなくなる

(2)小規模宅地等の特例という土地の減額特例が使えなくなる

(3)不動産の場合、登録免許税や不動産取得税が想像以上に高額

(4)贈与税申告を忘れると、命取りになるかも

(5)贈与後、財産の時価が下がっても、贈与時の時価で相続税の計算が行われる

【メリット】

(1)そもそも相続税がかからない人の遺産の前渡しには最高かも

(2)賃貸物件を子供や孫に贈与すると、賃貸収入を子供や孫に移すことができる

(3)事業承継税制で使うと、納税リスクを減らすことができる

(4)財産の金額が贈与時の金額で固定されるので、株価対策をした非上場株式には有用

【Q&A】

相続時精算課税制度を適用しても、相続放棄できる?

- 【デメリット1】通常の110万円非課税枠が一生使えなくなる

- 【デメリット2】 小規模宅地等の特例が使えなくなる

- 【デメリット3】 不動産の登録免許税や不動産取得税が高額

- 【デメリット4】 贈与税申告を忘れたら、命取りになるかも!

- 【デメリット5】 贈与後、財産の時価が下落しても、贈与時の価格で相続税を計算しなければいけない!

- 【メリット1】 相続税がかからない人の遺産の前渡しには最高かも

- 【メリット2】 賃貸物件を子供や孫に贈与して、賃貸収入も移そう

- 【メリット3】 事業承継税制における、納税リスクを抑える

- 【メリット4】 株価対策後の株式贈与ではメリットあり!

- Q&A 相続時精算課税を適用しても、相続放棄できる?

【デメリット1】通常の110万円非課税枠が一生使えなくなる

相続時精算課税制度のデメリット1つ目は、「通常の110万円非課税枠が一生使えなくなる」ことです。

贈与の方法は2種類あります。

【1】通常の贈与(専門用語で「暦年課税制度」といいます。)

➡1年間で110万円非課税となる最初に適用されている制度

【2】相続時精算課税制度

➡2500万円まで無税で超えても20%だが、相続税で計算し直すので節税にはならない制度で、届出を出すことで、通常の贈与から移行されて適用となる。そして、二度と暦年課税制度に戻ることはできない。

その1つ目の通常の贈与で使うことができるのが、相続税対策で使われる方法第1位の「110万円の非課税」です。

この110万円というのは、毎年1月1日から12月31日までの期間ごとに適用されますので、例えば10年間毎年使い続ければ1,100万円、20年間毎年使い続ければ2,200万円も無税で、財産をあげることができる、非常に有難い仕組みです(*^-^*)

その110万円非課税枠を使うことができなくなってしまう点が、相続時精算課税制度のデメリットです。

ただ、この相続時精算課税制度は、「あげる人&もらう人」というセットで適用されるので、例えば、お父さんからの贈与には相続時精算課税制度を使うけれど、お母さんからの贈与では相続時精算課税制度を使わないということもできます。

その場合は、お父さんからの贈与は、一生相続時精算課税制度となるので、1年間で110万円の非課税は使えなくなりますが、お母さんからの贈与には、1年間で110万円の非課税を使うことができます!

※実は、将来相続税が発生する家庭においては、1年間で110万円よりも多くの贈与をした方が得なケースがほとんどです。真相はこちらのブログで解説しています♪

【デメリット2】 小規模宅地等の特例が使えなくなる

デメリットの2つ目は「小規模宅地等の特例という土地の減額特例を使えなくなる」ことです。

小規模宅地等の特例は、一定の要件を満たすと、土地の評価額を80%OFFや50%OFFにすることができる制度です!

小規模宅地等の特例を使わないと相続税が発生するけれど、この特例を使うことで相続税が0円になるご家族もたくさんいらっしゃるような、インパクトのある特例です。

小規模宅地等の特例の概要を知りたい方は、こちらのブログをご覧ください(^^)↓

なぜ、相続時精算課税制度で贈与する土地について、小規模宅地等の特例の適用をすることができないかと言いますと・・・

小規模宅地等の特例は「相続」か「遺贈(遺言で財産を相続すること)」でもらった土地についてのみ適用できると決められているためです。

相続時精算課税制度では、贈与でもらった財産を、相続税の計算に含めますが、それはあくまでも、税金の計算上のお話であり、実際に「贈与」でもらったという事実は変化しません。

そのため、不動産を相続時精算課税制度で贈与しようと考えていらっしゃる場合には、贈与で移すことのメリット(賃貸物件の収入を子供や孫に移すことができる等)と、デメリット(小規模宅地等の特例を適用できない等)を比較しないと、想定外の損失を被る可能性があります!

また、建物だけ贈与をし、土地は贈与せず相続で引き継ぐ場合には、小規模宅地等の特例を使える場合もあります。

ケースバイケースですので、相続専門税理士に相談することをお勧めします。

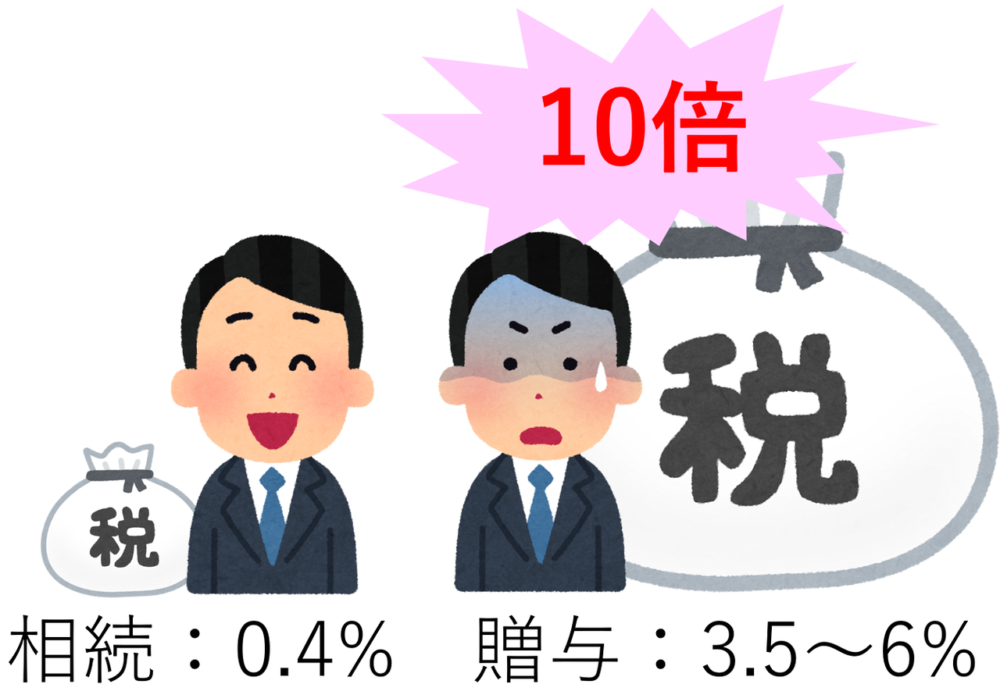

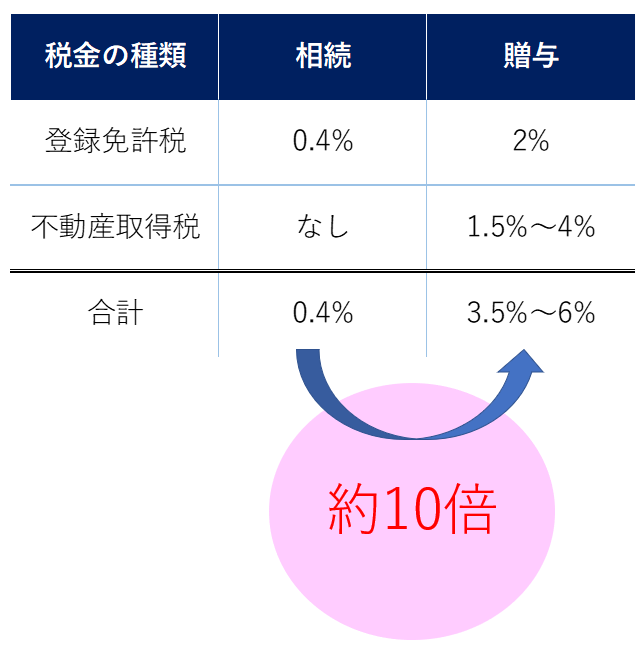

【デメリット3】 不動産の登録免許税や不動産取得税が高額

次のデメリットは「不動産をあげる場合、登録免許税や不動産取得税が、想像以上に高額となる」ことです。

この2種類の税金は、あまり馴染みのないものかと思いますが、不動産の所有者が移る時などのその不動産の「固定資産税評価額」に対して、必ずかかるものです。

登録免許税は、その名の通り「登録」つまり法務局へ「登記」をするために国に支払う税金です。この登記をしないと、他人に対して「この不動産は僕のものだ!」と主張することができないので、必ず行います。

ちなみに、司法書士さんへ登記業務を依頼する場合は、登記業務の司法書士報酬を支払う際に、併せて登録免許税の金額も支払い、司法書士さんが代わりに国に支払ってくれます。

また、不動産取得税は、「不動産」を「取得」する際にかかる税金です。

この税金は不動産の取得に対してかかる税金で、不動産を取得すると、都道府県から納付書が送られて来ますので、そちらで支払う流れとなります。

これら2種類の税金の合計額が、贈与だと相続の「10倍」もかかってしまうのです。

具体的な税率を見ていきましょう!

相続の場合は、登録免許税は0.4%で、不動産取得税は非課税です。

一方、贈与の場合は、登録免許税は2%で、不動産取得税は1.5%~4%です。

合計すると3.5%~6%にもなります!

(不動産取得税は減額措置で1.5%より低くなるケースもありますが、今回はその減額については割愛します。また、1.5%という税率は2024年3月31日までの期間限定の税率です。延長となる可能性が高いと考えていますが、あくまでも期間限定の税率でありこの期間が終了すると、本来の3%という税率に戻り、さらに税額の差が開く点をご承知おきください。)

この税率は、固定資産税評価額に掛けることになるので、例えば固定資産税評価額が1億円の不動産で、不動産取得税が6%の不動産を贈与する場合、相続より贈与の方が560万円も税金が高くなります。

相続:1億円×0.4%=40万円

贈与:1億円×6%=600万円

→600万円-40万円=560万円

不動産取得税が3.5%でも310万円も違いますね。

相続:1億円×0.5%=40万円

贈与:1億円×3.5%=350万円

→350万円-40万円=310万円

この2種類の税金のことを考えないアドバイスは、とても危険です!

相続税率よりも贈与税率が低い範囲での贈与でも、この2種類の税金で結果が逆転するケースを多く見てきました。

【デメリット4】 贈与税申告を忘れたら、命取りになるかも!

相続時精算課税制度では、次の2つの特典がありますね。

①2500万円まで無税

②2500万円を超えた金額については20%の税率で贈与できる

この「①2500万円まで無税」という特例は、申告期限内に贈与税申告をした場合に限られます。

つまり、

申告期限までに贈与税申告をしなかった場合には、この「①2500万円まで無税」という特典は利用できず、「②2500万円を超えた金額については20%の税率で贈与できる」という特典しか利用できないのです!

例えば、

X1年 父から子へ500万円贈与

➡贈与税の申告期限内に届出と贈与税申告書を提出したので、贈与税0円

X2年 父から子へ2000万円贈与

➡贈与税申告書を申告期限内に提出することを失念!

➡2000万円×20%=400万円の贈与税!

(申告期限内に贈与税申告書を提出していれば0円だったのに・・・)

いずれにしても、相続税の計算の際に、相続時精算課税制度で支払った贈与税は控除されますので、相続の時まで長い目線で考えれば損ではありませんが、目先で400万円も出費となると、資金計画が大きく狂いますよね(´;ω;`)

申告期限内に贈与税申告書を提出することを、徹底しましょう♪

【デメリット5】 贈与後、財産の時価が下落しても、贈与時の価格で相続税を計算しなければいけない!

デメリットの5つ目は、「贈与後、財産の時価が下落したり、財産自体がなくなってしまっても、贈与時の時価で相続税を計算しなければいけない」ことです。

例えば、会社の株式を相続時精算課税制度で贈与するケースを考えてみましょう!

X1年5月1日に、父から長男が、会社の株式を相続時精算課税制度で取得し、社長にも就任しました。

長男は、その後会社を一生懸命経営しましたが、業績は悪化し、株価は下落の一方。

X10年10月1日に、父が他界します。

この場合に、父の相続税を計算するときに使う株価は、贈与時であるX1年5月1日と、父が死亡したX10年10月1日のどちらの時点の金額でしょうか?

答えは、贈与時です。

そのため、相続時精算課税制度は、贈与した時よりも、贈与した人が死亡した時の金額が上昇する場合には、お得ですが、上記の例のように、金額が下落する場合には、相続時精算課税制度を使って贈与したことが、あだとなります。

相続まで待って株式を取得した方が、お得だった!ということです。

しかも、相続税を計算する仕組み上、株式を贈与でもらった長男以外の相続人の相続税も上昇することになるので、ダブルパンチですね。

また、例えば、家をもらったけれど、火事で家が燃えてしまったような場合でも、贈与時の家の金額を相続税の計算に含める必要があります。

世知辛いですが、これが相続時精算課税制度の仕組みです。

【豆知識(上級編)】

なお、相続税法では、上記のように取扱いますが、民法で特別受益の持ち戻しをする際には、財産を貰った人の故意ではなく財産が滅失等した場合には、そもそも贈与がなかったものとみなされます。

この論点をお話すると長くなりますので、また別のブログにて解説します♪

【メリット1】 相続税がかからない人の遺産の前渡しには最高かも

今までにお話してきた、デメリットの中には、相続税対策としての110万円の非課税が使えなかったり、申告をする際に、特例が使えなかったりと、相続税が発生する人前提でのものが多かったですね。

そのため、不動産以外の財産で、登録免許税や不動産取得税の影響を受けないものを相続時精算課税制度で贈与し、かつ、贈与税申告を忘れるというミスをしなければ、相続税が発生しない人や、相続税が少額の人については、遺産を生前に渡すことのできる非常にいい制度となります(*^-^*)

あなたのご家族に相続税が発生するかどうか?は、こちらのブログで解説していますので、ぜひご確認ください。

【メリット2】 賃貸物件を子供や孫に贈与して、賃貸収入も移そう

メリットの2つ目は、「賃貸物件を子供や孫に贈与することで、贈与した後に賃貸物件から生まれる収入を、子供や孫に移すことができる」ことです。

賃貸物件をお持ちの方で、借入の返済が完了していたり、借入の返済がなくても利回りを高く運用されている方は、毎年賃貸物件からの収入が、将来の相続財産にプラスされていき、どんどん相続税が上がっていきます。

そこで、賃貸収入から現金で子供や孫に贈与してもいいですが、建物ごと贈与することで、贈与した後にその賃貸物件から入ってくる収入を子供や孫に移し、相続財産の増加をストップさせることができるのです!

様々な賃貸物件の中でも、贈与に最適なのは・・・

「古い賃貸物件」です!

そして、土地は贈与せず建物のみを贈与することがポイントです。

「古い賃貸物件」だと得をする理由は2つです。

(1)登録免許税・不動産取得税が高額にならない

1つ目の理由は、今までお話してきた登録免許税等の金額が、高額にならない点です。

築年数が経っていると、税率を掛けるベースである固定資産税評価額もかなり低くなっていることが想定されます。ゆえに、いくら税率が高くても税金があまり高くならない可能性が高いのです。

また、土地は贈与せず建物のみを贈与することで、高額な土地の税金の影響を受けなくて済みます。

(2)賃貸物件から生まれる儲けを子供に移すことができる

2つ目の理由は、賃貸物件から生まれる儲けを、親から子供へ付け替えることができる点です。

賃貸物件から生まれる儲けは、土地ではなく建物に紐づいています。

そのため、土地は贈与せず、建物のみを子供に贈与しても、その儲けの帰属先は子供に移動します。

その結果、毎年の賃料収入で親の将来の相続財産増加することをストップする効果があるのです!

これら2つの理由から、古い賃貸物件は、生前贈与した方がお得なケースがあります。

その際には、この相続税精算課税制度を使うことで、贈与時に支払う贈与税を抑えることが可能です。

不動産を所有する親の年齢、建物の固定資産税評価額、建物から生まれる利益の金額などを複合的に見て判断する必要がありますね(^^)

なお、古くなくても高収益物件などは、生前贈与をした方がお得なこともあります。不動産ごとのシミュレーションが必要です!

【メリット3】 事業承継税制における、納税リスクを抑える

皆様、「事業承継税制」という制度を聞いたことがありますか?

この制度は、会社経営者さんや、上場していない会社の株式を持っている方のための、税金優遇制度ですので、あてはまらない方は、メリット(4)も飛ばして、メリット(5)までご移動ください♪

そして、事業承継税制とは何?とご興味のある方は、こちらのブログをご覧ください♪

事業承継税制を贈与で使う場合、暦年課税と相続時精算課税のどちらを使う方が有利だと思われますか?

結論は、相続時精算課税が有利になる可能性が高い!です。

その主な理由は、納税が確定した場合の贈与税支払いでは、相続時精算課税が有利であるためです!

事業承継税制では、適用をスタートしてから、5年間必ず守らなくてはいけないルールがあり、5年経過後以降も、最初の5年間に比べると少し緩くなりますが、守るべきルールがあります。

そして、これらのルールに違反してしまうと、猶予されていた贈与税と、利子の合計を、2か月以内に支払わなくてはいけません。

この際、もともと暦年課税で贈与をしていると、最大55%の贈与税率で計算した贈与税と、その贈与税をベースに計算された利子の合計額を、支払わなくてはいけません。

一方、相続時精算課税で贈与されていれば、株価が2500万円までは無税で、超える金額に対する税率も20%です。さらに、将来、贈与した人が亡くなれば、相続税として計算し直され、支払い済みの贈与税は、相続税から控除されますので、実質負担は、利子部分の負担のみということになります。

納税が確定した場合では、暦年課税よりも相続時精算課税の方が、圧倒的に有利ですね。

ただ、実際には、株価が下落して株式を売却した場合や、株を貰った子供が、株を渡した親よりも先に死亡したケースなども考える必要があります。

実行の際には、事業承継に強い相続専門税理士にご相談されることをお勧めします。

【メリット4】 株価対策後の株式贈与ではメリットあり!

相続時精算課税制度の特徴の1つ「贈与時の金額で、相続税を計算する」という点を利用し、株価対策をした非上場株式を贈与するというスキームもメリットがありますね!

こちらは、デメリット5つ目の「贈与後、財産の時価が下落したり、財産自体がなくなってしまっても、贈与時の時価で相続税を計算しなければいけない」点と対比して考えて頂けると、スムーズに理解頂けると思います!

非上場会社の株価は、対策をすることで、一時的に低く評価することができます。

その仕組みを利用して、一時的に株価を低くした状態で、相続時精算課税制度を使って株式を贈与し、その後株価が上昇しても、相続税の計算上は、低く計算された贈与時の株価を使うことができるというトリックです。

有用ですね(^^)

Q&A 相続時精算課税を適用しても、相続放棄できる?

Q「相続時精算課税制度を適用してから、父が保証人となって多額の借金を抱えた場合、相続の時に、相続放棄はできますか?」

A「できます!しかし、お父様のお借入れがあること又は今後生ずることを知って、生前贈与を受けていた場合には、詐害行為取消権で贈与自体が取り消される可能性がありますので、お気を付けください!」

最後になりますが、私たちが発行するLINE公式アカウントでは、税制改正速報や税務調査のマル秘裏話などをお届けしています(^^♪登録していただけたら大変うれしいです!

最後までお読みいただきありがとうございました!