「相続税の申告期限は10か月以内」と言われていますが、相続税法ではより細かく定められています。まちがえると、思わぬ損をするかもしれません。また、事情によっては10カ月以内に申告できないこともあります。

この場合、どう対処したらいいのでしょうか。今回、申告期限の正しい意味と間に合わないときの対処法を中心にお伝えします。

円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』7.1万部の著者。YouTubeチャンネル登録者7万人。新婚。

「相続税の申告期限は10か月以内」の意味

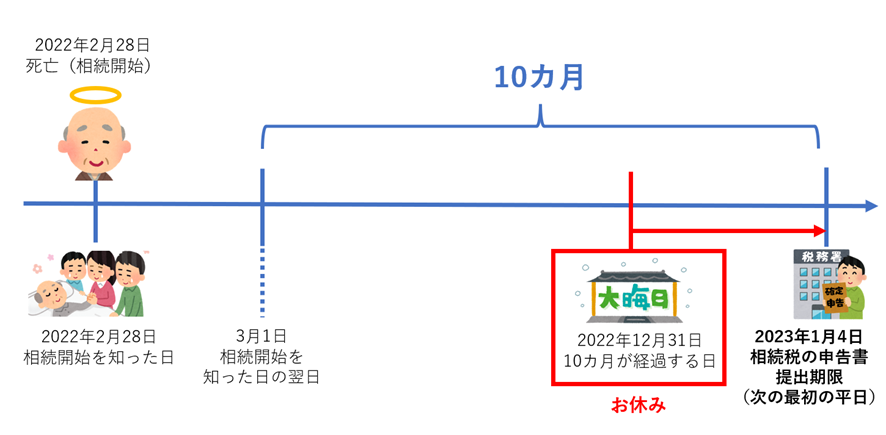

相続税の申告期限は、相続税法で「相続の開始があったことを知った日の翌日から10カ月以内」とされています。ここで、この言葉の意味を一つひとつ確認していきましょう。

「相続の開始」とは何か

「相続の開始」とは「人の死亡」を指します。通常、医師による死亡診断書の日付が「相続の開始日」です。

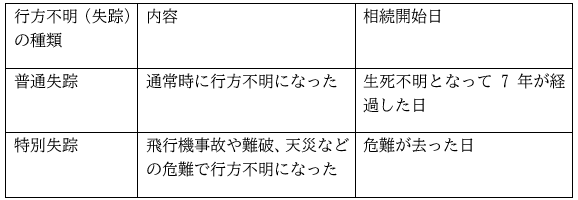

ただし、例外もあります。行方不明になったときです。行方不明になった事情により、相続開始日は次のように扱われます。

「相続の開始を知った日」とは何か

「相続の開始を知った日」とは、「被相続人が死亡したことを知った日」という意味です。通常は「被相続人が亡くなった日」となります。

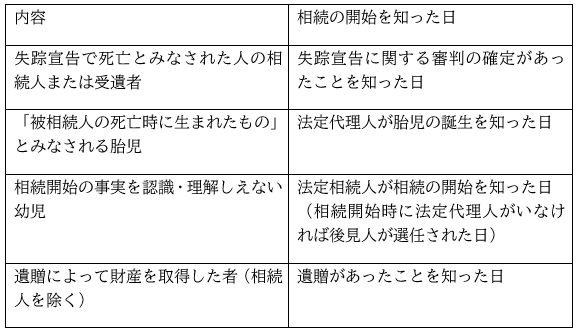

ただし、状況によって、被相続人の死亡をすぐに確認できないことがあります。「被相続人の死亡日=相続の開始を知った日」とならないのは、主に次のようなケースです。

「10か月以内」の数え方

「10カ月以内」は、相続開始を知った日の翌日を1日目として数えます。

例えば、2022年5月10日に亡くなったとしましょう。この場合の申告期限は、2022年5月11日から10カ月が経過する2023年3月10日となります。

「10カ月以内の日」が土日祝日だったとき

土日祝日や年末年始(12月29日から翌年1月3日まで)は、税務署がお休みの日です。

「10カ月以内の日」がお休みの日と重なったとき、休み明けの最初の平日が法定申告期限となります。

「10カ月以内の日」が2022年12月31日だったとしましょう。この場合、2023年1月4日が法定申告期限となります。

遺産分割協議が10か月以内に終わらないときの申告期限の対処法

相続税の申告は、遺産分割協議が完了して期限内に済ませられればベストです。しかし、10カ月以内に話し合いがまとまらないこともあります。このようなときは、遺産分割協議の終了前と終了後それぞれで次のように対応します。

遺産分割協議が終わる前の申告

遺産分割協議が終わらなくても、10カ月以内に申告しなくてはなりません。ここでは、未分割のままでいったん相続税の期限内申告と納税を行います。

このとき、相続税は「民法に定められた法定相続分で財産が相続された」と仮定して計算します。相続人によっては、多く相続税を納めるかもしれません。それでも申告書を提出し、申告書に書かれた相続税を納めます。

法定相続分については、こちらの記事をご確認ください。

【参考】

法定相続分とは遺産相続する割合の目安!相続人が同意すれば変更OK

遺産分割協議が終わった後の申告

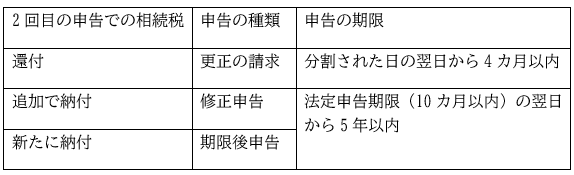

遺産分割協議が終わると、相続人それぞれが受け取る相続財産が決まります。そこで、実際の相続分に応じて税額を計算し、申告をやり直します。

すでに納めた相続税が還付されるか、逆に納付するかで申告の種類と申告期限が変わります。

小規模宅地等の特例・配偶者の軽減があるときの申告

相続税には「小規模宅地等の特例」と「配偶者の税額軽減」という特例があります。どちらの特例も、適用すると大きな節税効果があります。ただし、次の2つの両方に当てはまらないと適用できません。

遺産分割協議が完了していること

法律で定められた申告期限までに相続税を申告すること

つまり、「10カ月以内」という申告期限までに遺産分割が完了し、相続税の申告をしなければ、どちらの特例も受けられないのです。

ただし、期限内申告書に

を添付したときは別です。この後、3年以内に遺産分割協議を完了させ、申告をやり直せば、小規模宅地等の特例も配偶者の税額軽減も受けられます。

【参考】

遺留分侵害額請求があったときの申告期限の対処法

相続人が遺言で財産を取得した人に対し「遺留分侵害額請求」を行うことがあります。「私の財産はすべて友人○○に遺贈する」と遺言に書いてあるようなケースです。

このような遺言で相続財産のすべてが友人の元へ行ってしまうと、亡くなった人妻や子、老いた親はその後の生活が立ち行かなくなってしまいます。

このような状況を考慮し、民法では兄弟姉妹以外の相続人に最低限度の相続分を保障しているのです。この最低限度の相続分を「遺留分」と言います。

【参考】

遺留分とは何か相続専門税理士が日本一わかりやすく解説しました

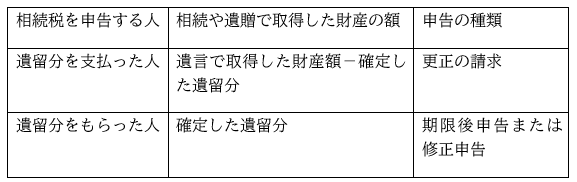

相続人は、遺言で財産を取得した人に対し「遺留分のお金を下さい」と請求できます。この請求が「遺留分侵害額請求」です。請求の結果、相続人のものと確定した遺留分は相続税の対象となります。

10カ月以内に遺留分が確定しなかった場合、申告期限までと申告期限後の2回、相続税の申告が必要になります。

遺留分が確定する前の申告

10カ月以内に遺留分が確定しなくても、期限内に申告は必要です。このときの相続税は「遺言通りに財産を取得した」として計算します。

先ほどの遺産分割協議のケースと違い、未分割としての申告でない点に注意が必要です。

遺留分が確定した後の申告

申告期限が過ぎた後に遺留分が確定したら、相続税の申告をやり直します。遺留分を支払った側ももらった側も、です。このとき申告する相続財産の額と申告の種類は、それぞれ次のようになります。

遺留分が確定したときの更正の請求は「遺留分が確定したことを知った日の翌日から4カ月以内」が期限です。

なお、遺留分侵害額請求では、現金で遺留分を精算するが原則です。しかし、両者の合意があれば、土地などの現物で精算してもよいとされています。この場合、相続税とは別に譲渡所得税もかかるので注意が必要です。

【参考】

遺留分侵害額請求権を現金以外で精算!相続税と譲渡所得税かかるで!

コロナや災害で申告期限に間に合わないときの対処法

感染症のまん延や自然災害など、個人の責任ではない理由で申告期限に間に合わないことがあります。このようなときは「期限の延長」という制度で申告期限を先に延ばすことができます。

期限の延長とは

期限の延長とは、申告や納税、届出や請求といった税務の手続きの期限を延長する制度です。この制度の対象となるのは、主に次のようなケースとなります。

相続人や受遺者、代わりに申告する税理士がコロナに感染したとき

感染拡大により外出を自粛しなくてはならないとき

台風や大雨、地震、落雷や大規模火災といった災害が生じ、税務署や郵便局に行けないとき

期限の延長は3種類

期限の延長の手続きは、次の3つに分かれます。

地域指定と対象者指定は、主に広範囲に被害が及んだときに発動します。発動すると、国税庁のWEBサイトで期限の延長の告示を確認できます。

ただし、被害が深刻でも期日が告示されないこともあります。このようなときは、申告の提出先となる税務署に対し、

を提出します。承認されれば、申請した日まで申告期限が延長されます。

申告期限に間に合わないときのデメリット2つ

相続税の申告が10カ月以内に行えないと、2つのデメリットがあります。1つは余計なペナルティがかかること、もう1つは相続税そのものが高くなることです。

デメリット1:余計なペナルティがかかる

相続税の申告を期限内に行わないと、ペナルティとして次のような税金がかかります。

無申告加算税

重加算税

延滞税

それぞれの内容は次の通りです。

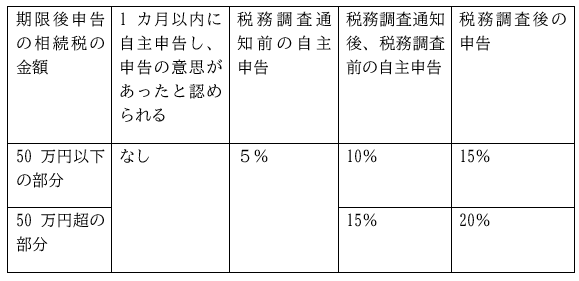

【無申告加算税】

法律で定められた申告期限までに申告書を提出しなかったときに生じる税金です。税額は、次のように計算します。

無申告加算税の税額=期限後申告で納める相続税×無申告加算税の税率

無申告加算税の税率は、「いつ、どのような状況で期限後申告をするか」で次のように変わります。

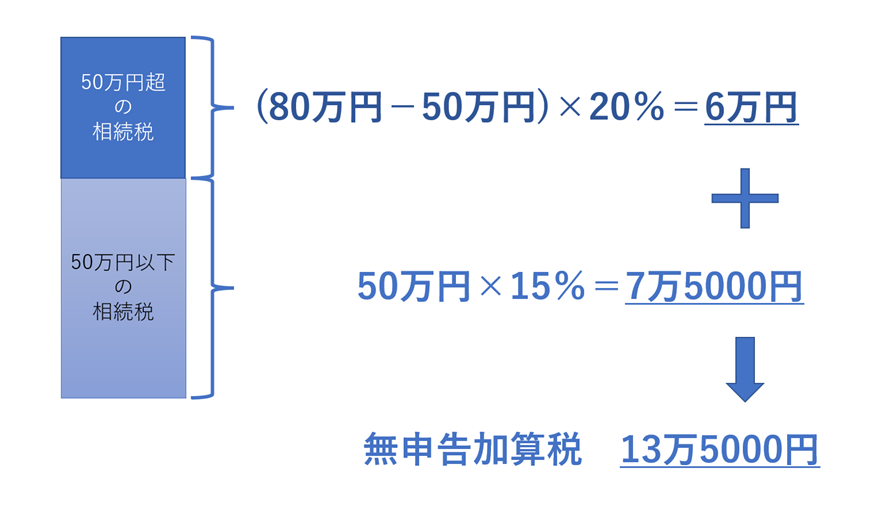

例えば、税務調査で無申告として指摘された相続税が80万円だったとします。このときの無申告加算税は次のように計算します。

【重加算税】

重加算税は、相続税を申告する必要があると知りながら、わざと相続税を逃れようとして申告せずにいたときにかかるペナルティです。

相続財産をごまかしたり(仮装)、隠したり(隠ぺい)したのが税務調査などで見つかったときに科されます。

無申告での重加算税は、「無申告加算税に上乗せ」ではなく「無申告加算税の代わりに」科されます。税率は無申告加算税よりも重く、一律40%です。

【延滞税】

延滞税とは、法律で定められた納付期限(法定納期限)までに納税されなかったときにかかる税金です。相続税の納付も申告期限と同じく、10カ月以内に済ませなくてはなりません。

そのため、「10カ月以内に申告書を提出しなかったとき」だけでなく、「10カ月以内に申告書は提出したけれど納付そのものが遅れたとき」も延滞税は発生します。

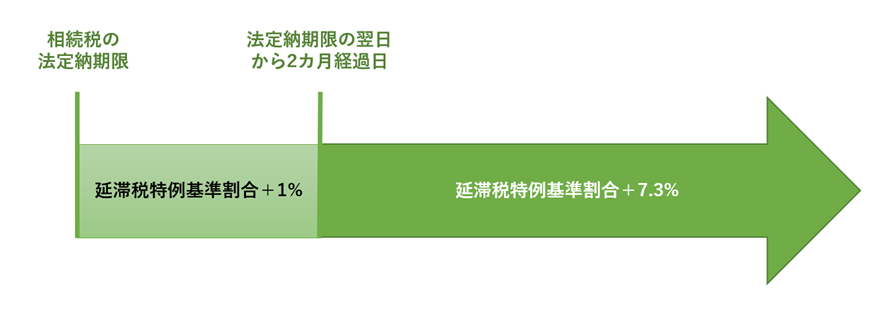

無申告のときの延滞税は、次のように計算します。

延滞税=納めるべき相続税×延滞税の割合×日数÷365日

日数は、法定納期限の翌日から実際に納めた日まででカウントします。また、「いつ納めたか」で割合は次のように変わります。

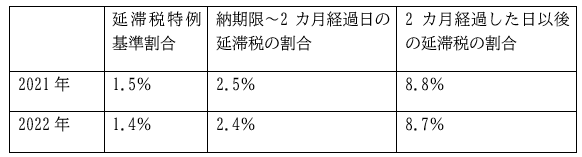

延滞税特例基準割合は、年ごとに異なります。2021年と2022年は、それぞれ次のようになります。

デメリット2:相続税そのものが高くなる

相続税には「小規模宅地等の特例」「配偶者の税額軽減」という特例があります。この特例を受けると、納める相続税を抑えることができます。

ただし、条件つきです。その1つが「期限内に申告していること」となっています。10カ月以内に申告しなければ、どちらの特例も受けられなくなります。

つまり、申告期限に間に合わないだけで、納める相続税が高くなってしまうのです。

申告期限が不安なら相談を

今回は、相続税の申告期限についてお話しました。相続税の申告を10カ月以内にできれば理想ですが、遺産分割などで期限内にできないこともあります。

そのようなときは、今回ご紹介した方法を思い出していただければ幸いです。

それでも「期限内に申告できるかな」と心配な方もいらっしゃるでしょう。申告期限を少しでも不安に感じたら、ぜひ円満相続税理士法人にご相談ください。