円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ25万部の著者。YouTubeチャンネル登録者22万人。

こんにちは、円満相続税理士法人の橘です!

生命保険金にも残念ながら相続税は課税されますが。特別に法定相続人の数×500万円まで非課税とされています。

例えば、相続人が3人いる場合には、3人×500万=1500万円まで非課税になります。

もう、そのくらいのことは知っています!

と、ここまではご存じの方も多いでしょう。では、こちらはいかがでしょうか?

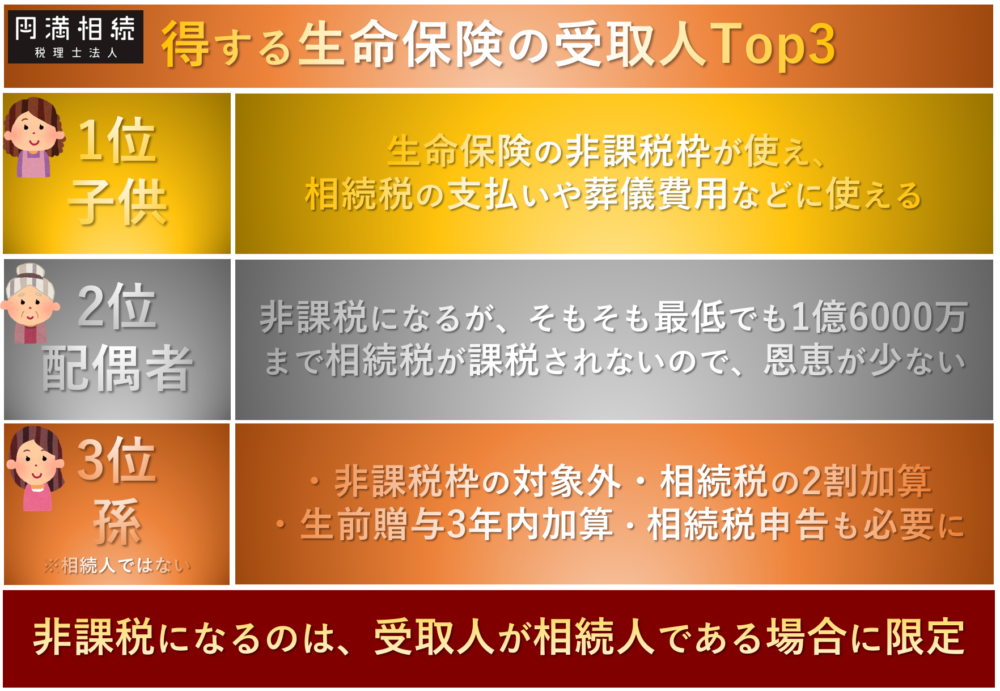

生命保険の非課税枠は、受取人を誰にするかによって、相続税が高くなる場合と安くなる場合があります。

一番お得になる受取人は子供

二番目にお得になる受取人は配偶者

むしろ損する受取人は孫です

今回の記事を最後まで読めば、生命保険の非課税枠を最大限活用し、より多くの節税ができるようになります♪

非課税枠を使う人は選べない

法定相続人の人数×500万まで、生命保険は非課税とお伝えしましたが、ここの考え方をもう少し深堀して解説します。

保険金の受取人が複数いる場合、非課税になる金額は、その受け取る保険金の割合に応じて分配されます。つまり、自由に決めることはできません。

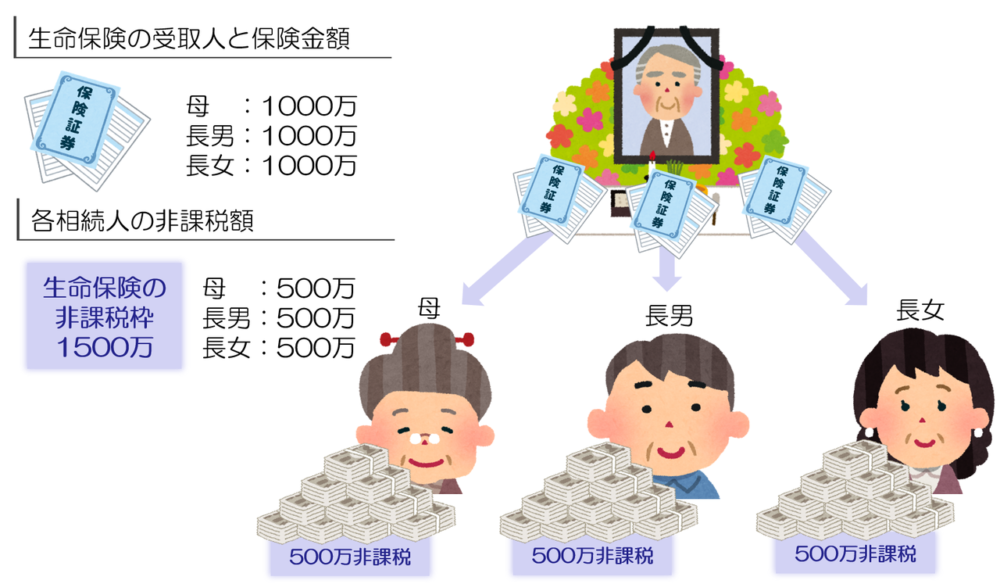

例えば母に1000万の生命保険、長男にも1000万の生命保険、長女にも1000万の生命保険を支給されるとします。この場合非課税になる金額は、母500万、長男500万、長女500万です。

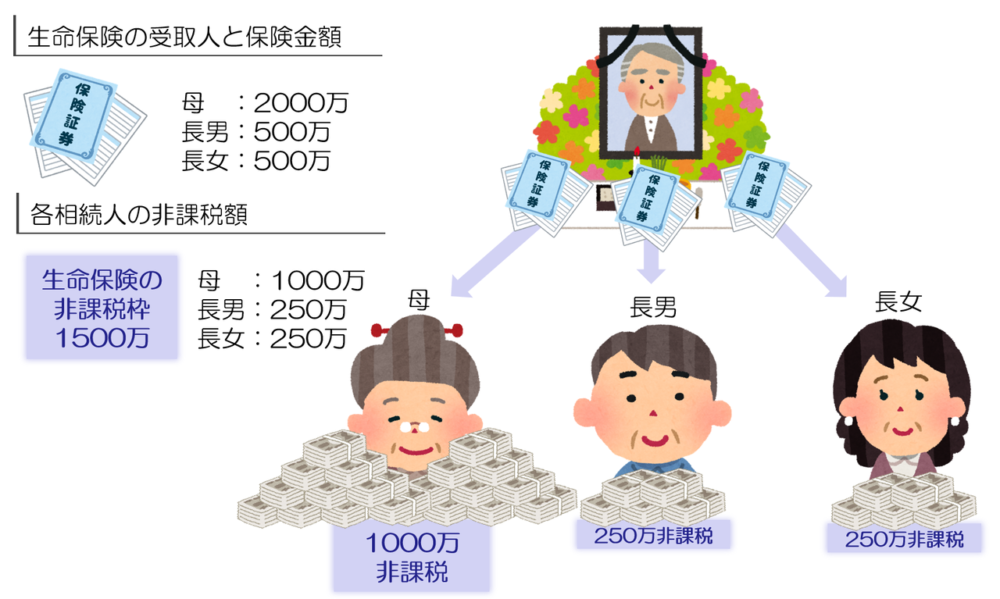

例えば、母に2000万の生命保険、長男には500万の生命保険、長女にも500万の生命保険が支給されるとします。この場合非課税になる金額は、母1000万、長男250万、長女250万です。

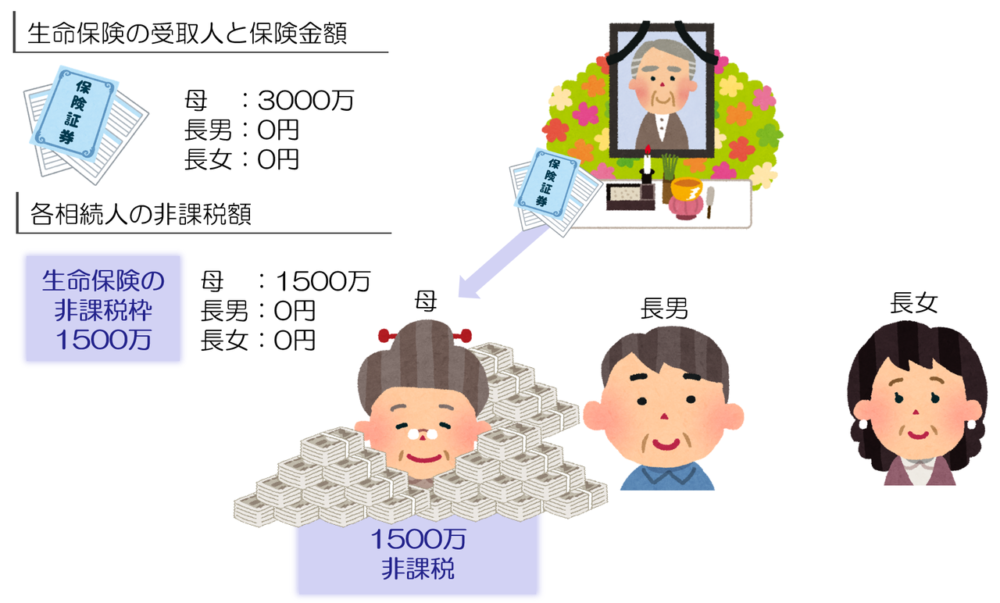

例えば、母にだけ3000万の生命保険が支給されたとします。この場合に非課税になる金額は、母1500万です。受け取る人が一人だったとしても、家族全体で非課税になる金額は変わりません。

【参考】未経過保険料なども非課税の対象

死亡保険金には、未経過保険料や契約者配当金など、様々な名目で加算された金額が支払われます。

その一つ一つに、非課税の対象になるものとならないものが存在します。

詳しくはこちらの記事で解説しましたので、是非、お読みください。

受取人は子供にした方が得

相続税の負担を少なくしたい!

という気持ちで生命保険の加入を検討しているのであれば、実は受取人は配偶者ではなく、子供にした方がお得です。

その理由は・・・

夫婦間の相続は、最低でも1億6000万まで相続税が非課税になる特例があるからです。

夫婦の財産は、長年、夫婦が協力して築き上げたものなので、そこに相続税を課税するのは可哀想でしょ!というのが趣旨で創られた制度で、配偶者の税額軽減といいます。

この制度があるため、そもそも配偶者に対しては相続税が課税されないことがほとんどです。

そのことから、配偶者が受け取る生命保険も、子供が受け取る生命保険も、非課税になる点では同じですが、配偶者はもともと1億6000万まで非課税の枠を持っているので、生命保険の非課税枠の恩恵を配偶者に使うのはもったいないです。

つまり、生命保険の非課税枠の恩恵は、子供に対して使った方が得をします!

※配偶者の税額軽減を詳しく知りたい人は↓をご覧ください

実際の金額で検証

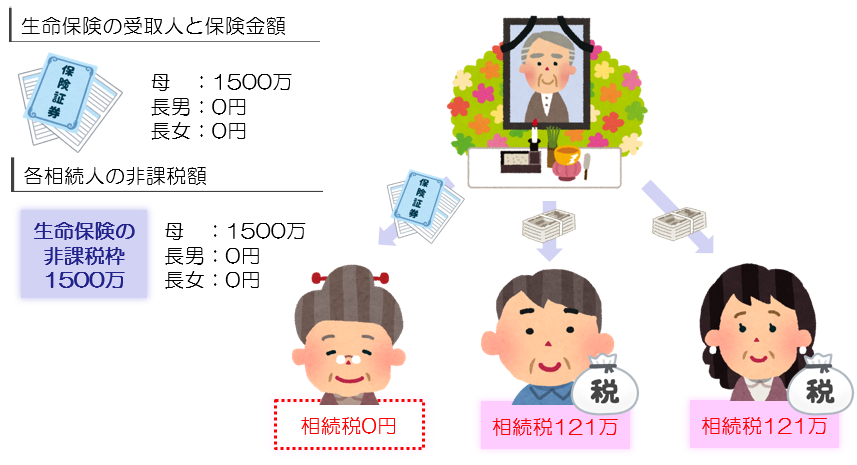

例えば、父母、長男長女という4人家族がいました。

父は、現在1億円の財産を持っており、将来の相続税対策として生命保険に1500万分加入しようと検討しています。ここで受取人を妻にするか、子供にするかで悩んでいます。

ではまず、1500万円まるまる妻を受取人とした場合の相続税を計算してみましょう。

この場合の相続税は次の通りです。

母:0円

長男:1,213,200円

長女:1,213,200円

合計:2,426,400円

という結果になります。

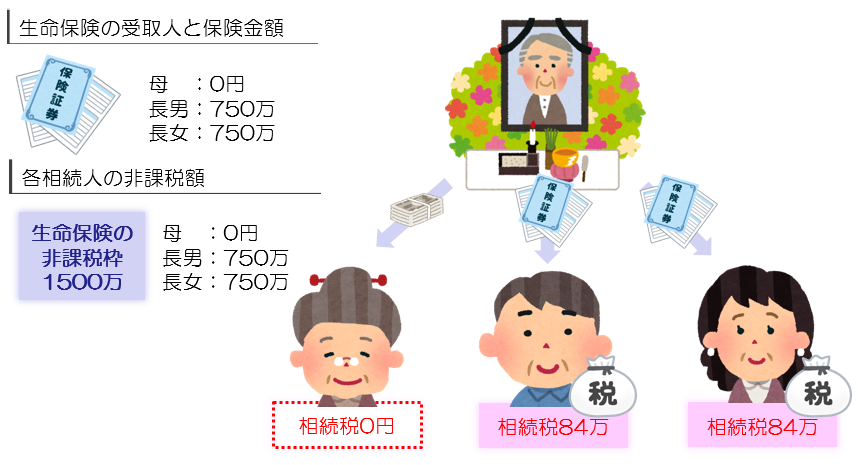

では次に750万円ずつ、長男と長女を受取人にした場合の相続税を計算します。この場合の相続税は次の通りです。

母:0円

長男:849,200円

長女:849,200円

合計:1,698,400円

先ほどとの差額は、なんと!728,000円!生命保険の受取人の違いで、100万近くも相続税が変わります!

同じ非課税の恩恵を受けるにしても、配偶者ではなく、子供がその恩恵を受けた方が、圧倒的にお得です。このことは生命保険の営業マンも知らない人がほとんどですので、相続税対策で保険に加入している人は、今すぐ受取人をCHECKしてくださいね!

生命保険の受取人の違いで相続税がどれくらい変わるかは、財産を多く持っている人ほど、その差が大きくなります。

先ほどは1億円持っている人の例を出しましたが、これがもし2億円持っている人だとその差は約190万!3億円持っている人だと約270万も差がでます!

まったく同じ保険でも、受取人を誰にするかで手取りが全然違うんですね!

【参考】計算過程(ケース1)

母3500万(生命保険1500万は非課税のためカウントしない)

子2500万

子2500万

計8500万

基礎控除4800万

差引3700万

母税3700万÷2=1850万 1850万×15%-50万=227万

子税3700万÷4=925万 925万×10%×2=185万

相続税の総額227万+185万=412万

子納税額412万÷8500万×2500万=121万

【参考】計算過程(ケース2)

母5000万

子1750万(生命保険750万は非課税のためカウントしない)

子1750万(生命保険750万は非課税のためカウントしない)

計8500万

基礎控除4800万

差引3700万 母税3700万÷2=1850万 1850万×15%-50万=227万

子税3700万÷4=925万 925万×10%×2=185万

相続税の総額227万+185万=412万

子納税額412万÷8500万×1750万=84万

相続税の計算方法をしっかり学びたい人は、こちらの記事がオススメです。

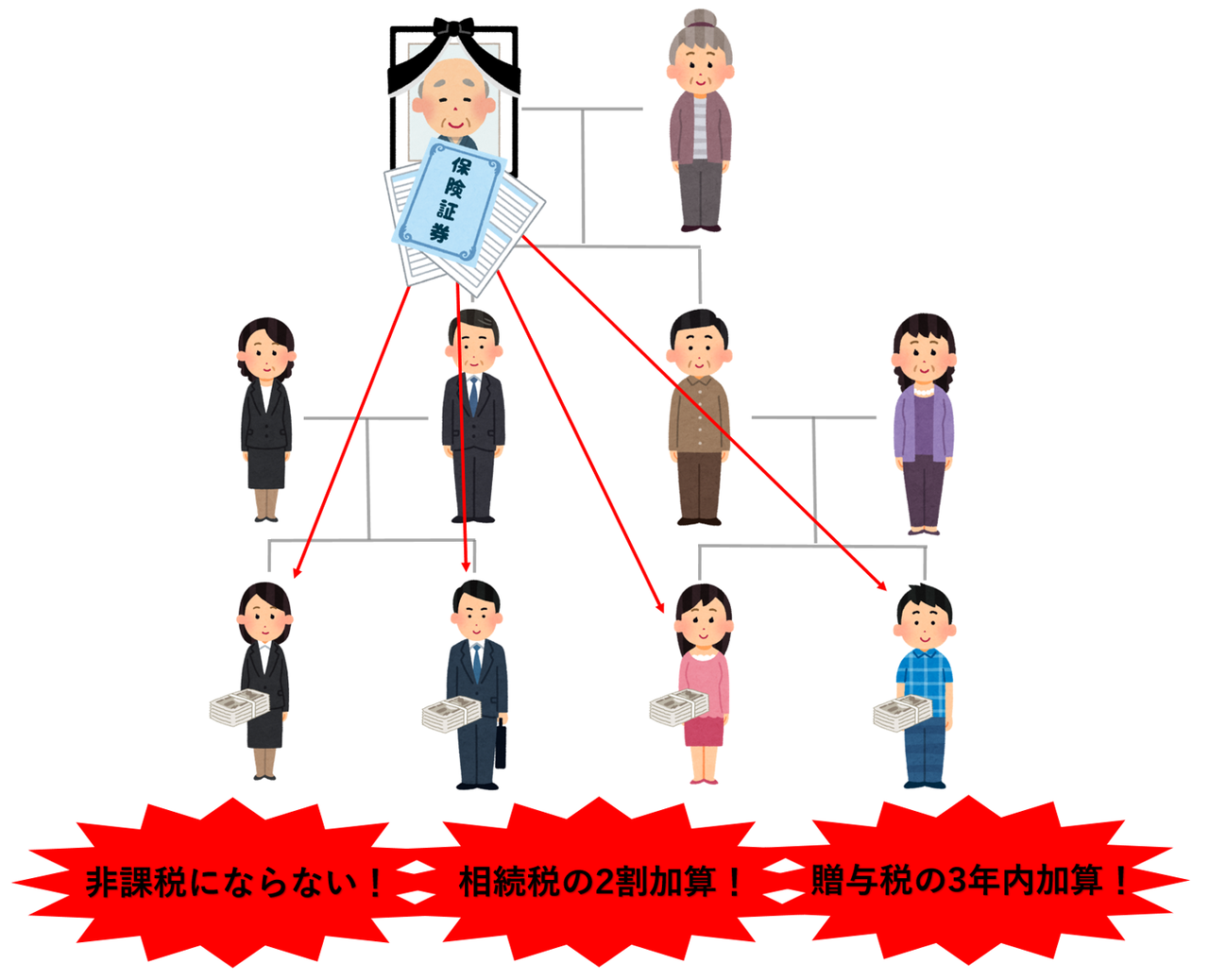

孫が受取人は非常に不利

相続税対策を目的として生命保険に加入するのであれば、孫を受取人するのは最悪です。相続税対策になるどころか、相続税は余計に高くなります。

理由は3つあります。

【理由1】非課税にならない

まず1つ目は、孫が受取人となる生命保険は、非課税になりません。

ここは重要なポイントですが生命保険の非課税枠は、受取人が法定相続人である場合に限り、使うことができます。

相続人ではない孫や、その他の親族を受取人とした生命保険は、たとえ非課税枠以内であったとしても、非課税にはならないので、そのままダイレクトに相続税が課税されます。

孫が法定相続人になるケースは、代襲相続の場合か、養子縁組をした場合だけです。

この2つのケースに該当しない場合には、孫に支払われる生命保険は非課税にならないので注意してくださいね。

※法定相続人ついて詳しく知りたい人は↓をご覧ください。

【理由2】相続税の2割加算

2つ目の理由は孫が受取人となる生命保険は、相続税の2割加算の対象です。

先ほど孫が受取人の生命保険は非課税にならず、ダイレクトに相続税が課税されますよ、とお伝えしました。

そしてさらに酷いことに、孫が受け取る生命保険は、相続税の2割加算という制度の対象になります。通常支払う相続税の1.2倍の金額で支払わなければいけないのです。まさに泣きっ面に蜂!

※相続税の2割加算について詳しく知りたい人は↓

【理由3】生前贈与3年内加算

3つ目の理由は孫が生命保険を受け取ると、亡くなる前3年以内に行われた孫への贈与がなかったものとされます。

生前贈与には3年内加算のルールというものがあります。

これは、亡くなる直前に相続税を少なくすることを目的に駆け込みで行う贈与を防ぐために、亡くなった日から過去3年間に行われた贈与は、なかったものとして相続税を計算しなさい!という制度です。

非常に酷な制度ですが、実は、この制度は基本的に、孫には適用されないんですよ。

そのメリットがあるので、「生前贈与は、孫に贈与した方がお得ですよー」ということがよく巷でいわれているわけです。

ところがどっこい。孫が生命保険金を受け取った場合には、孫であっても3年内加算の対象になります!3年内加算の対象になるのは、『相続に際して、遺産や生命保険を受け取った人』と規定されているからです。

結果として、孫であっても生命保険金を受け取れば、3年ルールに巻き込まれてしまうの注意してください。

※生前贈与の3年ルールを詳しく知りたい人は↓

以上の3つの理由です。孫が受取人の生命保険は・・・・

- 生命保険の非課税枠が使えない

- 相続税の2割加算が適用される

- 亡くなる前3年以内の生前贈与がなかったことにされる

と税金的な観点からいうと踏んだり蹴ったりです!

相続税対策として生命保険に加入し、孫を受取人にしているとしたら、今すぐ受取人を子供に変更しましょう!

相続税のかからない家庭は問題なし

うちにはそんなに財産ないので、相続税は発生しないと思います。その場合は、孫を受取人にしても問題ありませんか?

はい。相続税のかからないご家庭では、孫を受取人にしても税金が高くなるようなことはありません。

保険の営業マンも間違えるので注意

銀行の人から『節税になるから』と勧められて、孫を受取人にしたんですけど。

その銀行の人の説明が間違えていますね。2021年現在、世の中の多くの金融機関の人が、間違えて勧めているので、注意するしかないですね!

私は、毎年たくさんの方の相続税の申告書を作成していますが、「銀行さんに勧められて孫を受取人にしてたんです」という方がたくさんいらっしゃいます。

残念ですが、相続が発生してしまった後は、受取人を変更することはできません。

生命保険Q&A

贈与税は加算される?

生命保険の契約者や受取人を変更したとき、贈与税は加算されますか?

生命保険については、実際に保険金が支払われたときに課税されるので、変更時には課税されません!

まとめ

生命保険に加入すると、500万×法定相続分まで非課税になります。

このことは元から知っている人も多いですが、生命保険の受取人を誰にするかによって、相続税の負担が全然違ってくることを知っている人は少ないです。

配偶者を受取人しても、配偶者は元々1億6000万まで非課税なので、生命保険を非課税にしても節税の効果は薄まってしまいます。

その観点からも、生命保険の受取人は子供がお勧めです。子供は、配偶者と違って1億6000万まで非課税になることはありませんからね。非課税にできる生命保険を活用してあげた方が得します。

そして、孫を受取人としている生命保険は最悪です。今すぐ子供に変更しましょう。

生命保険の受取人の変更は簡単にできます!生命保険の担当者に依頼すればすぐに応じてくれますよ。今すぐ保険証券をチェックして、保険金の受取人を確認してみましょう♪

相続については、知っているか知らないかだけの差で、何百万、何千万と税金の負担が変わります。常に最新情報をインプットしていくことが大切です。

LINE公式アカウントでは最新情報を定期的に配信しているので、是非ご登録ください(^^)/

最後までお読みいただき、ありがとうございました!