円満相続税理士法人 パートナー税理士

相続や事業承継を手掛けるほかに、一般企業・税理士法人・弁護士法人などを対象とした相続税研修会や、事業承継研究会などを開催。穏やかでわかりやすい説明が特徴の相続専門税理士です。SNS総フォロワー数約2万人の税理士インフルエンサーです(^^)

リビングニーズ特約を使うと相続税で損するって本当かい?

こんにちは、税理士の桑田です!

実は・・・生命保険のリビングニーズ特約を使うと、相続税で損するケースがあります!

そこで、今回の記事では、そもそも「リビングニーズ特約とは?」という内容から、相続税で損しない方法まで、保険のプロ向けセミナーも行う私が、詳しく解説します。

最後までお読み頂ければ、リビングニーズ特約を賢く使えるようになりますよ♪

リビングニーズ特約とは?

皆さま、「リビングニーズ特約」という言葉を聞いたことがありますか?

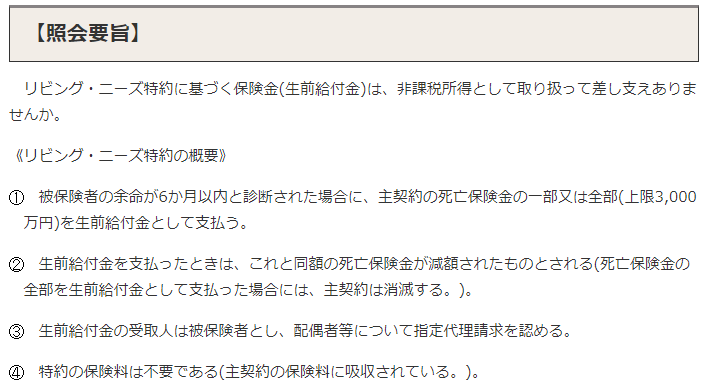

リビングニーズ特約とは、医師から余命6ヶ月の宣告を受けた場合に、死亡保険金(生命保険金)の一定額を生前に受けとることができる特約です。

死亡保険金の前払いのようなものです!

なお、この特約を付けるにあたって追加の保険料はかからず、生前の前払いで受けられる金額は3,000万円が限度と決められています。

この特約の趣旨は、「余命6ヶ月と宣告された後の残された人生でやり残したことをしたい」という患者さんのお気持ちに寄り添ったもので、とても素晴らしいものだと思います。

ご家族としても、本人に最後に好きなことをさせてあげたいというお気持ちになると思います。とても素敵な制度ですね!

ところが、税金で損をする可能性があるのです。

リビングニーズ特約を使おうと思われている方、保険営業マンの方必見の内容です。

リビングニーズ特約に税金はかかるの?

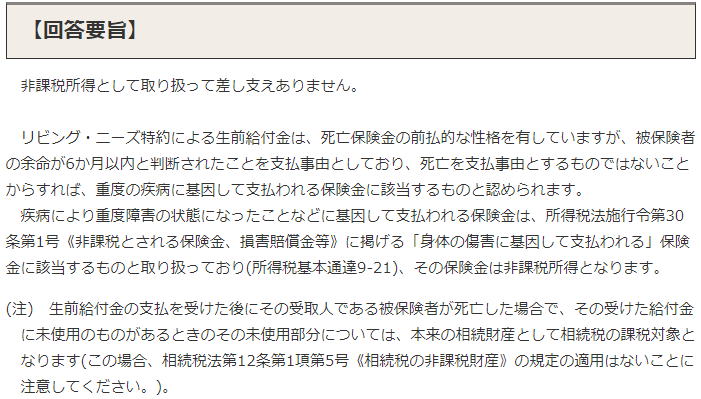

リビングニーズ特約で受け取る保険金には、所得税はかかりません。

しかし!

使い切れなかった残額には、相続税がかかります!

そのため、相続税対策の観点からは、リビングニーズ特約で生前に使い切れないほどのお金を受け取ることはオススメできません。

もし、お亡くなりになった後に生命保険金として受け取る場合には、「500万円×法定相続人の数」の非課税枠が使えるので、相続税がかからなくて済む可能性があるのです。

良かれと思って使ったリビングニーズ特約で、思わぬ相続税がかかってしまうと困りますよね。

リビングニーズ特約を使う時のベストな方法を解説!

リビングニーズ特約を使おうと考えている方、2パターンそれぞれのベストな金額算定方法をお伝えします!

①税金よりお気持ちを重視される方

税金よりも、余命宣告を受けた方のお気持ちを一番に考えたいという方は、何も考えずに、その方が使いたいと思う金額を全額ぜひ、リビングニーズ特約で受け取られてください。

この仕事をしていると、いつも思うのは、一番大切なことはお客様のお気持ちであるということです。

私達は税金の面からのアドバイスをさせていただくことはできますが、それよりもご本人・ご家族のお気持ちが一番大切だと思っています。そのため、受け取る金額を使いたいというご意思であれば、その金額(MAX3000万円)をお受け取りいただければと思います。

②税金も鑑みて決めたい方

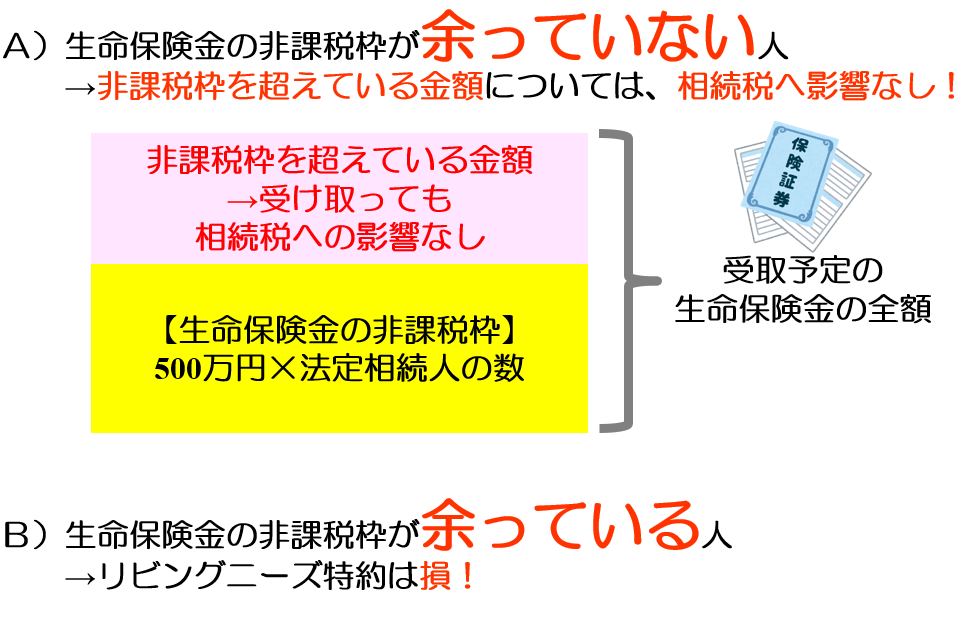

リビングニーズ特約で受け取らなくても、手元のご預金などで賄えるので、「相続税のことも鑑みたうえで受取額を決めたいわ」という方はこのように考えて下さい。

生命保険金の非課税枠とは、「相続人」であれば、受け取る生命保険金について相続税がかからない金額をいいます。その計算方法は、「500万円×法定相続人の数」で計算します。

その非課税枠よりも相続人が受け取る予定の生命保険金の全額が小さいときには、生命保険金でお受け取りになれば相続税が課税されないところ、リビングニーズ特約で生前に受け取られて使い切れなかった残額がある場合には、その残額に相続税が課税されますので、使い切れる金額を推定して受け取られることをお勧めします。

一方で、非課税枠よりも相続人が受け取る予定の生命保険金の全額が大きいときには、そのはみ出た金額については、もともと相続税が課税されるものですので、リビングニーズ特約で受け取られてその分使用されれば、相続税が減る結果となります。よって相続税的にはgoodです!(ただし、手元にあるご預金でも賄える場合には、そちらから使用されても結果は同じなので、リビングニーズ特約でわざわざ受け取る必要はありません。

非課税枠に食い込んで受け取られる場合においては、もともと非課税枠の範囲内で相続税がかからないところが、使い切れなかった残額がある場合には、その残額に相続税が課税されてしまいますので、使い切れる金額を推定されることをお勧めします。

まとめ

保険については、税金ととても密接な関係にあり、受け取り方で税金が大幅に変わるケースも多々あります。

ご不安な方は、ぜひ私達にご相談頂ければ幸いです。

また、私たちのLINE公式アカウントに登録していただいた方には、税務調査のマル秘話や贈与契約書のひな型をプレゼント中です(*^-^*)無料ですので、是非、ご登録をお願いします♪

最後までお読みいただき、ありがとうございました!