円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ25万部の著者。YouTubeチャンネル登録者22万人。

こんにちは、円満相続税理士法人の橘です。

この度、自宅を売却したのですが、所得税が安くなる特例があると聞きました。詳しく教えてください!

これまで住んできた自宅を売却した場合には、譲渡所得(儲け)がでても、3000万円まで控除してくれる特例があります。

3000万円分の所得ということは、税額でいえば約600万(20%)も変わりますので、この特例が使えるかどうかは非常に重要です。

今回の記事では、日本一売れた相続本の作者である私が、3000万の特別控除をわかりやすく解説します。

最後までお読みいただければ、600万円以上の節税ができるようになるかもしれませんよ♪

不動産売却時の税金

譲渡所得の計算は簡単

不動産を売った時には、所得税と住民税がかかります。

しかし、この2つの税金はいずれも、儲け(所得)がでた時にしかかかりません。

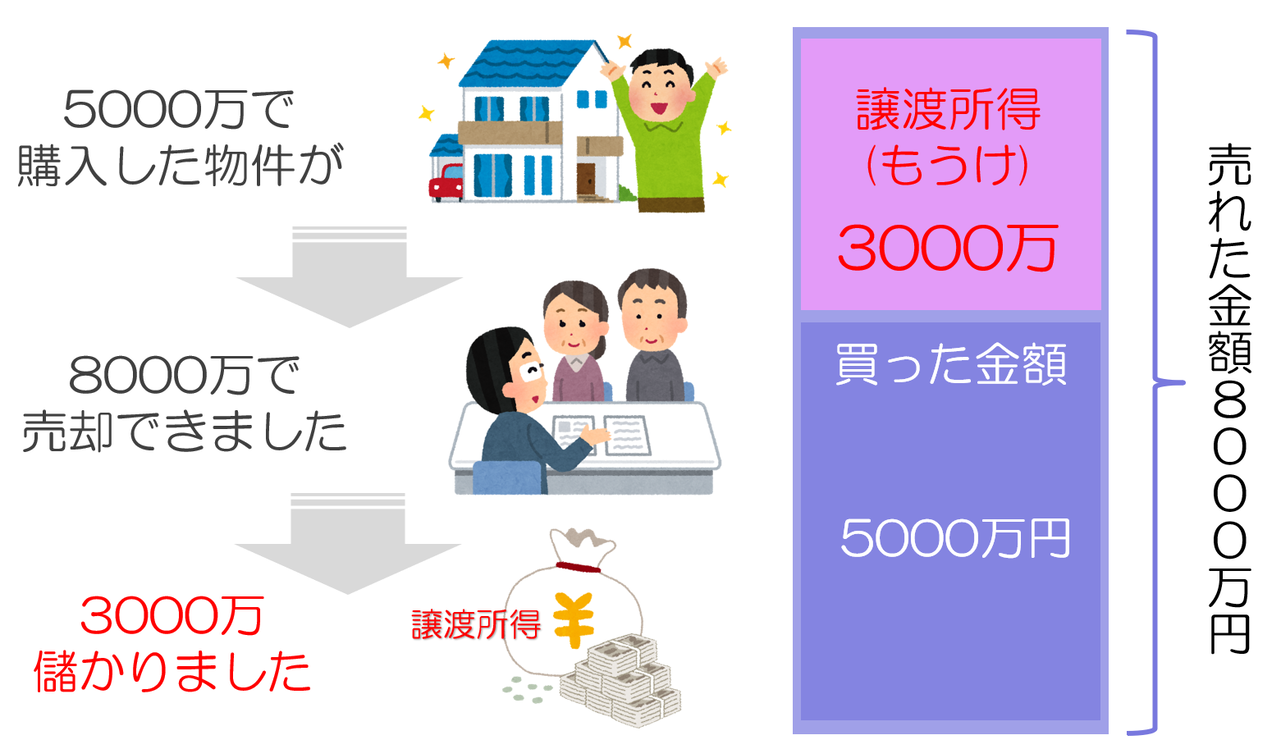

不動産を売った時の儲けの考え方は、とてもシンプルです。買った時の金額と売った時の金額を比べて、売った時の金額の方が高ければ、その差額が儲け(所得)です。

例えば、5000万で買った物件が8000万で売れました。それであれば3000万の儲けがでましたよね。この儲けのことを、譲渡所得(じょうとしょとく)と言います。

譲渡所得には20.315%の所得税と住民税が課税されます。先ほど3000万儲けた人であれば、3000万の20.315%の約600万の税金を払うことになります。

シンプルですよね。儲けが出ていない時には税金はかかりません。確定申告も必要ないことになります。

※詳しくは、こちらの記事もどうぞ。

相続した不動産の場合

相続した不動産の譲渡所得の計算や、購入してきた時の金額がわからない場合の計算方法はこちらの記事をご覧くださいませ。

3000万円の特別控除とは?

もし、売却する不動産が、その持ち主の自宅として使われていた場合には、3000万円の特別控除という特例を使うことができます。

この特例はその名前の通り、不動産を売ったことによる儲けを、3000万円分控除してくれる特例です。

3000万円ですので、20%をかけると600万円です。600万円分税金を免除にしてくれるのです。大きいですよね。

この特例は、自宅として使っていた不動産を売却した時にしか使えません。アパートや賃貸マンションのような投資用不動産には使えませんし、別荘もダメです。あくまで自宅を売った時の特例です。

主な適用要件

この特例を使うためには細かい要件があります。

確定申告をすること

自分が住んでいる物件を売却するか、以前住んでいた物件の場合には、住まなくなってから3年を経った日を含む年の12月31日までに売却すること

売り手と買い手が、親子や夫婦、自分の経営する法人などの特殊な関係がないこと等

自分が以前住んでいた物件を3年以内に売却する場合には、住むのをやめてから3年以内の期間中、その物件を賃貸に出してもOKです。

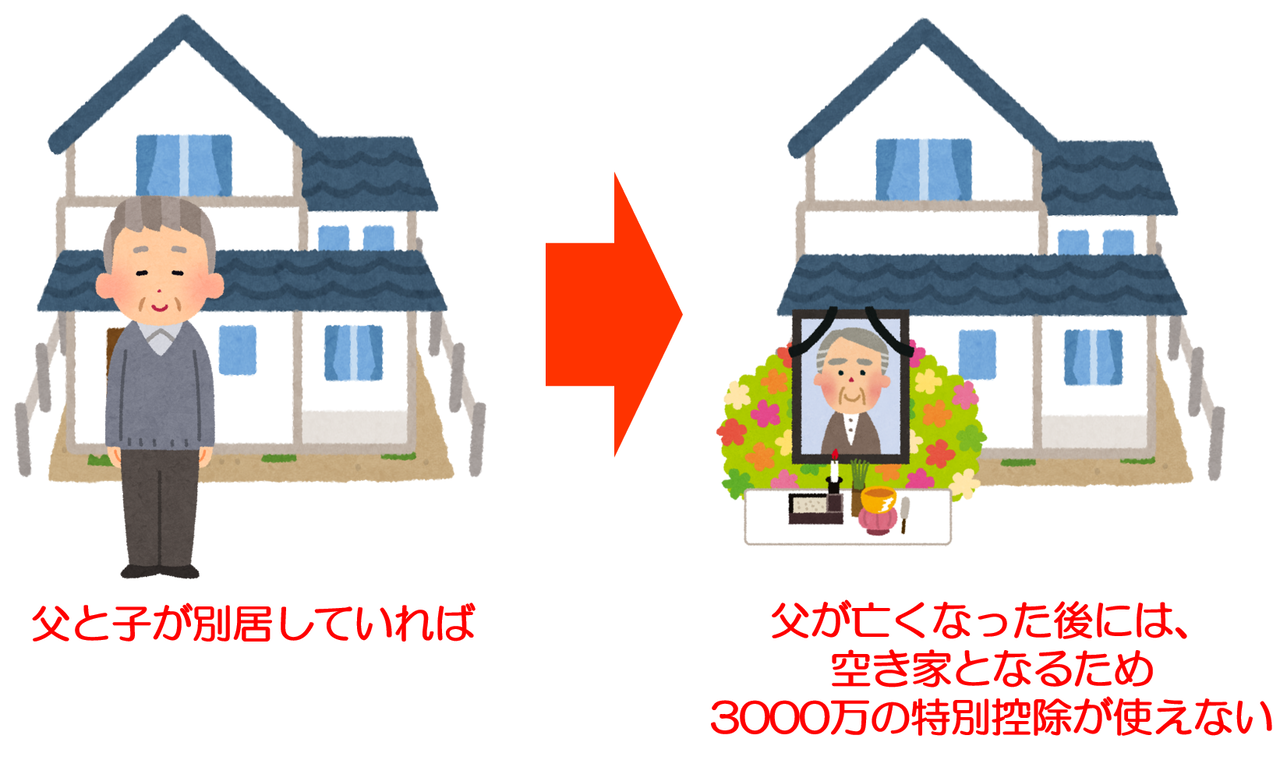

空き家になれば3000万特別控除は使えない

3000万円の特別控除は、あくまで持ち主が自宅として使っている場合に限り使うことができます。

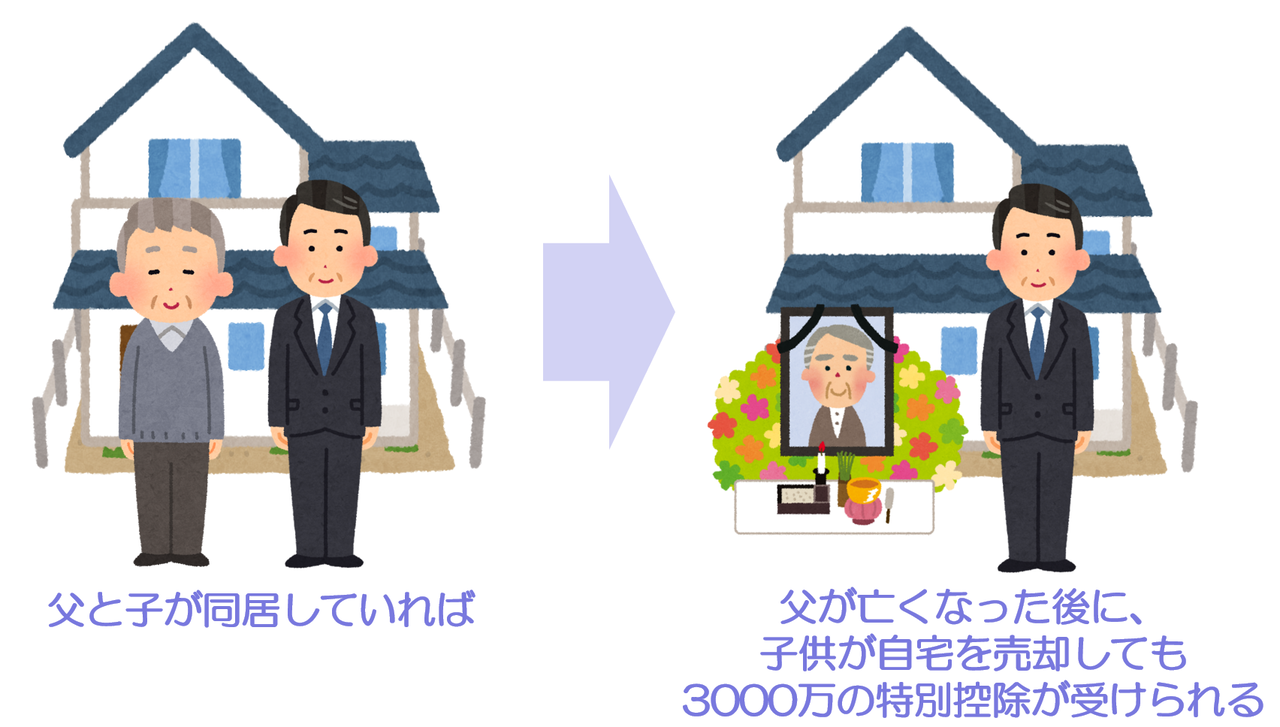

①持ち主に相続が発生し、②子が実家を相続し、③子が実家を売却した場合を考えてみましょう。

子供が、もともと実家で同居をしていたのであれば、相続した後も、子供の自宅になりますので、3000万円の特別控除が使えます。

一方で、子供は別のところに住んでいて、今後も住む予定がないような場合には、その実家は空き家となってしまいます。空き家となってしまった後に売却するとしたら、相続した子供の自宅ではないので、3000万円の特別控除は使えないことになります。

このようなケースでは、実家の持ち主が亡くなる前に売却をしておけば、3000万円の特別控除が使えたので、仮に同じ金額で売却できたとしても、相続発生前と後とでは、支払う税金が600万も変わることになります。

相続発生前だとしても、その持ち主が認知症になってしまった場合には、不動産の売却は非常に難しくなりますので注意してくださいね。

※この論点を詳しく知りたい人はこちら

相続空き家の3000万円特別控除

平成27年の税制改正によって、相続後、空き家となった自宅を売却しても3000万円の特別控除が使えるようになりました。

この改正が発表されたとき、私個人的には凄く嬉しかったです。

何故なら、相続後に売却しようとして3000万円の特別控除が使えずに、悔しい想いをされる相談者さんがたくさんいたからです。

主な適用要件

相続後に3000万円の特別控除を使うためには次の要件を満たさなければいけません。

・昭和56年5月31日以前に建築された物件であること

・相続開始時に亡くなった人が1人で住んでいたこと

・一定の耐震基準になるようにリフォームするか、建物を取り壊して売却すること

・売却代金が1億円以下になること等

まず、昭和56年5月31日以前に建築されたことが条件です。それより新しい物件は問答無用で3000万円の特別控除は使えません。

そして、一定の耐震基準に満たない場合には、わざわざリフォームをして耐震基準を満たすか、その建物を取り壊して売却することが条件となっています。だいたいリフォームの相場は100万円~150万円くらいかかるそうで、取壊しの場合にも100万くらいかかるそうです。(確かに税金が600万円少なくなることを考えれば、トライしてみる価値はありそうですが)

この取り扱いの趣旨は、

旧耐震基準の建物を新耐震基準にしてくれるなら、税金を少なくしてもいいよ!

ということです。そのため、昭和56年の基準は今後も緩和されない可能性が高いです。

自宅売却は相続税の影響も考える

父が亡くなってしまいそうです。自宅は急いで売った方がいいですか?

という論点は相続税にも非常に大きな影響を及ぼします。

そのポイントとなるのは、小規模宅地等の評価減です。

小規模宅地等の評価減とは、亡くなった人が自宅として使っていた土地については、配偶者か同居をしている親族が相続した場合には、8割引きの金額で相続していいですよ、という特例です。

そして、もし、配偶者も同居している相続人もいない場合には、3年以上、借家暮らしをしている親族が相続しても8割引きになります。(これを家なき子特例といいます)

※小規模宅地等の特例を詳しく知りたい人はこちらの記事をご覧ください

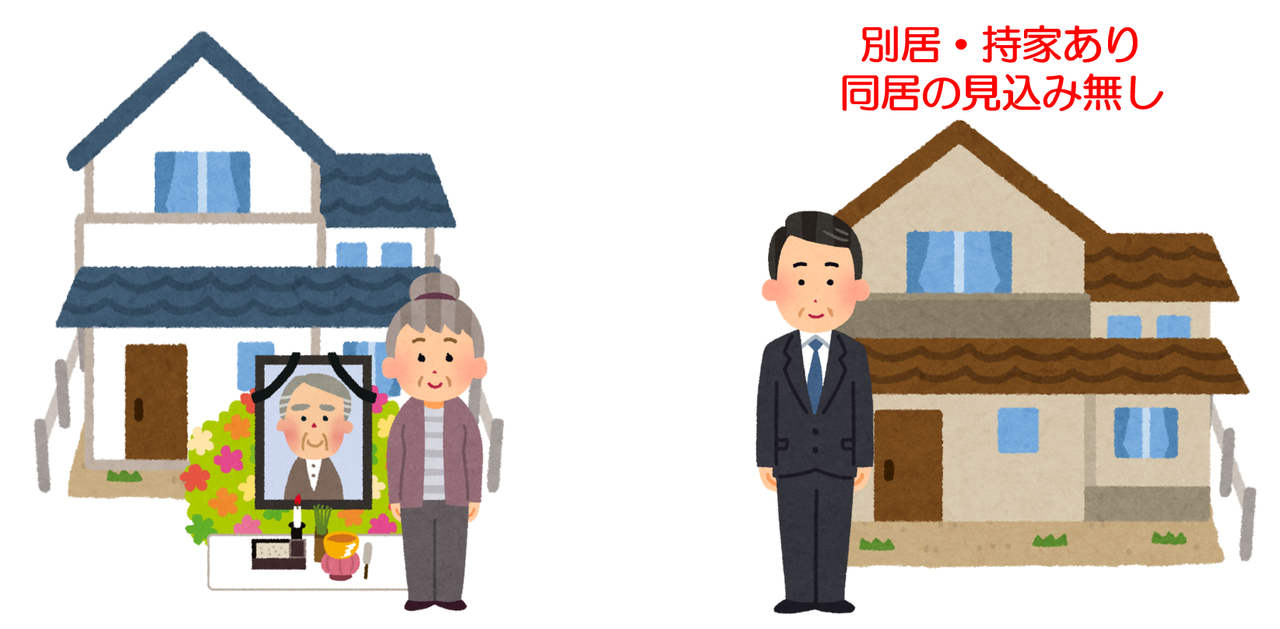

【ケース1】小規模宅地特例が使えない場合

例えば次のようなシチュエーションを考えてみましょう。

・父は既に他界し、母が実家に一人で暮らしている

・一人息子の長男は、自分の持家に暮らしており、今後も実家に戻る予定はない

・実家は平成になってから建築されている

・母は自宅を売って、施設に入りたいと言っている

この場合、税金のことだけ考えたら、母が亡くなる前に自宅を売るべきでしょうか?

私だったら、亡くなる前に売却することを勧めます。理由は2つあります。

1つ目の理由は、小規模宅地等の特例です。

今回のケースにおいては、どう頑張っても小規模宅地等の特例が使えません。子供は同居する見込みがなく、持家ありだからです。

2つ目の理由は、3000万円の特別控除です。

母が自宅として売却すれば3000万円の特別控除が使えます。建物が昭和56年より後に建築されていますので、相続後には、空き家3000万円の特別控除は使えません。

小規模宅地等の特例は自宅を売っても売らなくても、どちらにしても使えません。しかし、3000万円の特別控除は相続前に売却すれば使うことができます。手取りが600万円変わることになります。

上記の理由から、母が生前中に自宅を売却することお勧めします。

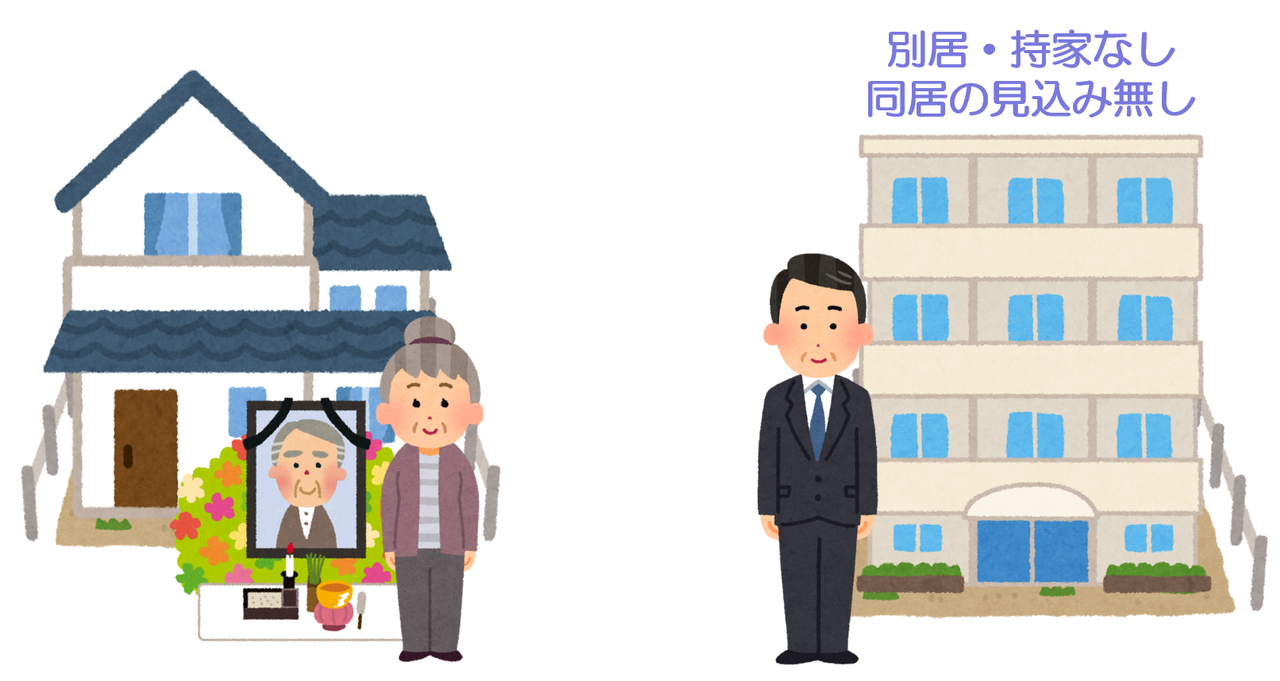

【ケース2】小規模宅地特例が使える場合

それでは続いて次のようなシチュエーションではどうか考えてみましょう。

・父は既に他界し、母が実家に一人で暮らしている

・一人息子の長男は、賃貸マンションに暮らしており、今後も実家に戻る予定はない

・建物は平成になってから建築されている

・母は実家を売って施設に入りたいと言っている

どうでしょう?この場合には、自宅はどのタイミング売るべきでしょうか?

私であれば、相続発生後に売却することを勧めます。

何故なら、今回のケースでは小規模宅地等の特例が使えるからです。

長男は家なき子特例の条件を全て満たすことになりますので、長男は母と同居していなくても自宅を8割引きの金額で相続することができます。

代わりに、3000万円の特別控除は使えません。売却した時に600万円分手取りが減ってしまいます。

小規模宅地等の評価減を使ってどれくらい相続税の負担が減るかを確認して、3000万円の特別控除を使った方がいいかどうかを検討する必要があります。

実家が地価の高い所にあるなら小規模宅地等の評価減をとった方が有利になると思いますが、きちんとした試算をださないと結論はでませんね。

取得費加算の特例もあわせて検討する

ちなみに、相続発生後3年10か月以内に、相続した財産を売却した場合には取得費加算の特例という制度を使うことができます。

※詳しく知りたい人はこちら

この特例も加味して、最終的に売却するタイミングを検討していくことが求められます。

3000万控除Q&A

特別控除を適用できるのは誰?

自宅を売却する相手が兄弟姉妹でも、3,000万円の特別控除は受けられますか?

生計を一にしている(もしくは売却後に生計を一にする)兄弟姉妹の場合は適用ができませんが、別生計の兄弟姉妹に対する売却は適用することが可能です。

まとめ

自宅の売却は非常に奥が深いです。

所得税の観点からだけで判断するのは非常に危険です。いずれ実家を手放すことになるとしたら、いつの段階で売却すべきなのか…

こういったご相談は、私の得意中の得意です。是非お気軽にご相談ください♪