円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ20万部の著者。YouTubeチャンネル登録者14万人。

新NISAは神制度と聞きました。絶対やった方がいいですよね?

2024年1月から始まった新NISA制度は、メリットもたくさんあるのでどんどん使っていただきたい制度です。

しかし、神制度の代表格である「ふるさと納税」と比べると、新NISAはそこまでの神制度ではないと思っています。

なぜなら、税金で損をしてしまうケースが存在するなど、デメリットもあるからです。

この記事では、主に新NISAのデメリットをご紹介。相続専門税理士の私が、相続時にNISAを持っているとどうなるのかも詳しく解説します。

投資にかかる税金とは?新NISA制度の内容も簡単に解説!

株式や投資信託を購入して投資(資産運用)する際の利益は、大きく分けると売却益と配当金(分配金)の2つです。そして、これらに対して20.315%の税金がかかります。

・売却益:買った株式が値上がりしたタイミングで売却した際の差額

・配当金(投資信託の場合は「分配金」):株式を発行している会社が、株主に対して利益の一部を還元してくれるもの

なお、20.315%の内訳は以下のようになっています。

・所得税:15.315%

・住民税:5%

新NISA口座を利用して株式や投資信託を保有すれば、おおむね1800万円まではこの20.315%の税金が全て非課税(ゼロ!)になります。

これまでは非課税期間が5年間でしたが、新NISA制度では非課税期間が無期限になったことも大きなポイントです。

新NISA制度のデメリット①損益通算が使えない

一見とてもよさそうに見える新NISA制度ですが、実はさまざまな注意点があります。まずは売却益の取り扱いにおいて損益通算が使えない点について詳しく解説します。

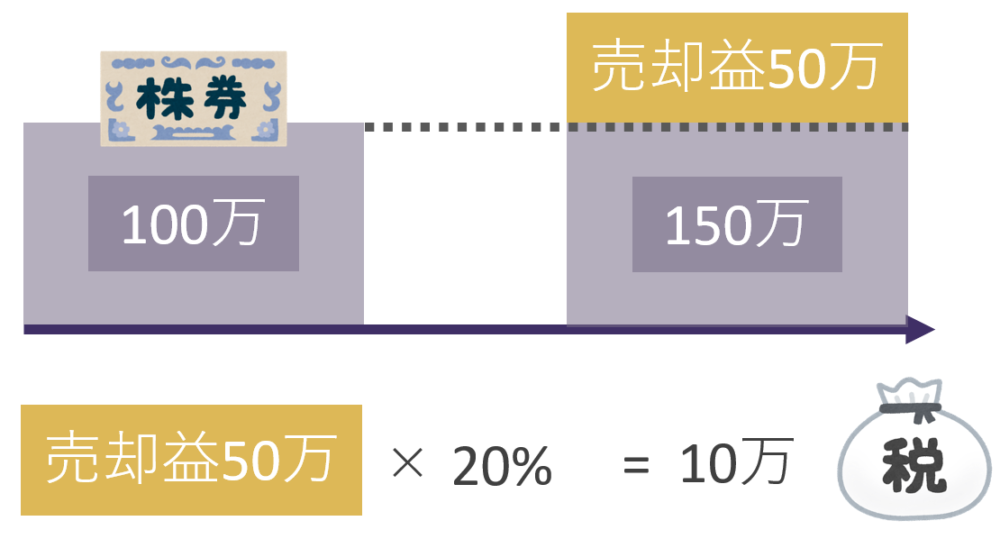

ケース1 100万円で購入し150万円で売却

100万円で買った株式が50万円値上がりし、150万円で売れました。つまり、50万円の売却益が出たということです。

本来であれば売却益50万に対して約20%(約10万円)の税金を払わなければいけませんが、新NISA制度を使えば非課税となるため、税金はかかりません。

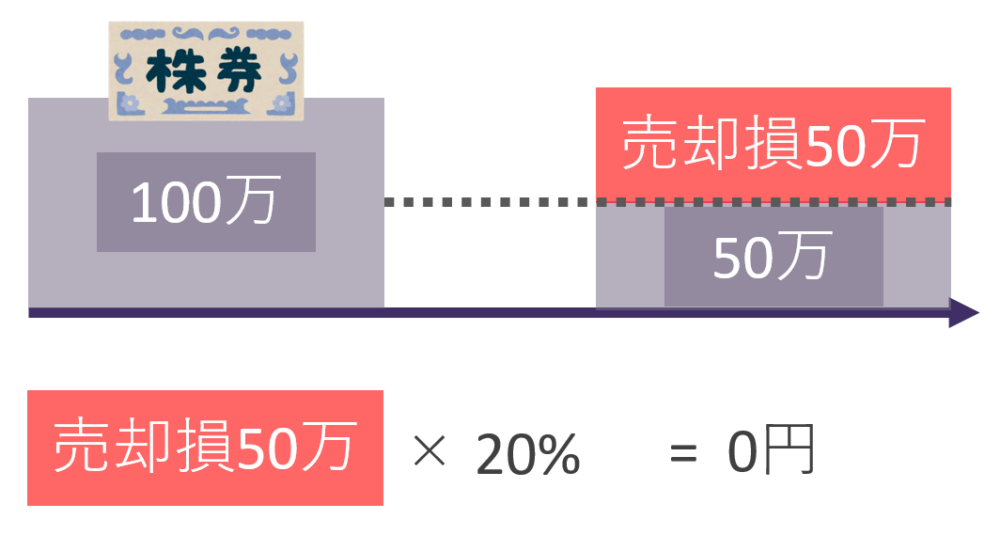

ケース2 100万円で購入し50万円で売却

100万円で買った株式が値下がりし、50万円でしか売れませんでした。この場合は50万円の売却損が出たということになります。

利益が1円も出ていないので、NISAであってもなくても、売却損の金額がいくらでも、税金は一切かかりません。

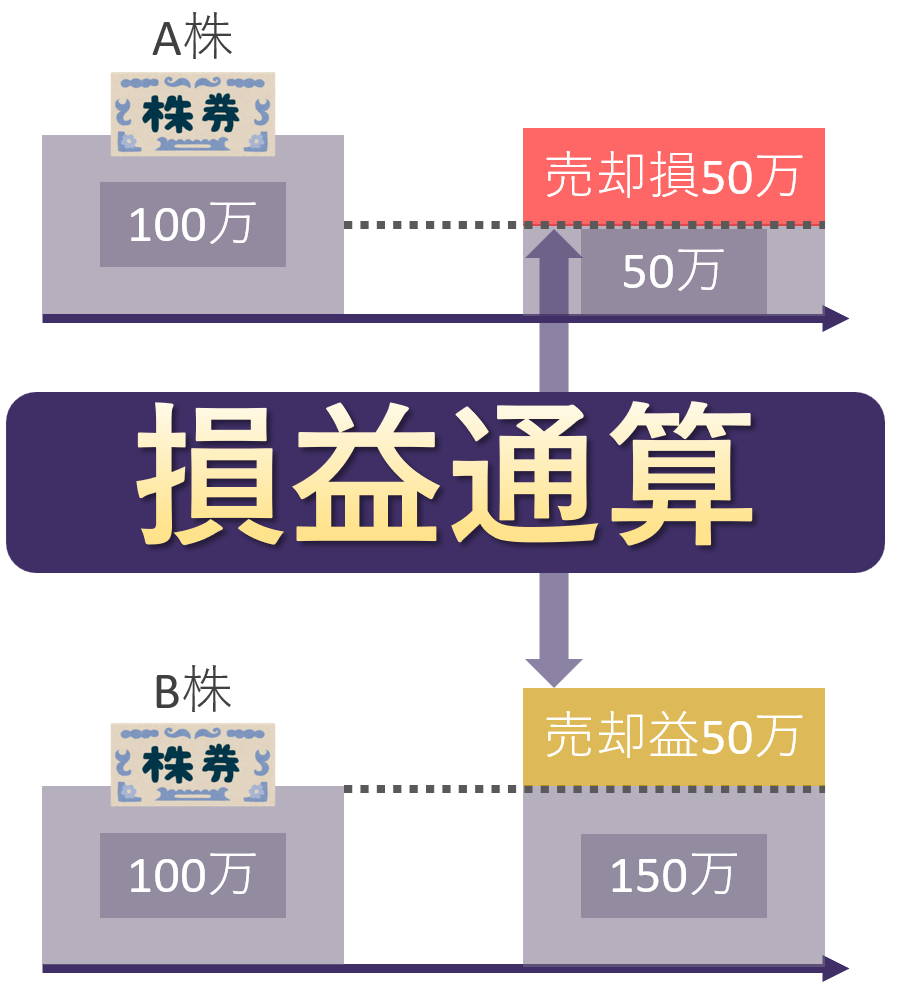

ケース3 A株式は売却損50万円、B株式は売却益50万円

A株式は50万円の売却損が出て、B株式という別の銘柄は50万円の売却益が出た場合は、通常は「損益通算」といってそれぞれの損益を相殺することができます。この場合は-50万円と+50万円なので±0となり、税金はかからないはずです。

しかし、新NISA制度では損益通算ができません。

たとえばA株式はNISA口座を使って取引しており、B株式はNISA以外の口座(特定口座など)を使って取引していた場合、本来できるはずの損益通算ができなくなるため、B株式の売却益50万円に対して税金がかかってしまうというデメリットがあります。

新NISA制度のデメリット②繰越控除が使えない

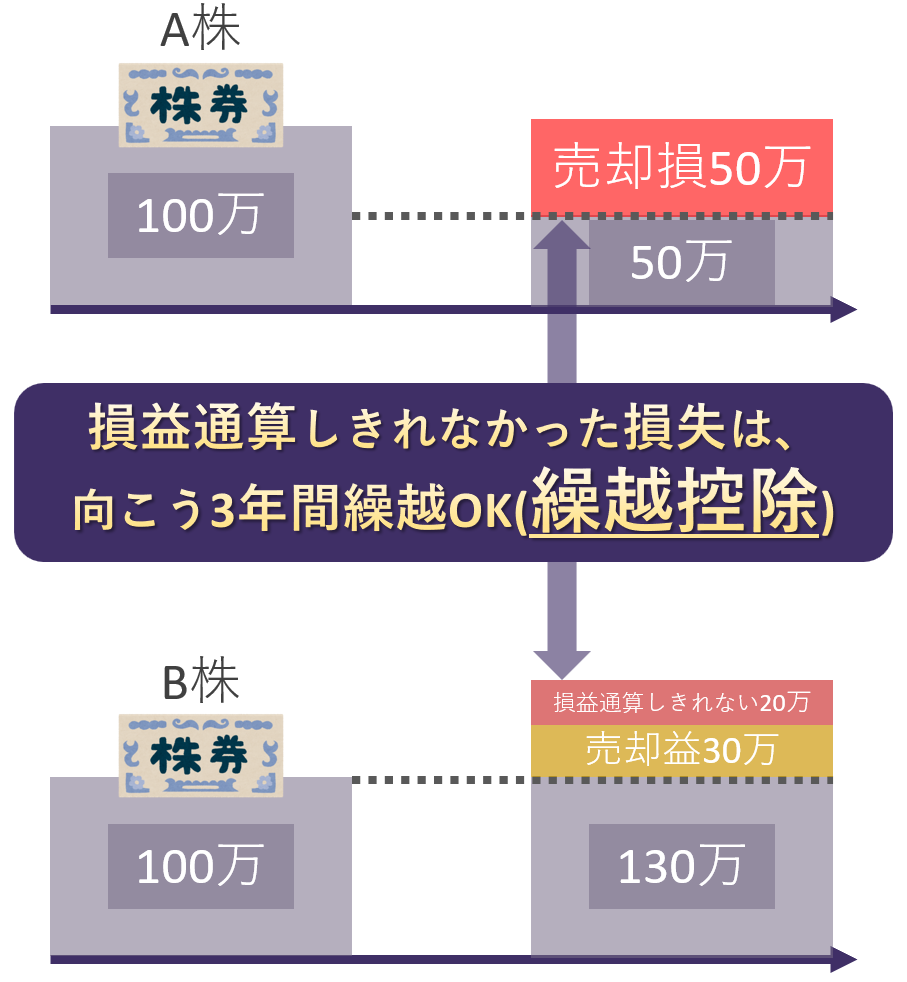

続いて、A株式は売却損50万円、B株式は売却益30万円になったとしましょう。

A株式は50万円の売却損が出て、B株式は30万円の売却益が出た場合、損益通算しても-20万円になってしまいます。

この場合は「繰越控除」といって、通常は損益通算しきれなかった20万円分を3年間繰り越すことができます。

しかし、この繰越控除も新NISA制度では使うことができません。

たとえばA株式はNISA口座を使って取引しており、B株式はNISA以外の口座(特定口座など)を使って取引していた場合、本来できるはずの繰越控除ができなくなるため、B株式の売却益30万円に対して即税金がかかってしまうというデメリットがあります。

このようにNISA口座というのは、配当金は非課税になり、利益が出ているときもメリットがありますが、損した時は損益通算、繰越控除が使えないというデメリットがあり、売買に関してはハイリスクハイリターンになっているだけだと言えます。相場が下がったときはデメリットが大きくなるのでよく理解しておくことが大事です。

ただ、新NISAでは非課税期間が無期限化されたため、NISAで買った株が値下がりした場合は値上がりするまでひたすら待っていただければ損することはありません。つまり、NISAは長期投資向きの制度と言えます。

新NISA制度のデメリット③相続時に税金が高くなる恐れがある

値下がりしても値上がりするまで待てば損はないと説明しましたが、亡くなった場合はその限りではありません。NISAで運用していた株式が値下がりした(含み損がある)状態で相続が発生すると損失が確定するのです。

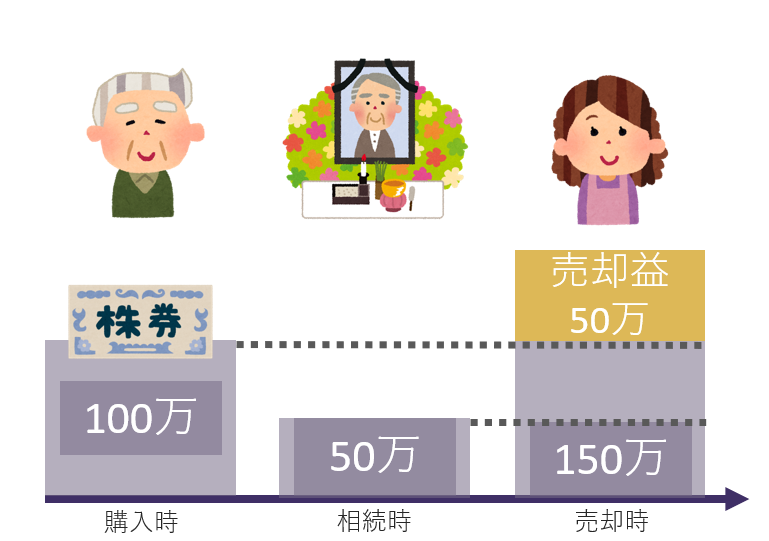

どういうことかというと、たとえば株式を100万円で購入し、亡くなった時には50万円に値下がりしていたとします。この株式を相続した相続人は、株価が回復したタイミングで150万円で売却しました。

この時、通常は亡くなった方が買った価格と、相続した人が売った価格を比べます。つまり、100万円が150万に値上がりしており、売却益は50万円。ここに税金がかかることになります。

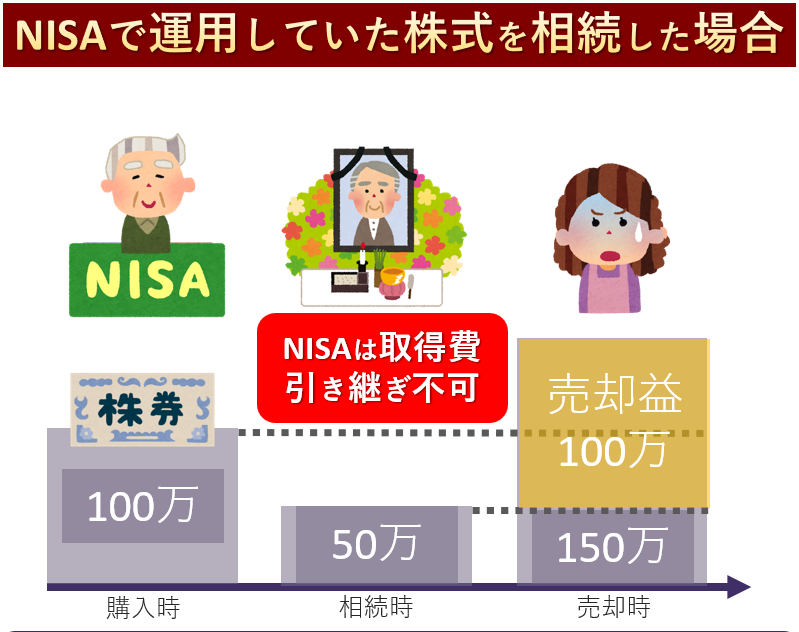

一方、NISAで運用していた場合は相続時の金額を使うことになります。

なぜなら、故人のNISA口座から相続人のNISA口座へ株式を移管することはできず、NISAにおいては取得費の引き継ぎが認められていないためです。

つまり、上記のケースでは売却益が100万円ということになってしまい、その分だけ税金も増えてしまうのです。

さらに言えば、相続人が100万円で売った場合、相続時の50万円よりも値上がりしているため、50万円の売却益が出たとみなされます。つまり、実際は購入時と同じ値段に戻っただけなのに税金が発生する恐れがあるのです。

取得費加算の特例は使える

NISAで運用していた株式を相続して売却した場合、相続税申告した方については取得費加算の特例を使うことができます。

まとめ

新NISA制度は非課税枠が増え、期間も無期限となったため、利益が出たときには大きなメリットのある制度です。しかし、損が出た時に使えるはずの制度が使えなくなるというデメリットがあります。

さらに、NISA口座で運用していた株式を相続した場合はより多くの税金を負担する必要が出てくることもあります。

新NISA制度においてはメリットばかりが注目されている印象がありますが、デメリットもゼロではありません。メリットデメリットを踏まえて、利用するかどうかご検討ください。

最後までお読みいただき、ありがとうございます♪動画版もどうぞ。