円満相続税理士法人 パートナー税理士

相続や事業承継を手掛けるほかに、一般企業・税理士法人・弁護士法人などを対象とした相続税研修会や、事業承継研究会などを開催。穏やかでわかりやすい説明が特徴の相続専門税理士です。SNS総フォロワー数約2万人の税理士インフルエンサーです(^^)

事業承継税制の代表者って、社長から会長になるだけじゃダメって本当?

皆さま、こんにちは!相続専門税理士の桑田です。

この記事は、事業承継税制の代表者要件について、事業承継税制を数多く手がけた私が、余すところなく解説しています!

最後までお読みいただくことで、代表者要件の落とし穴にハマり、事業承継税制が適用できないというリスクを回避頂くことができます♪

それでは、スタートです!

事業承継税制を使うための要件の1つに、贈与時に先代経営者は代表を退任しており、後継者は代表に就任していること、というものがあります。

なぜ「代表」の退任と就任が要件なのでしょうか?

それは、そもそも事業承継税制とは、その名の通り「事業」を「承継」するときの税制であり、きちんと事業が次世代の代表者へ承継されることが前提であるためです。

その、次世代の代表者へ事業が承継されているかの判断基準こそが、『代表権の移転』です。

今回は、この事業承継税制の要件のポイントとなる『代表権』について詳しくご紹介します。

※事業承継税制の基礎知識はこちら

代表権の移転とは

まずは、代表権の移転のイメージを見てみましょう。

その名前の通り、元代表から新代表へ、代表権が移っていますね。

※これからは、分かりやすいよう、生前のいずれかの時点で代表権を有していたことのある先代経営者を「元代表」、後継者となる経営者を「新代表」と表現します。

これが、まさに要件となっている代表権の移転です。

次に、代表権の移転を行うタイミングについてご紹介します。

代表権の移転のタイミング

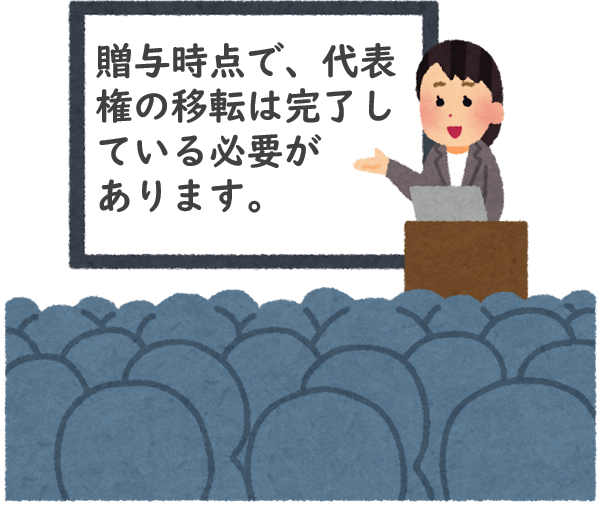

ところで、この代表権の移転はどのタイミングで行う必要があるのでしょうか?

このタイミングは、代表権の移転を語るうえで欠かすことのできなでい重要なポイントです!

早めに株式を贈与して、後継者となる息子が育ってから代表権を移してもいいですか?

さて、早めに株式だけ後継者へ贈与し、その後に代表権を移してもいいのでしょうか?

実は、それでは使うことができないのです!

なぜかというと、株式の贈与時点で、代表権の移転が完了している必要があるからです。

次によくあるケースを3つご紹介します。

それぞれ事業承継税制を使うことができるかどうか一緒に見て参りましょう。

(すべて元代表がお父さま、新代表がお子さまであると仮定しています。)

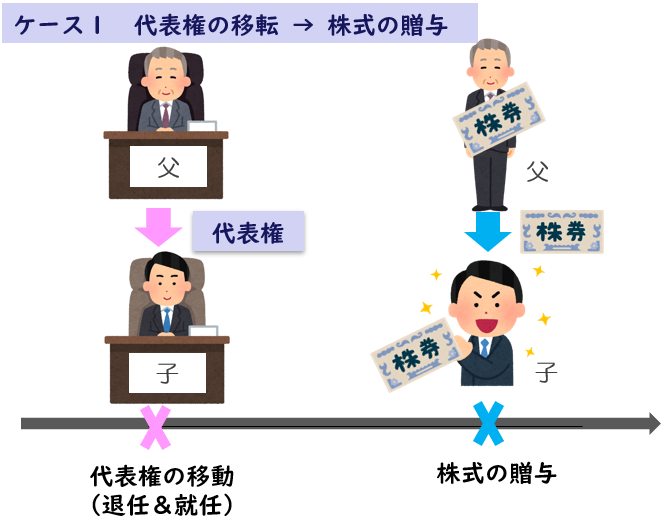

【1】代表権の移転➡株式の贈与

まずは、「ケース1」です!

代表権の移転をしてから、株式の贈与をしていますね。さて、代表権の移転のタイミングは要件に合っているでしょうか?

答えは、〇です!

こちらは王道のケースです。きちんと、代表権が移転した状態で株式の贈与が行われておりますので、代表権の移転のタイミングはバッチリです!

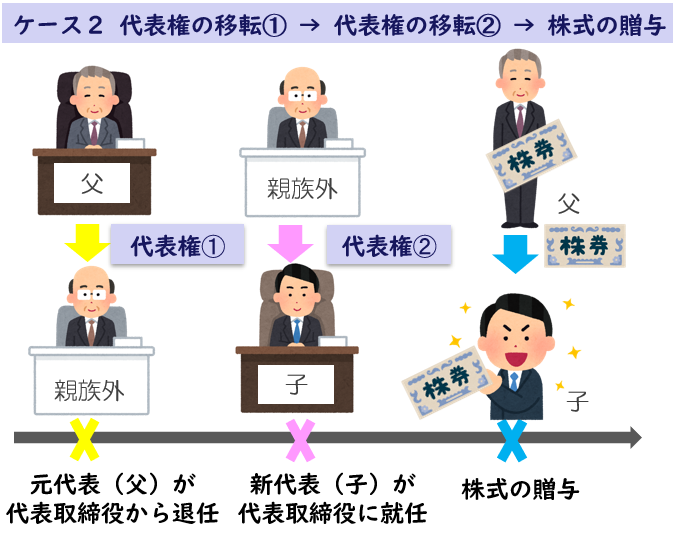

【2】代表権の移転(2回)➡株式の贈与

続いて、「ケース2」です。

ケース1とは異なり、代表権が株主であるお父さまからお子さまへ直接移転しておらず、一度、親族外の代表者を介して代表権が移転していますね。さて、いかがでしょうか?

この場合も、〇です!

元代表者の要件は「代表権を有していたことがある人」なので、直接的に移転をしていなくても、過去に代表権を持っていれば、問題ないのです。そして、株式の贈与が行われた時点で、代表権が新代表へ移転済みですので、タイミングはバッチリです!

※なお、今回は親族外の人を間に挟む例をご紹介しましたが、親族か親族外かどうかは影響しません。また、後継者も今回はお子さまと仮定していますが、もし親族外の人に株式を贈与することに抵抗がない場合には、親族外の人を後継者にすることもできます。

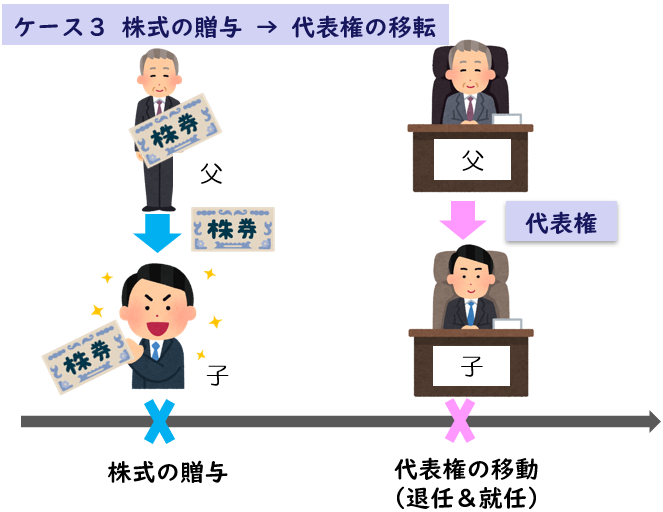

【3】株式の贈与➡代表権の移転

最後に、「ケース3」です。

このケース3では、株式の贈与が行われてから、代表権の移転が行われています。さて、タイミングは要件に合っているでしょうか?

答えは、×です。

このケースがまさに気を付けなければいけないケースです。

代表権が新代表に移る前に早まって株式の贈与をしてしまうと、その時点で事業承継税制を使うことができなくなってしまいます。

このように、順番を間違えてしまうと、いくら他の要件を満たしていても、事業承継税制を使うことができなくなってしまいます。

こんなに勿体ないことはないですよね。経営者の皆さま、代表権の移転のタイミングにはどうぞお気を付けてください。

ここまでで、代表権の移転のイメージと、その移転する時期をご紹介いたしましたので、次からは実際の名称を使いながら具体的な役職名をご説明します。

代表権は『登記』で判断

社長から会長になればいいのかい?

さて、元代表が社長のポジションを新代表に譲り、元代表は会長になれば、代表権は移転したことになるでしょうか?

一見、「社長」というポジションが移動しているので、代表権が移動したように見えますね。

ところが、ここが間違えやすいポイントです!

実は、これだけでは代表権は移動していないのです!

どういうことなのか詳しく見て参りましょう。

まずは、こちらの名刺をご覧くださいませ。

どちらも代表取締役ですが、よく見ると肩書の最後が社長と会長に分かれていますね。

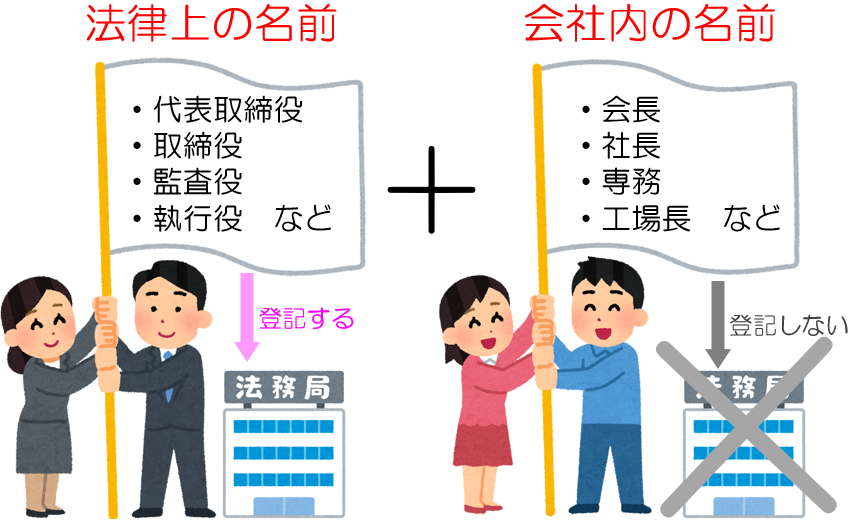

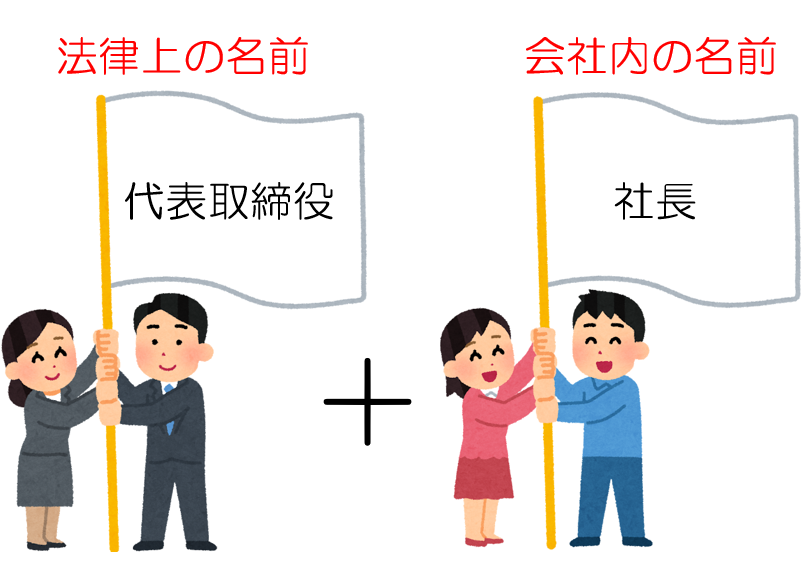

実はこの肩書は、法律上の名前と会社内の名前が合体してできているのです。

具体的にはこのように分かれています。

法律上の名前は、法務局で商業登記をする名前です。そのため、法人の謄本で確認することができます。

一方、会社内の名前はあくまでも会社内での地位を表す名前です。そのため、法務局で商業登記されることはなく、会社ごとに自由に決めることができるものです。(極端な話「リーダー」や「番長」でもOK)

では、早速、先ほどの名刺の肩書を分解してみましょう。

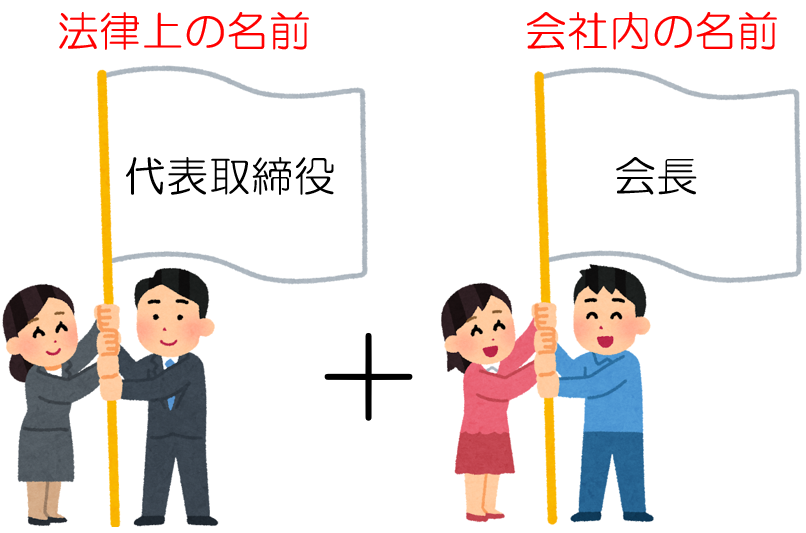

円満A太郎さんの肩書である「代表取締役会長」はこのように分かれます。

続いて、円満B太郎さんの肩書である「代表取締役社長」もこのように分かれます。

それぞれ、2つの名前が合わさっているのが見えてきましたね!

ここでポイントになることは、事業承継税制の代表権の判定は、あくまでも法律上の名前で行うということです。

つまり、「代表取締役社長」も「代表取締役会長」もどちらも、判定で大切なのは法律上の名前である「代表取締役」の部分なのです。

代表権を持っているのは代表取締役

では、代表権を持っているのは法律上の名前でいう、どの人でしょうか?

代表取締役でしょうか?はたまた監査役でしょうか?

お気づきの方も多いかと思いますが、答えは「代表取締役」です!

代表取締役として登記されている人=代表権をもっている人

という考え方になります。

取締役会非設置会社で、代表取締役を選任していない場合には、「取締役」が代表権をもつことになるなど、例外もありますが、代表取締役を選任している会社がほとんですので、そのような例外は割愛します。

代表取締役が2人以上いる場合

代表取締役が二人以上いる場合には、どうなりますか?

さて、代表取締役が複数いる場合の代表権はどのように考えるのでしょうか?

その場合も、先ほどご紹介した「代表取締役として登記されている人=代表権をもっている人」が原則的な考え方となりますので、全員の代表取締役が代表権をもっていることとなります。

例えば、先代経営者が退任すると同時に、2人が新たに代表取締役社長と代表取締役専務として就任しました。

この場合には、新たに就任した2人は、どちらも代表権を持っていますので、2人とも事業承継税制を使うために必要な代表権の要件を満たすことになります。

これで複数の代表取締役のいる会社さんも安心ですね。

代表取締役でもNGな場合

ただし、1点だけ注意しなければいけないことがあります!

それは、代表取締役に就任した場合でも、その代表権に制限がかかっている場合には適用を受けられないということです。

代表権の制限とは、何でしょうか?

代表権の制限というフレーズは、聞きなれないものだと思います。

それもそのはずで、代表権の制限の内容は、具体的にどこかに明示されているわけではないのです。該当するのは、その代表権を行使しようとするときに、何らかの制限がかかる場合となります。

中小企業庁が公表している申請マニュアルには次のようなケースが代表権の制限になると例示されていますので、ご紹介します。

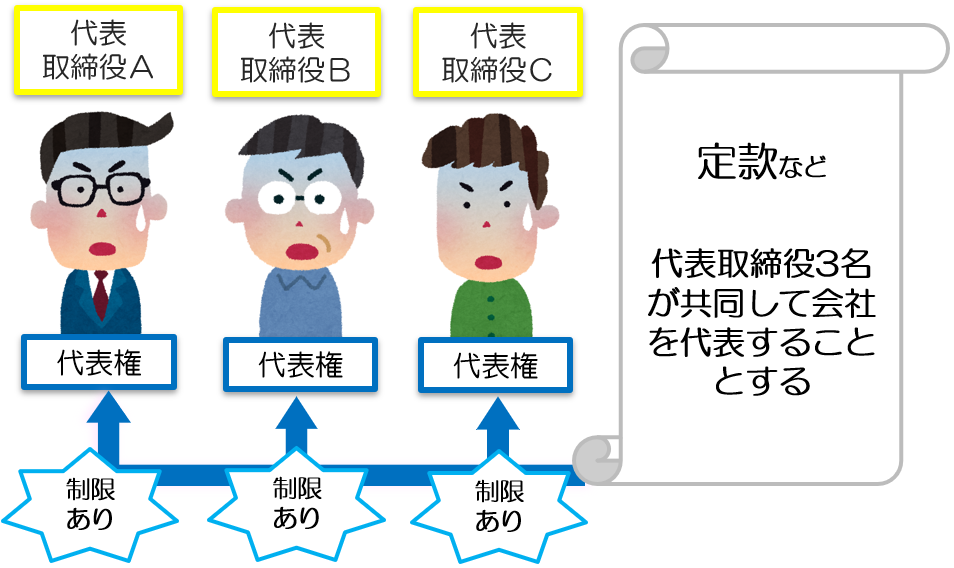

代表権の制限(共同代表)

1つ目は、「複数の代表者が共同して会社を代表すべき旨」が定款や規定などに書かれている場合です。

この場合、共同代表であるすべての代表者は、その代表権に制限があることになります。

ところで、共同代表とは、どのような仕組みのものかご存知ですか?

実は、現在使われている会社法の前に存在していた旧商法において認められていた手法で、その表現の通り、複数の代表者で共同して会社を代表することをいいます(共同代表者である全員の同意がないと物事を決められない状態です)。

当時は共同で代表する場合には法務局で登記も行っていました。

現在の会社法では、その登記は廃止されていますが、共同して代表すること自体を禁止しているわけではなく、会社が独自でそのような形をとることはできます。

そこで、そのような共同して代表する旨が定款などに書かれていると、代表権の制限に該当してしまうのです!

ちなみに、混乱しやすいのですが…

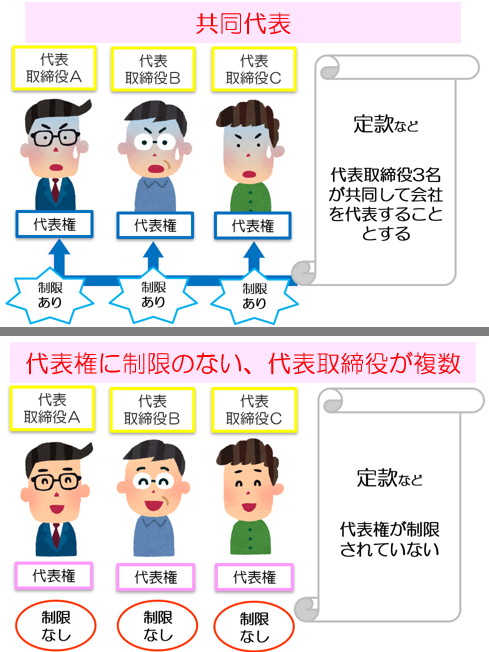

代表取締役が複数人いることと、共同代表は、似て非なるものです!

代表取締役が複数いる場合には、各人がそれぞれ完全な代表権を持っていますが、共同代表である場合には、各人は制限された代表権を持っているのみですので、数人で共同しなければ代表権を行使できません。

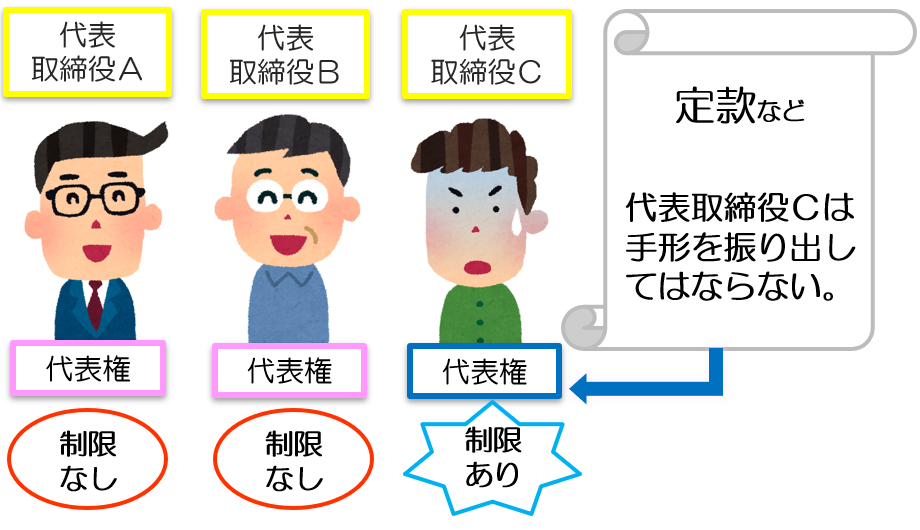

代表権の制限(行為の制限)

2つ目は、「代表者〇〇は手形を振り出してはならない旨」など、特定の代表者の行為が制限されているような旨が、定款や規定などに書かれている場合です。

この場合も、手形を振り出すことができない代表者は、代表権に制限があることになります。

以上の2つの例は、あくまでも例ですので、他にも色々なケースが想定されます。

事業承継税制の適用を考えられる際には、定款や規則などを確認し、代表権に何らかの制限がかかっていないかをぜひご確認ください!

補足ですが、この代表権の制限は、元代表と新代表のいずれかでも該当すると適用を受けることができません。

また、逆に、元代表が敢えてご自身の代表権に制限を加えることで「代表権をおりた」ということはできず、代表取締役を退任する必要があることに変わりはありません。

元代表が役員に残る場合

代表権を渡してからも、代表権のない役員として経営に参加してもいいですか?

さて、無事に元代表が代表取締役をおりたあとも、代表権のない役員として経営に関与することは問題ないのでしょうか?

答えは、問題なしです!

代表権が移ってさえいれば、代表権のない役員として、引き続き会社の経営に関わっていただくことができます。もちろん、相応の役員報酬を受け取ることも可能です。

実際に、元代表が「取締役会長」となり、新代表が「代表取締役社長」として承継されたケースもよくあります。

両者とも既に代表取締役である場合

さて、承継する前に、元代表となるお父様と新代表になるお子様が、お2人とも代表取締役となっている場合はどうでしょうか?

答えは、基本的には問題なしです!

贈与においては、贈与の前3年間が役員であれば要件を充足しますので、贈与の前3年間以上、取締役以上の役員に就任していれば大丈夫です。

相続においては、相続が発生したときにおいて、役員に就任していれば要件を充足しますので、相続が発生する前に代表取締役に就任していれば大丈夫です。

※先ほどご説明致しました制限のかかっている共同代表の場合には、要件を満たさないこととなりますので、ご注意ください。

代表権の判定に使われる書類

ところで、都道府県の担当者は、どの資料から代表権の移転を確認するのでしょうか?

東京都の事業承継税制の担当者に質問したところ、実は、法人の謄本(履歴事項全部証明書)や法人の定款などの則規で形式的に判断するそうです。

そのため、提出前に法人の謄本、定款、規則などにはすべて目を通し、元代表は贈与時においてきちんと代表権の制限のない代表取締役を退任しているか、新代表は代表権の制限のない代表取締役に就任しているかなどを確認しましょう!

まとめ

今回は、制限のない代表権が元代表から新代表へ移っている必要がある!という代表権についてご紹介しました。

事業承継税制の適用には、この他にも、後継者は役員を3年以上経験している必要があるなど、様々な要件があるうえ、この全額免除の事業承継税制は適用が開始されたばかりで、公開されている情報も多くありません。

確実に使うためには、ぜひ事業承継税制の実績を多くもつ税理士にご相談ください。

また、私たちのLINE公式アカウントに登録していただいた方には、税務調査のマル秘話や贈与契約書のひな型をプレゼント中です(*^-^*)無料ですので、是非、ご登録をお願いします♪

最後までお読みいただき、ありがとうございました!こちらの記事もオススメです。