円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ20万部の著者。YouTubeチャンネル登録者14万人。

母が重度の認知症になってしまいました!今からできる相続対策はありますか?

こういった相談を受けることがあります。

残念ですが、重度の認知症となった場合、相続対策は一切できません…。症状が進む前に、家族信託等の対策をしておくべきでしたね…

認知症になってしまうと、相続対策ができないのはもちろん、本当に恐いのはデッドロックと呼ばれる現象です。

これは不動産などの所有者が、認知症等により自分の意思が示せなくなると売ることも貸すことも取り壊すこともできなくなる。つまり誰も手が付けられなくなってしまう状態です。

今回は不動産の所有者が認知症になるとどうなるのか、そして認知症対策としての家族信託をご紹介します。

最後までお読みいただければ、認知症に対する備えを、ばっちりできるようになりますよ♪

不動産の所有権とは

家族信託のことを理解するためには、不動産の所有権の考え方を理解するとスムーズです。

まず不動産の持ち主のことを所有者(しょゆうしゃ)といいます。

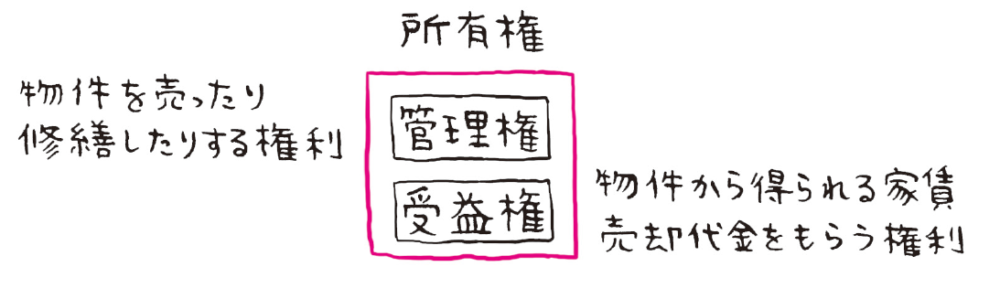

この所有者には所有権(しょゆうけん)という権利があります。所有権はさらに2つの権利に分解することができます。

一つ目は・・・

その不動産を管理する権利です。

その不動産を修繕したり、建替えたり、売ったりすることを決めることができる権利です。

自分が買った不動産を他人が勝手に建替えたりしたら困りますよね?そういったことは法律上はできないようになっています。管理をする権利は所有権のある人だけです。

二つ目は・・・

その不動産から得られるお金をもらう権利です。

これは不動産から得られる家賃や、その不動産を売却した際の売却代金を自分のものにできる権利です。

このお金を自分のものにできる権利のことを、難しい言葉で受益権(じゅえきけん)といいます。難しい専門用語を覚える必要はありません!お金をもらう権利と覚えておけばOKです。

ということで所有権は、管理をする権利とお金をもらう権利から構成されています。

認知症になると不動産が売れない

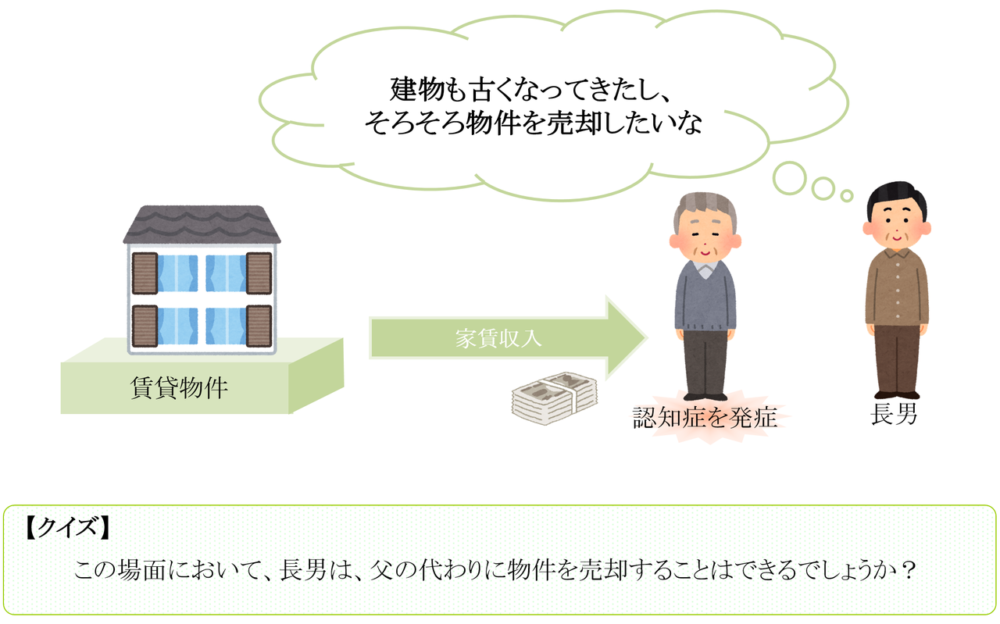

突然ですがここでクイズです!

もし不動産の所有者が認知症などにより、判断能力が低下してしまった場合、その家族はその人の代わりに不動産を売却することはできるでしょうか?

正解は・・・・

父の代わりに売却することは、原則としてできません!

父が認知症になったとしても、その物件の所有権は父がもっています。財産を売却・修繕することを決められるのは、所有権をもった人のみです。

たとえ親族であっても、父の了解を得ずに(つまり勝手に)売却することはできません。

成年後見制度とは

認知症や精神障害などにより、判断能力が低下してしまった人を法的に支援する制度で、平成12年4月1日にはじまりました。

導入されて以来、利用者は毎年右肩上がりに増えており、現在では約20万人がこの制度を利用しています。

成年後見制度は、判断能力が低下してしまった人のために、親族や弁護士、司法書士などが、その本人に代わって財産管理や契約行為を行うことができる制度です。

本人の代わりになってくれる人のことを後見人(こうけんにん)といい、判断能力の低下してしまった人のことを被後見人(ひこうけんにん)といいます。

後見制度には二つの種類があります。

本人が元気なうちから、将来自分が認知症になってしまった時のために、後見人を選んでおくことのできる任意後見制度

既に判断能力が低下してしまったあとに、後見人を家庭裁判所が選ぶ、法定後見制度

いずれの制度を利用した場合においても、後見制度を開始した場合には、後見人が本人の代わりに、介護施設の入居の手続きや銀行での預金の入手金などが行えるようになります。

後見人に頼めば不動産を売却できる?

またまたクイズです!

【問題】後見人に頼めばその人の不動産を売却する手続きを進めることはできる?

正解は・・・・

原則できません!

後見人はその人の財産を守ることが役目であり財産を運用したり、組み替えたりすることが役目ではありません。

売却することに合理的な理由があると認められる場合を除き、家庭裁判所から許可がおりない可能性が高いです。

不動産を売却しないと、介護施設に入居できないなどの理由があれば売却することはできますが、そういった事情がなければ不動産の売却はほぼできません。

こうして、不動産を売却することも建替えたりすることもできなくなってしまう状態をデッドロックといいます。

65歳以上の28%は認知症?

私はこれまで5000人以上の相続の相談に対応しましたが、ほとんどの方がピンピンコロリ(亡くなる直前まで元気で、急に亡くなってしまうこと)が前提で、相続対策を考えています。

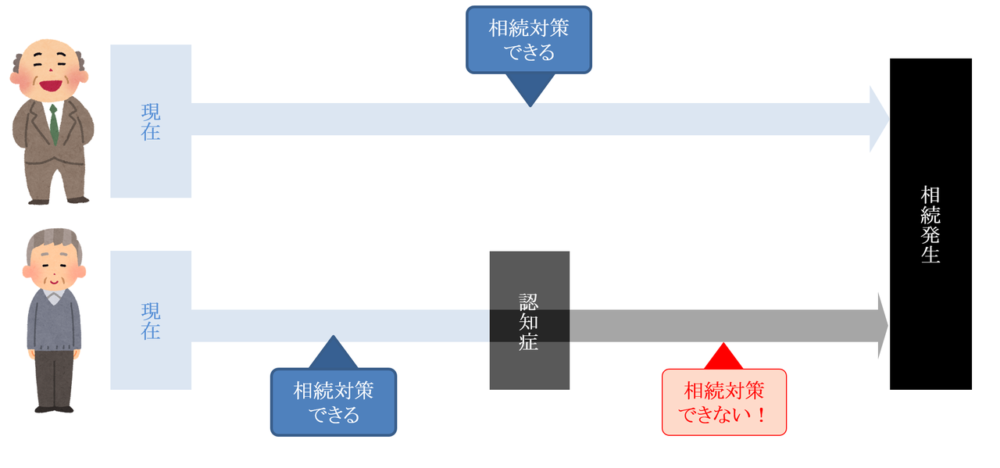

しかし注意をしなければいけないのは、認知症などの症状が進んでしまった場合、そこから先は相続対策は一切できなくなってしまうことです。

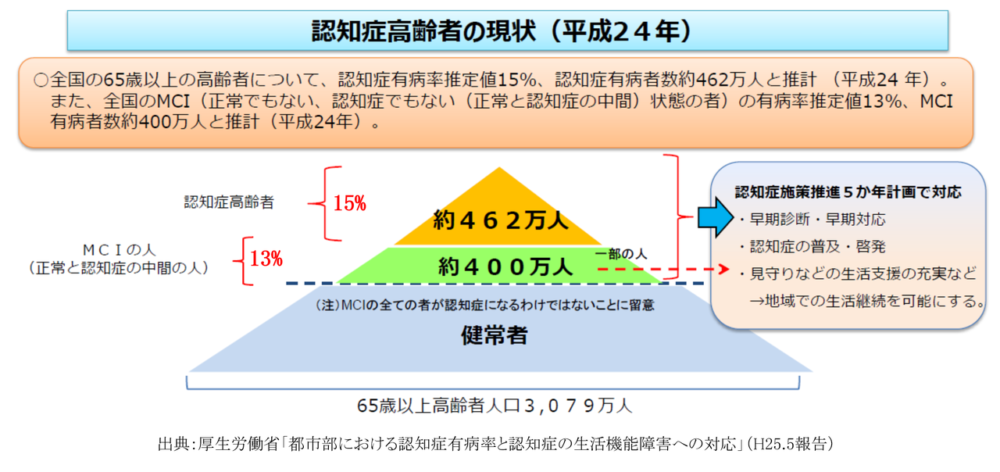

現在世の中のどれくらいの人が、認知症(もしくはその疑いがある)かご存知ですか?厚生労働省のデータによればなんと・・・

65歳以上の28%はすでに認知症か、疑いがあります。

人の死は必ず訪れますが、認知症になる確率も無視できません。

相続専門の税理士としてお伝えしたい非常に大切なことは、相続対策よりも、認知症対策の方が緊急度、重要度が高い!ということです。

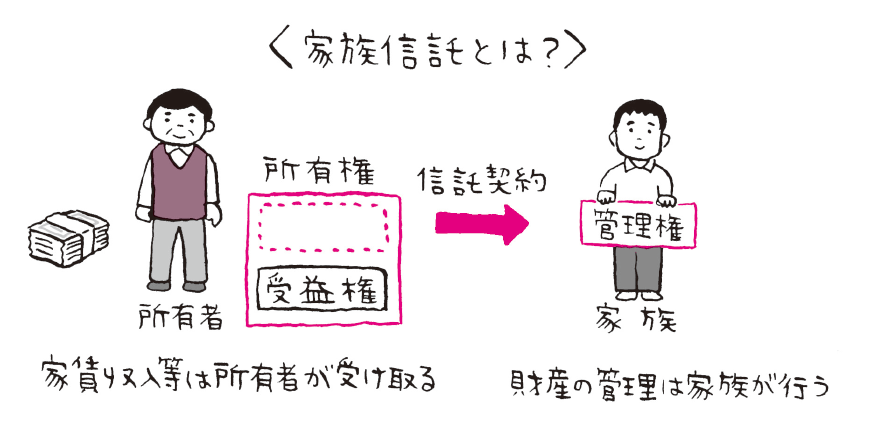

家族信託とは

認知症への対策として今、非常に注目されているのが家族信託です。この家族信託は後見制度の良い所だけを抽出したとても使い勝手のよい仕組みです。一言でいうと・・・

財産の所有権のうち、管理する権利だけを信頼できる家族に移す(託す)というものです。

所有権には管理をする権利とお金をもらう権利があります。

この2つの権利のうち、管理をする権利だけを移し、お金をもらう権利はそのままの所有者に残します。不動産の管理は信頼できる家族に任せ、家賃や売却代金はそのまま所有者が得ます。

信託銀行ではなく、信頼できる家族に託すのが家族信託の特徴です。現在の家族信託は平成19年にできたばかりなので認知度はまだまだ低いですが、徐々に世の中に認知されはじめています。

家族信託にかかる税金

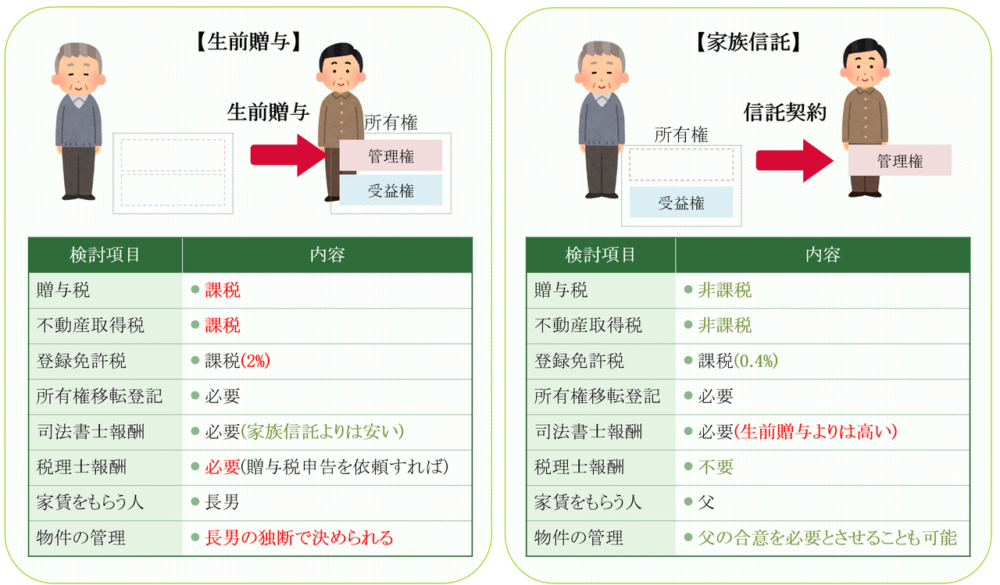

これまで不動産の管理をすべて引き継がせるには、所有権をまるごと移す生前贈与という方法が主流でした。

生前贈与では主有権を丸ごと移すので、受益権(お金をもらう権利)も移すことになります。この場合には当然、多額の贈与税の負担が発生します。

また贈与税だけではなく、不動産取得税や登録免許税という別の税金もかかります。さらに贈与税の申告書の作成を税理士に依頼すれば、その税理士に支払う報酬も発生します。

要するに不動産を生前贈与するとコストが非常に高くなります!

一方家族信託の場合は、まず贈与税はかかりません。

あくまで管理する権利だけを移すので、受益権(お金をもらう権利)はそのままです。この形の場合には贈与税は一切発生しません。また不動産取得税も非課税です。

登録免許税はかかりますが、生前贈与の場合と比べるとその負担は5分の1です。

生前贈与と比べると家族信託は非常にリーズナブルにできるのも、家族信託の人気が高まっている理由ですね!

遺言書の代わりに家族信託

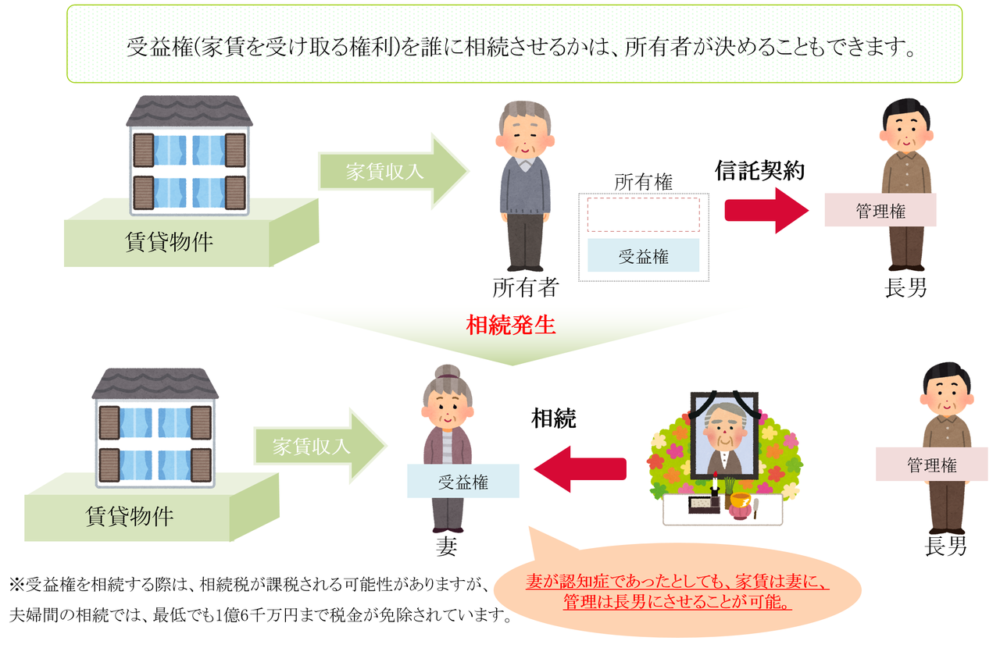

受益権(お金をもらう権利)を誰に相続させるかは、家族信託を始めるときに予め決めることができます。

例えば父から長男へ、不動産を管理する権利を家族信託によって移しておきます。その後父が亡くなった時に、受益権(お金をもらう権利)は母に相続させることを、予め契約に織り込んでおくことができます。

父に相続が起きた後には、管理は長男が行い家賃収入は母に帰属するような形にできるため非常に安心感があり、多くの人がこの形の家族信託にしています。

家族信託のデメリット

世の中からの認知度が低いこと、対応できる専門家が少ないことです。

平成19年からスタートした制度なので、まだまだ普及が進んでいるとは言い難いのが現状です。

家族信託?なんですかそれは?投資信託ですか?

家族信託は税金の取り扱いが不明確だから、手を出さない方がいい!

銀行でも浸透しておらず、税理士のなかでもストップを出す人もいますが、認知症対策として家族信託を活用する分には、税金面で問題になるようなことはありません。

家族信託にかかる費用

信託する財産の金額にもよりますが、信託契約書の作成・信託に関する登記・信託口座の開設等を、司法書士や弁護士に依頼するとだいたい20万円くらいから最大何百万かの費用が発生します。

【参考】後見制度にかかる費用

後見制度を利用した場合にはコストが高く月額2万円~6万円が相場です。さらに後見監督人というものつけなければいけない場合には、追加で報酬が月額1万円~3万円かかります。

そしてこれも注意しなければいけないことですが、後見制度を開始した場合には、その人の判断能力が完全に回復するか、その人が亡くなるまで後見制度を途中でやめることはできません。そのため場合によっては非常に長い期間、コストがかかり続けてしまうこともあります。

その点後見制度に比べれば、家族信託にかかる費用は一回きりです。

確かに家族信託をしても、ずっとお元気なまま相続が起きた場合には、その費用は無駄になるかもしれません。

しかしもし認知症になってしまい、リフォームしたくても中々できないので、入居者がどんどん減っていく…地価の下落が止まらないのに、売りたくても売れない…そのような状態を無くせるなら、検討の価値はあります。

家族信託Q&A

収入は誰の所得?

賃貸物件を家族信託した場合、収入は誰の所得として申告すればよいですか?

信託財産から収益が生じた場合、実際に収益を受け取る受益者に対して課税されます。 毎年の賃貸収入は不動産所得、物件を売却した場合は譲渡所得として受益者の確定申告が必要となります。

まとめ

次にあてはまる方は、家族信託を使うメリットが非常にあると思いますのでお勧めします!

- 将来、認知症や精神障害などになってしまうことが心配だ

- 妻の生活のために、不動産は妻に相続させたいが、管理できるか心配だ

- 障害を持つ子供がいて、将来の財産管理が心配だ

- 先祖代々引き継いできた土地を、これからも一族で守りたい

- 将来の財産の管理を任せられる、信頼できる家族がいる!

なお認知症と診断された後では家族信託をすることはできなくなります。

円満相続税理士法人では家族信託に強い司法書士と連携をとりながら、家族信託のコンサルティングを積極的に行っています。家族信託に強い司法書士のご紹介だけも対応可能なので、お気軽にご連絡くださいませ。最後までお読みいただきありがとうございました。