円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ25万部の著者。YouTubeチャンネル登録者22万人。

父から母へ相続させるときは、1億6000万まで相続税がかからないと聞きました

こんにちは、円満相続税理士法人の橘です。

仰る通り、夫婦の間の相続では、最低でも1億6000万まで相続税が課税されない、配偶者の税額軽減(配偶者控除)という特例があります。

夫婦の財産は、夫婦が協力して築き上げたものですので、そこに相続税を課税するのは酷ですからね。

では、父が亡くなった時は、できるだけ母に相続させた方が得ですね?

いえ、実は違うんですよ!

むしろその分け方が、最も損する可能性が高いのです

今回の記事では、これまで通算500件以上の相続税申告書を作成してきた私が、相続税の配偶者控除のデメリットについて、わかりやすく解説していきます。

最後までお読みいただければ、相続税の負担を3分の1まで減らすことができるかもしれません!

配偶者控除の計算式

配偶者は最低でも1億6000万まで相続税が非課税になりますよ、とお伝えしましたが、正確にいうと…

法定相続分と1億6000万円のいずれか多い金額まで、相続税が非課税とされています。

よくわからないので、わかりやすく説明してください

事例を使って解説していきますね

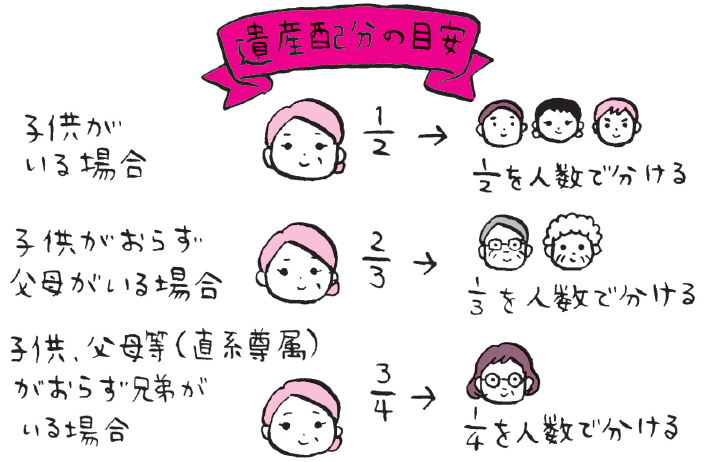

法定相続分とは、遺産の分け方の目安として国が定めている割合です。

配偶者と子の場合➡ 配偶者1/2、子1/2

配偶者と直系尊属の場合➡ 配偶者2/3、直系尊属1/3

配偶者と兄弟姉妹の場合➡ 配偶者3/4、兄弟姉妹1/4

控除額の考え方(遺産2億円のケース)

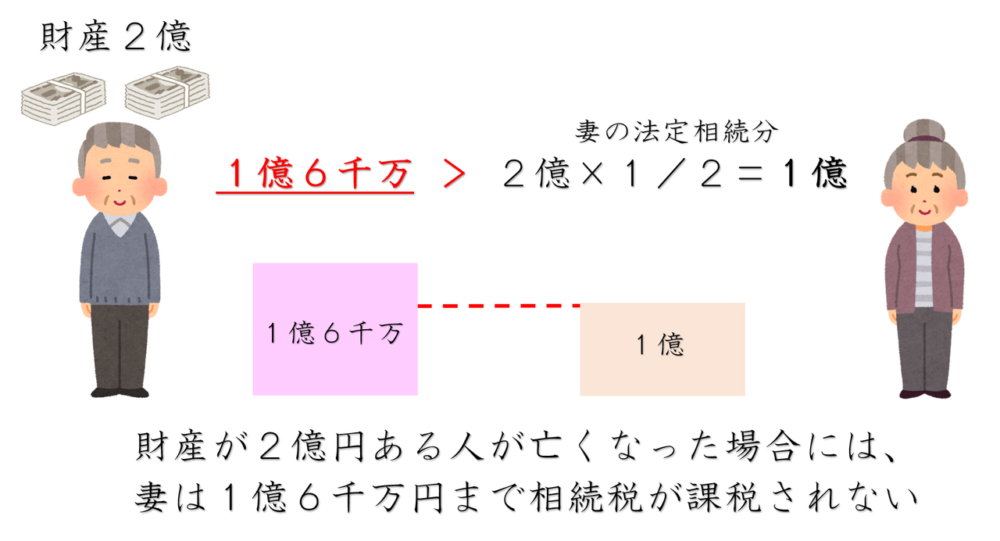

例えば、2億円の財産を持っている人が亡くなったとします(相続人は配偶者と子)。

この場合、配偶者がいくらまで非課税になるか考えていきましょう。

2億円の財産に対して、配偶者の法定相続分(1/2)は1億円です。

この1億円と、1億6000万円。

どちらが多い金額でしょうか?

1億6000万円です!

その通りです!

1億円と1億6000万円を比べると、1億6000万円の方が多い金額です。

このことから、2億円の財産を持っている人が亡くなった場合には、配偶者は1億6000万円まで相続税がかかりません。

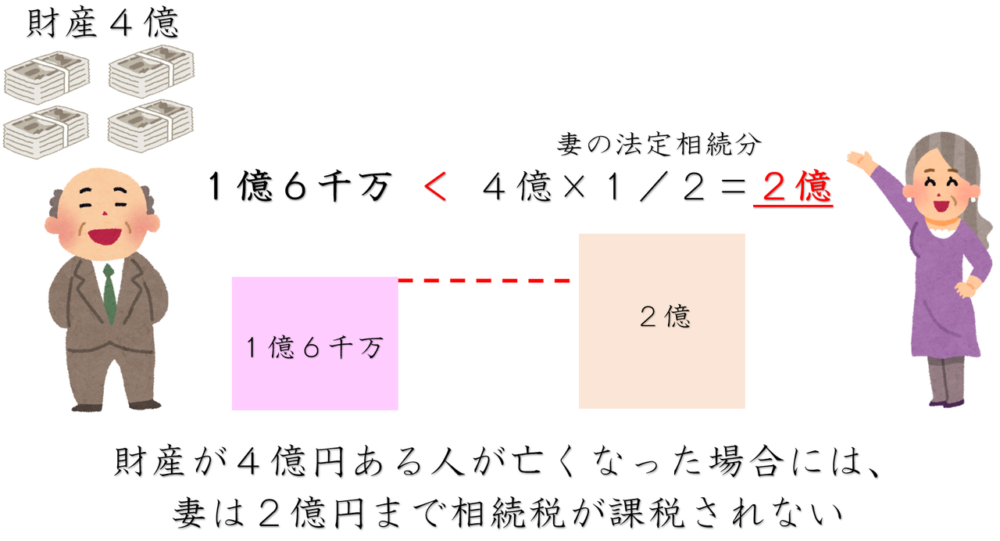

控除額の考え方(遺産4億円のケース)

では続けて、4億円の財産を持っている人の事例で考えてみましょう。

4億円持っている人の配偶者は、いくらまで相続税が課税されないでしょうか?

ちょっと考えてみましょう‼

わかりましたでしょうか?

では、一緒に計算していきましょう。

まず、4億円に対する、配偶者の法定相続分(1/2)は2億円です。

この2億円と1億6000万円を比べてみましょう。

どちらが多い金額になりますか?

2億円です!

その通り!

このことから、4億円の財産を持っていた人が亡くなった場合には、配偶者は2億円まで相続税が課税されないことになります。

覚え方は『最低でも』1億6000万

改めてお伝えすると、配偶者は、1億6000万円か法定相続分のいずれか多い金額まで相続しても相続税がかかりません。

ただ、覚え方としてはこれがオススメです。

配偶者は最低でも1億万6000万円まで相続税かかりません。

基礎控除との関係

配偶者は1億6000万まで非課税なら、基礎控除と合わせて2億円くらいまで非課税ということですか?

いいえ、違います。

ここは混同される方が多いので丁寧に解説していきますね♪

配偶者控除も基礎控除も、相続税の計算上マイナスするという意味では同じです。

しかし、計算プロセスにおけるマイナスするタイミングが異なるため、この二つの控除はまったくの別物なのです。

基礎控除のマイナスするタイミング

基礎控除は、相続税を計算する一番最初のステップである、家族全体の相続税額を計算する際にマイナスする控除額です。

亡くなった方の遺産額から、基礎控除をマイナスし、そこに相続税の税率をかけて、家族全体の相続税額を算出します。

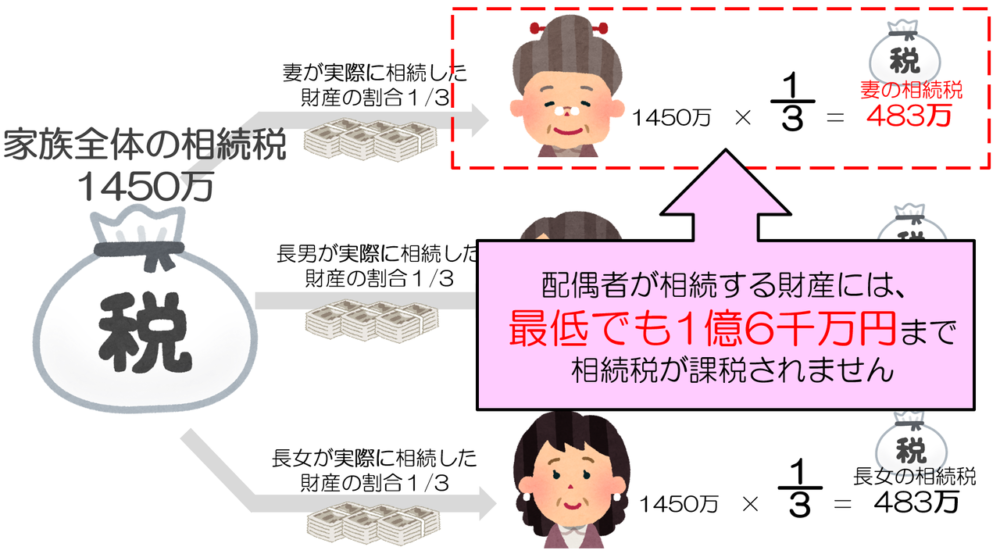

算出された家族全体の相続税を、実際に財産を相続する割合に応じて、各相続人に振り分けます。

配偶者控除のマイナスするタイミング

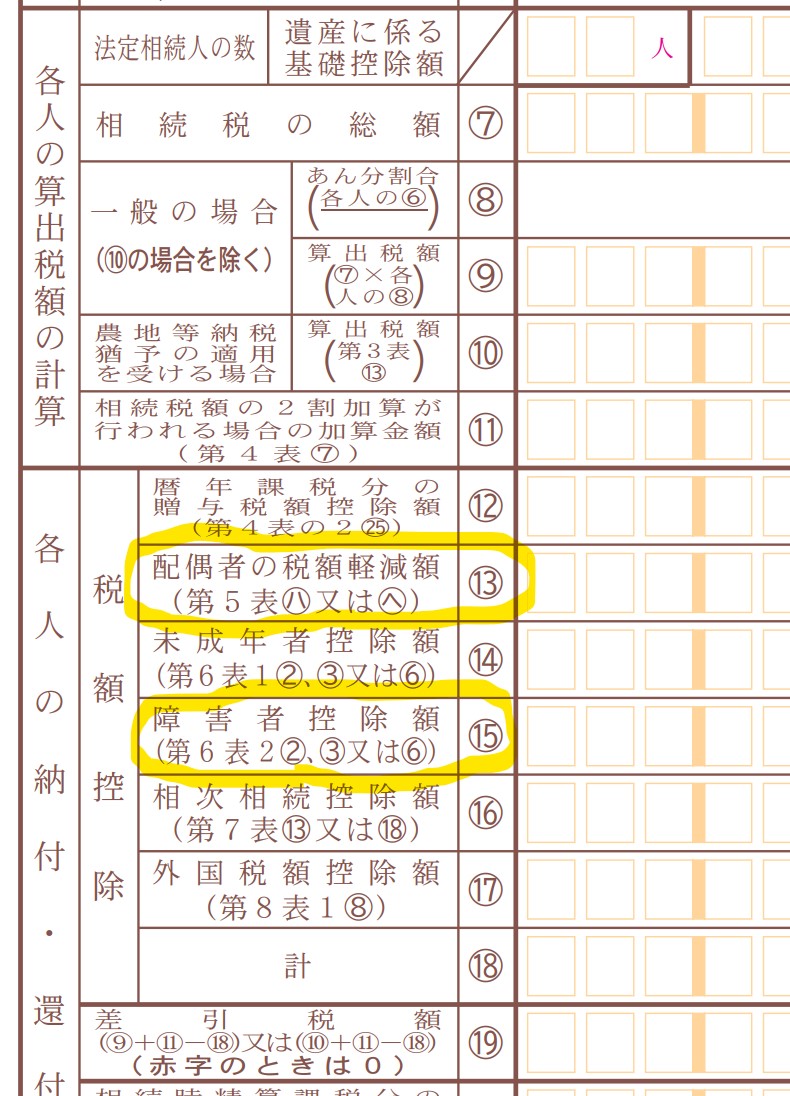

配偶者控除は、相続税を計算する最後のステップである、配偶者へ振り分けられた相続税額からマイナスする控除額です。

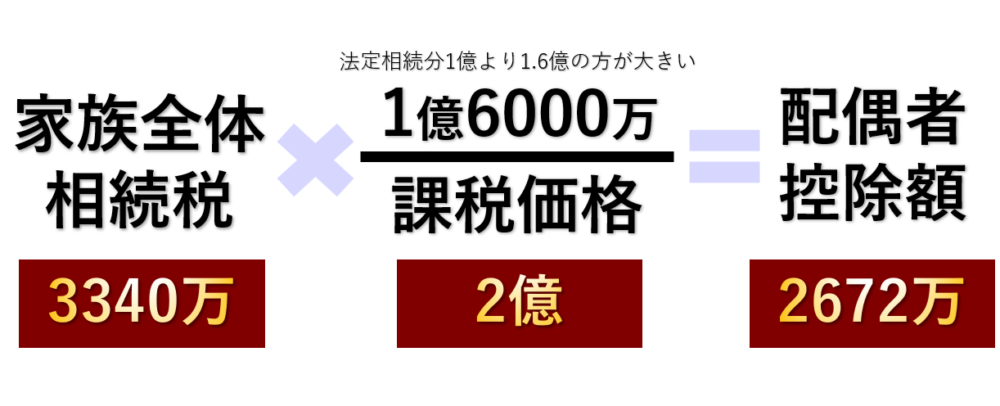

なお、振り分けられた税額から、直接1億6000万円をマイナスするのではなく、次の算式によって配偶者控除額を計算します。

このように、基礎控除は家族全体の相続税を計算する際の控除、配偶者控除は最終的に配偶者の税額を計算する際の控除、という関係になります。

次の計算例を見て頂いた方が、理解しやすいと思います

計算例(遺産2億円のケース)

前提

亡くなった方の遺産:2億円

相続人:妻、長女の二人

遺産の分け方:妻が全て相続する

2億-4200万(基礎控除)=1億5800万

1億5800万 ÷ 2 =7900万←法定相続分により振り分けた金額

7900万 × 30% – 700万 = 1670万←相続税の税率をかけた金額

1670万 + 1670万 =3340万←妻分と子分を合計した金額

3340万 × 100% =3340万 ←妻が全て相続するため、妻に分配される税額が100%

【配偶者控除の金額】

3340万 ÷ 2億 × 1.6億 = 2672万←配偶者控除額

3340万 – 2672万 = 668万←配偶者の相続税

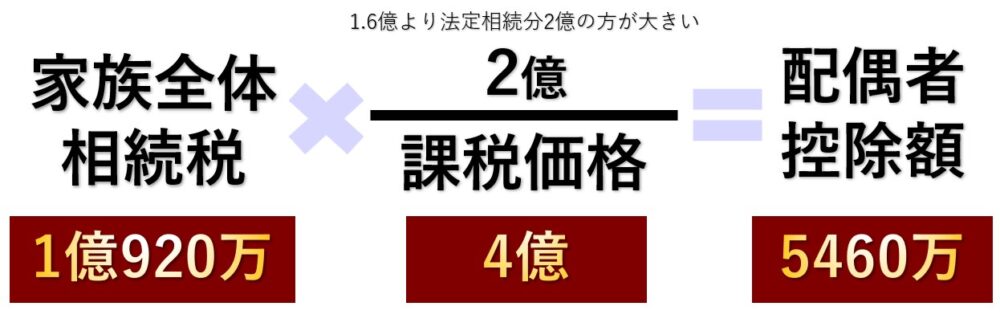

計算例(遺産4億円のケース)

前提

亡くなった方の遺産:4億円

相続人:妻、長女の二人

遺産の分け方:妻が全て相続する

4億-4200万(基礎控除)=3億5800万

3億5800万 ÷ 2 =1億7900万←法定相続分により振り分けた金額

1億7900万 × 40% – 1700万 = 5460万←相続税の税率をかけた金額

5460万 + 5460万 =1億920万←妻分と子分を合計した金額

1億920万 × 100% =1億920万 ←妻が全て相続するため、妻に分配される税額が100%

【配偶者控除の金額】

5460万 ÷ 4億 × 2億 = 5460万←配偶者控除額

1億920万 – 5460万 = 5460万←配偶者の相続税

シミュレーションエクセル無料プレゼント

配偶者控除の計算も簡単にできるエクセルシートが欲しいです

私達のLINE公式アカウントに登録していただた方に、相続税計算シミュレーションエクセルをプレゼントしています。

もちろん配偶者控除の計算にも対応していますので、是非、ダウンロードして色々なパターンを試してくださいね♪

配偶者控除の要件

戸籍上の配偶者であること

相続開始時点で、戸籍上の配偶者であることが要件になります(外国籍の配偶者でもOKです)。

そのため、事実婚や内縁の妻(夫)が遺産を承継する場合は、配偶者控除の適用はありません。

また、結婚してからの期間は問われませんので、婚姻後、すぐに相続が発生した場合でも、配偶者控除を受けることができます。

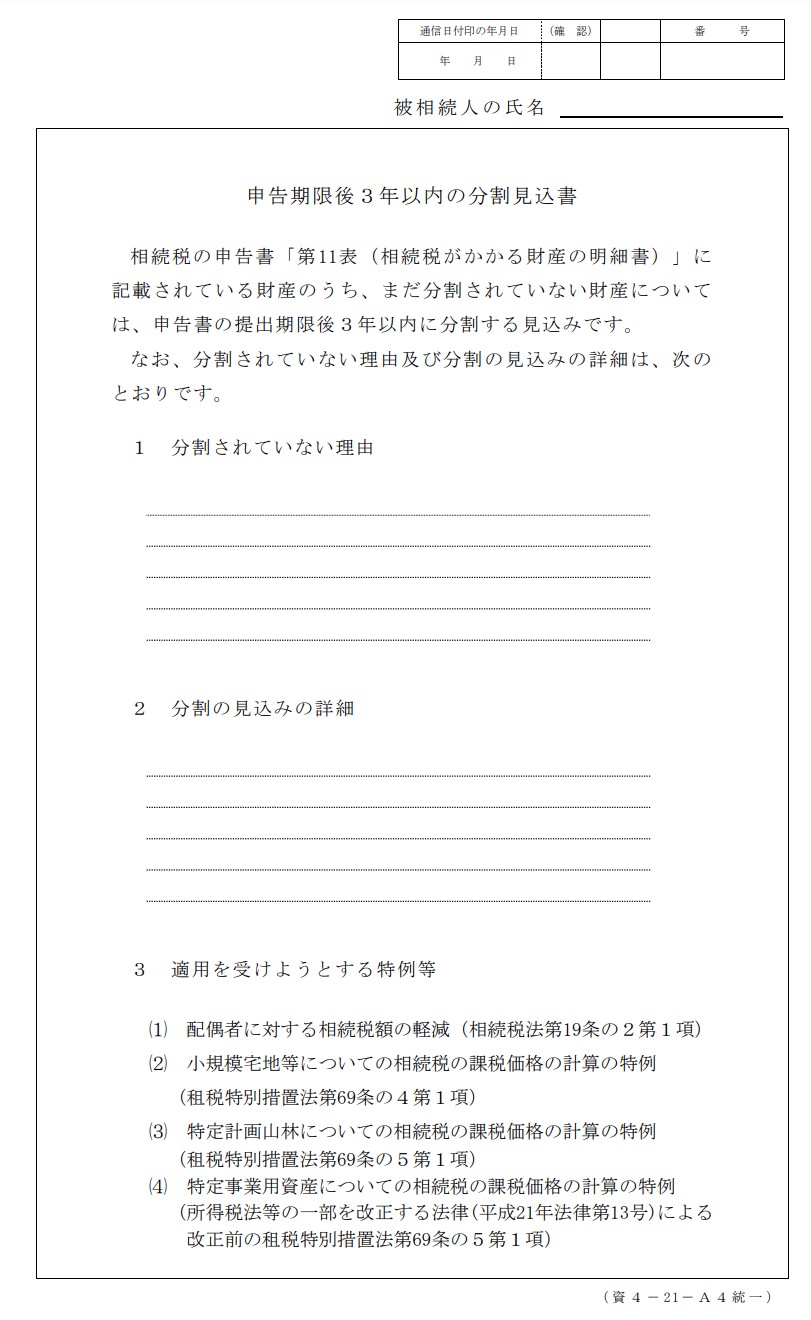

遺産の分け方が決まっていること

配偶者控除を受けるためには、申告期限までに遺産の分け方を確定させる必要があります。

うちは揉めているので、申告期限までに間に合いません。配偶者控除は使えなくなりますか?

申告期限までに遺産分割が決まらなかった場合には、仮に法定相続分で相続したものとみなして、相続税申告書を税務署へ提出し、相続税を納める必要があります。

その際、配偶者控除は使えないので、遺産分割が決まっている場合と比べて非常に大きな額の相続税を払わなければいけません。

ただし、その後に遺産分割が決まり、所定の手続きを行えば、配偶者控除を使うことが可能です。

つまり、差額の相続税を返してもらえるわけです。

差額を返してもらえるとはいえ、一時的であっても多額の相続税を払わなければいけません。

このような事態を避けるためにも、遺産分割はスムーズに決めておきたいところです。

相続税申告書を提出すること

母に全財産を相続させて相続税が0円になる場合は、相続税の申告もしなくていいですか?

いいえ!たとえ相続税が0円だったとしても必ず相続税の申告はしないといけません。

必要書類を添付すること

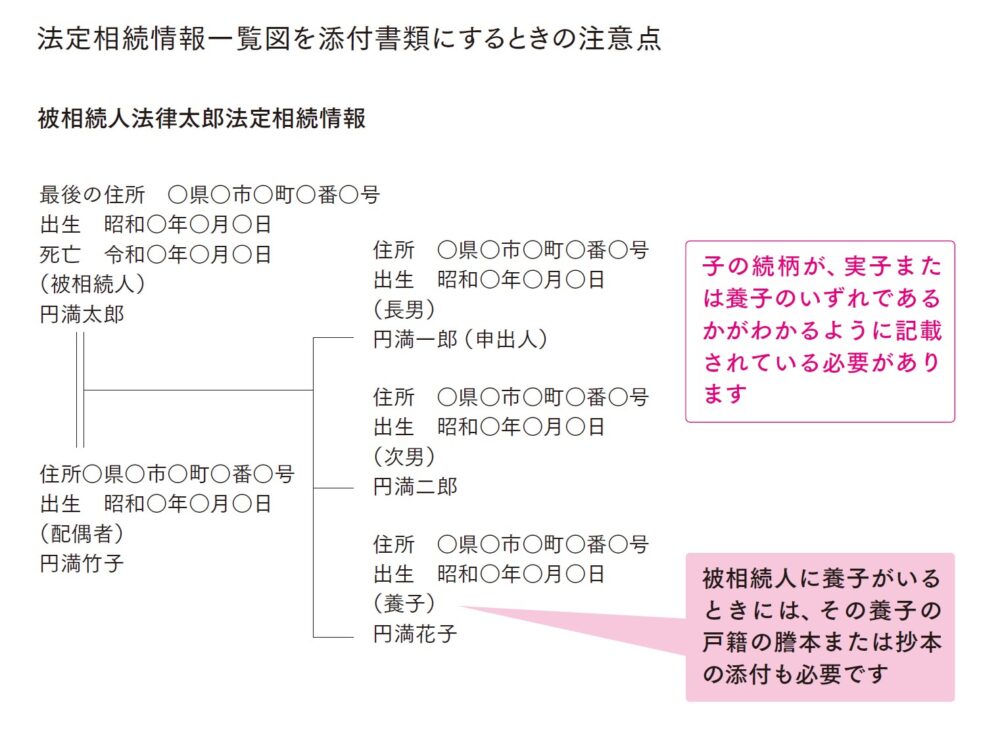

配偶者控除を使う場合には、下記の書類を税務署に提出しなければいけません。

故人の出生から死亡までの戸籍(コピー可)

相続人全員の現在戸籍(コピー可)

※上記の代わりに法定相続情報のコピーもOKです(発行期限はありません)。ただし、続柄に『子』としか記載されていないものは使えません。『長男』や『長女』と記載されているものが必要になります。また、養子がいる場合には、その養子の戸籍もあわせて提出する必要があります。

遺産分割協議書または遺言書のコピー(縮小,拡大コピーは不可)

印鑑証明書の原本(発行期限はありません)

※遺言による遺産分割の場合や、相続人が配偶者一人の場合など、遺産分割協議書を作成しない場合は提出不要です。

申告期限までに遺産分割が決まらない場合には、下記の書類が必要になります。

申告期限後3年以内の分割見込書

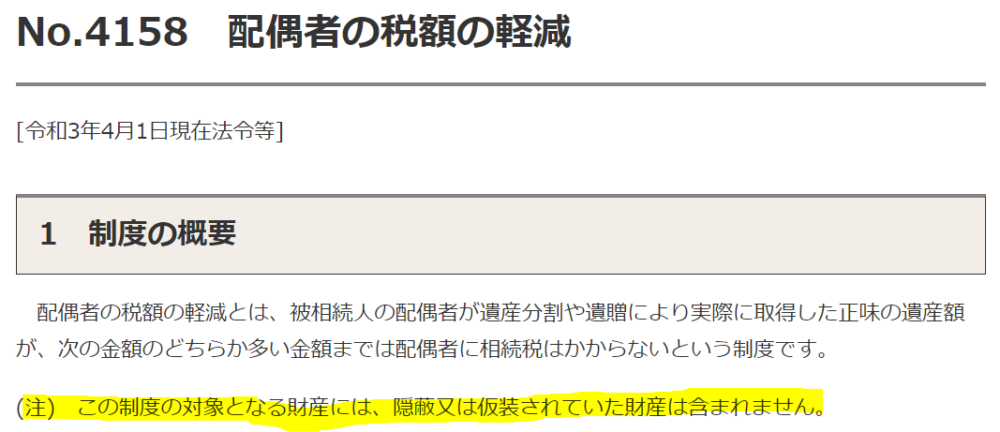

税務調査で指摘された場合は不適用?

わざと財産を少なめに申告して、もし税務調査でバレても、その財産は母さんが相続したことにすれば、配偶者控除が効くから、大した追徴課税にならないぞ

このように、配偶者控除を悪用しようとする人がいます。

そこで、これを防止するために、

配偶者控除の対象となる財産には、隠蔽又は仮装されていた財産は含まれません

とされています。

配偶者控除を使うデメリット

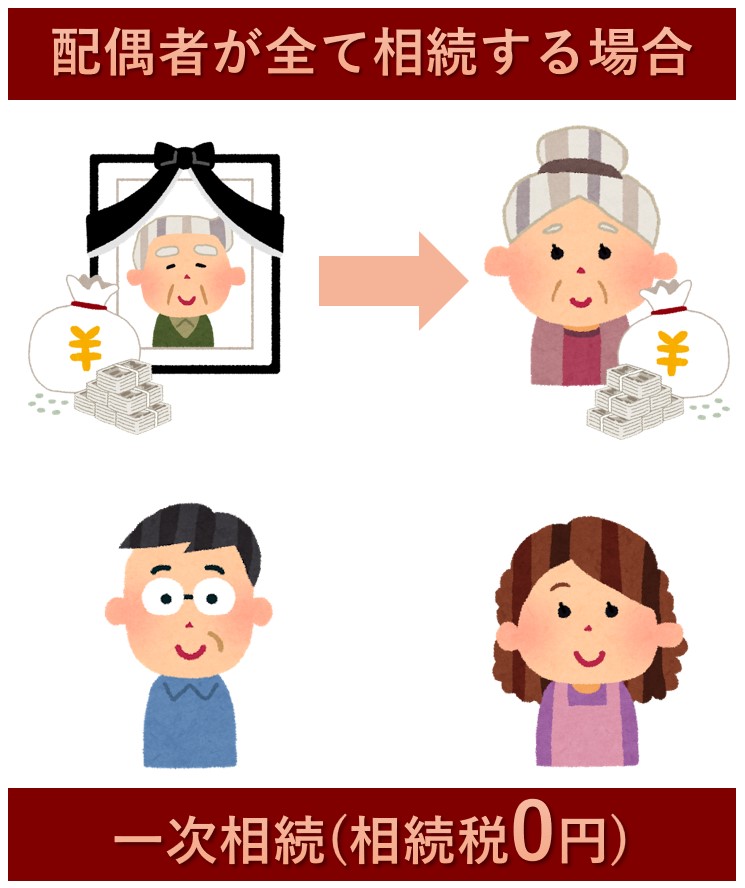

亡くなった方の遺産が1億6000万円以下の場合、配偶者が全て相続すると、結果として相続税は0円になります。

しかし、実は、その分け方が、最も損をしてしまう可能性が高いのです。

相続税は0円なのに、何故それが一番損になるのよ?

ここが相続税の最大の落し穴といっても過言ではありません。

配偶者の税額軽減があるからといって、必要以上の財産を配偶者に相続させると、結果として損をしてしまう可能性が高くなります。

それはなぜかというと…

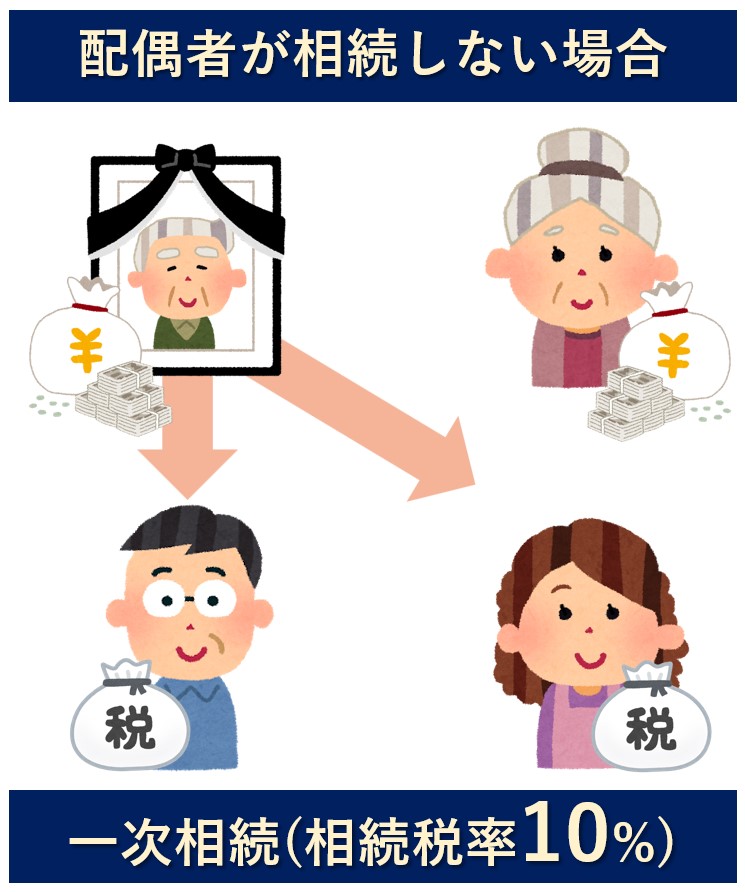

一次相続で配偶者がたくさん相続すれば、確かにその時の相続税は少なくなります。

ただ、問題になるのは…

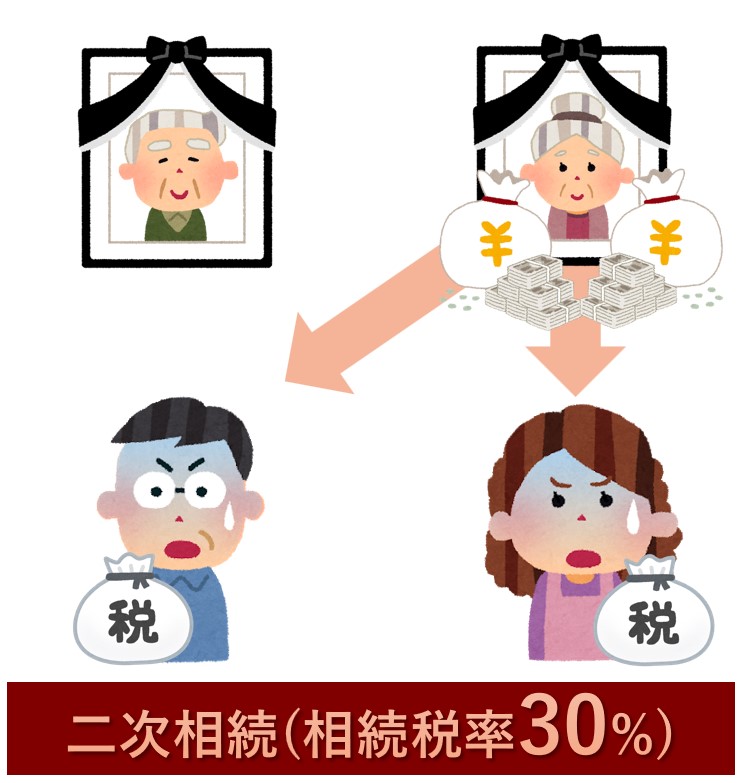

二次相続の相続税です!

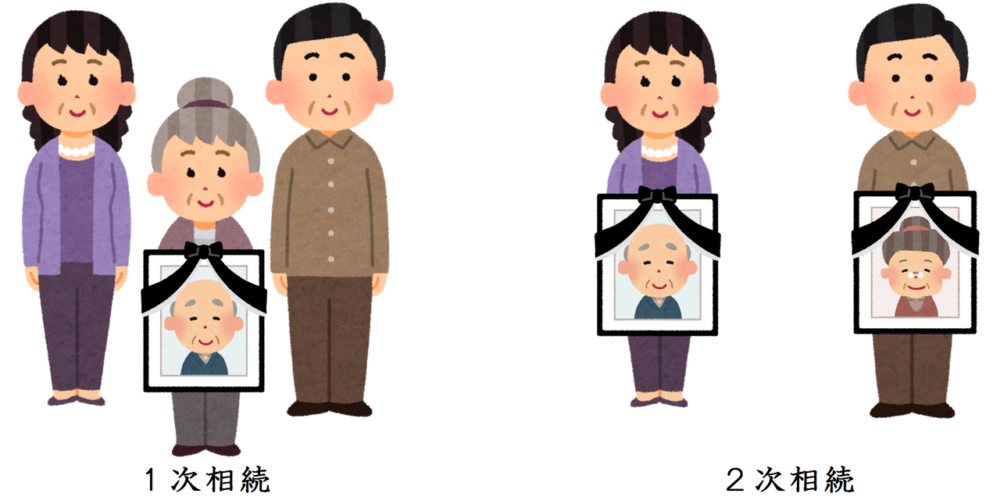

※夫婦のどちらか一方が亡くなることを一次相続といい、その後、残された方が亡くなることを二次相続といいます。

一次相続で配偶者が多くの財産を相続すると、二次相続の相続税が高くなります

まぁ、それはそうでしょうね。

ただ、一次相続で払うはずの相続税が、二次相続に先送りされただけですよね?

違うんです!

二次相続の時の方が、相続税は超割高に計算されるのです!

一次相続と二次相続とでは、仮に、同じ金額の財産を相続する場合でも、圧倒的に二次相続の時の方が、相続税が割高になります。

そのため、二次相続で夫婦の財産をまとめて子供に相続させようとすると、相続税が非常に高くなってしまうのです!

一見お得そうに見える配偶者控除ですが、夫婦でどれくらい相続させあうかは慎重に考えないといけません。

なぜ、二次相続の方が、相続税が割高になるのですか?

理由は二つあります。

【理由1】配偶者が元から所有している財産

二次相続の税金が高くなる原因は、相続税の税率の仕組みにあります。

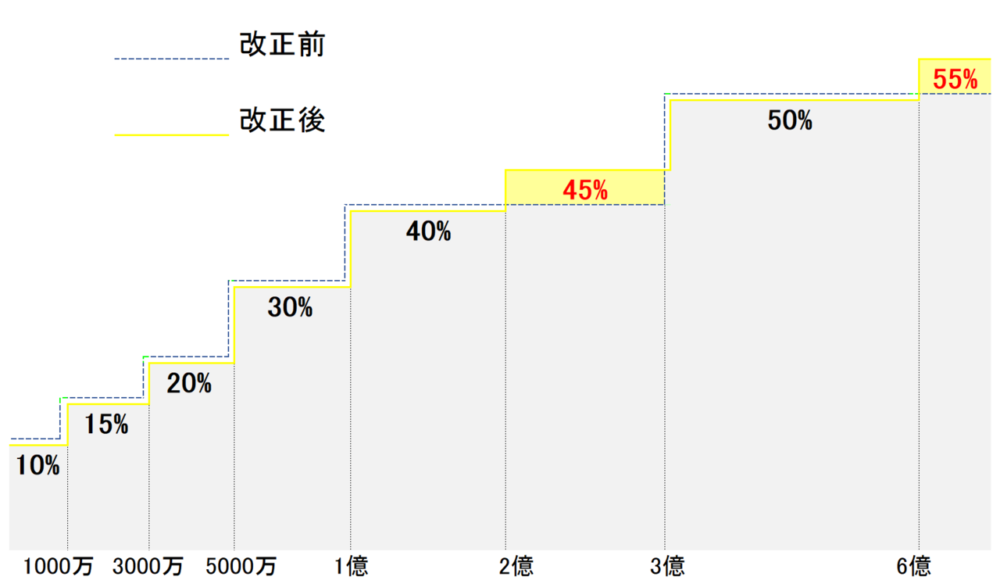

相続税の税率は、財産が増えれば増えるほど、その税率もあがる構造(累進税率)がとられています。

最低10%から最高55%までの税率があります。

※ちなみに平成27年から相続税率が引き上げられました!

ここでポイントになるのが、配偶者(奥様)が元から所有している財産です。

奥様も奥様で、ご主人から相続する前から自分自身の財産を持っている方も大勢います。

奥様が現役時代に働いて貯めたお金かもしれませんし、奥様がご両親から相続した財産かもしれません。

既に財産を持っている奥様が、ご主人から全財産を相続すると、その時の相続税は0円になりますが、相続した後の奥様の財産は非常に大きくなります。

この状態のまま奥様が亡くなると、夫婦合算の財産に対して税率がかかるので、非常に高くなってしまうのです!

一方で、一次相続で配偶者は必要な分だけしか相続しない場合には、一次相続、二次相続、両方とも相続税の税率が低く済むかもしれません。

夫婦間で相続させすぎると、二次相続の財産額が大きくなり、相続税の税率が高くなってしまう。

これが二次相続が割高になる、一つ目の理由です。

【理由2】相続人の数が一人減る

一つ目の理由より、二つ目の理由の方が重要です。

その理由は、相続人の数にあります。

先ほどのご家族におかれましては、一次相続の相続人は何人いましたでしょうか?

相続人は3人います

それでは二次相続の時は、相続人は何人になりますでしょうか?

今度は、相続人は2人になります

一次相続の時と比べて、どうですか?

相続人の数が1人減りました!

この『相続人が1人減る』ということが、相続税を大幅に増加させる最大の原因です。

相続税の計算は、相続人の数に基づいて計算されます。

ここで重要なポイントは、相続税は相続人が多くなるほど少なくなるという性質を持っていることです。

裏を返すと、相続税は、相続人の数が1人減るだけで、跳ね上がる性質を持っているのです!

具体的に、相続人の数が、相続税の計算に影響する3つのポイントを解説します。

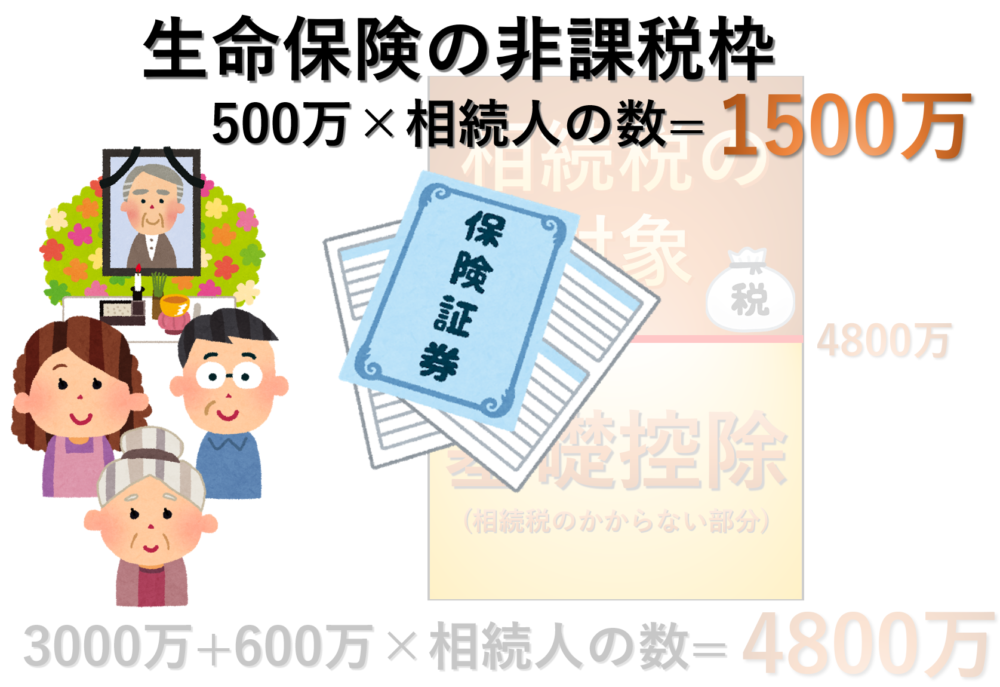

【影響1】基礎控除の減少

相続税は、亡くなった方の遺産のうち、基礎控除額を超えた金額に課税されます。

相続税の基礎控除は、3000万+600万×法定相続人の数、という算式で計算されます。

一次相続の時は、3000万+600万×3人=4800万の基礎控除がありました。

しかし、二次相続では、3000万+600万×2人=4200万の基礎控除しかありません。

相続人の数が減ることで、基礎控除額も減ってしまう。

これが第1の影響です。

【影響2】生命保険の非課税枠の減少

生命保険金も相続税の対象となりますが、500万×法定相続人の数まで非課税とされています。

先ほどの基礎控除と同様、一次相続の時は、500万×3人=1500万まで非課税となりますが、二次相続の時は、500万×2人=1000万までしか非課税になりません。

これが二つ目の影響です。

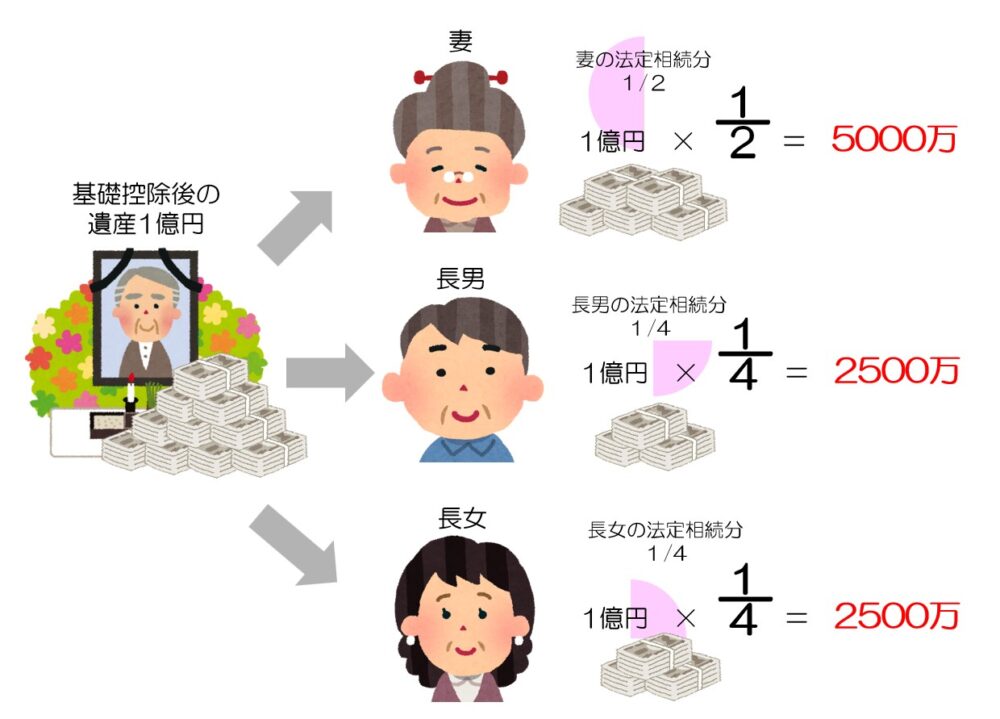

【影響3】相続税率の上昇【最重要】

二次相続が割高になる最大の理由は、相続人の数が減少すると、相続税の税率が上昇するためです。

相続税の計算は、遺産の合計額から基礎控除額を引き、これを仮に法定相続分で相続したものとして振り分けをし、各振り分けられた金額に相続税の税率をかけて計算します。

振り分けられる人が多ければ、その分、一人一人に振り分けられる金額は減少し、相続税の税率も下がります。

一方で、振り分けられる人が少なければ、その分、一人一人に振り分けられる金額が増加し、相続税の税率が上がるのです。

具体例を使って解説します。

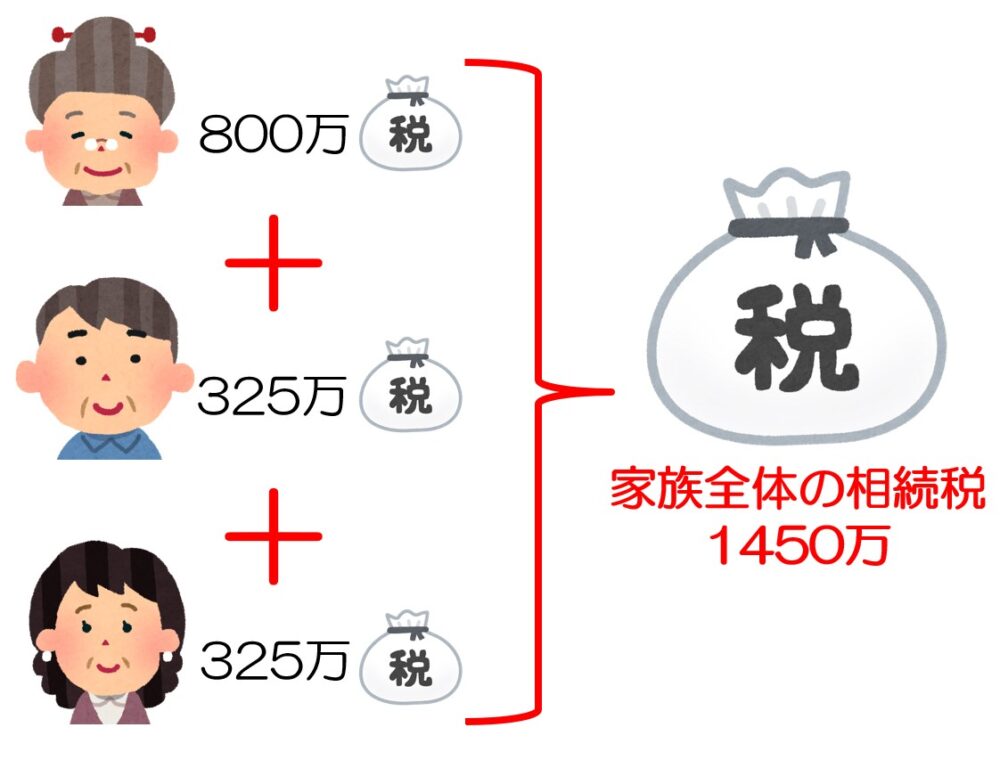

具体例【一次相続】

基礎控除後の遺産額1億円

相続人:妻、長男、長女

まずは、仮に法定相続分で相続したものとして、各相続人に振り分けます。

次に振り分けられた金額に、相続税の税率をかけます。

そして、各相続人の相続税を合計して、家族全体の相続税を計算します。

ここで注目していただきたいのは、各相続人に適用された相続税率です。

妻が20%、子が15%ずつでしたね。

これが二次相続で、どのように変化するか見ていきましょう。

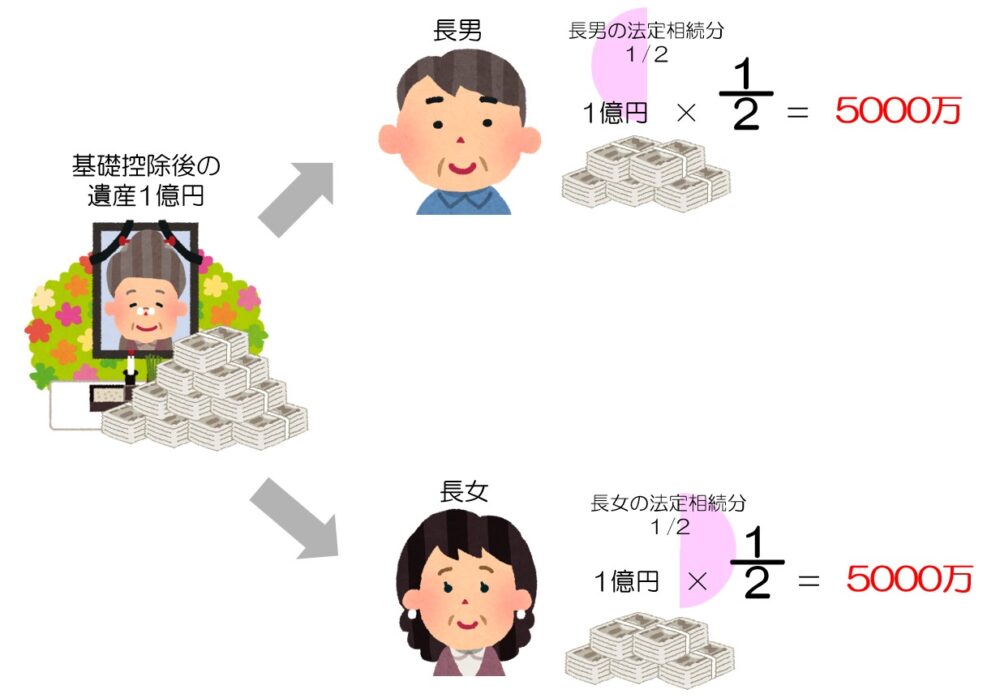

具体例【二次相続】

基礎控除後の遺産額1億円

※二次相続の方が基礎控除が少ないので、先ほどの事例より600万分多くの財産を持っている前提です。

相続人:長男、長女

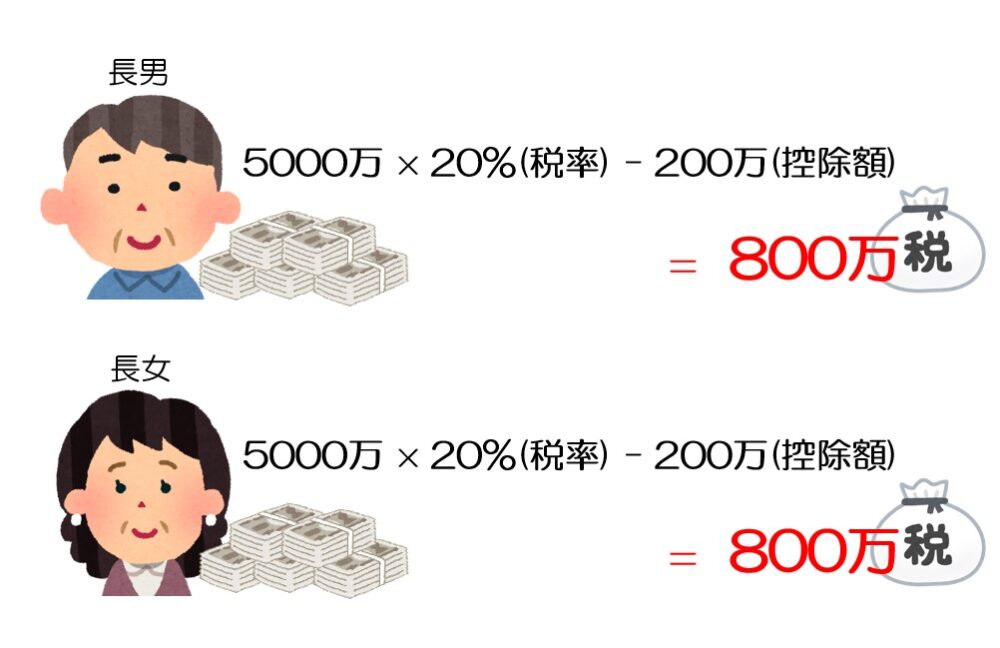

まずは、各相続人に法定相続分で振り分けます。

そこに、相続税の税率をかけます。

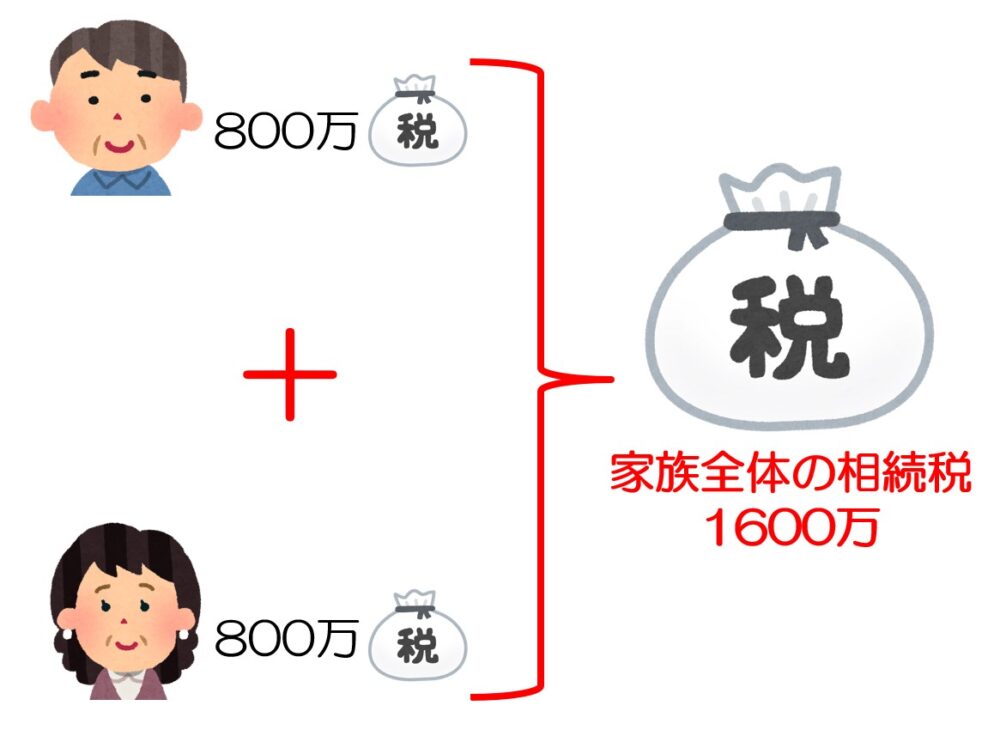

これを合計して、家族全体の相続税を計算します。

一次相続では1450万だった相続税が、二次相続だと1600万に増えました!

二次相続では、相続人の数が1人少ない分、振り分けられた金額が大きくなり、結果として、一次相続では15%の部分もあった相続税率が、全て20%になりました。

このようなメカニズムで、相続人の数が減ると、相続税率が上昇するのです。

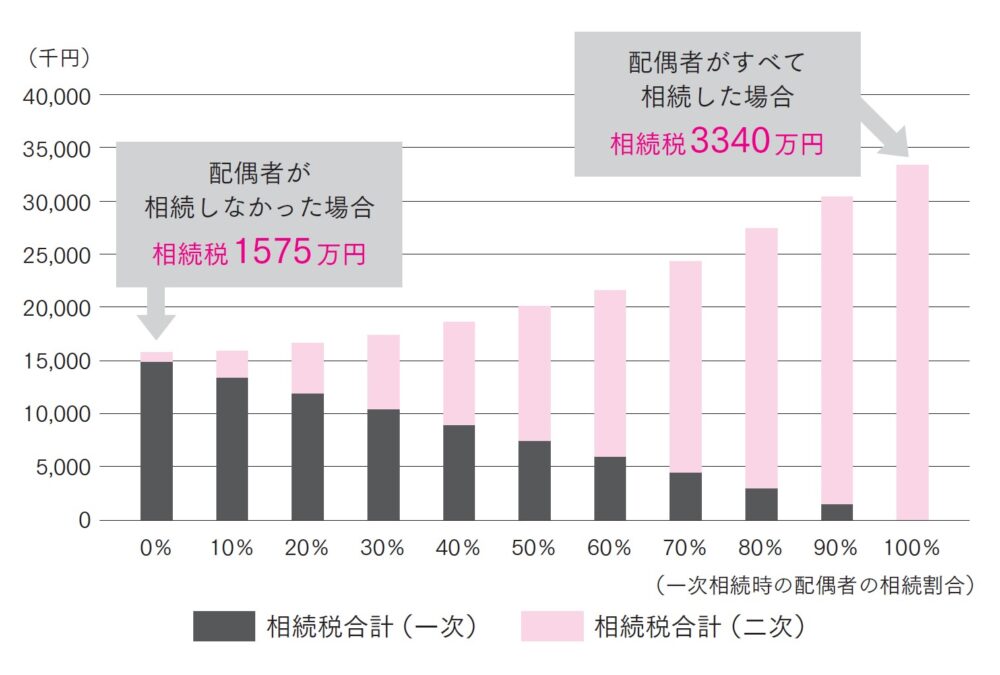

実際の金額で検証

配偶者が元から所有している財産の存在

二次相続では相続人の数が1人減る

この2つの理由が組み合わさると、どれだけ相続税が高くなってしまうか、実験してみましょう。

前提条件は次の通り。

一次相続(夫)の財産1億5000万円

二次相続(妻)が元から所有している財産5000万円

子:二人

上記の前提で、妻がまったく相続しなかった場合(0%)と、妻が全て相続した場合(100%)の税額を比較してみましょう。

妻が全く相続しない場合(0%)、一次相続の相続税は1495万円、二次相続の相続税が80万円、合計1575万円です。

一方、妻が全ての財産を相続した場合(100%)、一次相続の相続税は0円、二次相続の相続税が3340万円、合計3340万円になります。

一次二次を合計すると、0%と100%で2倍以上変わりました!

いかに二次相続が割高かお分かりいただけたと思います。

ただ、実際には残された人が今後どれだけ財産を使うかによって、上記の結果は変わってきます。そのため、夫婦間でどれだけ相続させあうかは、慎重に考えなければいけないのです。

配偶者控除Q&A

相続人が配偶者のみの場合

私には、子、親、兄弟姉妹がおらず、相続人は妻しかいません。

妻に相続させる財産はいくらまで非課税になりますか?

この場合、妻(配偶者)の法定相続分は1分の1になります。

つまり、全財産を相続させても、妻に相続税はかからないことになります。

私の財産は1億6000万より多いのですが、それでも全額非課税ですか?

はい!その通りです

ただし、相続税の申告は必要になりますので、忘れないようにしましょうね。

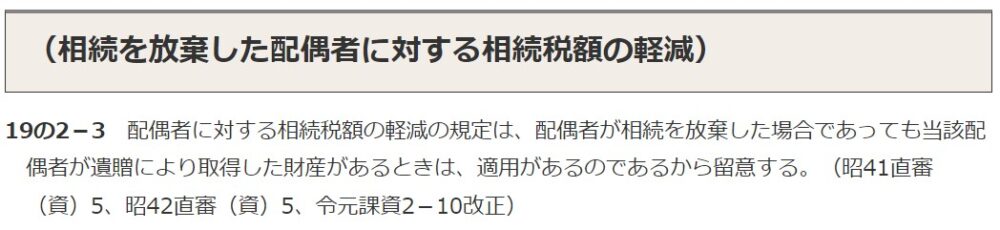

配偶者が相続放棄した場合

主人が借金してたんで、私は相続放棄しましたが、生命保険金は受け取りました。

これは、配偶者控除の対象になりますか?

相続放棄をした場合であっても、生命保険金を受け取ることは可能です。

この場合、亡くなった方の配偶者であることは変わりませんので、配偶者控除の適用は可能です。

ただし、相続放棄をすると配偶者であっても相続人ではなくなるため、生命保険の非課税枠は使えない点に注意しましょう。

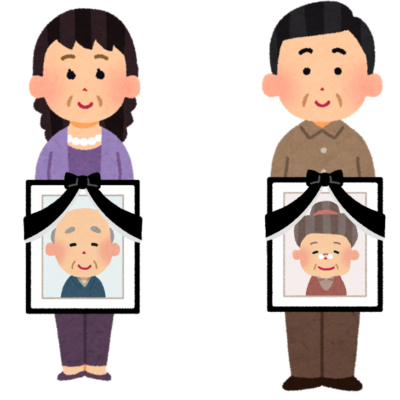

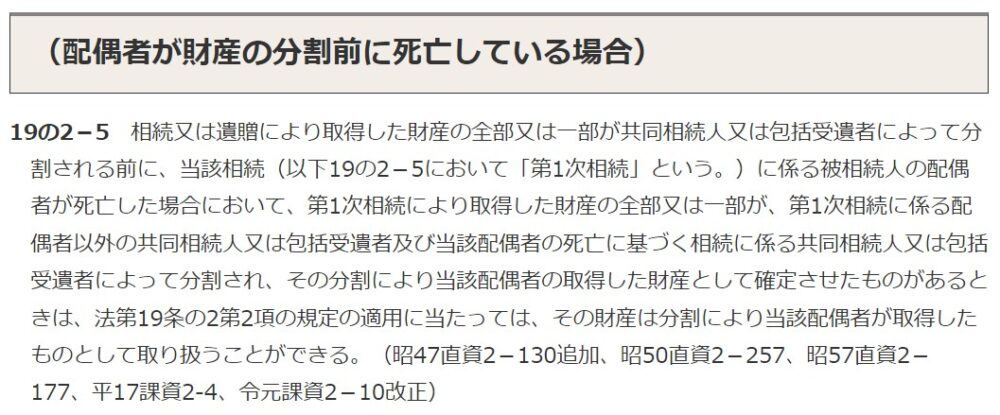

一次相続の分割前に配偶者が死亡(数次相続)

父の遺産分割を話し合っている途中で、母が亡くなりました。

この場合、配偶者控除はどうなりますか?

一つの相続の分割が決まる前に、その相続人が亡くなることを、数次相続(すうじそうぞく)といいます。

数次相続が起きた場合の相続税の計算は、残された相続人が複数人いる場合と、一人である場合とで、取り扱いが変わります。

相続人が複数人いる場合

家族構成が、父、母、長男、長女の場合、父母が立て続けに亡くなると、残された相続人は長男と長女の二人です。

残された相続人が複数人いる場合は、父と母、それぞれの遺産分割協議を行うことが可能です。

ここでのポイントは、既に亡くなっている人にも相続させることができる、という点です。

例えば、父の相続を考えたときに、長男と長女の話し合いで

お父さんの財産は、お母さんにも相続させてあげよう

と決めることができるのです。

既に亡くなっている配偶者に相続させた場合でも、配偶者控除は適用可能です。

相続人が一人の場合

家族構成が父、母、長女であった場合、父母が立て続けに亡くなると、残された相続人は長女一人になります。

残された相続人が一人である場合は、父と母の遺産分割協議はできなくなります。

協議とは、あくまで話し合いですので、一人で話し合いはできません。

この場合、母が亡くなった時点で、父の財産は、母と長女に法定相続分で帰属します。

そして、父から母に渡った財産については、配偶者控除は適用できないという説が有力です。

税務通信2022年1月17日 税理士香取稔氏の原稿を引用させていただきます。

2次相続の開始により父の遺産について遺産分割ができなくなった結果,母は父の遺産の共有持分権2分の1(以下「母の法定相続分」といいます。)を確定的に取得することから,1次相続に係る母の納税義務を承継した子は,1次相続に係る相続税について更正の請求により母の法定相続分に相当する部分について特例の適用が認められるのではないかという考え方もあります。

確かに,数次相続が生じた結果,共同相続人等が二人以上のケースでは,特例の適用が受けられるにもかかわらず,共同相続人等が一人のケースでは,その適用がないというのも不公平です。

しかしながら,母の法定相続分は,民法900条《法定相続分》に定められた抽象的相続分に過ぎず,母の「特別の受益」(民法903)や「特別の寄与」(民法904)を考慮した具体的相続分ではなく,2次相続の開始により父の遺産について遺産分割ができなくなったとしても,母の法定相続分について共有分割が行われたものと同様に見るのは困難ではないかと考えます。

そうすると,母の法定相続分に相当する部分については,特例の適用を受けることは難しいのではないかと考えます。

ただ、この取り扱いは諸説あるので、最終的には申告する税理士さんに判断してもらいましょう

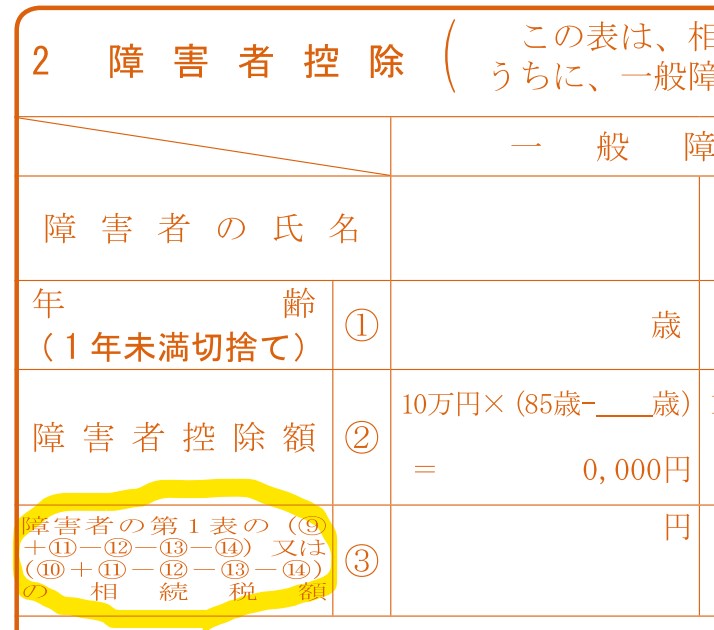

障害者控除との併用は可能?

私の母には、重い障害があります。

配偶者控除と障害者控除は一緒に使うことができますか?

障害者控除の要件を満たせば、もちろん一緒に配偶者控除も使うことが可能です。

一緒に使う場合(併用)、配偶者控除が優先的に適用されます。

『配偶者控除を引いてもなお、相続税がある場合には、障害者控除を引く』という順番になります。

実務上は、ほとんどの場合で、配偶者控除で配偶者の税額は0円になるので、配偶者の障害者控除は、他の扶養義務者である相続人で使うことになりますね。

期限後申告でも使える?(無申告)

父の遺産は基礎控除を下回ると思って、相続税申告をしてなかったのですが、追加で財産が見つかって基礎控除を超えそうです。

申告期限は過ぎているのですが、今から申告しても配偶者控除は使えますか?

配偶者控除は、期限を過ぎてからの申告(期限後申告)でも使うことは可能です。

うっかり配偶者控除を使い忘れた場合

うっかり、配偶者控除を適用しない状態で相続税申告書を提出してしまいました。

今から修正することはできますか?

一度、配偶者控除を適用しない状態で相続税申告書を提出してしまうと、『配偶者控除を使わないことを選択した』と扱われるため、その後に修正することはできません。

配偶者が認知症を患っている場合

私の母は認知症を患っていて、意思表示することができません。

配偶者控除は使えますか?

認知症などにより、遺産分割協議に参加することが難しい方がいる場合には、後見人を選任して遺産分割協議を決める必要があります。

後見人が承認すれば、配偶者控除を使うことは当然可能です。

まとめ

夫婦間の相続においては最低でも1億6000万円まで相続税はかかりません。

しかし、必要以上に相続させすぎると、次の相続で非常に割高な相続税を払うことになります。

この点について、私は普段、相談者さんに対して、

一次相続では、奥様が『今後これだけあれば安心して暮らしていける』と思える金額を相続してください。

とお伝えしています。

確かに相続税のことも大切ですが、一番大切なのは、残された人の今後の生活です。

遺言書の作成や、遺産分割のご相談、いつでもお受けしています。是非お気軽にご連絡ください!

最後になりますが、私たちが発行するLINE公式アカウントに登録いただくと、税制改正速報や税務調査の裏話などの情報を発信しています♪

必ずお役に立つと思いますので、登録していただけたら大変うれしいです(*^-^*)

最後までお読みいただき、ありがとうございました!