円満相続税理士法人 税理士

大学在学中に税理士を目指し、25歳で官報合格。大手税理士法人山田&パートナーズに入社し、年間30~40件の相続税申告に携わりました。丸6年間の実務経験を経て退社。地元関西に戻り、円満相続税理士法人に入社しました。現在も相続税申告を中心に業務に励んでいます!

こんにちは、税理士の枡塚です!

相続税申告を作成するにあたって、過去の申告書や届出書の内容確認が必要となる場合があります。

しかし、過去の申告書や届出書が見つかる場合は少なく、途方に暮れるケースも少なくありません。

そんなときに、利用できる行政サービスのひとつである『申告書等閲覧サービス』について徹底解説します。

どのような場合に誰が利用できるサービスなのか、利用するにあたって必要となるものは何か、この記事を最後までお読み頂ければ全てご理解頂けます!

なお、今回は、相続税申告書を作成するに際して必要となるケースを想定して、解説をさせて頂きます。

申告書等閲覧サービスとは

申告書等の閲覧については、国税庁の任務である『内国税の適正かつ公平な賦課及び徴収の実現、酒類業の健全な発達』に資するために実施される行政サービスです。

具体的には、納税者(納税者本人が死亡している場合には、相続人でもOKです)が申告書等を作成するにあたり、過去に提出した申告書等の内容を確認する必要があると認められる場合に、庁舎内で保管している申告書等を閲覧させてくれるサービスのことです。

閲覧申請は、納税者等の納税地を所轄する税務署の管理運営部門という部署の窓口担当者が受け付けをしてくれます。

相続税申告書作成にあたって閲覧が必要となる場合

相次相続控除

相次相続控除とは、今回の相続が開始する10年以内に、今回亡くなった方が相続等によって財産を取得して、相続税の支払いをしている場合に、支払った相続税の一部を今回の相続税から差し引くことができる制度です。

この度、父が亡くなりました。

父が亡くなる5年前に、祖父が亡くなり、父は相続税の支払いをしていますが、祖父の相続の際の資料がなく、父がいくら相続税を支払ったのかわかりません。

といったときに、お父様が提出をした(祖父の)相続税申告書の閲覧が必要になってきます。

障害者控除・未成年者控除

相続税の障害者控除とは、障害のある相続人が財産を相続したときに、一定の要件を満たす場合には、支払うべき相続税額が軽減される制度です。

障害者控除を適用できる要件や、陥りやすい注意点についてはこちらで詳しく解説をしています♪

また、未成年者控除とは、未成年である相続人が財産を相続したときに、一定の要件を満たす場合には、支払うべき相続税額が軽減される制度です。

未成年者控除についても、こちらで詳しく解説をしています♪

これらの制度は、過去に控除を受けたことがある場合には、次の相続の時には過去の分を差し引いて控除額を計算する必要があります。

今回、母が亡くなりました。

私は、父が亡くなった時に、障害者控除の適用を受けましたが、その額がわかりません。

といったときに、お母様が亡くなった際の(ご自身の)相続税申告書の閲覧が必要になってきます。

相続時精算課税贈与

相続時精算課税贈与とは、一定の要件を満たす人が父母または祖父母から財産の贈与を受けた場合において選択ができる贈与税の制度です。

この制度は、2,500万円までの贈与であれば贈与税はかかりませんが、贈与者である父母または祖父母が亡くなった時の相続税の計算上、相続財産の価額に贈与財産の価額を加算して計算する必要があります。

この制度については、事例を使ってこちらで詳しく解説をしています♪

今回、父が亡くなりました。

私は、父から昔2,000万円の贈与を受け、その際に相続時なんちゃらという制度を受けなさいと父から言われた記憶があるのですが、申告書や届出書の提出をした記憶がありません。

税理士から、相続時精算課税制度を適用しているのであれば、今回お父さんの相続財産に加算しないといけませんよと言われ、困っています。

といったときに、(ご自身の)相続時精算課税選択届出書の閲覧が必要になってきます。

実は、昔にこの制度の適用を受けているにも関わらず、失念したまま相続税申告書を提出し、税務調査の対象となった…というケースが多発しています。そうならないためにも、心配な場合には、この制度を利用して、届出書の提出の有無を確認するようにしましょう(^^)/

閲覧サービスを利用できる人

生存している個人の場合

納税者本人

代理人(未成年者または成年後見人の法定代理人や配偶者及び4親等内の親族、納税管理人や税理士などの専門家)

死亡した個人の場合

相続人

代理人(上記と同様)

相続人が複数いる場合には、全員で閲覧をする必要があります。

全員で来署するか、来署できない相続人がいる場合にはその人から委任状をもらう必要があります。

閲覧申請に必要なもの

本人(相続人)が申請をする場合

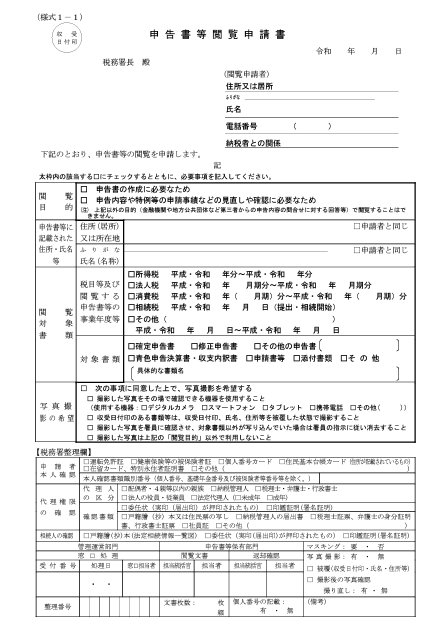

申告書等閲覧申請書(国税庁のホームページ及び税務署窓口で入手が可能です)

本人確認書類(運転免許証や被保険者証、個人番号カードなど)

なお、運転免許証等の顔写真により本人であることが確認できるものの提示がない場合で、本人ではないかもという疑いが生じた場合には、生年月日や家族構成、家族の氏名や生年月日が確認される場合があります。

(相続人が申請をする場合)死亡した個人と相続人全員の親族関係が確認できる戸籍謄(抄)本又は法定相続情報一覧図の写し

なお、相続関係証明書類は、申請日前30日以内に発行されたものに限ります。

また、相続人の中に、相続を放棄した人がいる場合には、家庭裁判所が発行した相続放棄申述受理通知書などの相続放棄の事実を証明する書面を提出する必要があります。

代理人が申請をする場合

代理人が申請をする場合には、代理人の区分に応じて、必要となる書類が異なります。

下記の図の通りです。

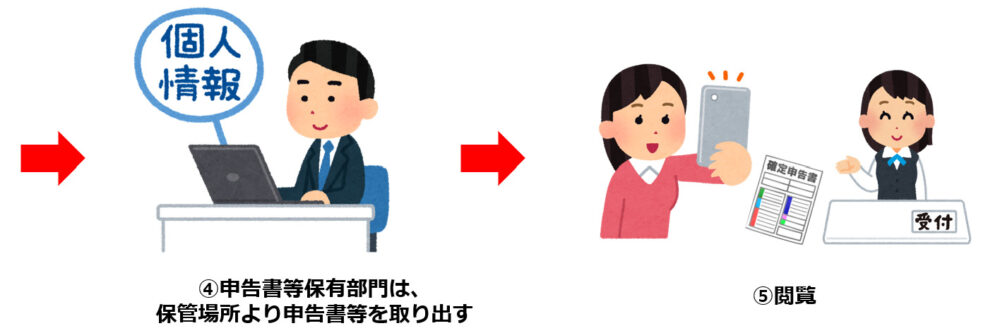

申告書閲覧サービスの流れ

本人確認や事務処理部分のマスキング処理を施した後、原則として即時に閲覧を実施しますが、申告書等が税務署以外のセンターや集中簿書庫等において保管されている場合やマスキングに時間がかかる場合などには、申請をした日に閲覧ができないこともあります。

Q&A

郵送での申請

郵送で申請は可能ですか?

本人確認を行ったうえで、税務署窓口で行う制度です。そのため、郵送では受け付けていません。

写真撮影がOKに

写真撮影が可能になったと聞きました。

はい、これまでは、閲覧した書類をコピーすることはできないため、現物を見て、必要事項を書き写すしかありませんでしたが、令和元年9月1日より、写真撮影可能になりました。

写真撮影を希望する場合には、申告書等閲覧申請書に、写真撮影を希望している旨を記載する必要があります。

なお、代理人が閲覧をする場合には、委任状に写真撮影を希望する記載する必要があるので、注意が必要です。

また、”動画”撮影は禁止です。その場で撮影したものが確認できる機器(スマホやデジカメなど)での写真撮影のみOKです。さらに、収受日付印や氏名、住所等の個人情報の部分は、隠して撮影することになるので、収受日付などが必要である場合には、忘れずメモを取るようにしましょう。

~番外編~申告書の控えそのものが必要な場合

これまで解説をした「申告書等の閲覧サービス」はあくまで、過去に提出をした申告書を閲覧できるだけであり、申告書の控えをもらえるわけではないという点に注意が必要です。

万が一、申告書の控えそのものが必要である場合には、「保有個人情報開示請求」を利用しましょう。

まとめ

過去の申告書が見つからず、途方に暮れたときの救済制度をご紹介しました。

税務署に出向く必要はありますが、代理人が申請することもできるので、探すより、閲覧をする方が早い場合もあります。是非ご活用ください(^^)/