事業によって得た事業収入や不動産経営によって得た家賃収入など、各種の収入は本人の財産となり、相続が発生した場合は相続財産として相続の対象にもなります。

ところが、本人について相続が発生しない段階においては、年間の収入について所得税が発生します。

高い所得税を収めると、将来の相続財産がそれだけ減少するので、なるべく節税しておきたいと思うかもしれません。

所得税の節税に役立つ控除制度の一つとして配偶者控除がありますが、配偶者の所得が一定以上の場合は、控除を受けることができないのがネックです。

しかし、配偶者の所得が一定以上の場合でも、一定の要件を満たす場合には、配偶者特別控除という別の控除を受けることができるのです。

そこで今回は、配偶者特別控除の条件や、配偶者控除との違いについて解説します。

円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』7.1万部の著者。YouTubeチャンネル登録者7万人。新婚。

- 配偶者特別控除とは

- 配偶者特別控除を受けるための要件

- 配偶者特別控除で受けられる控除の額

- まとめ

配偶者特別控除とは

配偶者特別控除とは、配偶者に一定以上の所得があるために配偶者控除を受けられない場合に、所得の金額に応じて、一定の金額の所得控除を受けられる制度です。

配偶者控除を受けられない場合でも、一定の要件を満たす場合には、特別に所得控除を認めましょうという制度です。

配偶者控除と配偶者特別控除の大きな違いは、ずばり配偶者の所得金額です。

詳しくは後述しますが、配偶者の所得が一定以下であれば、そもそも配偶者控除の対象です。

そして、配偶者の所得が高いために配偶者控除を受けられない場合でも、一定の要件を満たす場合(この場合も配偶者の所得制限があります)には、配偶者特別控除を受けることができるのです。

配偶者特別控除を受けるための要件

配偶者特別控除を受けるには、以下の要件を全て満たす必要があります。

民法の規定における配偶者であること

配偶者特別控除を受けるには、民法の規定における配偶者に該当しなければなりません。

民法における配偶者として認められるには、法律婚における配偶者に該当する必要があります。具体的には、役所に婚姻届を提出して受理されていることです。

婚姻届を提出しておらず、いわゆる事実婚や内縁関係の場合は、実質的に夫婦のように生活しているとしても、民法における配偶者には該当しないので、配偶者特別控除は受けられません。

控除を受ける人と生計が同一であること

配偶者特別控除が適用されるには、控除を受ける人とその配偶者の生計が同一であることが必要です。

たとえば、夫婦のうち夫について配偶者特別控除を受けるには、その配偶者である妻と生計が同一でなければなりません。

税務における「生計が同一である」とは、以下に該当する場合をいいます。

要するに、夫婦が同居しており、生活費が同じ財布から出ている場合には、基本的に生計が同一であると認められるということです。

ただし、夫婦が同居していない場合でも、以下の場合には生計が同一であると認められます。

その2:会社員や公務員などが仕事の都合によって別居している場合や、親族が就学や入院などのために別居している場合でも、以下のいずれかに該当する場合は、生計が同一であるといえる

①生活費・学資金・療養費などを常に送金している場合

②勤務や修学など余暇には家族のもとに帰省している場合

噛み砕いていえば、配偶者が仕事や就学の都合で別居していたとしても、生活費などが定期的に送金されていたり、長期休みに帰省したりしている場合は、基本的に生計が同一であると認められるということです。

控除を受ける年に青色申告や白色申告の事業専従者に該当しないこと

配偶者特別控除を受ける年に、配偶者が青色申告や白色申告における事業専従者に該当している場合は、控除を受けることができません。

青色申告や白色申告における事業専従者とは、青色申告や白色申告をした者の配偶者などの一定の親族が、申告者の事業について一定の給与の支払いを受けていることです。

たとえば、夫が配偶者特別控除を受けようとする年に、妻が青色申告の事業専従者に該当している場合は、配偶者特別控除を受けることができません。

なお、対象になるのは控除を受ける年だけなので、それ以外の年に事業専従者に該当していたとしても、配偶者特別控除を受けることは可能です。

配偶者が配偶者特別控除を受けていないこと

配偶者特別控除を受けることができるのは、夫婦のうち一方のみです。

たとえば、夫が配偶者特別控除を受けた場合は、妻は配偶者特別控除を受けることはできません。

夫婦がお互いに配偶者特別控除を受け合うことはできないのです。

配偶者が一定の源泉徴収を受けていないこと

一般に該当するケースは多くありませんが、配偶者が以下のいずれかの源泉徴収を受けている場合は、配偶者特別控除を受けることができません。

①配偶者が、給与所得者の扶養控除等申告書または、従たる給与についての扶養控除等申告書に記載された源泉控除対象配偶者がある居住者として、源泉徴収されている

②配偶者が、公的年金等の受給者の扶養親族等申告書に記載された、源泉控除対象配偶者がある居住者として、源泉徴収されている

配偶者特別控除を受ける人の所得が一定以下であること

配偶者特別控除を受けるには、控除を受ける本人の所得について、以下の要件を満たさなければなりません。

・配偶者特別控除を受ける年の合計所得金額が1000万円以下であること。

合計所得金額を噛み砕いて言えば、給料(給与所得)・家賃収入(不動産所得)・副業で得た収入(雑所得)などの各種所得の合計です。

たとえば、配偶者特別控除を受けようとする人が年間800万円の給料を得ており、副業で400万円の収入を得ている場合は、合計所得金額が1000万円を超えるので、配偶者特別控除の対象外です。

なお、上記の所得制限は、控除を受けようとする本人についての所得制限であり、その配偶者についての所得制限ではありません。

たとえば、夫婦のうち夫が配偶者特別控除を受けようとする場合は、上記の所得制限を満たす必要があるのは夫であって、妻ではありません。

配偶者の所得が一定以下であること

配偶者特別控除を受けるには、控除を受けようとする本人の「配偶者」の所得について、以下の要件を満たさなければなりません。

・配偶者の年間の合計所得金額が48万円を超えており、かつ133万円以下であること

合計所得金額が48万円を超える必要があるのは、48万円以下の場合には、配偶者特別控除ではなく配偶者控除が適用されるからです。

配偶者の所得金額が133万円を超える場合には、配偶者控除も配偶者特別控除も受けることはできません。

なお、上記は配偶者特別控除を受けようとする本人ではなく、その配偶者についての所得制限である点に注意しましょう。

たとえば、夫が配偶者特別控除を受けようとする場合、上記の所得制限を満たさなければならないのは夫ではなく、その配偶者である妻です。

配偶者特別控除で受けられる控除の額

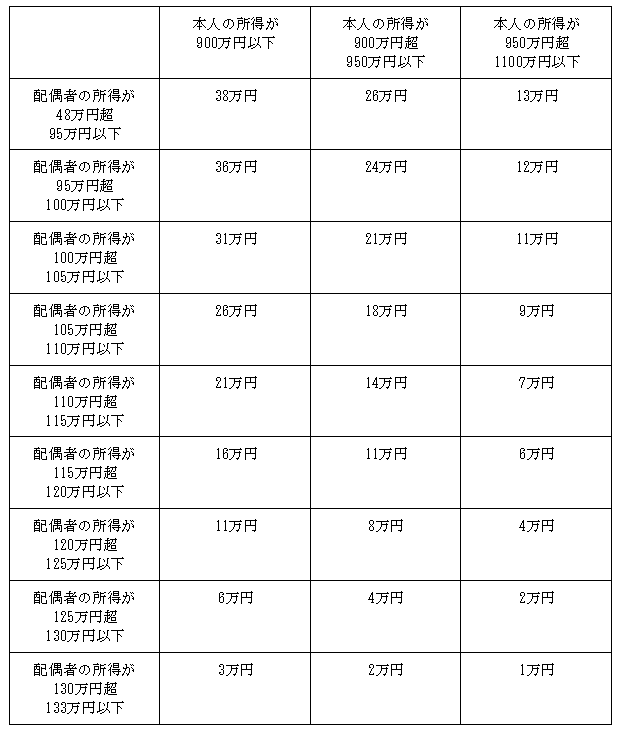

配偶者特別控除を受けられる場合に、どのくらいの所得控除が適用されるかは、控除を受ける本人と、その配偶者の所得金額によって変わってきます。

控除を受ける本人の所得が高いほど控除の金額は低くなり、同様に配偶者の所得が高いほど、控除の金額は低くなります。

具体的には、以下の表のようになります(令和2年分以降の配偶者特別控除について)。

まとめ

配偶者の所得の合計が48万円を超える場合は配偶者控除を受けることができませんが、133万円以下の場合は、配偶者特別控除を受けられる可能性があります。

配偶者特別控除を受けるには、控除を受ける本人や配偶者についてそれぞれ一定の所得制限があるほか、本人と配偶者の生計が同一であるなどの要件を満たさなければなりません。

配偶者特別控除によって所得税の負担を軽減することができれば、将来の相続が発生した場合に備えて、より多くの遺産を残すことにつながります。