円満相続税理士法人 税理士

大学在学中に税理士を目指し、25歳で官報合格。大手税理士法人山田&パートナーズに入社し、年間30~40件の相続税申告に携わりました。丸6年間の実務経験を経て退社。地元関西に戻り、円満相続税理士法人に入社しました。現在も相続税申告を中心に業務に励んでいます!

兄弟平等に遺産分割を行うために、良い方法はありませんか?

こんにちは、税理士の枡塚です。

亡くなった方が遺言書を残しておらず、遺産分割協議をすることになった場合に、遺産そのものをそのまま分ける”現物分割”しか方法がないと思っている方も多いかもしれません。

遺産分割は、4つ方法があります。

現物分割(げんぶつぶんかつ)

代償分割(だいしょうぶんかつ)

換価分割(かんかぶんかつ)

共有分割(きょうゆうぶんかつ)

ここでは、上記の4つの遺産分割の方法と、それぞれの注意点を解説します。

最後までお読み頂ければ、『その方法さえ知っていれば兄弟で揉めないで済んだ…』ということがなくなります!

遺産の分け方の大原則

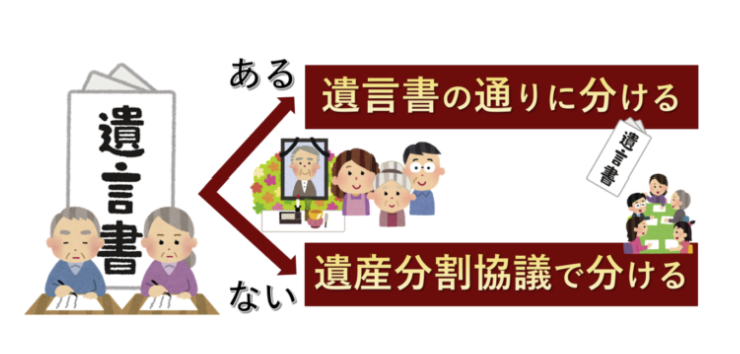

遺産分割の方法をお話しする前に、遺産の分け方について、お話をします。

遺産の分け方には、ルールがあり、それは非常にシンプルなものです。

遺言書があれば、その遺言書に従って遺産を分ける。

遺言書がなければ、相続人全員で話し合いをして遺産を分ける。

遺言書がない場合には、法定相続分で分けるのではないですか?

法定相続分ってなんなんですか?

という疑問を持たれますよね。法定相続分は、あくまで遺産の分け方の目安として国が定めた割合です。あくまで目安なので、その通り分ける必要はなく、遺産分割協議で相続人全員が同意をすれば、好きに遺産を分けることができるのです。

法定相続分の考え方については、こちらで詳しく解説をしています♪

4つの遺産分割の方法

それでは、遺産分割協議をすることになった場合に、どのような方法があるのかを解説します!

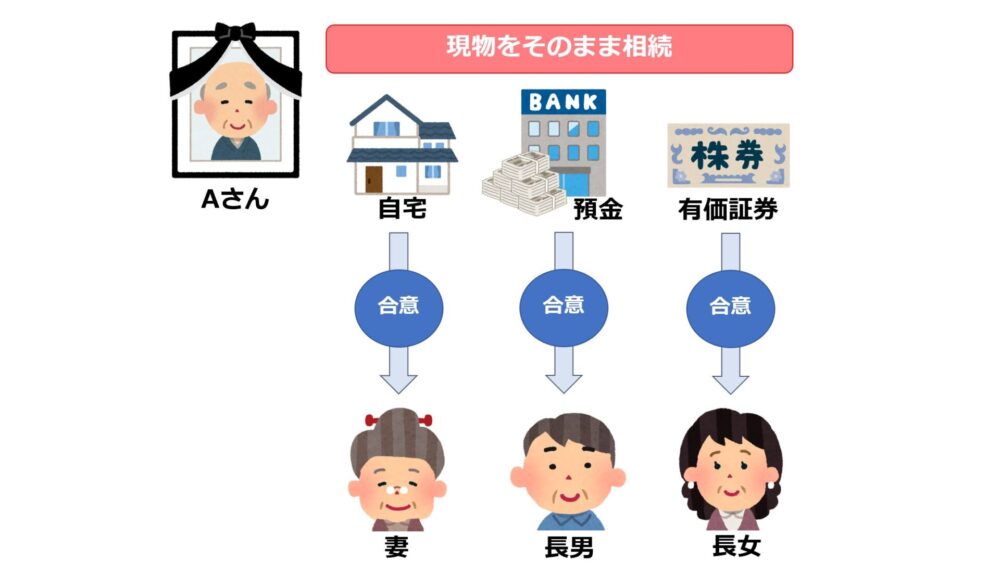

現物分割

遺産をそのまま相続する分け方です。

私は自宅を相続して、そのまま住み続けたい。お金や株式は管理が困るので、いらないわ。

私は株式のことはよくわからないので、預貯金を相続したい。

私は趣味で株式の運用をしているの。もっと幅広くやっていきたいから、株式を相続したいわ。

では、みんなそれぞれの財産をそれぞれそのまま相続することにしよう!

このように、自宅は配偶者、預金は長男、有価証券は長女というように、遺産そのものをそのまま相続人に配分する方法を”現物分割”といいます。

現物分割は、遺産分割の基本的で原則的な方法です。

そのため、遺産分割の場では広く用いられていて、家庭裁判所における審判分割になった場合にも優先的に使われる方法です。

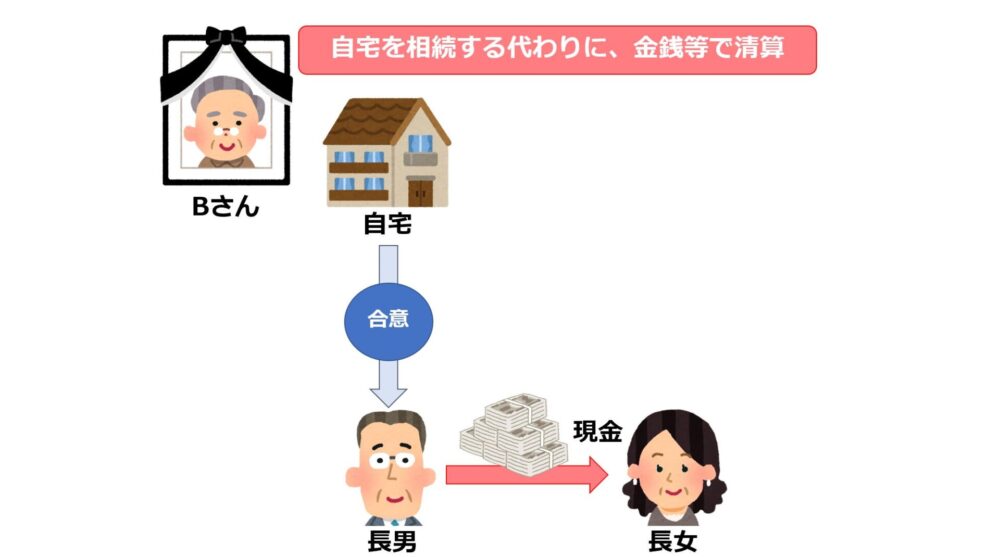

代償分割

相続人のうちの1人または数人が遺産の現物を相続し、その現物を取得した人が遺産を相続する代わりに、他の相続人に対して債務を負担する遺産の分け方です。

お兄ちゃんが不動産を相続するのであれば、代わりにお金を頂戴!

じゃぁ、不動産の価格の半分を現金で渡すよ!

このように、自宅を長男が相続する代わりに、もう1人の相続人である長女に対して長男が金銭等で支払いをする方法で、これを”代償分割”といいます。

例えば、遺産が一つのものに集中している場合(不動産だけや自社株式だけなど)で、その財産を売却することが難しいときや、そのまま守っていきたいときに使われる方法です。

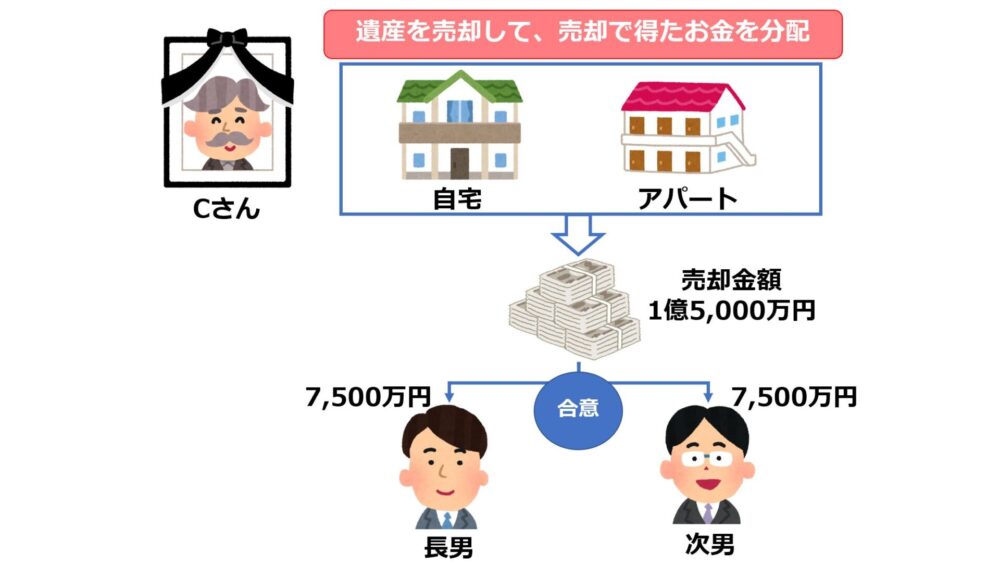

換価分割

遺産を売却し、売却価額後の手残り資金を分ける方法です。

父さんが持っていた自宅もアパートも遠方に住んでいるから、管理していくのは難しいよね!

自宅とアパートでは、価値が平等じゃないから、一つずつ相続しても不平等になるかもしれないしね。

二つとも売却して、手残りを平等に分けようか!

このように、相続した財産を相続人が共同して売却します。売却して手に入れた代金から、仲介手数料などの売却にかかった費用を差し引き、残りを、話し合いで決めた割合に応じて分ける方法を”換価分割”といいます。

例えば、遺産が一つのものに集中している場合(不動産だけなど)で、その財産を換金して、現金で分けたい場合に使われる方法です。

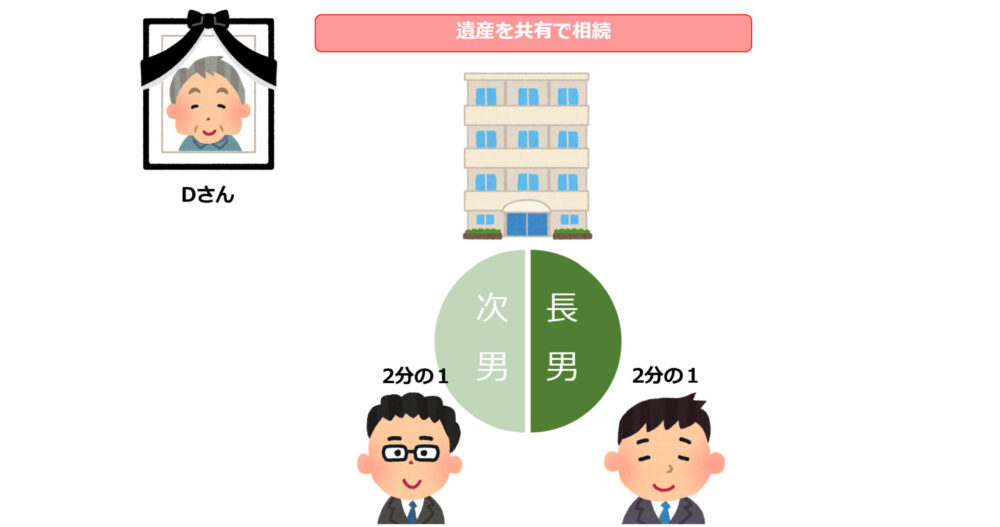

共有分割

一つの財産を相続人が割合に応じて、一緒に所有する方法です。これも現物分割のうちの一つの手法です。

そんなにすぐには、父さんが持っていたアパートをどうするか決められないなー。

いずれは売却するかもしれないしねー。

それまで、二人で所有し続けよう!

このように、すぐには遺産をどうしていくか決められない場合や、おいおい売却するであろう場合に、後々不平等を起こさないようにに、一つの資産を相続人のうち、何人かで一緒に所有していくことにする分け方を”共有分割”といいます。

メリット・デメリット

それぞれの方法には、それぞれメリット・デメリットがあります。

一方のご家族にとって最適な方法が、もう一方のご家族にとっては全く向かない方法である場合があります。これが、相続の難しいところですが、メリットデメリットをご理解頂いた上で、ご家族に合った方法を慎重に選択しましょう。

現物分割

メリット

資産をそのまま残すことができる

現物をそのまま引き継ぐわけですから、売却するなど、資産を手放す必要がありません。

手続きが簡単

金銭での清算や売却手続きが不要なので、手続きが簡単です。

小規模宅地等の特例の適用に影響を及ぼさない

小規模宅地等の特例には、『申告期限まで所有し続ける』という要件があります。

換価分割を選択すると、申告期限まで所有し続けることができず、この特例の適用を受けることができない場合があります。

小規模宅地等の特例の要件については、こちらで詳しく解説をしています♪

デメリット

不公平が生じやすい

例えば、遺産が不動産しかないような場合に、一人の相続人がその不動産を現物で取得すると、他の相続人は何も相続することができず、不公平が生じてしまいます。

納税資金の捻出が必要

現物で不動産だけを相続して、相続税の納税が必要となった場合、手持ちの資金から納税資金を捻出したり、金融機関から借り入れを行うなど、納税資金の準備に追われる可能性があります。現物分割を行う場合には、相続税の納税にも配慮が必要です。

分筆により価値が低下してしまう

現物で相続するために、土地を分筆して相続する場合があります。

条例で分筆が禁止されている地域や、分筆によって価値が低下してしまう場合もあるので、安易に分筆して、土地を一つずつ現物で相続しよう!という考えは、危険です。

分筆で相続する方法については、こちらで詳しく解説をしています♪

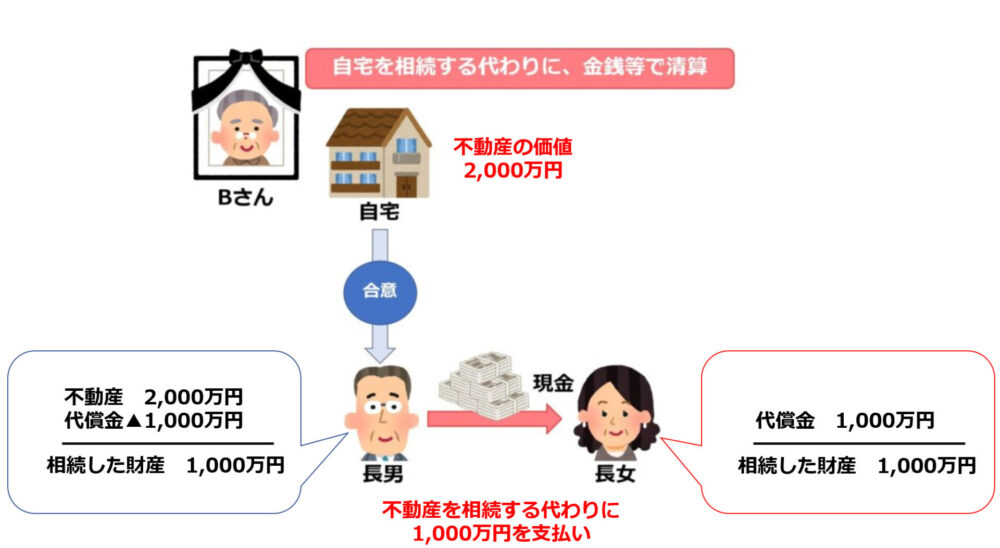

代償分割

メリット

資産をそのまま残すことができる

公平な分割が可能

デメリット

資金力が必要

代償分割は、遺産を相続した人が、他の相続人に代償金の支払いをしないと成立しません。

そのため、代償金を捻出するために苦労する可能性があります。

不動産の評価で揉める可能性がある

代償分割をする際に、よく問題となるのが、『不動産の評価額』です。

不動産を相続する代わりに、金銭を支払うとした場合、不動産をいくらにするかによって、支払う金銭の額が変わります。

不動産の評価方法は様々で、周辺の売買実例や将来の収益力も大きく影響します。

不動産の評価額については、こちらで解説をしています♪

換価分割

メリット

公平な分割が可能

換価分割は、売却をした金額から売却にかかった費用(仲介手数料や譲渡所得税など)を差し引いた手残りを分配する手法であるため、公平な分割を行うことができます。

資金がなくても分割が可能

代償分割では、代償金の支払いをする相続人に資金力があることがポイントになりますが、換価分割では、売却後の手残りを分配するため、相続人にもともとの資金力がなくても実現が可能です。

納税資金とすることも可能

換価分割では、売却後の手残りを使って、相続税の納税をすることも可能です。

デメリット

手間がかかる

相続人全員が換価分割をすることに同意し、さらに売却の手続きを進める必要があります。不動産の場合には、不動産会社を探すなど、非常に手間がかかります。

買い叩かれるケースも

経験上、換価分割を選択するご家族は多くの場合で、早く売却をして現金化したいと考えます。

特に、換価分割をして相続税の納税に充てようと考えるケースでは、売り急ぎが生じ、売却の好時期を逃し、買い叩かれてしまうケースがあります。

所得税等が生じる可能性がある

換価分割も、売却であることに変わりはないので、譲渡所得税等が生じる可能性があります。

特に、換価分割の対象となるのは、不動産であるケースが多いです。

不動産を売却した際に生じる税金については、こちらで詳しく解説をしています♪

共有分割

メリット

公平な分割が可能

将来売却をした際に、控除額が上がる

相続した実家を売却すると税金の計算上3,000万円を控除できる特例(いわゆる『空き家特例』)があります。例えば、子供2人が空き家となった実家を相続して、この特例を使って売却をした場合、それぞれ特例の適用を受けることができるため、合計で6,000万円の控除を受けることができます。

これをうまく活用すると、売却によって生じる税金をぐっと抑えることが可能です。

デメリット

売却や活用に共有者全員の同意が必要になる

売却をする場合や不動産を建替えて有効的に活用しようとする場合など、何をする場合においても共有者全員の同意が必要となります。最初は兄弟間だけだった共有者が、その子供、その孫と下の世代に相続されていく都度、共有者が増加して、同意を得るのも一苦労になります。

維持費用の分割が難しい

例えば、不動産を共有で相続した場合、その不動産を維持していくためには、固定資産税の納付が必要になります。場合によっては、修繕費や隣地との交際費など、思わぬランニングコストが生じるものです。共有の場合、それらのコストは、共有割合に応じて支払いをするのが原則ですが、実際は代表者が支払いをし、そのまま清算が行われず、泣き寝入りということにもなり兼ねません。

遺産分割協議は相続人だけで行おう

遺産分割協議に、相続人の配偶者が介入すると、揉め事に発展するケースがよくあります。

原因を分析し、わかりやすく解説をしていますので、遺産分割協議を始める前にこちらもお読みください♪

まとめ

遺産分割の4つの方法について、解説をしましたが、いかがでしたでしょうか?

現物分割では、平等に分割することができず、仲たがいが生じていたかもしれない場合でも、代償分割を利用することによって、遺産を守りながら、平等に分割することが可能になります。

このように、それぞれのご家族に合った、それぞれの遺産分割の方法があります。故人の思いとご家族に合った遺産分割を一緒に考えていきましょう。

円満相続税理士法人では、税制改正情報などをいち早くお届けするLINE公式アカウントを配信しています。相続税計算シミュレーションができるエクセルなど、プレゼントも多数ご用意しています!ご登録をお待ちしています(^^)/

最後までお読み頂き、ありがとうございました。