相続税の計算から、故人の未払金や借入金を引くことができると聞きました。詳しく教えてほしいです。

こんにちは、円満相続税理士法人の橘です。

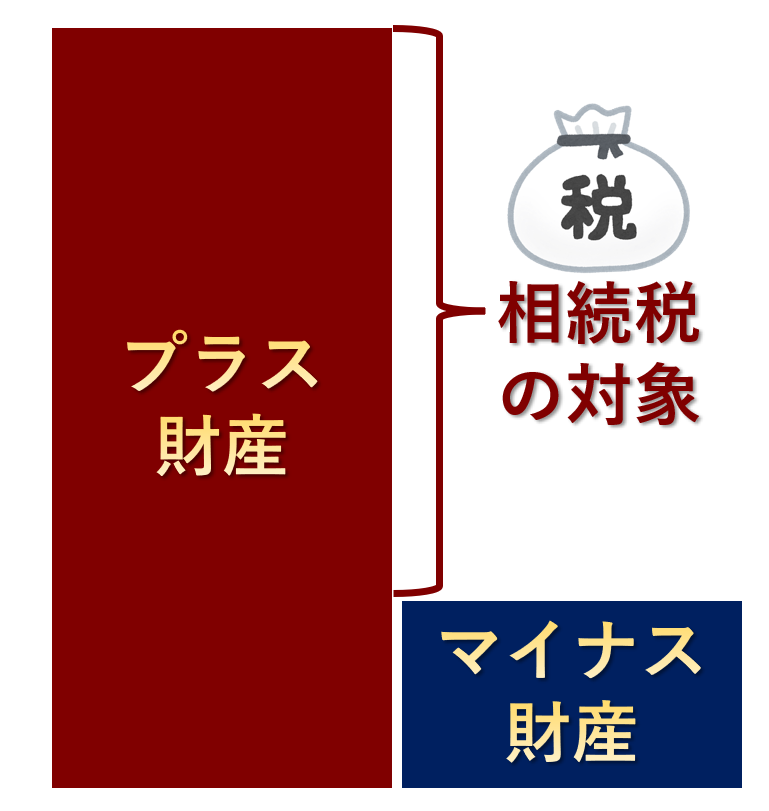

相続税の計算は、故人が残したプラスの財産から、マイナスの財産を差し引いた純額に課税されます。このマイナス分を引くことを、債務控除(さいむこうじょ)といいます。

しかし、せっかく債務控除できるにも関わらず、知らないがゆえに控除を逃してしまう人が後を絶ちません。

この記事では、債務控除の基礎知識から

え!こんなものまで、債務控除の対象になるの?

と思うようなものまで網羅的に紹介していきます。

最後までお読みいただければ、相続税の負担を大幅に減らせるかもしれませんよ♪

債務控除の基礎知識

まずは、債務控除の基礎知識をおさえていきましょう。

債務控除の対象について、国税庁は次のように規定しています。

差し引くことができる債務は、被相続人が死亡したときにあった債務で確実と認められるものです。

ポイントは、『確実と認められる』という点です。

これは、相続が発生したその瞬間において、故人が支払うことが確定していたものだけが、債務控除の対象になる、という意味です。

ここの論点を巡って、債務控除になる・ならないを考えていくことになります。

債務控除の対象になるもの

借入金(銀行)

故人が借金をしており、相続人が相続放棄をせずに借金を承継するのであれば、その借金は債務控除の対象になります。

なお、銀行から住宅ローンを借りていた場合には、団体信用生命保険によって、契約者の死亡とともに借入金が消滅するので、債務控除の対象にはなりませんのでご注意ください。

また、アパートローンなどを遺産分割協議(相続人の話し合い)で承継する人を決める場合は、相続人全員の同意だけでなく、債権者である銀行の承認も必要になりますので、忘れないようにしましょう。

借入金(親族・友人等)

故人が、親族や友人から借金をしていた場合にも、もちろん債務控除の対象になります。

しかし、個人間の貸し借りについては、税務署の調査官が厳しく目を光らせています。

例えば、

相続税を安くしたいから、父に1億円を貸していたことにしましょう

と、借入金を偽装すれば、簡単に相続税を安くすることができてしまいます。

そのため、

本当に貸し借りの実態があったか、徹底的に調べてやる!

と、税務調査に選ばれる可能性が非常に高くなります。具体的には、

金銭消費貸借契約(借用書)の有無

実際に預金の移動があるか

返済の実績の有無

借入の経緯

こういった内容が精査されます。

私は、相続税を誤魔化すつまりじゃなく、本当に父にお金を貸していたんです。それでもダメですか?

いいえ、本当に貸していたなら、堂々と債務控除しましょう。相続税は実態が全てですので大丈夫です!

医療費(介護費用)

故人の入院費などを、相続発生後に支払った場合は、その金額が債務控除の対象になります。

相続発生前に支払ったものは、債務控除の対象にはならないのですか?

相続発生前に、故人の現預金から支払っている場合には、既に故人の現預金を減らしていますので、債務控除の対象にはなりません。相続発生時の現預金は、医療費を引いた金額になっていますからね。

いや、父が払える状況になかったので、私が立て替えたんですよ

この場合は、少し難しい判断が必要になります

子が親の入院費等を立替払いした場合

親の入院費を子が払った場合、その支払いが、

子が親の扶養義務者として負担した

と考えるのか、

本来親が負担すべき入院費を子が立替払いした

と考えるのかで、債務控除になるかならないかが決まります。

前者であれば、故人が子に返還すべきお金にはなりませんので、債務控除の対象にはなりません。一方で、後者であれば、故人が子に返還すべきお金なので、債務控除の対象になります。

そんなの、言ったもん勝ちですよね?

まぁ、確かにそうかもしれません。

故人と子の間で交わされた約束を証明するのは中々難しいですからね。

ただ、相続税がかかるくらいの財産を持っている方であれば、基本的に後者の考え方が自然だと思います。そのため、きちんと領収書等を残しておけば、債務控除は問題なく受けられると考えます。

また、ここの論点は、相続税の計算だけでなく、遺産分割協議で相続人間の争いの種になることもありますので、ご注意ください。

本当に立て替えてたの?証拠みせてよ、証拠

私が嘘ついてるっていうの?あんたは全然介護を手伝わなかったくせに!

なお、立て替えた人が、ご自身の医療費控除として確定申告をしていた場合には、「立て替え」ではなく、「生計一親族の医療費を負担していた」と認定されるため、債務控除はできません。

死亡診断書の文書料(検案料)

一般的に、最後の入院費の精算の際に死亡診断書の文書料を支払います。

この文書料は、死亡後に生ずる費用であるため、本来の債務控除の対象とはなりません。

しかし、別の記事で解説する葬儀費用として、相続税の計算上マイナスすることが可能です。

死亡診断書がないと、葬儀や火葬をすることはできませんからね。

葬儀のために通常必要になる費用として控除可能です。

固定資産税

固定資産税は、毎年1月1日時点における不動産の所有者に納税義務が発生します。

そのため、例えば2022年4月1日に亡くなった方であれば、2022年度の固定資産税の全額が債務控除の対象になります。

4月だと、まだ固定資産税の紙が届いてないですけど、それでもいいのですか?

それでもOKです。

固定資産税は1月1日時点でご健在であれば、その方が負担すべき税金として確定しますので、納税通知書が届くか否かは関係ありません。

固定資産税の分割払いをしている場合

固定資産税は、一括で一年分を納付することもできれば、4回に分割して納税することも可能です。

分割で納税をしている場合には、相続発生時点で未払いだった分が、債務控除の対象になります。

そのため、例えば、2022年1月に相続が発生した方で、2021年の固定資産税を分割払いしていた場合を考えてみましょう。

この場合、2021年度分の第4回目の支払い(2022年2月)が済む前に相続が発生したため、2021年4回目分が債務控除の対象となり、さらに、2022年度の全期分が債務控除の対象になります。つまり、トータル5期分の債務控除がとれるわけですね。

共有不動産の場合

故人が不動産を共有で所有していた場合には、債務控除できる固定資産税は、全体の価格に、故人の共有持ち分の割合をかけた金額になります。

例えば夫婦で2分の1ずつ所有する不動産の固定資産税10万円だとしたら、債務控除になるのは、10万円×2分の1=5万円ということになります。

固定資産税の延滞金(延滞税)

故人が滞納していた分については、相続開始日までの期間に対応する部分が債務控除可能です。

相続人が滞納した分については、債務控除の対象とはなりません。

クレジットカード

相続が発生する日までにクレジットカードでお買い物をした分については、債務控除の対象になります。

ただ、注意点としては、相続発生後に引き落としがかかっても、債務控除の対象になるのは、相続が発生した日までに使用した分に限られる点です。明細をしっかりと確認する必要があります。

ちなみに、故人がJALやANAのマイルを貯めていた場合には、相続人はマイルを相続することができます!ANAは死亡後6か月で失効してしまうので、お早めに手続きをしましょう。

社会保険料(介護保険料、後期高齢者医療保険料)

故人が負担すべき社会保険料を、相続人が支払った場合には、その金額は債務控除の対象になります。

なお、故人が生前中に支払い過ぎていたため、相続人に還付された場合には、その還付金は財産として相続税の対象になります。

介護保険料や後期高齢者医療保険料が、払い過ぎになるパターンと、不足するパターンについては、こちらの記事で詳しく解説しました。

所得税

例えば、2022年7月1日に亡くなった人がいたとします。

この場合、2022年1月1日から7月1日までの所得を、相続人たちは確定申告しなければなりません。これを準確定申告(じゅんかくていしんこく)といいます。

準確定申告で納める所得税がある場合には、債務控除の対象になります。

また、準確定申告をして、所得税が還付(戻ってくる)される場合には、その金額は、プラスの財産として相続税の対象になります。

住民税

住民税は、所得税と違い、1年前の所得に対して課税されるという性質があるため注意が必要です(社会人2年目から住民税がかかる現象)。

例えば、2022年7月1日に亡くなった人がいたとします。

この場合、2022年1月1日から7月1日までに所得があったとしても、住民税が課税されるのは2023年となります。そして、住民税は、その年(2023年)の1月1日に健在である人にしか課税されません。

つまり、2022年7月までの所得に対して、住民税は課税されませんので、当然、債務控除もとれません。

この現象があるので、相続開始の直前に不動産などを売却すると、本来20.315%が課税されるところ、住民税5%はかからずに、15.315%の負担で済むことがあります(狙ってできることではありませんが)。

なお、上記の例で、2021年の所得に対する住民税の納税義務はありますので、2021年の住民税のうち、未払いになっている金額があれば、その金額は債務控除の対象になります。

敷金

アパート経営などの、不動産賃貸業を営んでいた方に相続が発生した場合は要注意!

入居者から預かっている敷金は、債務控除の対象になります。

あくまで預かっているだけですからね。入居者が退去するときは返還する義務があります。

なお、管理会社が故人の代わりに金銭を預かっている場合は、故人の預金の中に敷金はありませんので、債務控除することはできません。

また、共有不動産の敷金を、故人が代表して全額預かっている場合には、その全額を債務控除することができます。

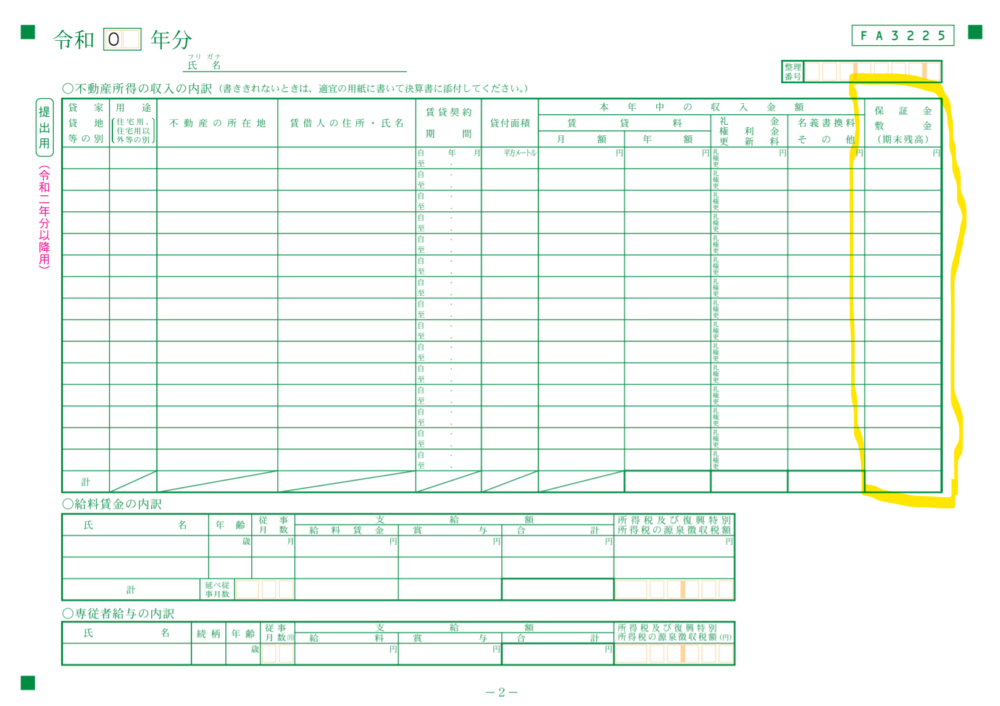

確定申告書の↓ここの金額とは、必ずしも一致しないので気を付けましょう。

考え方としては、故人の預金の中にいくらの敷金が混じっているか、ということです(混じっている部分について返還義務があります)。

水道光熱費・通信費・新聞代(公共料金)

相続が発生した日までの分が債務控除可能です。検針票などから日割り計算を行うのが原則です。

老人ホーム等の原状回復費用

ケースバイケースであるため判断が難しいところです。

老人ホームに入居した際の契約書などに、原状回復費用の明確な記載があり、仮に故人が亡くなる前に退去した場合でも、同じ金額の原状回復費用が発生したという状況であったと証明できれば、債務控除が可能になると考えます。

リフォーム工事等の未払金

相続開始時点において、キャンセルが効くのかどうかで変わります。

相続開始時点では、工事着工前で、仮にキャンセルをしたとしても、違約金等の負担が発生しないのであれば、『確実な債務』とは言えないため、債務控除はできません。

一方で、工事がある程度進んでいる状態であれば、仮にその時点でキャンセルをしても、進捗分に応じた費用(もしくは全額)は、当然請求されますので、確実な債務として債務控除可能であると考えます。

もう、工事進めてるんだから、きっちり払ってもらいまっせ!

葬儀費用

葬儀にかかった費用も債務控除の対象になります。

詳しくはこちらの記事をお読みください。

債務控除の対象とならないもの

団信付き住宅ローン

団体信用生命保険によって、死亡と同時に免除される債務は、債務控除の対象になりません。

お墓を購入するためのローン

お墓や仏具は相続税の非課税財産と規定されています。そのため、これらの財産を購入するためのローンは、債務控除の対象外とされています。

連帯保証(保証債務)

主たる債務者がデフォルト(借金払えない)を起こした場合に、連帯保証人がその借金を払うことになります。

連帯保証人の地位は、相続されるのが民法のルールですが、相続発生時点で、実際に主たる債務者がデフォルトを起こしていない状態であれば、債務控除の対象にはなりません。債務控除は、あくまで『確実なもの』だけが対象になります。

遺産の名義変更料

不動産や預貯金の名義変更のために必要な戸籍取得代や、各種手数料。

こういったものは、相続発生後に生じたものであり、相続発生時点で存在する費用ではありません。そのため、債務控除の対象になりません。

遺言執行費用

相続が発生したら確実に生ずる費用なので債務控除の対象になりそうですが、この費用は亡くなった人が負担すべきものではなく、あくまで相続人が負担すべき費用であるため、債務控除の対象にはなりません。

相続税申告にかかる税理士報酬

すみません!私達がいただくご報酬も債務控除の対象になりません。

しかし、円満相続税理士法人は相続税最小化に最大限コミットしております!

まとめ

相続税の債務控除の対象になるものは、相続開始時点で確実だったものに限定されます。

もし判断に悩むものがありましたら、税理士に相談してみましょう。

円満相続税理士法人では、相続税の税制改正情報などをタイムリーに配信しています。LINE公式アカウント登録者全員に、相続税計算シミュレーションを無料プレゼントしていますので、是非、ご登録ください。

最後までお読みいただき、本当にありがとうございました