円満相続税理士法人 公認会計士・税理士

在学中に公認会計士試験に合格し、監査法人、コンサル、公務員を経て、円満相続税理士法人へ入社。相続・事業承継のプロとしてご家族のサポートができるよう業務に携わっています!

顧問税理士に相続税は0円と言われたので、相続税申告はしなくていいですよね?

ちょっと待ってください!相続税が0円でも申告が必要な場合があるんです!

父が亡くなり、相続をしたけど、私は相続税申告が必要ですか?

遺産が基礎控除以下なら、申告は不要ですが、詳しくは以下で説明していきます!

こんにちは!円満相続税理士法人の中岡です。

今回は、相続税申告が必要なのは、どのような方なのかということについて、わかりやすく解説していきます。

相続税申告は非情なもので、大切な方が亡くなられてすぐにやってきます。いざという時の不安を解消するために、学んでおきましょう!

最後までお読みいただければ、相続税申告が必要な場合が分かるようになりますよ♪

【原則】遺産額が基礎控除までなら相続税申告は不要!

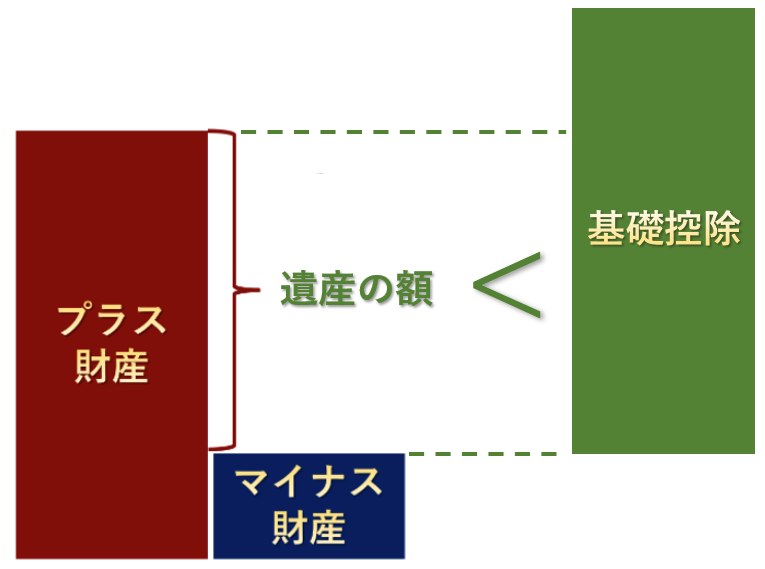

ざっくり一言で言うと、遺産の額が基礎控除の額より少ないなら相続税の申告は不要です。

遺産の額は、土地や家屋、預金、株式などのプラスの財産から、債務や葬儀費用などのマイナスの財産を引いた金額です。

プラスの財産-マイナスの財産

例えば、自宅4000万円、預金1000万円、株式500万円、借金1000万円であれば、遺産の額は4500万円(4000+1000+500-1000)ということになります。

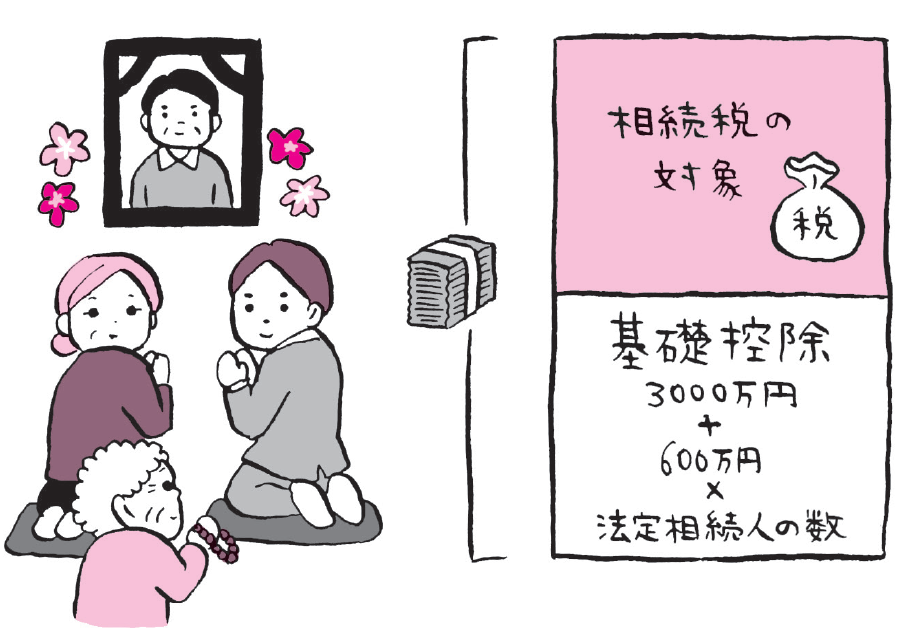

基礎控除の額は、

3000万+600万×法定相続人の数

という算式で計算します。

例えば、相続人が3人であれば、基礎控除の額は4800万円(3000万+600万×3人)ということになります。

このとき、遺産の額が4500万円であれば、基礎控除の額4800万円より少ないので、相続税申告は不要です。

つまり、こんな感じで判定します。

プラスの財産-マイナスの財産 < 3000万+600万×法定相続人の数

漏れやすいプラスの財産3選!

こんなものもプラスの財産です。漏れやすいので、注意しましょう!

1.借地権

うちは借りている土地にマイホームを建てているから、財産は家と預金くらいしかないから、相続税は心配ないなぁ

と思っているあなた、土地を借りている権利(借地権といいます)も立派な財産なんです!

土地の6割~7割で評価することが多いので、思っているより高額かもしれませんよ。

2.生命保険契約に関する権利

亡くなられた方が契約者で、被保険者が違う人(例えば、亡くなられた方の配偶者や子供)の場合、その生命保険契約を誰が引き継ぐのか、遺産分割協議の対象になります。

被保険者が亡くなったわけではないので保険金はおりていませんが、お金を保険会社に預けているのと同じ状況です。新しい契約者は解約すると解約返戻金をもらうことができるので、プラスの財産ということになります。

3.名義預金

名義預金とは、預金口座の名義人は相続人(例えば、子供名義)ですが、本当の所有者は亡くなられた方というものです。

どういうことかと言うと、親が子供名義で預金口座を作って、そこに自分の口座からお金を移していた場合です。子供はもらったという認識もないし、そのお金を自由に使えたわけでもないので、実質的には親の財産ですよね!ということになります。

税務調査でも最も問題になる財産です。

税務上のみなし遺産に注意!

生前に1000万円の贈与を受けたけど、遺産は3,000万円だったから基礎控除以下で相続税申告は不要だよね?

その1000万円の贈与、確かに遺産ではないですが、

税務上のみなし遺産かもしれませんよ!?

その場合、プラスの財産に加える必要があります!

相続税には、本来の遺産ではないのに、税金の計算上、プラスの財産に加えなければならない、「税務上のみなし遺産」があります。

100万円の預金を相続するのも、100万円の生命保険金を受け取るのも、故人が亡くなられたことによって得た利益という点では、同じですよね!という税務上の理屈です。

代表的なものを以下で解説していきます。

生命保険金

生命保険金は遺産ではなく、受取人が契約に基づき受け取れるものです。

しかし、保険料を亡くなった方が負担していた場合は、亡くなった方が保険料を払ってくれていたおかげで受け取った財産ということで、遺産とみなされます。

ただし、相続人が受け取る場合は、「500万円×法定相続人の数」という非課税枠が使えるので、これを超える金額をプラスの財産に加算しましょう。

死亡退職金

死亡退職金も遺産ではなく、勤め先の規程などにより、配偶者などの家族が直接受け取るものです。

しかし、死亡退職金も、亡くなった方が仕事を頑張ったおかげで受け取れるもので、遺産とみなされます。

ただし、生命保険金と同様に、相続人が受け取る場合は、「500万円×法定相続人の数」という非課税枠が使えるので、これを超える金額をプラスの財産に加算しましょう。

相続時精算課税制度で贈与されたもの

その名のとおり相続時に精算する制度なので、生前に贈与されたものも、遺産に含めて計算します。

相続時精算課税制度を使っていた場合は、プラスの財産に加算しましょう。

亡くなる前7年以内に贈与されたもの

相続税の世界では、亡くなった日の7年前から亡くなった日までの間に贈与されたものは遺産の前渡しということで、遺産に含めて計算するというルールがあります。

ですので、亡くなる前7年以内に贈与されたものがある場合は、プラスの財産に加算しましょう。

ただし、令和5年以前に贈与されたものについては、贈与日から相続日まで3年超経過していれば、遺産に戻さなくてもよいです。令和6年に大きな改正がありました。詳しくはこちらをご覧ください。

これらの「税務上のみなし遺産」も含めて、もう一度、遺産の額と基礎控除の額を比べてみましょう。

.png)

【例外①】遺産額が基礎控除を超えても相続税申告が不要な場合

遺産の額が基礎控除の額を超えてしまった方もまだ諦めないでください!

税額控除を使って、相続税が0円になった場合は相続税の申告が不要です。

税額控除を使って、相続税が0円になった場合

そもそも相続税は、遺産のうち基礎控除を超える部分に課税されます。

(なので、遺産が基礎控除までなら、相続税の申告が不要になるのです。)

そして、その超える部分を各相続人が法定相続分で相続すると仮定して計算をして、家族全体の相続税額が算出されます。

詳しい相続税の計算方法が知りたい方は、こちらをお読みください。

ここからが、今回の本題ですが、税額控除といって、その相続税額を減額できる制度がいくつかあります。この税額控除を使って、相続税が0円になった場合は、相続税の申告が不要です!

未成年者控除

未成年者が遺産を相続した場合には、次の計算の金額を減額することができます。

しかも、その未成年者が減額分を使いきれなかったとしても、他の親族の税額を減額することができます。

10万円×(18歳※-相続時の年齢)

※令和4年3月31日以前の相続は20歳

障害者控除

障害者が遺産を相続した場合には、次の計算の金額を減額することができます。

しかも、その障害者が減額分を使いきれなかったとしても、他の親族の税額を減額することができます。

10万円or20万円※×(85歳-相続時の年齢)

※特別障害者の場合は20万円

相次相続控除、贈与税額控除など

10年以内に相次いで相続が発生した場合に、亡くなられた方が先の相続で納めた相続税の一部を減額できる相次相続控除や、亡くなる前3年以内に贈与されたものをプラスの財産に加えた場合に、既に納めた贈与税を減額する贈与税額控除などがあります。

(注)配偶者の税額軽減は申告が必要

配偶者の税額軽減

これは、『夫婦間で相続する場合は、最低でも1億6000万円まで相続税を課税しませんよ』という特例です。

この特例を使う場合は、相続税の申告をすることが必須要件ですので、相続税が0円になったからといって申告を怠ってはいけません。

【例外②】遺産額が基礎控除まででも相続税申告が必要な場合

遺産が基礎控除までなので、相続税は0円ですが、相続税の申告が必要な場合があります。

相続税の特例を使った結果、遺産額が基礎控除を下回った場合には、相続税が0円であったとしても相続税申告が必要になります。

代表的な特例を3つ紹介します。

相続税の申告が必要な特例3選!

1.小規模宅地等の評価減

これは、『亡くなった人が自宅として使っていた土地は、配偶者か、亡くなった人と同居していた親族が相続する場合には、8割引きの評価額で相続税を計算して良いですよ』という特例です。

小規模宅地等の特例を使うと、土地の評価額が大きく割り引かれるので、結果として相続税が0円になる、という現象がよく発生します。

ただ、この場合、相続税は0円であっても、相続税申告は必ずしないといけません。申告しないままだと、小規模宅地等の特例は使えなくなりますので注意しましょう。

2.遺産寄付による非課税

遺産を国や地方公共団体、学校法人などに寄付すると、その寄付した財産は相続税が非課税になります。

ただし、寄付によって相続税を非課税にするためには、必ず相続税申告が必要になりますので、注意しましょう。

3.農地の納税猶予

先代から農業を承継し、農地を相続した後継者が本来払うはずの相続税の支払いを猶予し、さらに次期後継者に承継させることができた場合には、全額免除してくれる特例です。

この特例を使うための要件は、細かいところもありますが、最終的には全額免除してくれるというのは大きなメリットです。この特例を使う場合は、まずはきっちり申告しておきましょう。

まとめ

相続税申告は必要か?のポイントは5つです!

遺産が基礎控除を超えていないか

プラスの財産に漏れはないか

税務上のみなし遺産はプラスの財産に加えたか

遺産が基礎控除を超えても、税額控除で相続税が0円になれば、申告は不要

申告が必要な相続税の特例は使っていないか

遺産(特に土地)の評価は税理士によっても、大きく変わるところなので、基礎控除を超えるかどうか、ギリギリで不安だという場合には、相続に強い税理士に相談してみることをオススメします!

最後になりますが、私たちのLINE公式アカウントに登録いただくと、税務調査のマル秘裏話や税制改正速報などをお送りします。

さらに、相続税計算シミュレーションエクセルなどもプレゼントしていますので、是非ご登録ください!

最後までお読みいただき、ありがとうございました!