不動産を売却して、所得(儲け)が出たときは、その儲けに対して所得税(翌年に住民税)が課税されます。

この儲けに対して課される税金を『譲渡所得税』といいます。

不動産を売却するのに、慣れている方はあまりいません。

そんな慣れていない方のために、わかりやすく解説します!

円満相続税理士法人 税理士

大学在学中に税理士を目指し、25歳で官報合格。大手税理士法人山田&パートナーズに入社し、年間30~40件の相続税申告に携わりました。丸6年間の実務経験を経て退社。地元関西に戻り、円満相続税理士法人に入社しました。現在も相続税申告を中心に業務に励んでいます!

不動産を売却したときにかかる税金とは?

まずは、不動産売却にかかる基礎知識をご紹介します。

なお、このブログの中でご紹介をしている建物の減価償却費は、売却をした建物が次のどちらに該当するかによって、計算方法が異なります。

事業に使われていた場合

建物を取得してから売却するまでの毎年の減価償却費の合計額になります。

ちなみに、仮に業績不振のため、毎年の減価償却費を必要経費に計上していない部分があったとしても建物を取得してから売却するまでの年数に応じた減価償却費の合計額であることに変わりはありません。

事業に使われていなかった場合

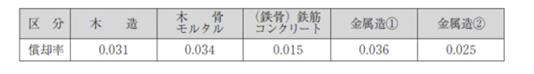

建物の耐用年数の1.5倍の年数に対応する旧定額法の償却率で求めた1年あたりの減価償却費相当額にその建物を取得してから売却するまでの経過年数を乗じて計算した金額になります。

具体的な計算方法は、下記の通りです。

建物の取得価額×0.9×償却率×経過年数=減価償却費の合計額

なお、償却率は下記を使用して計算をします。

取得費がわからないときの対策

上記でご説明したのは、建物の取得費がわかっている場合です。

もしも、取得費がわからない場合には、売った金額の5%が取得費とみなされてしまうのです!

取得費不明の場合の5%ルールが適用されると、非常に多くの税金がかかってしまうおそれがあります。

取得費を5%としない方法については、こちらで詳しく解説をしています!

相続を本気で学ぶコミュニティに参加しませんか?(^^)/

ご質問はこちらから♪