円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ25万部の著者。YouTubeチャンネル登録者22万人。

こんにちは!円満相続税理士法人の橘です。

今この記事を読んでいるあなたは、もしかして、贈与税は高い税金だと思っていませんか?

実は、全然違うんですよ!贈与税は、とってもお得な税金です。

どんどん払った方が最終的には得をします!

相続税も贈与税も、財産を渡した時にかかる税金という意味では同じです。

しかし、どちらを払った方が得をするのかと言えば、実は、贈与税を払った方が得をする可能性が高いのです!

今回は、日本一売れた相続本の作者である私が、相続税と贈与税、どちらが得する税金なのか、イラストを使いながら解説していきます。

最後までお読みいただければ、あなたにとっての最適な贈与額がわかり、今より何倍も効率的な節税ができるようになりますよ♪※動画版はこちら

相続税と贈与税の税率を比較

相続税の税率

まずは、相続税の計算方法を見ていきましょう。

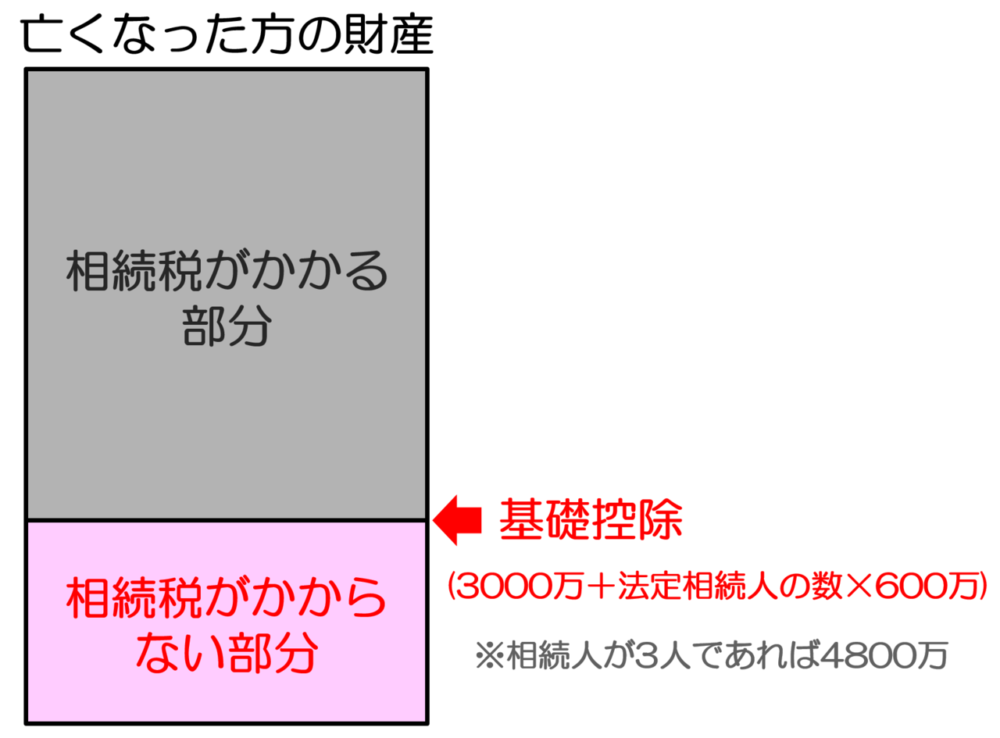

相続税の計算は、初めに、亡くなった人の財産の合計額を計算します。

合計額が計算できたら、そこから基礎控除額を引きます。

基礎控除を引いても余る部分に対して税率をかけて、相続税を計算します。

※基礎控除額は、3000万+法定相続人の数×600万という算式で計算します。

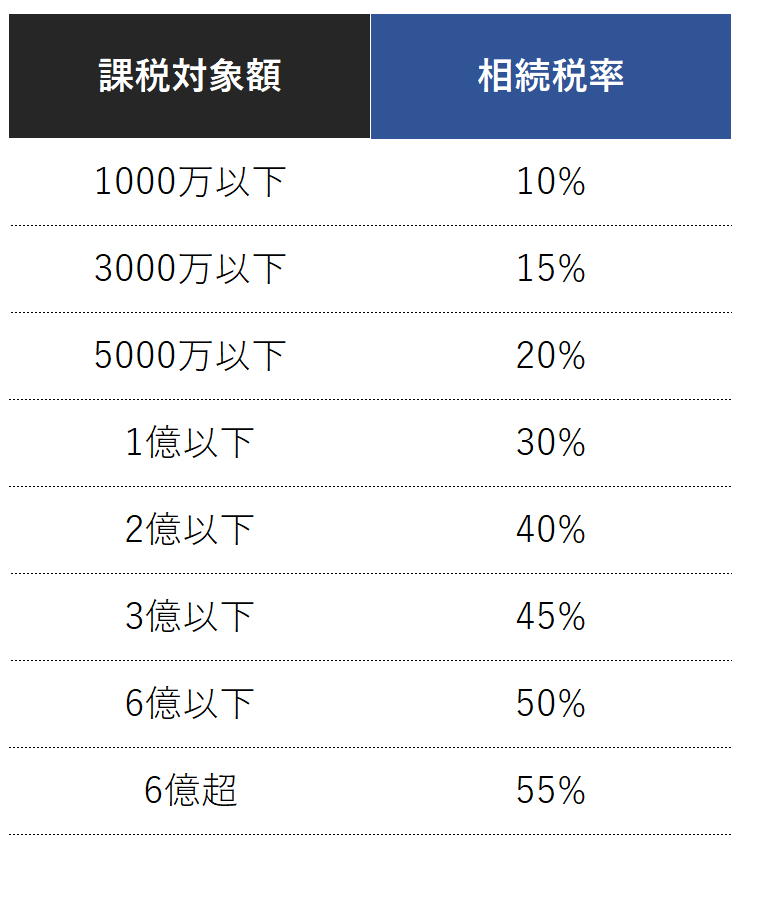

それでは具体的に、相続税の税率を紹介します。次の通りです。

イメージでいうと、↓のような感じです。

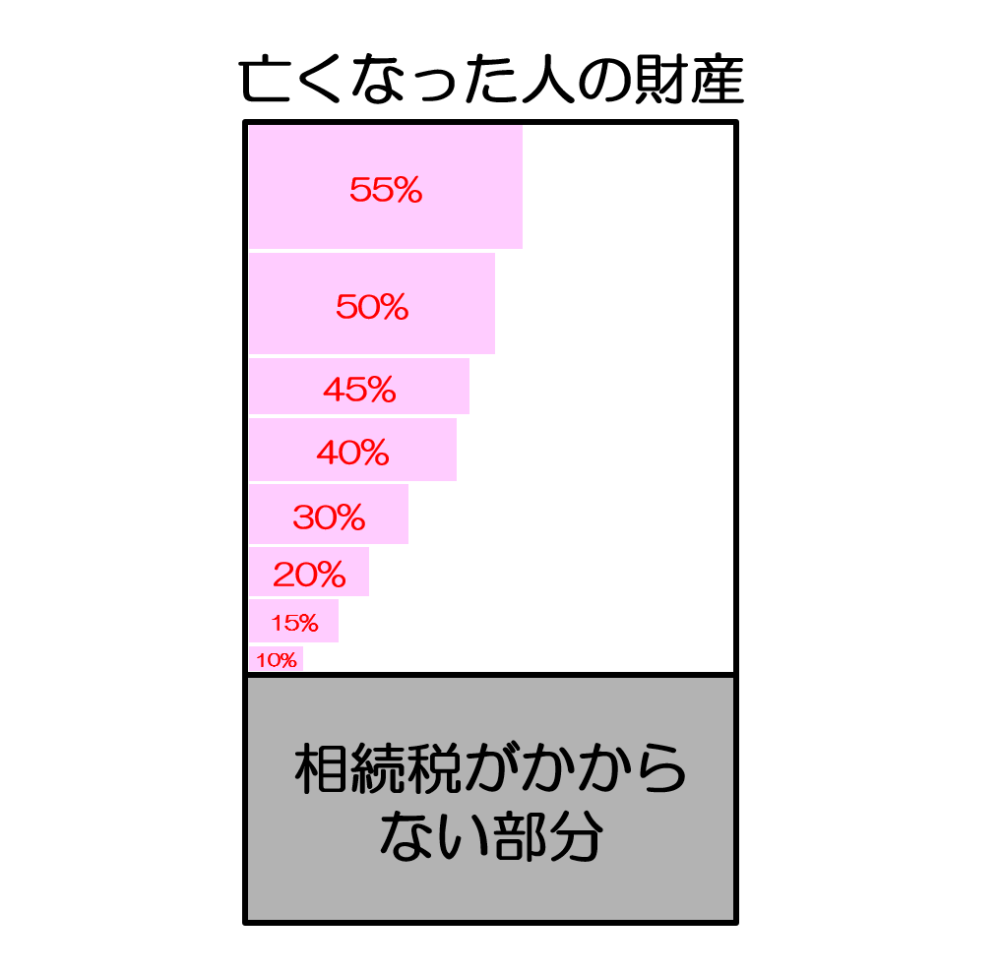

相続税は、基礎控除を超えた部分に最低10%~最高55%の税率で課税されます。

亡くなった人の財産の大きさによって、だんだん税率が高くなっていく累進課税とよばれる構造になっています。

※相続税の税率について詳しく知りたい方はこちら

贈与税の税率

まず、贈与税は年間110万までは非課税です。

1年間に110万を超える財産をもらった人は、110万を超える部分に贈与税がかかります。

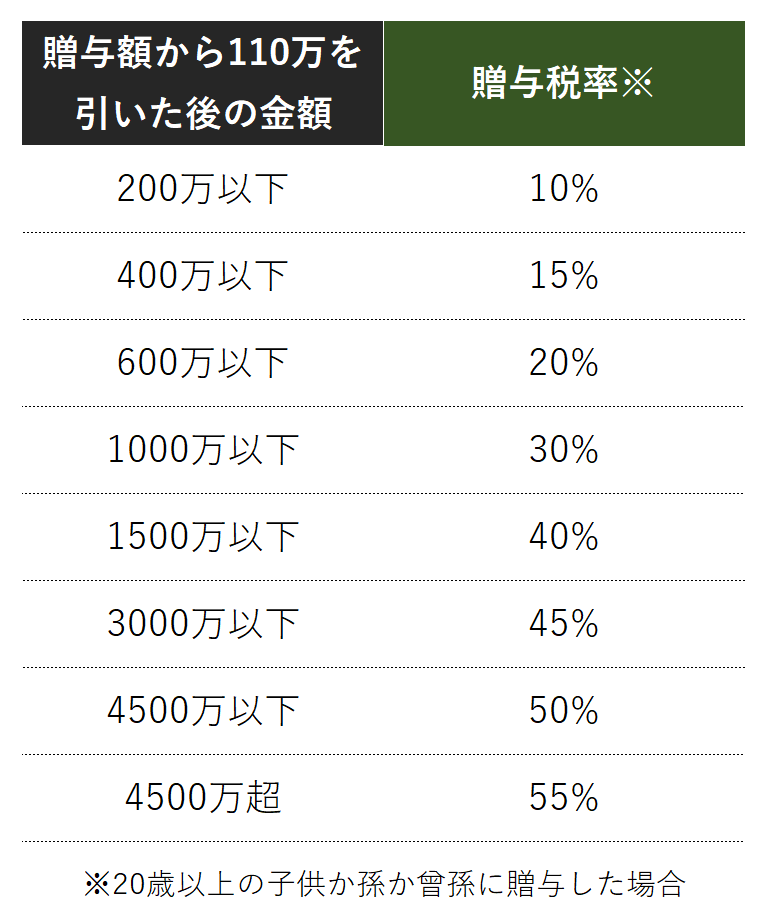

では、110万円を超えた部分に、どれくらいの贈与税率がかかるかというと、次の通りです。

先ほどの相続税の税率と比べると…

やっぱり、贈与税の方が全然高いじゃない!

と、思う人もたくさんいると思いますが、ちょっと待ってください。

税率の単純比較はナンセンス!

相続税の税率表と、贈与税の税率表を比べることは、実は・・・とってもナンセンスです!

相続税と贈与税は、財産を渡すときにかかる税金という性質は同じですが、前提となる考え方が全く違うのです。

相続税は、財産の持ち主が亡くなったことにより、相続人に全財産を一辺に渡す際にかかる税金です。

天国に財産は持っていけませんから、『財産をちょっとずつ相続させる』ということはできません。

一方で、贈与税は生前中に財産を渡す際にかかる税金ですが、生前中に全財産を一辺に贈与してしまうなんてことはありえるでしょうか?

私は全財産を贈与して、山奥で隠居するのじゃ

という、お考えの人が全くいないとは言いませんが、ほとんどいませんよね。

もし、生前中に全財産を一辺に贈与するという前提であれば、先ほどの相続税率と贈与税率を比べればわかるように、贈与税の方が圧倒的に高くなります。

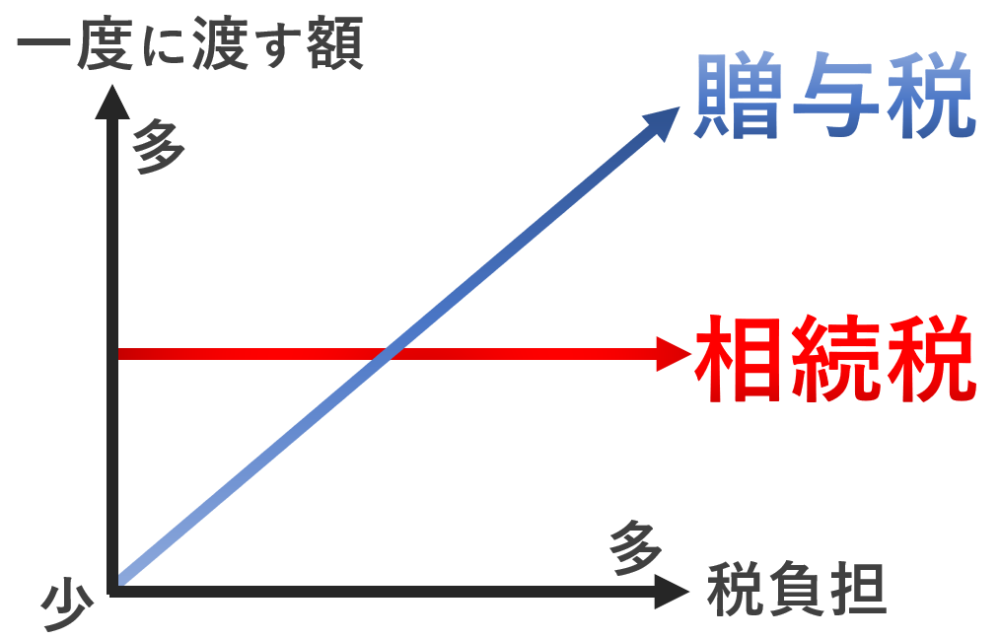

しかし、実際には、生前贈与の際は財産を小分けにし、さらに年度も分けて贈与をしていきます。

少額の贈与であれば、贈与税の負担の方が、相続税よりも小さくなるのです。

このように、相続税は全財産を一回で渡すことが前提になってますが、生前贈与は財産を小分けにして渡していくことが前提になっています。

そのことから、この2つの税率表を単純に比べるというのは、前提が大きく違っているので、ナンセンスな議論なのです。

相続税と贈与税はどっちが得?

結論をお伝えすると、得する順番に下記の通りです。

1番 少額の贈与をした時の贈与税

2番 相続税

3番 高額の贈与をした時の贈与税

相続税の税率がどのくらいになるかは、その人が持っている財産額で決まるため、一概には言えません。

しかし、財産が相続税の基礎控除を超えてくる人は、少なくとも、基礎控除を超えた部分に10%以上の相続税が課税されてしまいます。

それであれば、相続税よりも安い贈与税をたくさん払っておいた方が得になる、ということが言えますよね。

実額で検証してみましょう

なるほど。何となく理屈はわかりました。

ただ、あまりピンとこないので、実際の金額を使って解説してください

実際の贈与税の金額

かしこまりました。それでは、まず、実際の贈与税の金額から見ていきましょう。

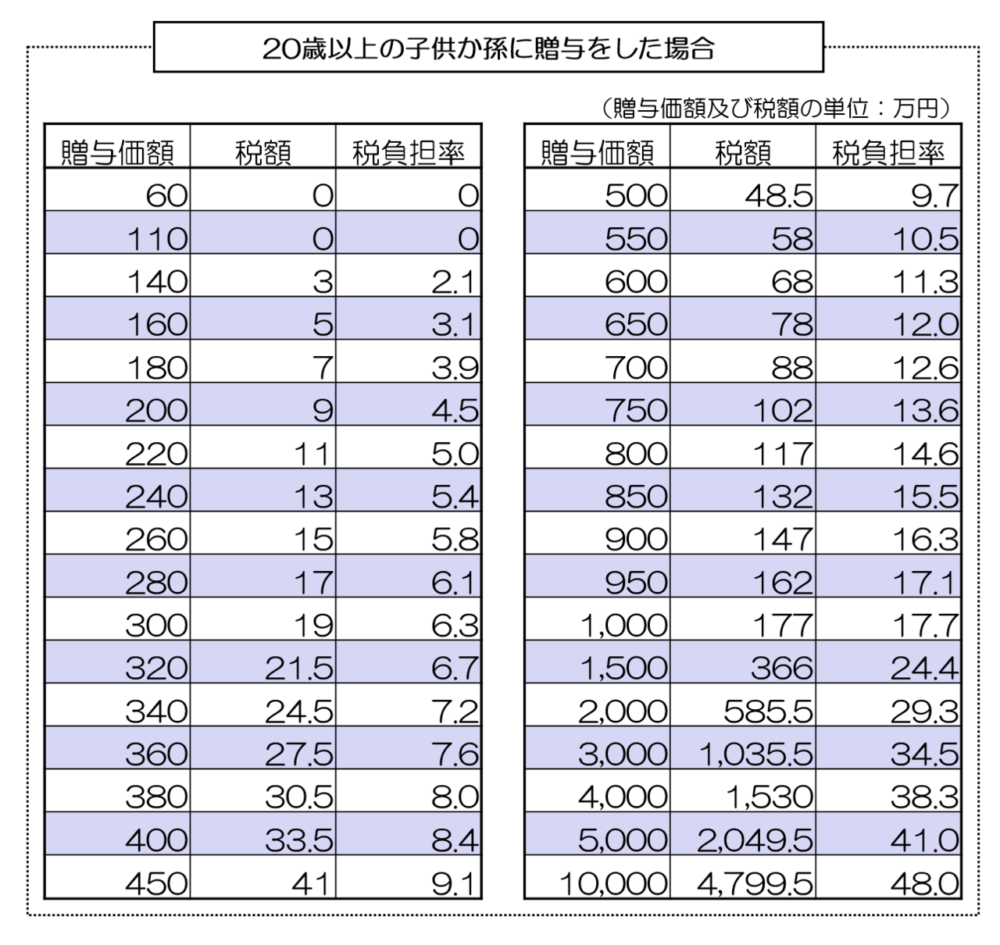

例えば、200万の贈与をした場合の贈与税は9万円です。

※(200万-110万)×10%

200万に対して9万円というのは、負担率は4.5%です。

300万に対する贈与税は19万円。

※(300万-110万)×10%

300万に対して19万というのは、6.3%の負担率です。

500万円の場合は48万5千円(負担率9.7%)

1000万円の場合は177万円(負担率17.7%)

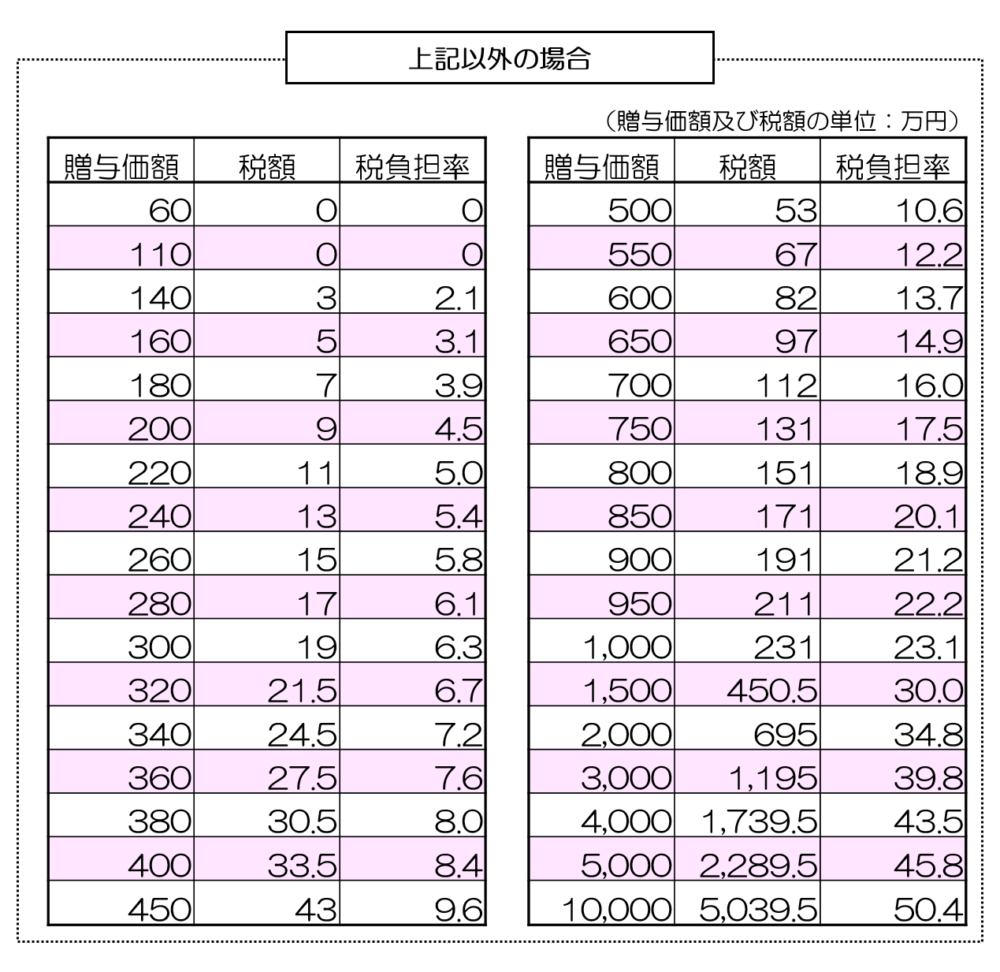

贈与税の金額と負担率を一覧にすると次の通りです。

いかがでしょうか?

約500万までの贈与であれば、実質10%未満の負担で済みますので、相続税の最低税率以下となることがわかると思います。

【参考】贈与税は、18歳以上の子供か孫に贈与する場合の税率は優遇されています。しかし、年間410万円までの贈与であれば同じ税率になるので、410万円以内の贈与を検討しているのであれば、気にしなくてOKです。

具体例を使って検証

うーん。やっぱりピンとこないです

はじめは皆さん、そう感じます。実際の金額を使って実験してみましょう。

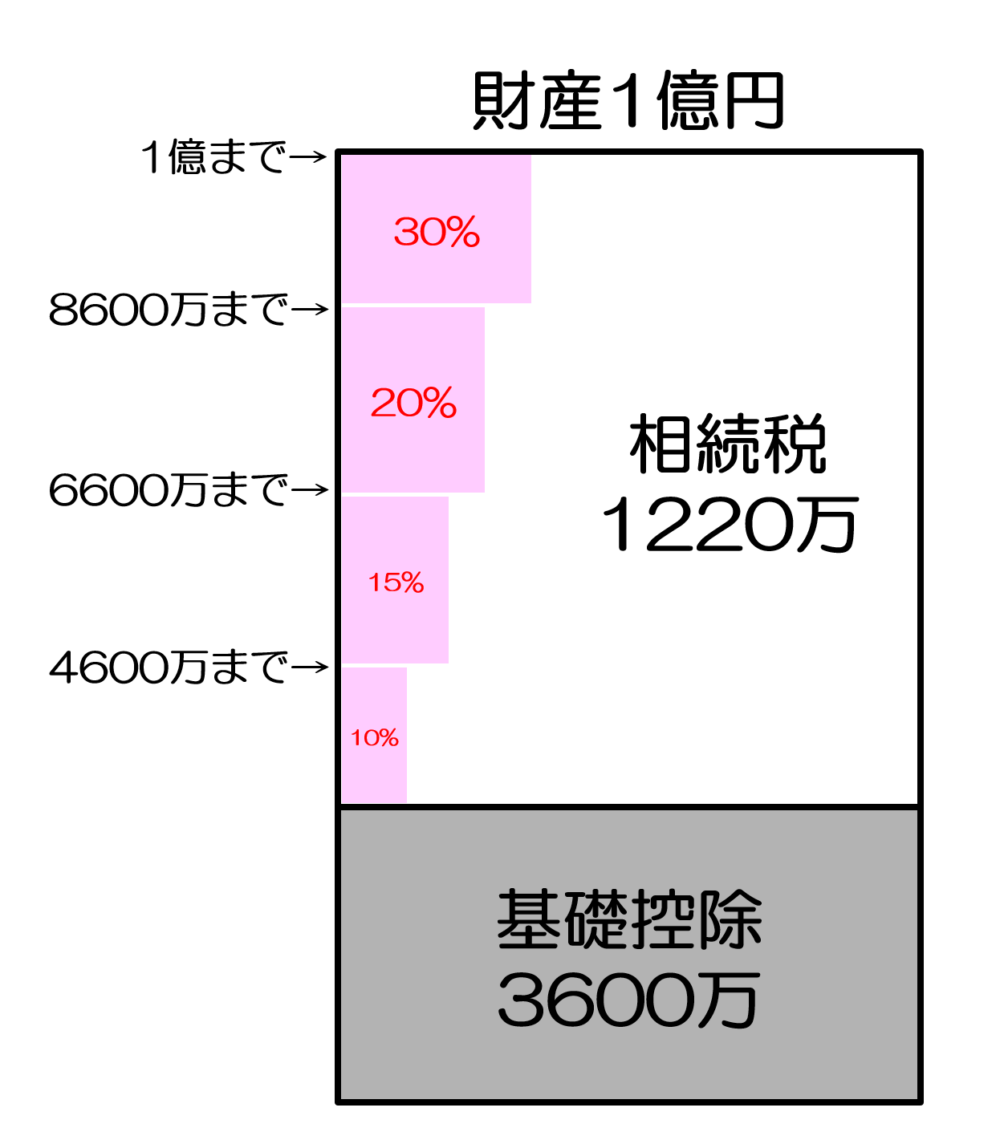

例えば、財産を1億円持っている人がいたとします。

その人に相続が起きた場合には、相続税は次のように計算されます。

※相続人は1人と仮定します

相続税は1220万円。

最も高く課税される税率(最高税率)は30%です。

100万円の贈与をした場合

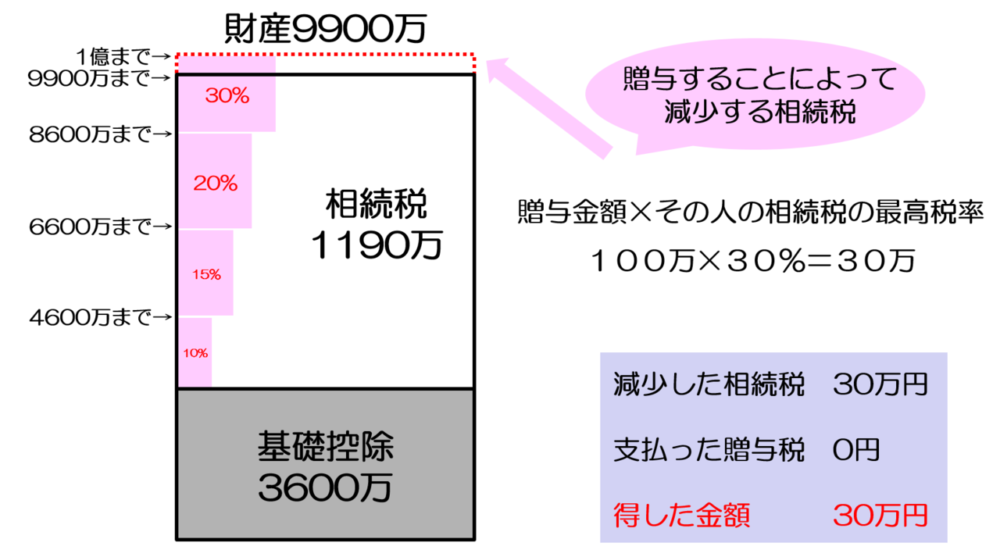

それでは、この人がもし、生前中に100万円の贈与をしていたとします。

この場合、贈与税はいくらかかるかというと…

もちろん0円です。110万までは非課税ですので、贈与税はかかりません。

そして、生前贈与をしたことによって、この人の財産は100万円減りました。

もともと1億円持っていた人なので、100万円の贈与をした後に亡くなった場合には、9900万円の財産に対して相続税が課税されます。

この場合の相続税は1190万円で、先ほどより30万円減りました。

ここが、ポイントになる考え方なのですが、生前贈与をすると、相続税の最も高い税率で課税される部分が減るのです。

この人の場合には、最も高い税率は30%でしたね。

つまり、30%の相続税が課税される部分が100万円分減ったのです。

結果として、相続税は1220万円から1190万円と30万円減少しました。

このように、将来的に減少する相続税は、次の算式で計算することができます。

贈与した金額×最も高い相続税率=減少する相続税

100万円の生前贈与をしたことによって、将来の相続税が30万円減りました。

一方で、支払った贈与税は0円です。

従って、100万円の贈与をすることによって、得した金額は30万円ということになります。

30万円も節税になるの?生前贈与ってお得だわ!

200万円の贈与をした場合

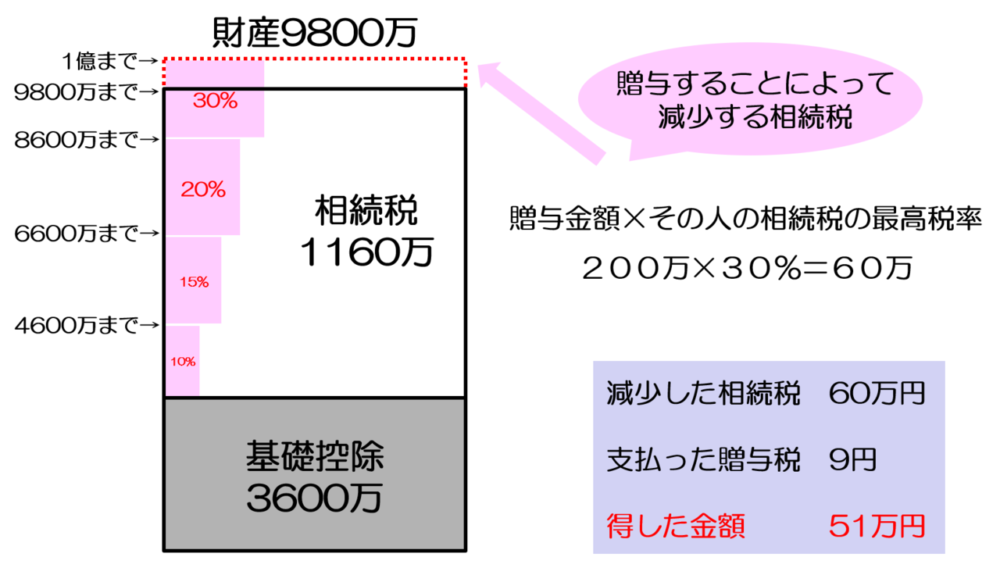

では、続いて、この人が200万円の生前贈与をした場合を考えてみましょう。

まず、200万の贈与した場合にかかる贈与税は9万円です。

もともと1億円持っている人が、200万円の生前贈与をしたことによって、この人の財産は9800万円になりました。

9800万円持っている人が亡くなった場合にかかる相続税は1160万円です。

1億円に対してかかる相続税は1220万円でしたので、60万円の相続税が減少したことになります。

贈与した金額200万×その人の最高税率30%=減少する相続税60万円、というわけです。

贈与税は9万円払わなければいけませんが、結果として、将来の相続税が60万円安くなったのです。

従って、200万の贈与をすることによって、得した金額は51万円です。

100万円の贈与をした時に得した金額は30万円でした。

この時点で、200万円の贈与をした方が、100万円の贈与をしたよりも、21万円も得をしていることになります。

100万を贈与した時は30万しか節税にならなかったけど、200万贈与すると51万も節税になるのね。

200万贈与した方がお得じゃないの!

300万円以上の贈与をした場合

続けて、300万円の贈与した場合を考えてみましょう。

300万円の贈与をした場合にかかる贈与税は19万円です。

300万円を贈与することによって、減少する相続税は90万円(300万円×30%)です。

従って、300万円の贈与をすることによって得をする金額は71万円です。

500万円の贈与をした場合にかかる贈与税は48.5万円です。

500万円を贈与することによって、減少する相続税は150万円(500万×30%)です。

従って、500万円の贈与をすることによって得をする金額は101.5万円です。

1000万円の贈与をした場合にかかる贈与税は177万円です。

1000万円の贈与をすることによって、減少する相続税は300万円(1000万×30%)です。

従って、1000万円の贈与をすることによって得をする金額は123万円です。

いかがでしょうか?

このように比べてみると、110万円の贈与しかしていないのは、せっかくお得になるチャンスがたくさんあるのに、ミスミス逃しているようなものです。

なるほど!つまり、相続税のかかる人にとっては、贈与税を払った方が得をするってことですね

ただ、相続税のかからない人にとっては、贈与税のかからない110万円までがよさそうですね。

その通りです!

ちなみに、私達、円満相続税理士法人では、あなたにあった最適な贈与額を計算し、実際の贈与をサポートするサービスを行っています。是非、こちら↓をご覧くださいませ♪

『贈与税は高い』と言われる理由

世の中、一般的には、贈与税はとても高い税金だと言われています。

そのため、贈与税を支払うことに強い抵抗感を示される人が非常に多いのです。

何故このようなことが言われてしまうのでしょうか?実際はとてもお得な税金なのに。

実は、その理由は、相続税が一部の人にしかかからない税金であることにあります。

相続税は、亡くなった人の遺産額が、基礎控除を超えた人にだけかかる税金です。

世の中で、人が100人亡くなった時、遺産額が基礎控除を超えて、相続税が課税される人は何人いると思いますでしょうか?

答えは、たったの9人です!

税制改正で基礎控除が大幅に引き下げられましたが、まだまだ一部の富裕層にかかる税金という位置づけは変わっていないのです。

相続税は100人中9人にしか課税されないということは、100人中91人に相続税は課税されていないということになります。

相続税のかからない人からすると、自分が死んでしまうまでずっと財産を自分の手元においておけば、1円も税金を払わずに、財産を相続させることができるのです。

それであれば、生前中に110万円を超える贈与をして贈与税を払うというのは、非常にもったいない行為です。贈与税はものすごく割高な税金になるのです!

このことから、日本にお住いの人の100人中91人にとって、贈与税はものすごく高い税金なのです。

つまり、一般的な常識として『贈与税は高い』というのは正しいのです。

しかし、相続税のかかる人たちにとっては、この常識は逆転します。

相続税に比べれば、贈与税はとってもお得な税金になるのです。

将来的に相続税が発生するかどうかで、取るべき行動は180度変わってくるのですね。

2024年から7年内加算のルールへ

将来、相続税がかかりそうな人は、どんどん生前贈与をした方が節税になります。

しかし、実は、このような相続税と贈与税の税率差を利用した節税を、国の偉い人達は良く思っていませんでした。

そのため、2023年までは3年ルールだった生前贈与加算を、2024年1月1日から行う生前贈与については7年ルールに改正されました。

>>2024年からの7年ルールとは

ただ、2024年以降も7年超健在でいられる自信のある方や孫への贈与は、暦年課税を選択した方が有利です。

贈与税Q&A

親権者の同意が必要?

子ども(未成年者)に贈与する場合、親権者の同意は必要ですか?

贈与契約は、単に利益を得るだけであれば親権者の同意は必要ありませんが、贈与税の申告義務が発生する場合等は親権者の同意が必要となる為、子ども本人だけでなく親権者の署名押印が必要となります。

まとめ

消費税が増税される直前、世の中ではどういったことが起こりますでしょうか?

駆け込み需要が起こりますよね。

買えるものは今のうちに買っておけー!となります。

あのような行動をとるのは一体なぜでしょうか?

それは…

どっちにしろ税金払わなくちゃいけないなら、税率が低いうちに払い終えた方が得だからでしょ

という理由です。

今回紹介した、「相続税より贈与税の方が低い!たくさん贈与税払ってでも財産を移転させた方が得!」という考え方は、消費税の駆け込み需要の考え方と本質的に同じです。

肉を切らせて骨を断つ!贈与税払って相続税減らす!

資金に余裕のある人は110万の贈与にこだわる必要はなく、最適な贈与金額で贈与していった方が結果として大きな節税になります。

ただし、贈与をしてから7年以内に亡くなってしまった場合には、その贈与はなかったものとされてしまう7年内加算というルールが存在しますので、贈与を始めるのはできるだけ早い方がいいです!詳しくはこちらの記事をご覧ください。

もし贈与税の計算がしたいという方は、私が無料で発信しているお役立ちLINE公式アカウントに登録していただければ、贈与税が瞬時に計算できるエクセルシートと贈与契約書のひな型をプレゼントしていますので、是非ご登録くださいませ。

最後までお読みいただき、ありがとうございました!(こちらの記事の動画版↓)