円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ25万部の著者。YouTubeチャンネル登録者22万人。

父が亡くなる直前に、父のATMから葬儀代として200万おろしました。何か問題ありますか?

こんにちは、円満相続税理士法人の橘です。

今回は、相続税の税務調査で絶対に問題になる、死亡直前に引出した現金と葬儀費用の関係についてお話していきます。

まず結論から先にお伝えすると、

葬儀の準備金として、死亡直前に引出した現金は、相続税の計算上、手許(てもと)現金として財産計上しないといけません。

え?でも、葬儀費用は、相続税の計算上マイナスできるんじゃないの?

と、思われる方も多いと思います。

それは、その通りです!相続税の計算上、葬儀費用はマイナスすることができます。

ただ、問題は死亡直前に現金を引出している点にあります。

今回の記事では、この論点の考え方をゆっくり丁寧に解説していきます。

最後までお読みいただければ、相続税の税務調査で怖い想いをしなくて済みますよ♪

※この記事の動画版もあります。

生前に引き出した葬儀代

事例を使って解説していきます。

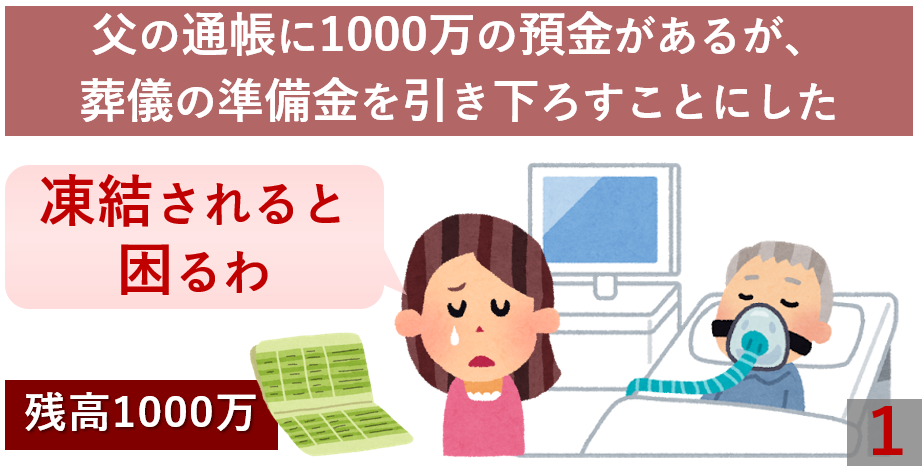

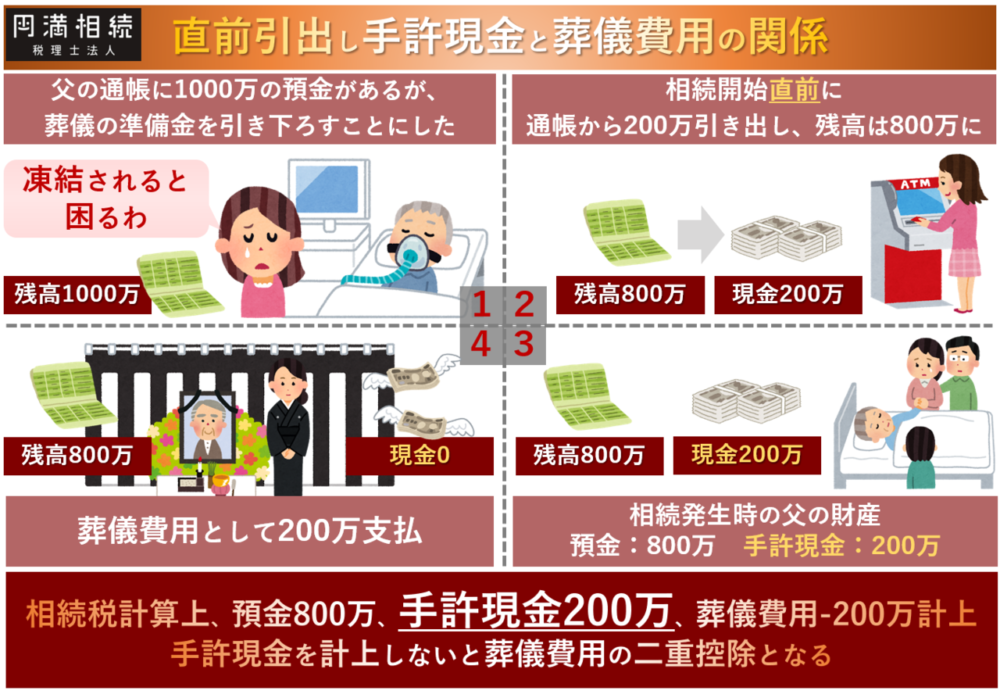

あるところに甲さんと娘の乙さんがいました。甲さんは末期癌を患っており、いつ亡くなってしまってもおかしくない状態です。

父の葬儀費用を今の内に用意しておかないと、亡くなった後だと預金が凍結されてしまうわ

乙さんは心配になり、父の了解を得たうえで、預金通帳から現金を引出すことにしました。父の預金通帳には1000万の残高があります。

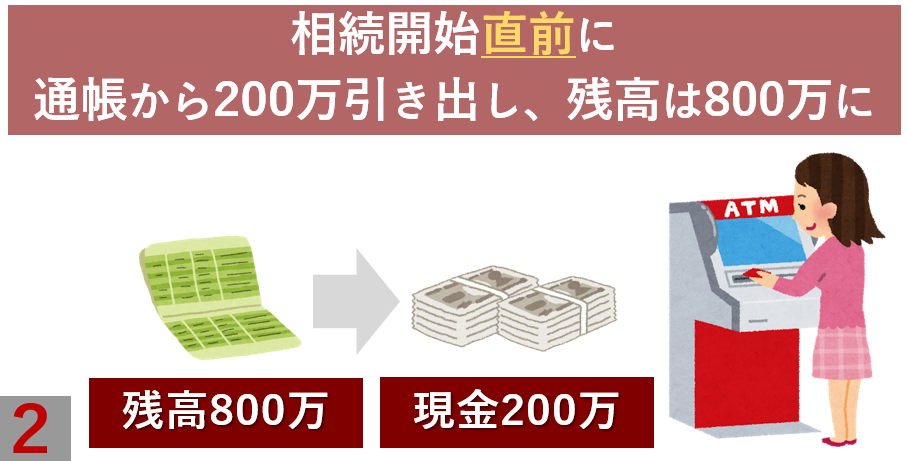

乙さんは、ATMで200万を葬儀の準備金として引出しました。この時点で預金残高は1000万から800万に減少します。乙さんは200万の現金は盗まれないように自宅の金庫に保管しました。

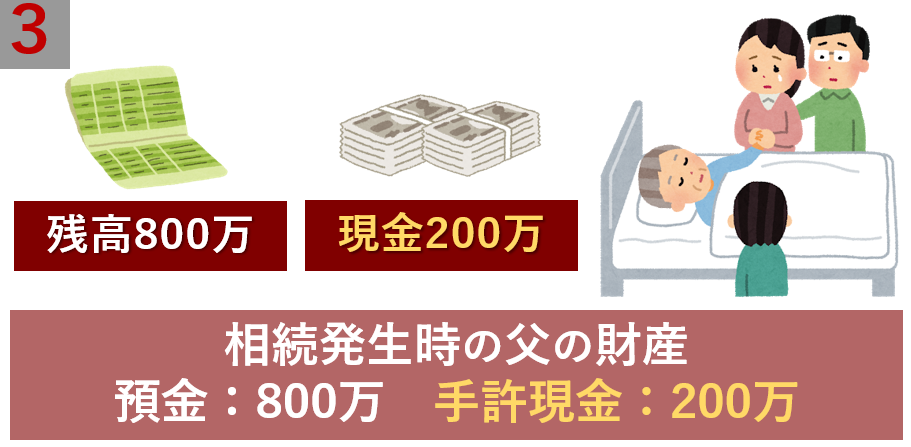

その後しばらくして、父に相続が発生しました。現金200万は家の金庫に保管してあります。

後日、乙さんは父の葬儀を行い、葬儀費として現金200万を葬儀屋に支払いました。

さて、この一連の流れについて考察していきます。

相続税の計算は、あくまで死亡時点において亡くなった人が所有している財産に対して課税されます。

甲さんのケースにおける死亡時点の財産というのは、預金800万円と、相続準備金として引出した200万の現金(これを手許現金といいます)が該当します。

葬儀準備金として引出した現金は、当然ですが葬儀のために使うので、裏を返すと、死亡したその瞬間においては現金で残っていたことになります。

※死亡前に葬儀屋に前払いしていれば別ですが、通常、死亡前に葬儀代を前払いすることはありません。(互助会への積立制度はありますが)

具体的な計算方法

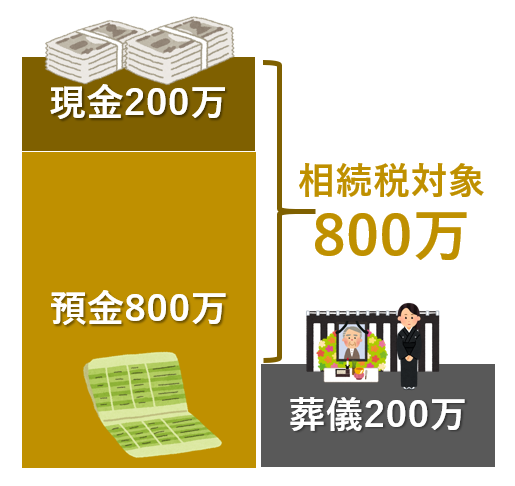

相続税の計算上は、預金800万、手許現金200万の合計1000万の財産を計上したうえで、葬儀にかかった費用200万をマイナスとして、財産1000万から控除します。

事例のケースにおいて相続税の対象になるのは、800万+200万−200万=800万ということになります。

これがもし、葬儀費用200万は計上するものの、手許現金200万を計上しなかった場合には、800万−200万=600万となってしまい、実際の財産額よりも少ない金額を申告することになります。葬儀費用を二重で控除したことになるからです。

また、もし仮に死亡直前に現金を引出していなかったのであれば、預金残高は1000万であり、1000万の預金と葬儀費用200万を申告すれば、相続税の対象は800万となることから、やはり死亡直前に引出した葬儀準備金を申告しないと整合性が合わなくなってしまうわけですね。

この点について、もし税務調査に選ばれてしまった場合には、調査官は徹底的に追及してきます。

死亡の直前に行われた現金引出しの経緯

亡くなった方の相続開始直前の状態

意識はいつまであったのか

昏睡状態がどのくらい続いたのか

通帳やカードの管理は誰に任せていたのか等

根掘り葉掘り聞いてきます。

実際、世の中の多くの方が、この計算の考え方を知らずに、

葬儀費用は相続税の計算から引けるんでしょ?

という理由で手許現金を計上しないで申告してしまうので、調査官にとっても絶好の追徴課税ポイントになっているのです。

この記事をご覧の方は、決してこのような事態を招かないために、死亡直前に引出した現金の使途については、税理士にしっかりと相談するようにしましょう。

死亡直後の現金引出し

と疑問に思う方も多いですよね。本来、相続が発生した場合には、銀行はその人の預金口座を凍結しなければいけません。ただ、銀行はあくまで民間団体なので、役所にその人の死亡届が提出されても、銀行がそのことを自動的に知ることはできません。

相続人から、相続が発生したことを知らせなければ預金口座は凍結されず、キャッシュカードと暗証番号がわかれば現金を引出すことは可能です。

※ただ、法律上は、相続開始後に他の相続人の同意を得ずに、遺産を勝手に使う行為は様々な問題の原因となるので注意してください。

このような場合、相続税の計算はどのように考えるべきでしょうか?

結論からいうと、死亡直後に引出した場合には、相続税の計算上は問題ありません。

例えば、先ほどの乙さんが、死亡直後に200万を引出したとします。そして葬儀代として200万支払いました。この場合、相続税の計算上は、預金1000万(相続開始時の残高)と、葬儀費用200万を申告するので合計800万が相続税の対象になります。死亡時の預金1000万が相続税の対象となっているので、そこから現金を引出しても、既に課税済みの現金なので問題ないのです。

死亡後の引出しは、法律上は問題ありますが、税務上は問題ありません。

生前に使っていた場合

生活費や入院費等で使った金額については、手許現金の金額からマイナスすることができます。

例えば、乙さんが死亡前にATMで200万の現金を引出し、実際に父が死亡する前に、父の入院費や生活費等で80万使っていたとします。この場合、死亡時点における現金は、200万から80万を引いた120万ということになります。この金額を手許現金として申告すれば全く問題ありません。

この場合、生活費等で使った領収書などの証拠はなくても問題ありません(生活費の領収書を全て残している人なんていませんので)。ただ、葬儀費用との整合性について税務署から追及されることがあるので注意しましょう。

例えば、相続開始直前に200万引出して、相続が発生する前に生活費で全て使い切っていたと調査官に主張したとします。そうすると、調査官は次のように質問してきます。

そうですか。それでは、葬儀費用は誰がどのように支払ったのか詳細に教えていただけますか?

相続開始前の引出し現金は使い切っていたのであれば、相続人の誰かが自分の預金からお金を引出して葬儀屋に支払ったことになりますよね?その出金の履歴を確認させてください。

この質問に対して、こんなことを言ってしまった更に大変!

私は昔からタンスに現金をしまっているんです!そこから払いました!

タンス預金があるんですね!?そのタンス、今すぐ確認させてください!

事態はさらに悪化します。

上記のような事態を避けるためにも、領収書の提出が求められないからといって嘘はつかないようにしてくださいね(;^ω^)

まとめ

相続税の計算上、死亡直後に引出した現金は何の問題もありませんが、死亡直前に引出した現金の取扱いは細心の注意が必要です。税務調査でも必ずしっかりとした整合性があるかを追究されるポイントになります。

このようなことからも、相続税申告の際には、亡くなった方の過去の預金通帳の精査が絶対的に必要なのです。それにも関わらず、世の中の相続税に不慣れな税理士は、亡くなった方の預金の残高証明書しか確認せず、直前引出しの有無を確認していないそうです。これで、もし税務調査で追徴課税になったら税理士の責任だと思います。

手許現金はありますか?

納税者の方にこう質問しても、大抵の方は

父の財布には3000円くらいしかなかったですよ

と回答されます。

まさか、直前に引出して葬儀費用に使った現金を申告しなければいけないなんて夢にも思いませんよね。この辺りは税金のプロである税理士が、しっかりとリードしてあげないといけません。

円満相続税理士法人では、多くの経験実績に基づいた税務調査対策に絶対の自信を持っております!節税も大事ですが、税務調査で嫌な想いをすることがない安全安心な申告の方がはるかに大事です。相続税申告のお問合せはお気軽にどうぞ。

また、円満相続税理士法人のLINE公式アカウントにご登録いただくと、限定マル秘お得情報を定期的に発信しています。

相続税計算シミュレーションエクセルや、贈与契約書等のプレゼントもたくさんありますので、是非、ご登録ください(無料です(^^♪)最後までお読みいただき、ありがとうございました♪

※こちらの記事もオススメです。是非、お読みください。