円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ25万部の著者。YouTubeチャンネル登録者22万人。

こんにちは、円満相続税理士法人の橘です。

事業承継を検討するにあたって、

経営に関与していない株主から株式を集約するため

これまで築き上げてきた会社の創業者としての利益を確定させるため

株式を、その発行会社に買い取ってもらうことがあります。

これを自己株式の取得(じこかぶしきのしゅとく)といいます。

※または金庫株と言ったり、自社株買いとも言ったりします。

経営者のみなさん!

この自己株式の取得には、多額の税金の負担が発生することをご存知でしょうか?

今回の記事では、本来、多額の税金が発生する自己株式の取得について、相続後3年以内限定で使える、非常にお得な特例をご紹介していきます♪

自己株式の取得は、みなし配当課税

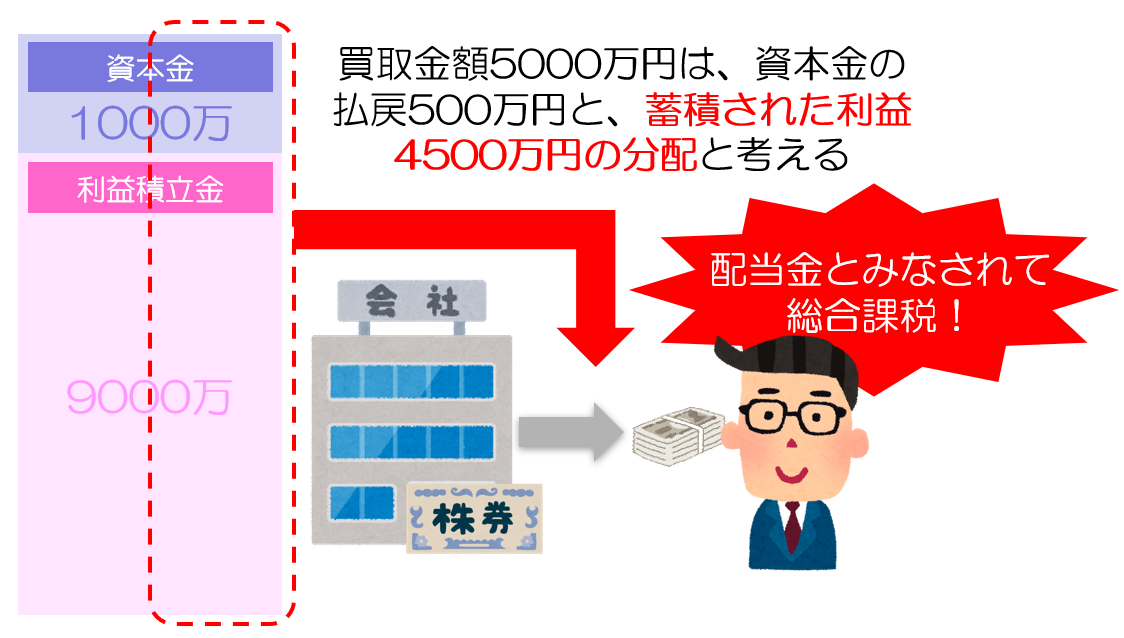

自己株取得をする際に、会社から株主に払う金銭は、一部は資本金の払い戻し、一部は会社利益の分配と考えます。

このうち、利益の分配とされる部分は、受け取った株主が、配当金を受け取ったものみなされて所得税(と住民税)が課税されます。

配当金にかかる所得税は20%でしょ?

と思いきや、それは上場企業から支払われる配当金の話です。

上場していない会社から受け取る配当金については、最大で55%近くの税金がかかります(総合課税)!

※詳しくはこちら

みなし配当課税の計算例

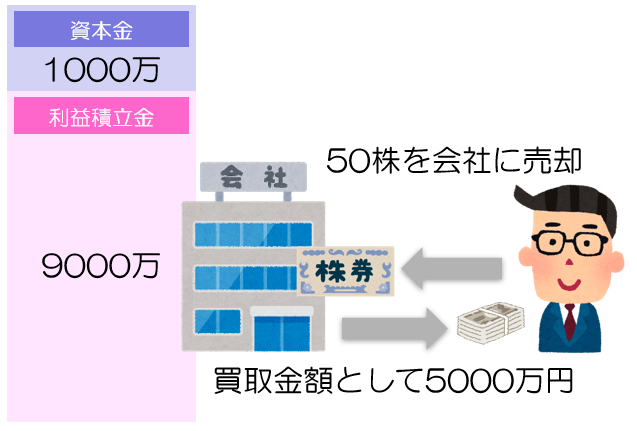

例えば、会社の資本金が1000万、会社の利益積立金が9000万(純資産1億)の会社があったとします。

この会社が発行している株式は合計で100株です。全てあなたが持っていたとします。

この度、あなたは会社に対して50株分の株式を5000万で買い取ってもらうことにしました。

この時、あなたが会社からもらう5000万は、500万が資本金の払戻し、4500万が、会社が蓄積した利益の分配と考えます。

利益の分配とされる金額については、配当金とみなされて総合課税の対象となるため、非常に大きな税金の負担が発生します!

これをみなし配当課税といいます。

このような現象が起こるため、安易に自己株取得を検討していると、金銭を受け取る株主側では多額の税負担が発生してしまいます。

これまでたくさんの困難を乗り越えて、やっとの思いで会社に蓄積してきた利益を、株主に還元するだけで55%近くも税金を払わなくちゃいけないなんて納得いきませんよね?

しかも会社の蓄積された利益は、法人税を支払った後の利益ですからね。

相続により取得した株式を発行会社に譲渡した場合の特例

もしも、株主に還元する際の税金が、優遇される特例があったら良いと思いませんか?

実は、あるのです!

本来、総合課税されてしまう自己株買い取りにかかる税金を、一律20.315%の税金だけで済ませてくれる特例です。

この特例は、知名度が低い特例ですが、個人的には、事業承継を考えるうえで、重要度が高い特例トップ3に入るくらい重要な特例です。

なぜなら、同じ行為をする場合でも、この特例を使うかどうかで、手取額が何千万、何億と変わることがあるからです。

制度の概要

まず、この特例は、

株式を相続した人が、相続が発生してから3年10ヶ月以内にその株式を発行会社に売却した場合(つまり自己株式の取得)には、本来、総合課税されるところ、20.315%(分離課税)だけの税金にしてあげますよ

という特例です。

先ほど説明した通り、本来、自己株式の取得をした場合には、配当金とみなされた金額には最大で55%近くの税金がかかります。

しかしこれがもし、相続した株式を相続後3年10ヶ月以内に売却したのであれば、55%近くかかってしまう税金が、20%だけの税金で済むことになります。

会社から株主に払うお金は同じ金額でも、かたや55%、かたや20%の税金となるわけです。

この差は、とてつもなく大きいです。

そんな特例聞いたことないよ!

という経営者さんも結構多くいらっしゃるので、国税庁のホームページを貼り付けておきます。

※ただ、文章が非常に難しいので、飛ばしても問題ありません。

特例の活用事例

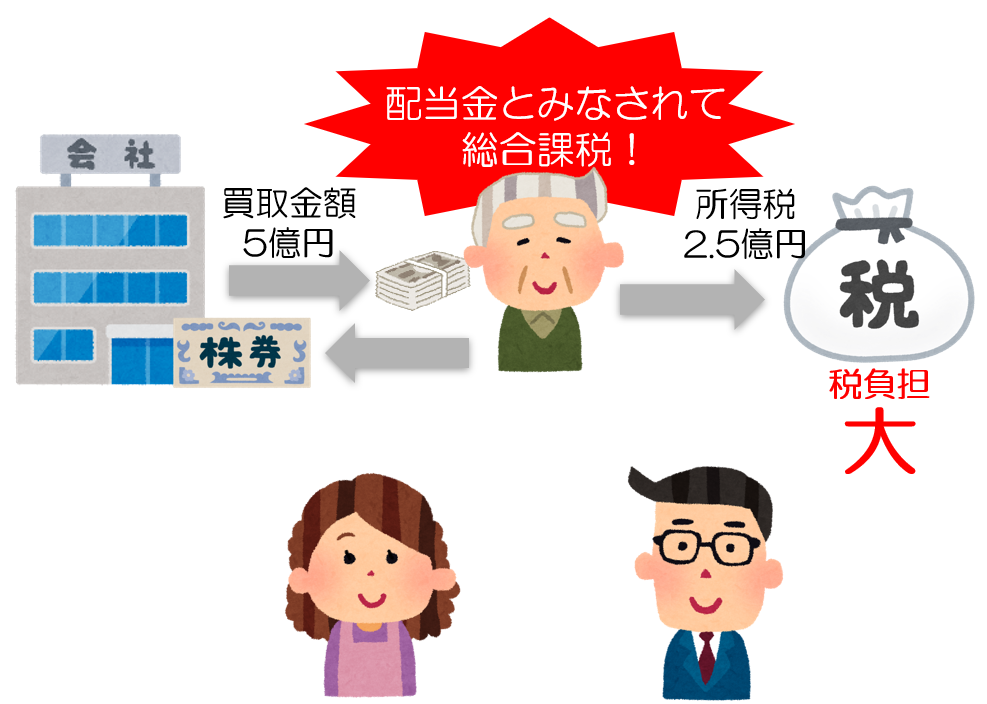

特例を使わなかった場合

例えば、ある会社経営者さんがいました。

この方には、長男と長女の二人の子供がいます。

経営者さんは、

会社は将来、長男に継がせよう

と考えています。

この方が持っている株式の評価額は10億円と高額になっていますが、その他の資産は1000万くらいしかありませんでした。

『株式10億円は長男に、その他の資産1000万は長女に相続させる』という分け方にすると、あまりにもアンバランスで、長女が気の毒です。

そこで、経営者さんは、

長女にも5億円の資産を残してあげよう

と、株式を5億円分、自分の会社に売却し、株式をキャッシュに変えようと考えました。

早速、5億円で自己株式の取得を実施します。

これで

5億円のキャッシュを用意できた

と安心していたら…

翌年の確定申告でびっくり仰天!

所得税と住民税が約2億5000万!

これが、みなし配当課税(総合課税)の恐ろしさです。

結局、長女には税金を支払った後の2億5000万円しか残せませんでした。

※しかも、その2億5000万に対して相続税がかかります。

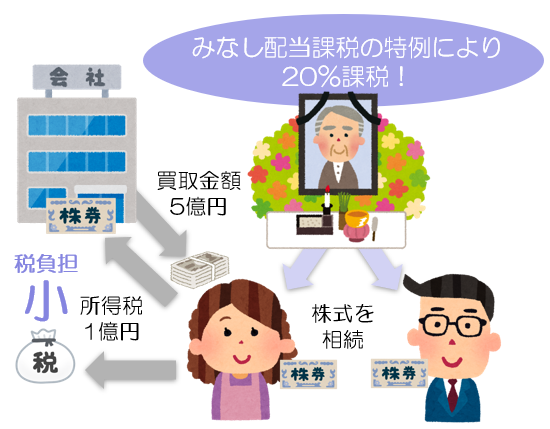

特例を使った場合

しかし、もしこの経営者さんが先ほどの特例を知っていたら…

あえて、生前中に自己株買い取りを実施せず、長女にも株式5億円分を相続させます。

そして、株式を相続した長女は、3年10ヶ月以内に株式を会社に買い取ってもらいます。

この場合には、長女にかかる所得税は20%になるため、1億円だけの納税で済みます。

生前中に自社株買いをした場合には2億5000万だった税金が、相続後であれば1億円で済むのです。

その差は1億5000万です。非常に大きいですよね。

相続後の自己株取得を計画する危険性

先ほどの事例では、非常に大きな節税ができたケースをご紹介しましたが、この方法には、次のような危険性もはらんでいます。

株式の半分を相続させた後に、長女が

やっぱり私も経営したくなってきた。

株式を買い取ってくれなくていいから私を社長にして!

と、急に会社経営に参画したいと言い始めるかもしれません。

また、

株式の買い取り金額、こんなのじゃ納得できないわよー!

買取金額で紛争が発生する可能性もあります。

前者の「私も経営したい」と言い始めるリスクについては、生前中に会社の株式を無議決権株式に変更するなど、種類株を導入すればクリアできますが、後者の買取金額の紛争については種類株を導入してもリスクを完全に失くすことはできません。

強い信頼関係のある円満なご家族であれば、この方法はお勧めできますが、揉める可能性のある家族であれば、節税目的だけで、相続後の自己株式の取得を計画にいれるのはやめておいた方が無難かもしれませんね。

配偶者はこの特例が使えない?

この特例の大きな落と穴は、配偶者が株式を相続した場合には、配偶者はこの特例が使えない可能性が高いことです。

その理由は、この特例は、「相続税が課税された人」がその株式を発行会社に売却した場合に使える特例だからです。

相続税の基礎控除を超える金額の財産を持っている人が亡くなった場合には、その相続人には相続税が課税されます。

しかし、夫婦間の相続については、最低でも1億6000万円まで相続税が課税されない、配偶者の税額軽減という特例があるのです。

この特例があるため、配偶者には相続税が課税されないケースが非常に多いのです。

そのため、配偶者が株式を相続した場合、3年10ヶ月以内に株式を会社に売却しても、みなし配当課税の特例を使うことはできずに、総合課税になってしまうのです。

注意が必要ですね!

届出書の提出が必要

みなし配当課税の特例を使う場合には、自社株買いをする日までに「みなし配当課税の特例に関する届出書」を、その会社に提出しなければいけません。

提出を受けた会社は、その年の翌年の1月31日までに所轄の税務署に提出をしてください。

取得費加算の特例も併用OK

相続後3年10ヶ月以内に、相続したものを売却した場合には、取得費加算の特例という別の特例も使うことが可能です。

この特例は株式だけでなく、相続した不動産などにも使えます。

詳しく知りたい人はこちらの記事をご覧くださいませ。

この取得費加算の特例と、みなし配当課税の特例は、どちらも併用することが可能です!

お得なので、使える人はどんどん使っていきましょう。

まとめ

自社株買いによる配当課税は、非常に大きい税負担が発生します。

しかしこれがもし、相続後3年10ヶ月以内に実施された場合には、20%だけの税負担で済むのです。

20%も大きいと感じるかもしれませんが、55%に比べたら可愛いものです。

一番大切なのは家族円満、会社も円満に事業承継ができることです。

ここがクリアできそうな方であれば、このみなし配当課税の特例も考慮して事業承継の計画を立てていくのもGOODだと思います♪

最後になりますが、私達のLINE公式アカウントでは、税制改正速報や、税務調査の裏話を限定配信しています。さらに今なら、相続税計算シミュレーションエクセルや贈与契約書の雛形もプレゼント中。

是非、ご登録くださいませ。

最後までお読みいただき、ありがとうございました!