円満相続税理士法人 税理士

大学在学中に税理士を目指し、25歳で官報合格。大手税理士法人山田&パートナーズに入社し、年間30~40件の相続税申告に携わりました。丸6年間の実務経験を経て退社。地元関西に戻り、円満相続税理士法人に入社しました。現在も相続税申告を中心に業務に励んでいます!

ご質問頂き、ありがとうございます。

税理士の枡塚です(^^)♪

1. 父Aと相続人Bは親子してアメリカに移住後米国籍を取得しました。外国籍を取得したものは自動的に日本国籍を喪失しますが、この場合10年縛りはその瞬間に解けるという理解でよろしいでしょうか?

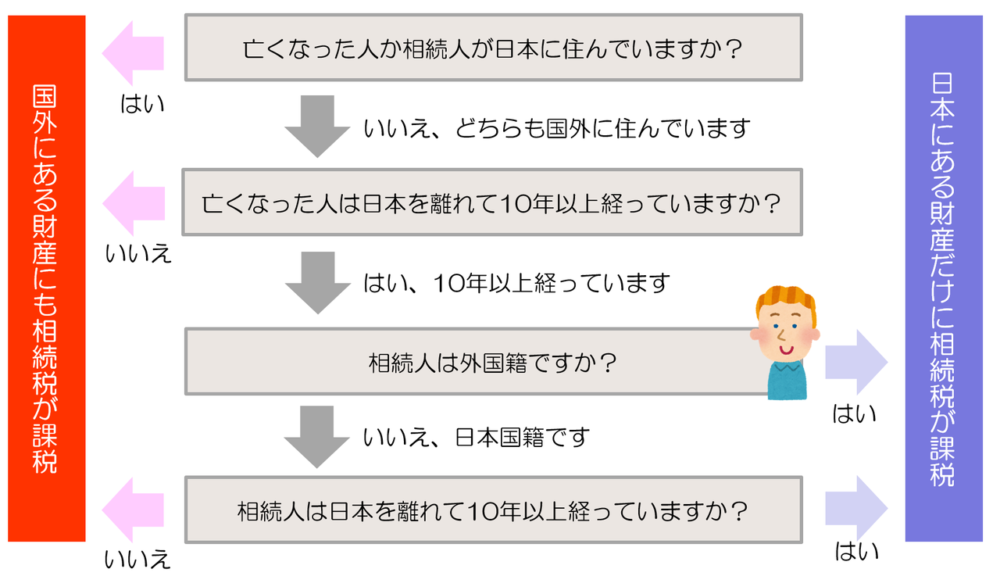

→亡くなった人も遺産を相続する人も海外に住んでいて、かつ、亡くなった人が日本を離れて10年以上経過していたとします。そこで、次の判定要素となるのが、遺産を相続する人の国籍です。

亡くなった人が日本を離れて10年以上経過しており、かつ、遺産を相続する人が外国籍だった場合に、やっと海外の財産について、日本の相続税がかからなくなるというわけです。

つまり、外国籍を取得し、日本国籍を喪失したからといって10年縛りがなくなるというわけではありません。

国際相続の基本的な考え方と納税義務者の範囲については、こちらで詳しく解説をしています♪

2.父Aは国外転出時課税により納税猶予を受けています。米国籍取得は納税猶予に影響しますか?

→国外転出時課税制度により納税猶予を受けている場合の課税の取扱いは以下の通りです。

・納税猶予期間中に対象資産を譲渡した場合→譲渡した部分に対応する納税猶予税額及び利子税を納税しなければならない。

※譲渡価額が国外転出時の価額より下落している場合には、減額更正が可能です。

※国外転出時課税が適用された資産について外国で所得税が課税された場合には、外国税額控除を適用し減額更正が可能です。

・納税猶予期間が満了した場合→納税猶予税額及び利子税を納税しなければならない。

※満了日の価額が国外転出時の価額より下落している場合には、減額更正が可能です。

・5年以内に帰国→国外転出時課税は取消し。

よって、外国籍の取得は納税猶予には、影響しません。

国外転出時課税制度の取扱いについては、こちらで詳しく解説をしています♪

3.父Aの相続が開始しました。Aの準確定申告までに国外転出時課税猶予の届を出した時点での時価を基に株式譲渡所得課税税額を払います。米国在住Bは改めて国外転出時課税納税猶予の手続きと共に担保提供をすればよい。このような流れの理解でよろしいでしょうか?

→猶予期間中に納税猶予の適用を受けている人が死亡したときは、納税猶予をされていた所得税の納付義務は、その納税猶予を受けていた人の相続人が承継します。納税猶予の期間については、納税猶予を受けていた人の納税猶予の期間を引き継ぎます。

なお、相続人が納税管理人の届出をしていない場合には、納税猶予を受けていた人が亡くなった日から4ヶ月以内に納税管理人の届出をする必要があります。

ご参考になれば幸いです♪

ご質問はこちらから♪相続を本気で学ぶコミュニティに参加しませんか?(^^)/