円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ25万部の著者。YouTubeチャンネル登録者22万人。

亡くなった母の介護は、私一人でやってきました。それなのに他の兄弟から、遺産は平等に分けると言われています!絶対に納得できません!

こんにちは、円満相続税理士法人の橘です。

親の介護をしてきた子と、そうでない子の間で相続争いが発生するケースは非常に多いです。

法律上、介護を献身的に行ってきた相続人は、他の相続人よりも多くの遺産を相続することができる寄与分という制度があります。

しかし、実務上、寄与分が認められることは稀です。さらに、認められたとしても希望する金額に満たないことがほとんどです…。

今回は、日本一売れた相続本の作者である私が、寄与分について徹底的に解説します。

最後までお読みいただければ、寄与分に頼らずに、介護の苦労を報う方法がわかりますよ♪

※1分でわかる要点解説はこちら↓

寄与分(きよぶん)とは

相続人の中に、身分関係や親族関係から通常期待される以上に亡くなった方の財産の維持又は増加について特別の寄与をした人がいるときは、その人の相続分に寄与分額を加算します。この特別の寄与を評価して算出した割合や金額のことを、寄与分といいます。

寄与分の金額は、相続人同士での話し合いで決めるのが原則ですが、折り合いがつかないときは調停を行い、調停でも決まらない場合は家庭裁判所の審判により決定されます。

世の中的には、寄与分が認められれば介護の苦労が報われると思われがちですが、

実際には、寄与分は認められないことが非常に多く、もし認められたとしても、思っている金額には到底及ばない少額の寄与分しか認められない結果になることが殆どです!

寄与分が認められる要件

その寄与行為が亡くなった人にとって必要不可欠であったこと

特別な貢献であること(扶養義務の範囲内の貢献は寄与にあたりません)

対価を得ていないこと

寄与行為が一定の期間あること

片手間でなくかなりの負担を要していること

寄与行為と被相続人の財産の維持又は増加に因果関係が認められること

これらの主張の裏付けとなる証拠資料を提出すること

などが要件に挙げられており、一つでも欠くと寄与分は認められません。

具体的には、次の寄与分のタイプ(型)ごとに、詳細な基準があります。

寄与分の5つの型

東京家庭裁判所家事第5部『寄与分を主張を検討する皆さまへ』を引用します。

家業従事型

家業である農業や商工業等の被相続人の事業に従事した場合

特別な貢献

被相続人との身分関係に基づいて通常期待される程度を越える特別の寄与であることが必要です。

無償性

完全な無償ではなくても、世間一般並みの労働報酬に比べて著しく少額であれば、 認められることがあります。

逆に、無給又はそれに近い状態であっても、被相続人の資産や収入で生活していれば、認められないことがあります。

継続性

労務の提供が一定以上の期間に及んでいることが必要です。期間については明確な定めがあるわけではなく、一切の事情を考慮して個別に判断されることになりますが、 少なくとも3年程度の期間が必要と思われます。

専従性

労務の内容が片手間なものではなく、かなりの負担を要するものである必要があります。週に1 , 2回手伝っていた場合などは認められないことが多いです。

財産の維持又は増加との因果関係

寄与行為の結果として被相続人の財産を維持又は増加させていることが必要です。※なお、被相続人の営む会社への労務提供は、あくまでも会社に対する真献であって、 原則寄与分としては認められません。

金銭等出資型

被相続人に対し、財産上の利益を給付した場合

特別な貢献

被相続人との身分関係に基づいて通常期待される程度を越える特別の寄与であることが必要です。

例えば、被相続人に代わって、被相続人名義の家の改修費や住宅ローンを返済するなどの高額の出資です。小遣い程度の少額の場合は、認められません。

無償性

無償又はこれに近い状態でなされていることが必要です。被相続人への貸付は、無償とはいえないので特別な寄与とは認められません。

財産の維持又は増加との因果関係

寄与行為の結果として被相続人の財産を維持又は増加させていることが必要です。※なお、被相続人の営む会社への金銭出資などについては、あくまでも会社に対する貢献であって、原則寄与分としては認められません。

療養看護(介護)型

相続人が、病気療養中の被相続人の療養介護に従事した場合

療養看護の必要性

「療養看護を必要とする病状であったこと」及び「近親者による療養看護を必要としていたこと」が必要です。高齢というだけでは介護が必要な状態だったとはいえません。疾病などで療養や介護を要する状態だったことが、療養看護の寄与分を主張する際の前提になります。

なお、入院・施設へ入所していた場合、その期間は原則として寄与分が認められません。

特別な貢献

被相続人との身分関係に基づいて通常期待される程度を越える特別の寄与であることが必要です。同居やそれに伴う家事分担だけでは、特別の寄与とはいえません。

無償性

無報酬又はこれに近い状態でなされていることが必要です。ただし、通常の介護報酬に比べて著しく少額であるような場合には認められることがあります。逆に、無報酬又はそれに近い状態であっても、被相続人の資産や収入で生活していれば、認められないことがあります。

継続性

相当期間に及んでいることが必要です。期間は一切の事情を考慮して個別に判断されることになりますが、少なくとも1年以上を必要としている場合が多いです。

専従性

療養看護の内容が片手間なものではなく、かなりの負担を要するものであることが必要です。仕事のかたわら通って介護した場合などは親族としての協力の範囲であって、特別の寄与とはいえません。介護に専念したといえることが必要です。

財産の維持又は増加との因果関係

療養看護により、職業看護人に支払うべき報酬等の看護費用の出費を免れたという結果が必要です。

扶養型

相続人が被相続人を扶養し被相続人が出費を免れたため財産が維持された場合

扶養の必要性

被相続人が実際に扶養を要する状態にあったことが前提となります。身体的にも経済的にも扶養の必要がない被相続人に対し、単に引き取って生活の面倒をみた、金銭を渡した、というだけでは認められません。

特別な貢献

被相続人との身分関係に基づいて通常期待される程度を越える特別の貢献であることが必要です。

同居やそれに伴う家事分担だけでは、特別の寄与とはいえません。また、小遣いを渡したり、たまに金を給付したことがあるというものは、特別の寄与とはいえません。

無償性

無報酬又はこれに近い状態でなされていることが必要です。ただし、通常の介護報酬に比べて著しく少額であるような場合には認められることがあります。

一方で、寄与主張者が被相続人名義の家に無償で住んでいる場合は、家賃相当額が減額される可能性があります。

継続性

相当期問に及んでいることが必要です。わずかな期問の生活費を援助したというだけでは寄与分の対象にはなりません。

財産の維持又は増加との因果関係

寄与行為の結果として被相続人の財産を維持又は増加させていることが必要です。

財産管理型

被相続人の財産を管理することによって財産の維持形成に寄与した場合

財産管理の必要性

被相続人の財産を管理する必要があったことが前提となります。被相続人の貸アパートについて、管理会社との契約がなされているにもかかわらず、定期的に共用部分を清掃したと主張しても認められません。

特別な貢献

被相続人との身分関係に基づいて通常期待される程度を越える特別の貢献であることが必要です。被相続人宅の庭先に生える雑草を季節ごとに刈り取ったというだけでは、特別の寄与とはいえません。

無償性

無報酬又はこれに近い状態でなされていることが必要です。ただし、本来の管理報酬等に比べて著しく少額であるような場合には認められることがあります。逆に、無給又はそれに近い状態であっても、被相続人の資産や収入で生活していれば、認められないことがあります。

継続性

相当期問に及んでいることが必要です。被相続人が骨折した際に2 ~ 3か月間財産管理を行ったという程度では、認められません。

財産の維持又は増加との因果関係

寄与行為の結果として被相続人の財産を維持又は増加させていることが必要です。

寄与分の計算

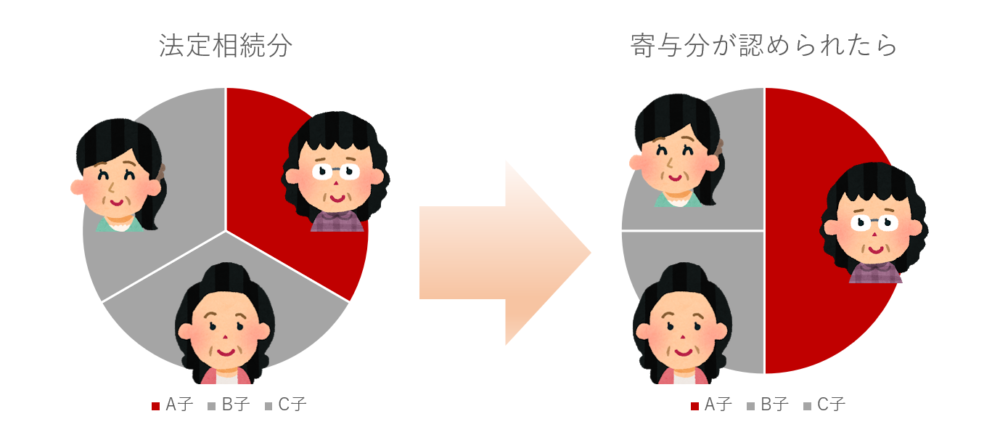

もし寄与分が認められた場合、世の中的には、相続できる割合が変化すると思われがちです。

例えば3人の子が相続人であった場合、本来の法定相続分は3分の1ですが、一人の相続人に寄与分が認められた場合、一人が2分の1、残りの二人が4分の1と、法定相続分の割合が変化するといった具合です。

しかし、これ違うんです。

寄与分が認められても、相続できる割合が変化するわけではなく、仮にプロのヘルパーに介護をお願いした場合に支払うはずだった金額を基に、介護に要した時間を乗じて計算する方法等が採用されます。

そのため、寄与分の金額は、その相続人の期待に満たない場合がほとんどです。

寄与分制度の限界

このように、法律上は介護の苦労を救うために寄与分という制度があるものの、①認められるためのハードルが非常に高い、②認められても想像以上に寄与分の金額は小さい、というのが実態であり、実質的に介護の苦労を法律で救済するには限界があると言えます。

寄与分が認められた場合の計算方法

亡くなった方の遺産から、予め、寄与分の金額を控除して遺産分割を決めます。

そして、最後に寄与分が認められた相続人が、その寄与分を相続することになります。

例えば、相続人は3人、遺産が5000万あったとして、寄与分が500万認めれられたとします。

この場合、まず5000万から500万を控除した4500万を基準として遺産分割協議を行い、法定相続分3分の1ずつ相続することが決まったとしたら、寄与分が認められている相続人は、1500万+500万=2000万を相続することができる形になります。

寄与分の時効

何十年前に行った行為でも証明できればOK

もう30年も前だけど父の稼業を無償で手伝って、父の財産形成に大きく寄与したんだけど…。30年前の行為でも、寄与分は認められるかしら?

寄与分に時効はありません。それが何十年前に行った行為でも、証明さえできれば有効です。

ただ何十年も前の行為を証明するのは非常に難しいので結局、認められないケースが多いですね。

相続発生から請求までの時効

父が亡くなってから3年経ったけど今からでも寄与分を主張することはできるかな?

2023年4月1日に民法が改正され、寄与分は相続発生から10年以内に限り請求することができるようになりました。10年を経過すると、寄与分等は考慮せずに、法定相続分で分けることになります。

また、相続人以外の人が請求する特別寄与料の場合は、期限がありますのでご注意ください。

寄与分の代わりとなる対策

こういった事態を防ぐためには、どうすればいいでしょうか?方法は2つあります。

遺言書を残しておく

1つは、介護を受けていた方が遺言書を残しておくことです。

介護を献身的にしてくれたA子には遺産の6割を、B子とC子には、それぞれ2割ずつを相続させます

というような内容の遺言書があればA子の気持ちは救われますし、B子とC子も遺言がある以上それに従わざるを得ません。

生前贈与

2つ目は、生前贈与です。A子に対して先に生前贈与で財産を渡し、特別受益の持ち戻し免除の意思表示をしておけば、A子は確実に多くの財産を引き継ぐことが可能になります。

2つの対策の弱点(デメリット)

ただこの2つの方法はそれぞれ弱点があります。

遺言書で財産を渡そうとする場合にはA子の立場からすると、

遺言書って、いつでも書き換え可能だし、簡単に破棄もできちゃうし。それにお母さんが遺言書を紛失しちゃったりしたら…

と介護を続けているさなかA子は…

本当に介護の苦労は報われるのかしら・・・

という不安を抱える日々を送らなければいけません。

一方、生前贈与の場合には、母の立場からすると、

生前贈与で先に財産をあげた後に、A子が介護をやめてしまったらどうしよう

という不安を抱える日々を送らなければいけません。

オススメは負担付死因贈与契約

これらの不安を解消する方法として、負担付死因贈与契約という方法があります。

これは贈与契約の一種で、例えば

私が死ぬまで同居して介護を続けてくれたら財産の〇割をあげます

というような条件付きの贈与契約です。

遺言は母の気持ち次第で何度でも変更が可能ですが、負担付死因贈与契約の場合、子の同意もないと、契約を変更することはできません。

負担付死因贈与契約は口頭だけでも成立しますが、言った言わないの水掛け論にならないよう、書面(それもできれば公正証書)に残しましょう。

注意点としては死因贈与契約で不動産を渡す場合には、通常の相続の場合と比べて不動産取得税や登録免許税が高額になります。金融資産であれば特にそのようなことはないので問題ありません。

※ちなみに、死因贈与契約は贈与税の対象ではなく相続税の対象になります。

いずれにしても、家族内の約束がきちんと守られるかどうかは、家族の信頼関係に委ねられます。

生命保険も有効な手段

上記以外のシンプルな方法として、生命保険の受取人にA子を指定しておく方法もあります。

生命保険は受取人固有の財産であり、遺産分割協議の対象や遺留分の算定にも含まれない性質があります。A子に確実に財産を渡す方法としては使い勝手がいいですね。

ただ、どの方法を採用するにしても、母に意思能力がしっかりとあることが前提となります。

遺言も、生前贈与も、生命保険の加入も、基本的には認知症になってしまった後はできなくなります。A子さんの例は、母が認知症になってしまう前に対策を打っておかなければいけません。

【民法改正2019年】特別寄与料

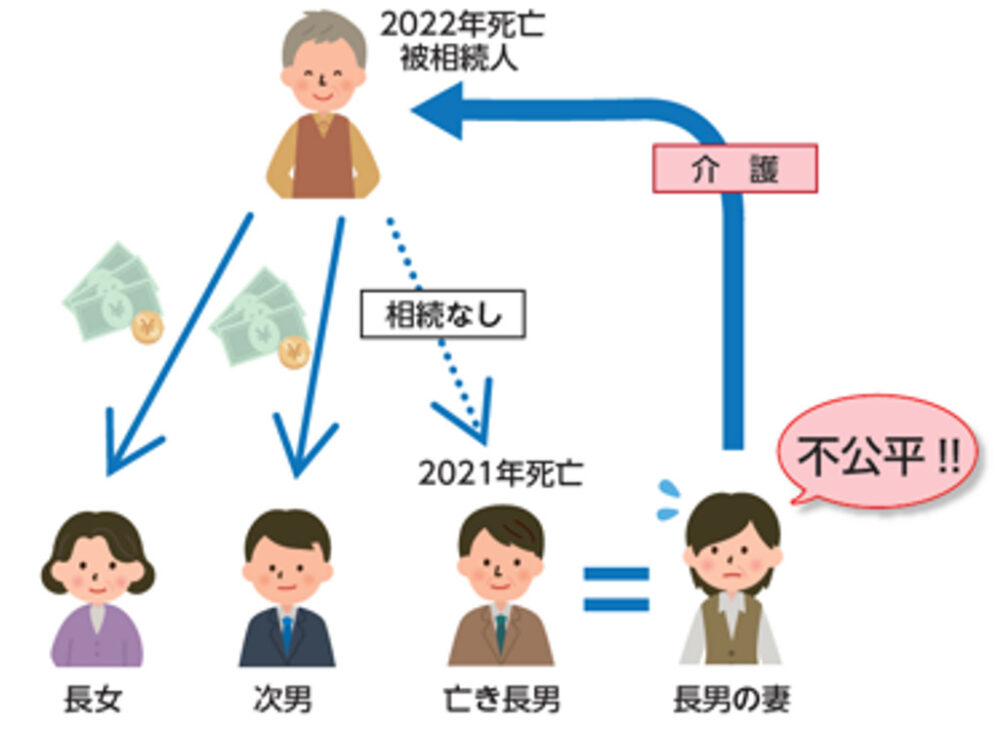

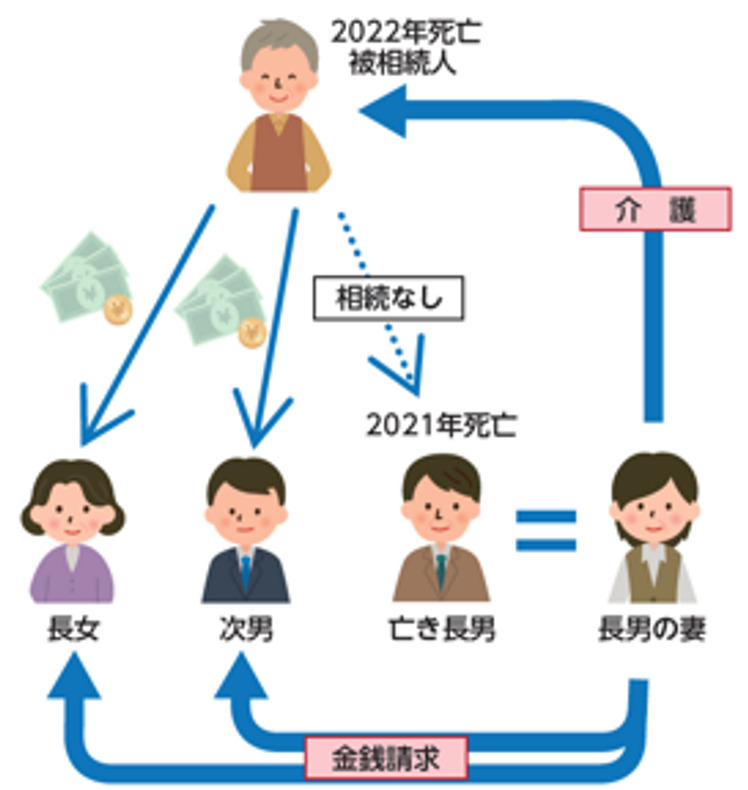

これまでの民法では、寄与分は相続人にしか認められていませんでした。

そのため例えば、子の配偶者などが故人の介護を献身的に行っても寄与分を主張することができませんでした。

そこで2019年7月以降に発生した相続については、相続人以外の人も寄与分を主張することができるようになりました。これを特別の寄与といいます。

範囲は親族に限定

特別の寄与を主張できるのは故人の親族に限られています。内縁の妻や友人、知人は主張できませんので注意しましょう。なお、親族とは六親等内血族と三親等内姻族とされています。

特別の寄与の要件

前述した寄与分の要件が準用されると考えます。基本的には単に同居していただけでは認められない可能性が高いです。

特別の寄与の時効

相続の開始及び相続人を知った時から6ヶ月を経過したとき、または相続開始の時から1年経過すると、それ以後に特別寄与料を請求することはできなくなります。

相続税の取り扱い

特別寄与料を取得した人に相続税が課税されます。相続人以外の人が取得することになるため、2割加算の対象になります。

まとめ

現在の法律では寄与分という制度は存在するものの実態としてはあまり機能していません。献身的に介護をしてくれた相続人の苦労の報い方は、寄与分以外の方法を検討した方が賢明かもしれません。

最後までお読みいただきありがとうございました!

また、私たちのLINE公式アカウントに登録していただいた方には、ブログやYouTubeではお話していない税務調査の裏話や秘密の節税術を配信中です(*^-^*)是非、ご登録お待ちしております♪