円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ25万部の著者。YouTubeチャンネル登録者22万人。

突然ですがクイズです

【問題】

相続人全員が同意をした場合、遺言書の内容を変更することができる。〇か×か。

答えは…

〇です!相続人が全員同意した場合、遺言書の内容は変えることが可能です

意外と思われた方も多いと思いますが、遺言書は相続人全員が同意をした場合、内容を変えることができるのです。

そして、なぜ、いきなりこのようなクイズを出したかというと…

実際に、遺言書を変更するケースは、非常によくおきているからなんです!

亡くなった方が一生懸命、遺言書を残しても、家族全員で変えてしまうケースはたくさん存在します。

何故、こういったことが起きてしまうのでしょうか…

その答えは、遺言書の通りに遺産分割をしてしまうと、相続税がとんでもなく高くなるからです!

相続税は、財産の分けかた次第で何倍にも金額が変わる恐ろしい税金なのです。

そのことから、相続税のことを全く考慮しないで遺言書を書いてしまうと、相続税がとんでもなく高くなることがあります。お金だけの問題で済めばまだいいのですが、この相続税が原因で家族に争いが起こることもあります。

相続税は、知っているか知らないかだけで、支払う金額が何百万、何千万と変わってしまう大変恐ろしい税金なのです。

今回のこの記事では、財産の分け方によって、相続税が大きく変わってしまうポイントをお伝えしていきます。

『妻に全て相続させる』という遺言は要注意

そもそもですが、相続税は誰にでもかかるわけではありません。一定額以上の財産を残して亡くなった人にだけかかる税金です。※その一定額のことを、基礎控除といいます

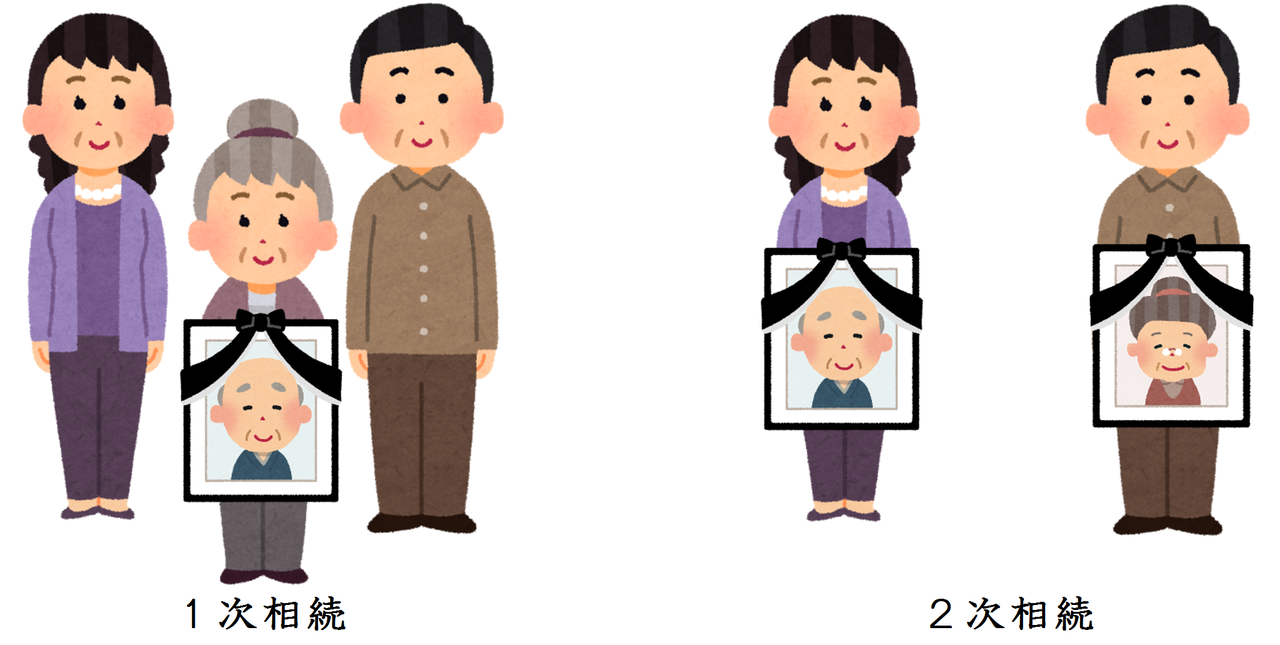

一次相続と二次相続

夫婦のどちらか一方の方が亡くなってしまうことを一次相続(いちじそうぞく)。その後、残された方が亡くなってしまうことを二次相続(にじそうぞく)といいます。

一次相続のときに、次のような遺言書を残すと、相続税が非常に高額になる可能性があるため注意が必要です。

私の財産は、全て妻に相続させる

何故かというと、その理由は、相続税の特例が関係しています。

その特例の名前は、配偶者の税額軽減という制度です。

この特例は、一言でいうと「配偶者に相続させる財産は、最低でも1億6千万円まで無税にしますよ」という特例です。

夫婦の財産というのは、夫婦で協力して築き上げたものです。このような財産に相続税を課税するのは可哀そうだ、という趣旨のもと、夫婦間の相続には一定額まで相続税を無税にしているのです。

あれ?それだったら、配偶者に多く相続させた方が、相続税は安くなるのでは?

そう思った、そこのあなた!

実は、その考え方こそが、相続税の最大の落し穴の一つなのです・・・

確かに、一次相続のときに、多くの財産を配偶者へ相続させれば、相続税は少なくなります。極端な話、財産が1億6000万以下の人が、全財産を配偶者に相続させれば、相続税は0円になります。

しかし、イメージしていただきたいのは…

二次相続のときの相続税です!

そして、この二次相続での相続税はどうなるかというと…

とんでもなく、高額になってしまうのです!

相続税は二次相続の時の方が割高

一次相続で払うはずだった相続税を二次相続で払うだけで、トータルの金額は変わらないのでは?

いいえ。相続税は二次相続の時の方が、圧倒的に割高に計算されます!

この特例の使い方を間違えると、相続税の負担は3倍以上変わってきます。

このメカニズムを詳しく知りたい方は、是非、こちらのブログをご覧ください。

自宅を誰に相続させるか次第で、相続税は何千万変わる

相続税の中で最も重要な特例があります。その特例の名前は、小規模宅地等の特例です。

この特例は、一言でいうと「自宅は配偶者か同居している親族に相続させる場合には、8割引きの金額で評価していいですよ」という特例です。

8割になるのではなく、8割引きです!1億円の評価の土地が、たったの2000万の評価で相続していいというわけです。減額の幅がとても大きい特例なのです。

この小規模宅地等の特例が使えるか使えないかで、支払う税金は何千万と変わります。極端な話、この特例が使える場合には、相続税が0円になるご家庭も非常にたくさん存在します(この特例を使って相続税が0円になる場合には、相続税の申告は必要になります)。

しかし、この小規模宅地等の特例は、本当に奥が深い特例で、簡単に受けられるものでもないのです。例えば、生前中に老人ホームに入居すると、この特例が受けられなくなることもあります。

小規模宅地等の特例。この特例は絶対に外せない特例です。

是非、基本的な知識から、こちらの記事でご確認くださいませ。

遺留分を侵害すると、相続税の他に所得税もかかる?

遺言書を作る際には遺留分(いりゅうぶん)も必ず考慮しなければいけません。

遺留分とは、『相続人に認められた最低限の金額は必ず相続できる権利』をいいます。この権利があるため、

長男は親不孝者だから、遺産は相続させません。長女に全財産を相続させます

という遺言書を残したとしても、

俺には、遺留分という最低保障された権利があるのさ。遺留分はいただくぜ

という現象が起こります。※遺留分を詳しく知りたい人はこちらをご覧ください

2019年7月に遺留分が民法改正された

まぁ、遺留分の問題はどうしようもできないから、請求されたら大人しく払うしかないわね

と、安易に考えている方が多いのですが、2019年7月より遺留分の取り扱いが民法改正され、そうは言ってられなくなりました。

2019年7月以降に発生する相続については、遺留分の清算は金銭で行うことが原則とされました。

しかし、世の中には遺産のほとんどが土地であったり、株式であったりと、潤沢な金銭が無い場合も、往々にしてあります。そのようなご家庭で遺留分の請求があると…

仕方ない、金銭は無いから、土地で遺留分の清算をしましょう

ということになります。

そして、もしも遺留分の清算を金銭以外で行った場合には、税務署からこう言われます。

遺留分の清算として渡した土地は、売却したものと扱うため、譲渡所得税を払ってください

なぜ、所得税まで払わなければいけないのか、その問題についてはこちらの記事で詳しく解説しました。是非ごらんください。

弁護士や司法書士の作る遺言書は、相続税が考慮されていない?

ここでは書ききれませんが、まだまだ相続税が変わるポイントはたくさんあります。

現在、残念なことに、相続税のことまで考えた遺言書を作っている人は、本当に一握りしかいません。

一般的に、遺言書の相談は、弁護士・司法書士・行政書士といった法律家にする方が多いですが、法律家が作った遺言書は、相続税のことが全く考慮されていないものができあがることが極めて多いです。

「相続税よりもお気持ちの方が大切」と仰る法律家の先生もいますが、実際にどれくらいの相続税が変わるかという検証をしたうえでお気持ちを優先させるのはいいですが、そういった検証をしていないのに、お気持ちだけで遺言書を作ることには疑問を感じます。

相続税を無視した遺言書は、結果として、家族の仲を壊してしまうかもしれない恐ろしいリスクが潜んでいるのです。

弊社には提携している相続専門の弁護士もおりますので、相続税の観点、法律面の観点から遺言書の作成をサポートできます。ご相談はお早めにどうぞ。