円満相続税理士法人 税理士 大学在学中から税理士を目指し25歳で官報合格。 法人税務を経て現在は円満相続税理士法人にて、 相続・事業承継のプロとして、 申告・税務相談・執筆・セミナー講師など 幅広く活動中! 詳しいプロフィールはこちら

数次相続が起きてしまった場合に、遺産分割協議を工夫することで、税金を大きく減らせる場合があります。

相続のプロを目指す方であれば、数次相続が起きた場合に、一歩踏み込んだご提案もできるようにしましょう。

まず、数次相続とは簡単に言いますと、被相続人が死亡した後、遺産の分け方が決まらないうちに、相続人が死亡して次の相続が開始された状況をいいます。

先に起こった相続を一次相続、後に起こった相続を二次相続といいます。

①子が複数人いる場合、子の同意があれば亡くなった母にも相続させることができる⁉

【前提】 一次相続の被相続人:父、二次相続の被相続人:母、相続人:子2人

本来、父の相続が発生した場合、残された相続人である、母と子2人が遺産分割協議を行い、遺産の分け方を決めていきますが、その遺産分割協議をする前に、母が亡くなってしまいました。

このような場合は、どのように遺産分割協議を進めていけばよいでしょうか。

民法896条に『相続人は、被相続人の一身に専属したものを除き、被相続人の財産に属した一切の権利義務を承継する。』と記載されています。

被相続人の財産に属した一切の権利義務には、法律上の地位も含まれますので、一次相続開始後に死亡した相続人(二次相続の被相続人)の相続人は、一次相続の相続人たる地位を承継することになります。

つまり、子2人は一次相続の相続人であると同時に、亡き母に代わり母の分まで遺産分割協議をするということになります。

このことから、子2人が「亡き母に父の財産を相続させる。」といった、遺産分割協議ができてしまうのです。

ただ、この取扱いは残された相続人が2人以上いる場合に成り立ちます。

例えば上記のシチュエーションで、仮に子が一人っ子の場合は、いわば遺産分割協議が現実的にできない状態になりますので、上記のような分け方ができないことになります。

この論点は、下記サイトで詳しく解説しておりますので、そちらをご覧ください。

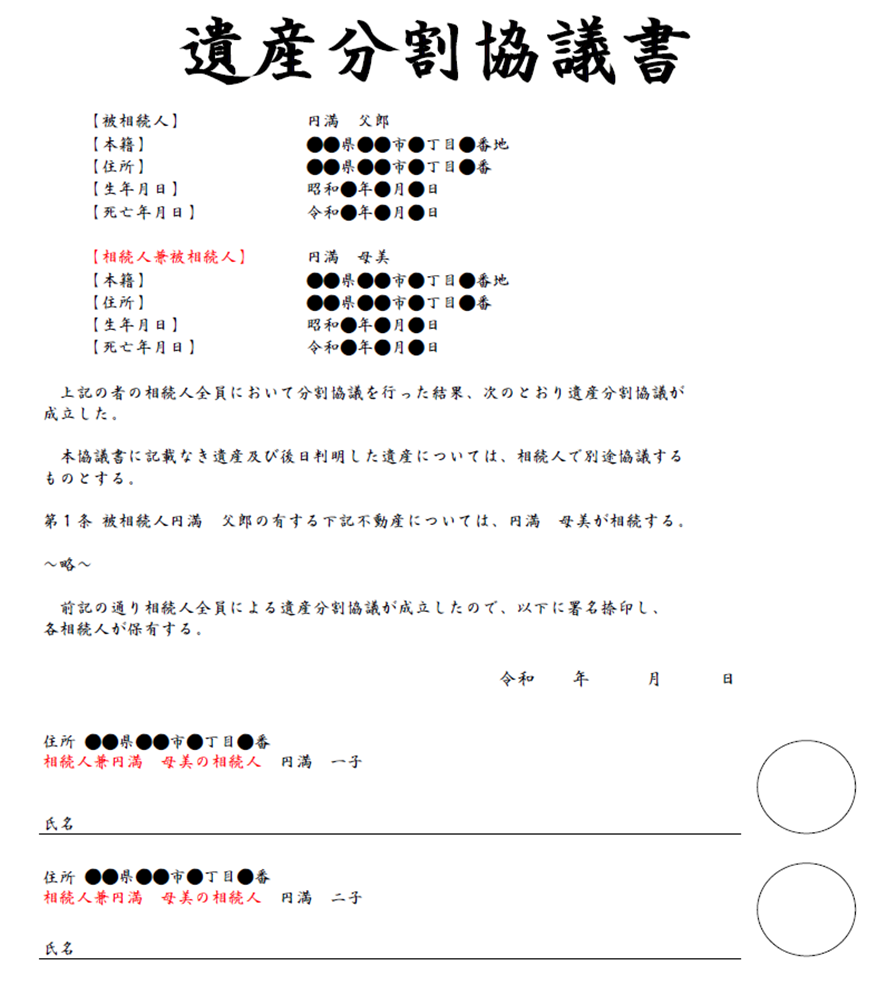

②数次相続の場合の遺産分割協議書の書き方

①のように遺産分割協議で亡き母に相続財産を渡すことができることは分かりましたが、遺産分割協議書にはどのように記載するのでしょうか。

数次相続の場合の、遺産分割協議書の書き方は大きく2つあります。

⑴「被相続人ごとに1枚ずつ作成する方法」

⑵「一次相続と二次相続をまとめて1通の遺産分割協議書を作成する方法」

いずれの方法で作成しても、問題ありませんが、父と母の数次相続のように、一次相続・二次相続ともに遺産分割協議の参加者が異ならないようなケースは、後者の「一次相続と二次相続をまとめて1通の遺産分割協議書を作成する方法」が手間もなく、おススメです。

遺産分割協議書はある程度のひな形は存在するものの、特に書き方に決まりはありませんので、一例として「一次相続と二次相続をまとめて1通の遺産分割協議書を作成する方法」を記載しました。

ポイントは赤文字の部分で、一次相続において、円満 母美さんは円満 父郎さんの相続人であると同時に、既に亡くなっているので、二次相続においては被相続人に該当します。

また、円満 一子さんと円満 二子さんは、どちらの相続人にも該当するという意味合いになり、ひとつの遺産分割協議書に収まるといった形なります。

③あえて母を経由させることで、相続税を大きく抑えられる可能性あり!

①で亡き母に財産を相続させるお話をしましたが、母を経由することで相続税を大きく抑えられるケースが存在します。

代表例としては、小規模宅地等の特例(家なき子特例)や、配偶者の税額軽減が使えるケースです。

例題を使ってご説明します。

【前提】

父(一次相続の被相続人)・母(二次相続の被相続人)

子A・子Bはいずれも別居で賃貸暮らし

父の財産

自宅土地330㎡ 評価額:1億円

その他財産 評価額:6,000万円

母の財産

特になし

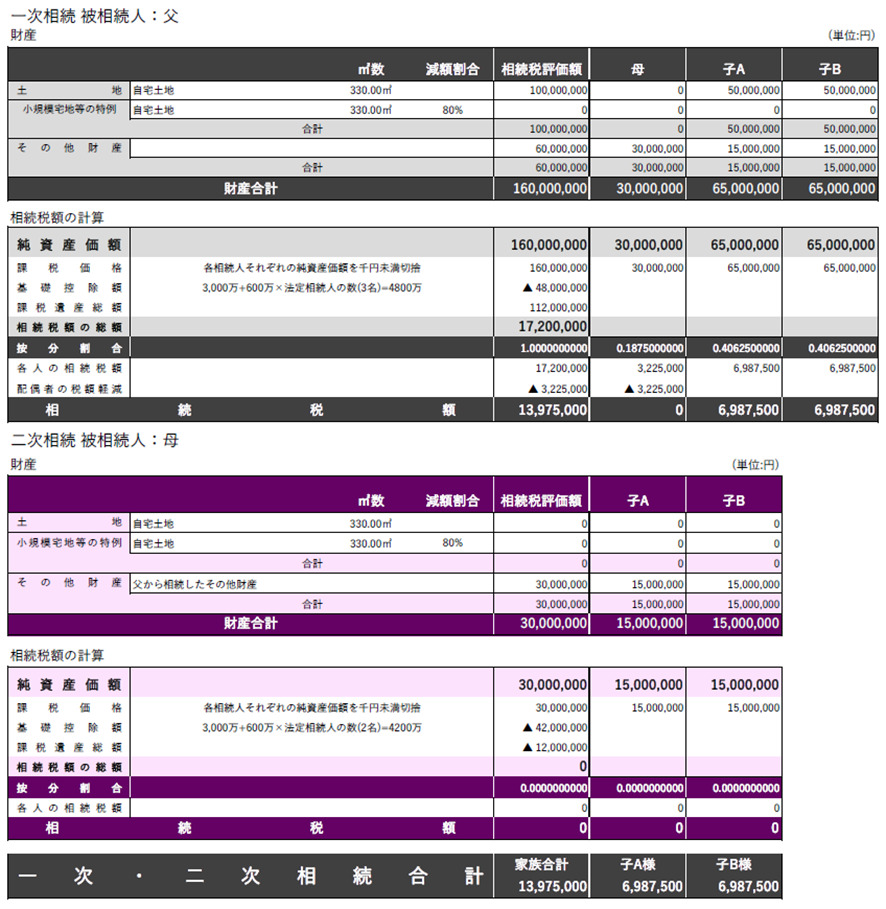

例題1:子供たちが自宅土地を一次相続で相続する遺産分割案(母を経由しないケース)

一次相続

自宅土地:子供たちで1/2ずつ

その他財産:法定相続分(母 1/2、子A・子B 1/4ずつ)通り

二次相続

財産全て:法定相続分(子A・子B 1/2ずつ)通り

一次二次相続税額合計:13,975,000円

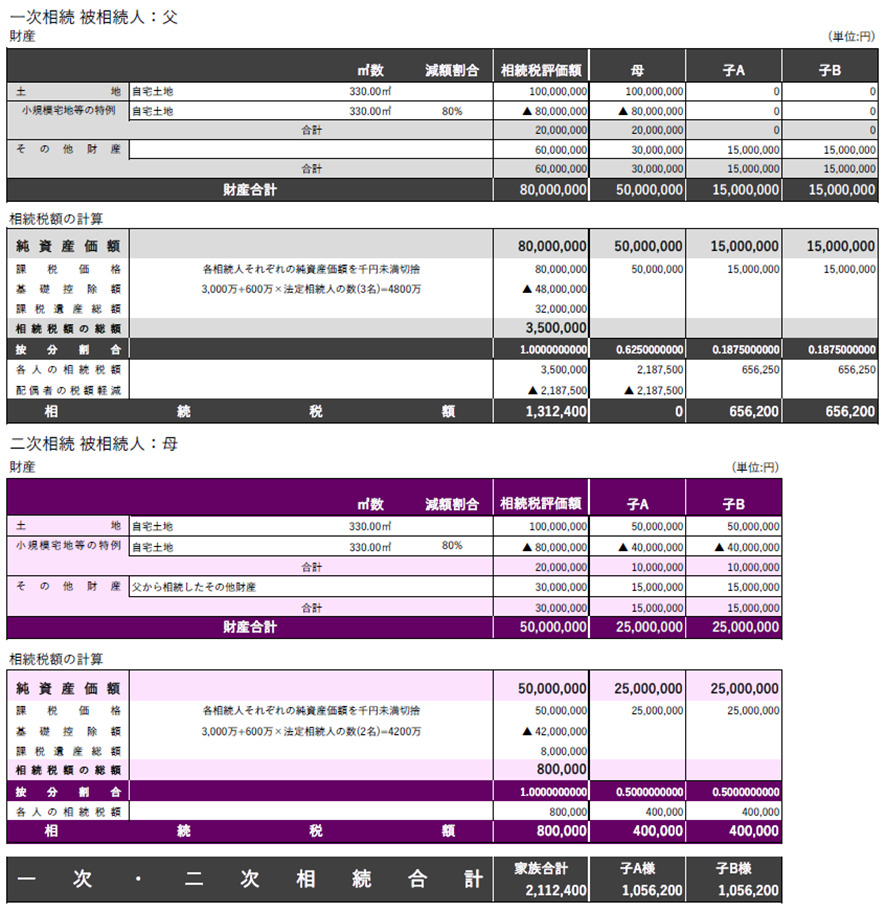

例題2:子供たちが自宅土地を二次相続で相続する遺産分割案(母を経由するケース)

一次相続

自宅土地:母

その他財産:法定相続分通り

二次相続

財産全て:法定相続分通り

一次二次相続税額合計:2,112,400円

いかがでしょうか。

一次相続において、自宅土地をあえて母を経由させ、二次相続において子供たちが自宅土地を相続することで、約1,186万円も相続税を抑えることができました!

ここまで差が開いた大きなポイントは

・一次相続で小規模宅地等の特例が適用されている点

・二次相続でも小規模宅地等の特例(家なき子特例)が適用できる点

です。

小規模宅地等の特例(特定居住用宅地等)の適用要件は、配偶者か同居親族が相続することですが、別居親族でも一定要件を満たすと上記特例が適用できます。

これを業界用語で家なき子特例といいます。

一次相続では、同居している母がいる状況なので、家なき子特例は適用できませんが、二次相続では、母以外住んでいる相続人はいませんので、家なき子特例が適用できる状況です。

このように、一次二次どちらも小規模宅地等の特例を駆使することで、相続税を大きく抑えることができます。

ただ、中には小規模宅地等の特例や、配偶者の税額軽減といった各種特例を適用しない方が

トータルの相続税額が抑えられるケースがありますので、専門家にご相談の上、慎重に判断していく必要があります。

あえて各種特例を適用しない方が有利となるケースを下記サイトで詳しく解説しています。

根拠条文

民法第896条 相続人は、相続開始の時から、被相続人の財産に属した一切の権利義務を承継する。ただし、被相続人の一身に専属したものは、この限りでない。

租税特別措置法第69条の4 小規模宅地等についての相続税の課税価格の計算の特例