.png)

円満相続税理士法人 税理士

学生時代に税理士試験の受験を始め、在学中に4科目取得し群馬県の会計事務所に就職。売上規模数十億円の企業の法人税、相続税を担当しつつ25歳の時に税理士試験合格。

社団節税って何?出来なくなったと聞いたのですが…

皆さんは「社団節税」という言葉を聞いたことがありますか?

多くの人にとってはあまり聞きなれない言葉だと思いますが、ある一定の人たちにはかなり注目されていました。

「一定の人」というのは例を挙げれば以下のような方たちです。

・相続税対策を考えている資産家

・税理士等の専門家

今回は、「社団節税」って聞いたことがあるし、内容に興味があるけど難しそう…

という方に向けて、その内容をスッキリまとめてみようと思います!

この記事を読んでいただけると、「社団節税とは何か」「今後も活用できるのか」

といった疑問を解消できますよ!

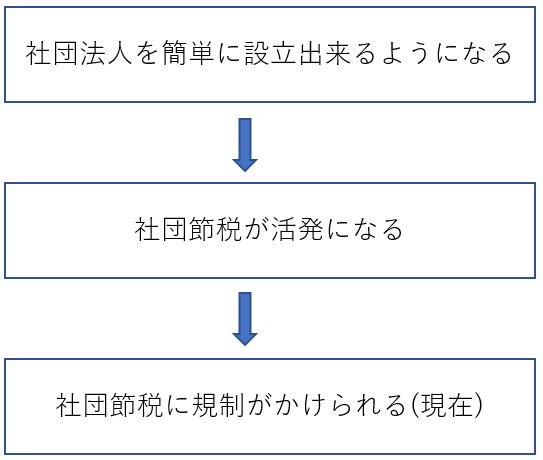

ちなみに社団節税の歴史のおおまかな流れは次のようになります!

1.社団節税とは

社団節税とは、「社団法人」というものを使って行う相続税の節税策です。

具体例は後で説明します!

2.社団とは

「社団」とは、辞書で調べてみると「一定の目的をもった人の集団で、団体としての組織をもち、社会上1個の単一体として存在するもの」とあります。

難しいですが簡単に言ってしまえば、人の集まり、ということですね!

3.社団法人とは

「社団法人」とは上記の「社団」を法人として登記したものとなります。

法人と聞くと株式会社が有名ですが、社団も法人となることが出来るのですね!

4.社団法人の歴史

「社団法人」が法律で制定されたのは明治29年までさかのぼります。

この時の社団法人は、「公益に関する活動を行い、営利を目的としない」という趣旨の下に主務官庁の許可を受けて設立されるものでした。

つまり社団法人を設立するためには許可が必要だったのですね!

ようは、簡単には設立することが出来なかったのです。

簡単には設立出来ないので、この時はまだ社団法人を使った相続税の節税というものはありませんでした!

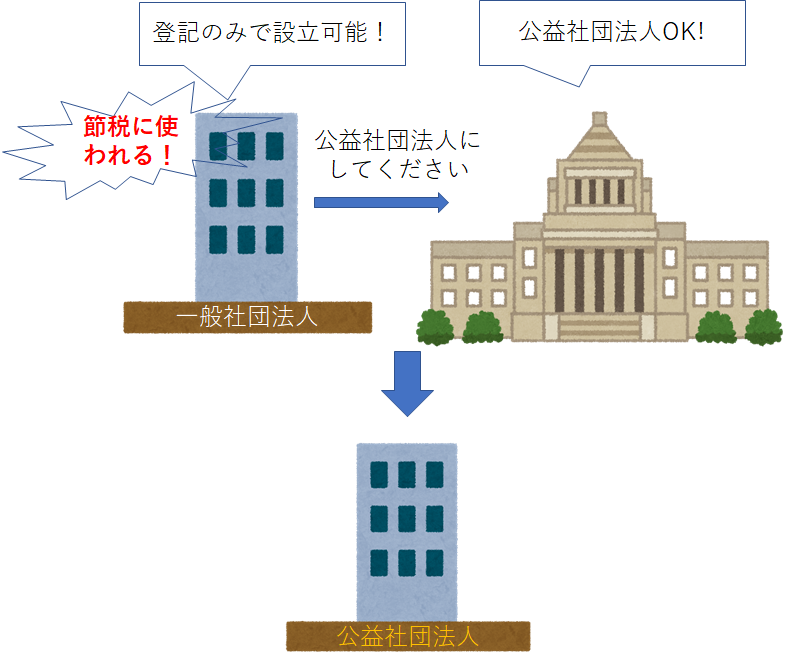

そこから時が流れ平成20年に大きな改正が行われました。

「社団法人」を「一般社団法人」と「公益社団法人」の二つに分けることとしたのです。

「一般社団法人」をこれまでのような許可が必要なく、登記さえしてしまえば設立出来るようにし、「公益社団法人」は一般社団法人の中で許可を受けた法人のみがなれるものとしました。

国としてもこうすることで、誰でも簡単に社団法人を設立でき、公益性の高い事業を行ってくれる人が増えるだろうと思っていたのですね!

しかしある頭の良い方が、簡単に設立出来てしまう「一般社団法人」の特徴を使って、相続税を極端に節税する方法を発見してしまうのです!!

この後は、相続税対策として活用されてきた「一般社団法人」を中心に説明していきます。

5.一般社団法人の特徴

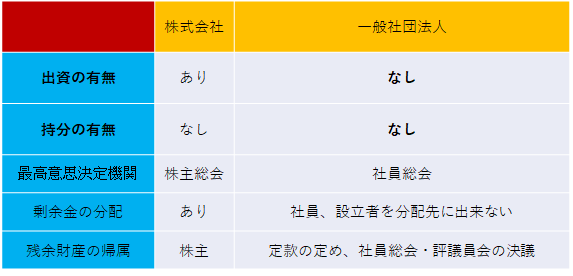

一般社団法人の特徴として最も大きいものは、「持分が無い」ということです。

「持分が無い」とはどういう意味かを、株式会社と比較して説明します!

・株式会社の場合

突然ですが、株式会社は元手が何もない状態で設立することは出来るでしょうか?

答えはNOです!

株式会社を設立する際はその元手を「出資」しなければなりません。(出資金額は1円以上であれば法律的には設立可能です。)

ここからが例題です!

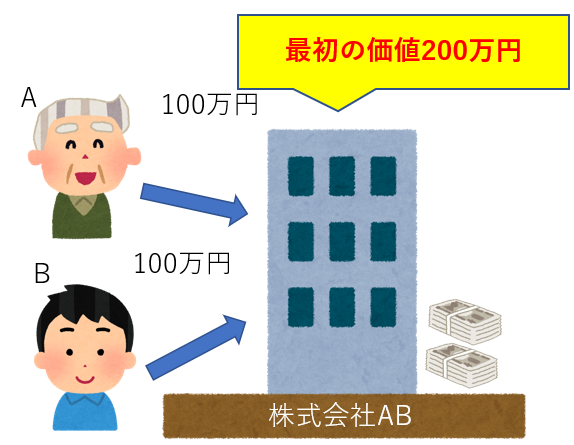

AさんとBさんが株式会社ABという会社を設立するために、各々100万円ずつ、合計200万円を出資しました。

数年後、株式会社ABの価値が1,000万円に上昇した時点で会社を解散したとします。

そのとき、この1,000万円は誰のものになるでしょう?

正解は

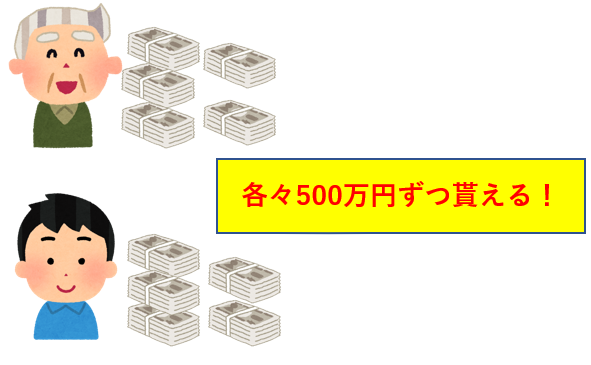

「AさんとBさんが、それぞれ500万円ずつ取得できる」

です!

これが持分の考え方で、株式会社の場合、その会社の財産等は全て出資者がその出資の割合に応じて所有していることとなります!

・一般社団法人の場合

それでは一般社団法人の場合はどうでしょうか?

実は一般社団法人には出資という概念がないのです!

一般社団法人を設立するときに重要となる要件は、「人が二人以上いるのか」です!

「2.社団とは」の項目でも説明しましたが、そもそも社団というものは人の集まりという意味なので(一人しかいないのに、「人の集まり」になるのは難しいですよね!)、そこさえ満たしていれば出資うんぬんは気にする必要が無いのです。

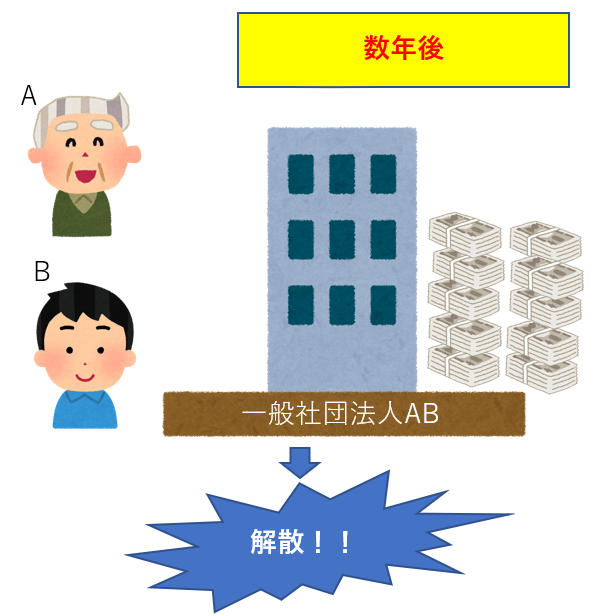

そうなると次のような例はどのように考えるでしょうか?

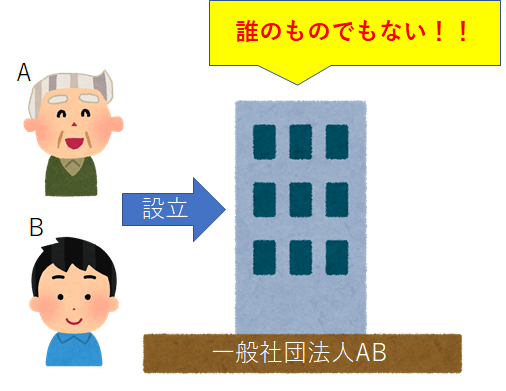

AさんとBさんが一般社団法人ABを設立しました。

数年後一般社団法人ABが解散したとき、そこにあった財産は株式会社と同じようにAさんとBさんのものになるでしょうか?

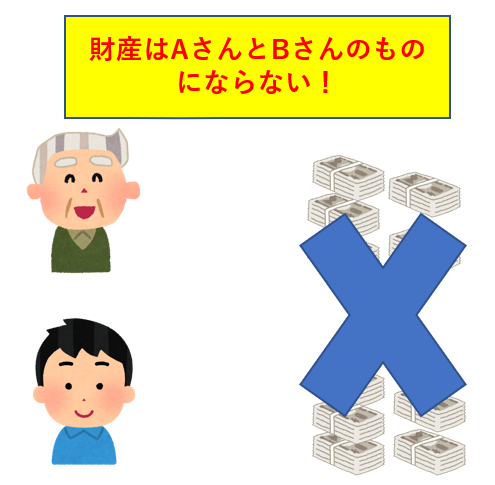

答えは会社のルールで定めない限り、AさんとBさんのものにはならないのです!

これが「持分が無い」ということになります!

AさんとBさんは、設立者ではあるものの、会社の所有者ではないということですね!

一般社団法人を使った相続税対策は、この「持分が無い」という特徴を使ったものになります!!

株式会社と一般社団法人のその他の違いは以下のようになります。

6.一般社団法人を使った節税策

それではいよいよ、一般社団法人を使ってどのように相続税を節税するのかを見ていきましょう。

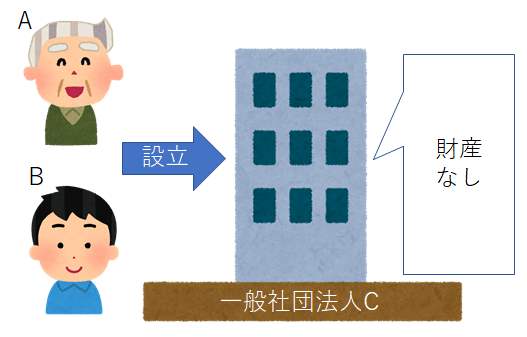

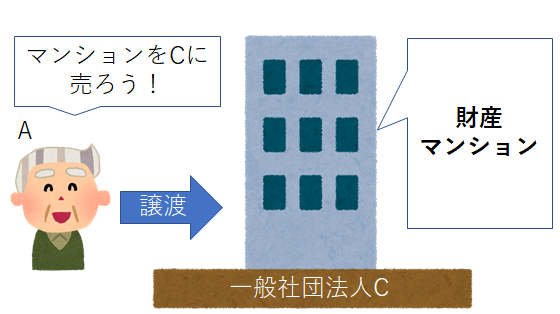

Aさんは息子のBさんと一緒に一般社団法人Cを設立しました。

Aさんは自分の持っているマンションをCに対して譲渡(贈与の場合は7.にて説明)します(この際Aさんに対し所得税が課税されます。)。

こうすることにより「マンション」という財産はAさんからCに移転しますね!

さて、その後Aさんが亡くなったとしたらどうなるでしょう?

分かりやすく整理するために、AさんにはCに譲渡したマンションしか財産が無かったとします(譲渡した代金もきれいさっぱり使い切ったとします。)。

相続税は無くなったAさんの財産に対して課税されますが、Cに対して譲渡したマンションはAさんの財産に含まれるでしょうか?

実はこのマンションはAさんの財産には含まれなくなるのです!

よって、Aさんの財産は0=相続税の課税なし、というとんでもない結果となります。

理由としては、前述したように一般社団法人は誰のものでもありません。

つまり、一般社団法人が所有している財産も誰のものでもないのです。

これが一般社団法人ではなく株式会社であった場合は、会社から発行された株式がAさんの財産として相続税の対象となってしまいます。

一般社団法人は死ぬことはありません(解散等はありますが。)ので、このマンションはAさんからCに移った時点で、半永久的に相続税が課税されない財産となったのです!

主務官庁から許可を受ける必要なく、簡単に設立できる一般社団法人によってこんなことが出来たら、やってみたくなる人は増えていきますよね!

7.譲渡ではなく贈与をした場合

AさんがマンションをCに移す方法は、譲渡(有償による移転)の他に、贈与(無償による移転)が考えられます。

実は贈与にしてしまうと、譲渡したとき以上に税金が発生してしまいます。

まず、Aさんに対しては、贈与したにもかかわらず時価で売ったものとみなされてしまい所得税が課税されます。

Cに対しては無償で財産をもらったことが会社の利益となってしまい法人税が課税されます。

また、この一連の行為が相続税・贈与税を不当に減少させる結果となる、と税務署が判断したときは、一般社団法人であるCを人(条文上では個人)とみなして、Cに対し相続税・贈与税が課税されます。

ただ、どんなときに相続税・贈与税を課すのか、という規定があやふやであったため、規制としては不十分でした(その後国は、このあやふやな部分を明確化する改正を行います。9.へ)。

贈与は譲渡するよりもリスクが高いということですね!

8.解散した場合

一般社団法人を使用すると、財産に対して課税がされなくなることまでは分かりました。

しかし、一般社団法人に対し譲渡(贈与)した財産はその後どうなるでしょうか?

具体的には、誰のものでもない一般社団法人が解散した場合、その財産は誰のものになるのか?ということです。

実は一般社団法人は、「解散した場合の財産は、この人に渡します」と会社のルール(定款といいます。)で決めておく必要があります。

そしてそのルールを「公証人」という人に確認してもらうことで、初めて設立が出来ることになります。

そこで一つ問題なのは、解散したときの財産を「設立者等」に渡すルールを作ってしまうと、「株式会社と変わらない」という理由から設立が出来なくなってしまいます。

6.の例題だと、解散したときにマンションをAさんやBさんに渡すルールが設定できないということです。

それでは、そのマンションは相続税は課税されないものの、結局自分達のものにはならないのでしょうか?

実はここにも抜け道があるのです!

一般社団法人のルールは、設立するときには「公証人」の許可が必要ですが、設立後変更するときはその許可がいらないのです!!

つまり、設立するときは「解散したときの財産は、国や地方公共団体等に渡すよ」というルールにしておいて、その後「解散したときの財産は、社員総会等で決めるよ」というように変更してしまえば、一般社団法人の財産を設立者やその親族のものに出来てしまうのです。

この方法を使うと、相続税は課税されずに、親から子へ財産を渡すことができてしまいます。

9.行き過ぎた節税に国が動き出す

これまで説明したように一般社団法人を使用すると、ものすごい節税が出来てしまうことになります。

適正な納税という観点からも徐々に離れてしまったこの節税策に対して、平成30年、国がとうとう動き出します。

国が行った政策は以下の2つです。

・親族で支配している一般社団法人に対して、相続税を課税する

・7.にある、相続税、贈与税を課す制度のあやふや部分を明確化する

10.親族で支配している一般社団法人に対して相続税を課税する

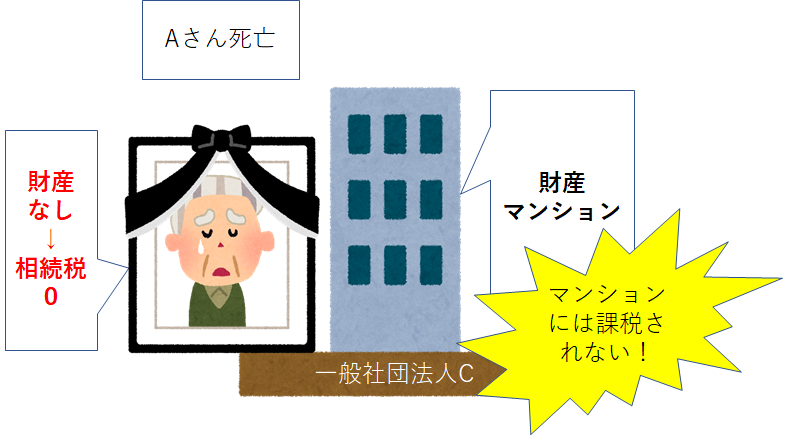

国はまず、一般社団法人に資産を移動すれば半永久的に相続税を課税されない、という部分にメスをいれました。

例を見ていきましょう!

父Aさん、長男Bさんで一般社団法人Cを設立する。

↓

AさんがマンションをCに譲渡する

↓

Aさんが亡くなる

これまではマンションはCに移っているため、Aさんが亡くなっても相続税には全く関係してきませんでしたよね!

しかし平成30年の改正で次のように取り扱うことになりました。

Aさんが亡くなったときに、マンションの一部に対してC(社団法人自体)に相続税を課す!

一般社団法人Cは法人であって、人間ではありません。

相続税は通常人間に対して課せられる税金ですが、制度を新設し、一般社団法人を無理矢理「人」とみなして(条文では「個人とみなして」となっています。)しまおうということです。

こうすることにより相続税が全く課せられないという状況は回避できますね!

ただ、全ての一般社団法人に対してこの取り扱いをしてしまうと、節税目的でなくしっかり公益のために活動している一般社団法人にも不利になってしまいます。

ですので、一般社団法人のうち、この制度の対象となる一般社団法人と対象とならない一般社団法人を区別するルールも作りました。

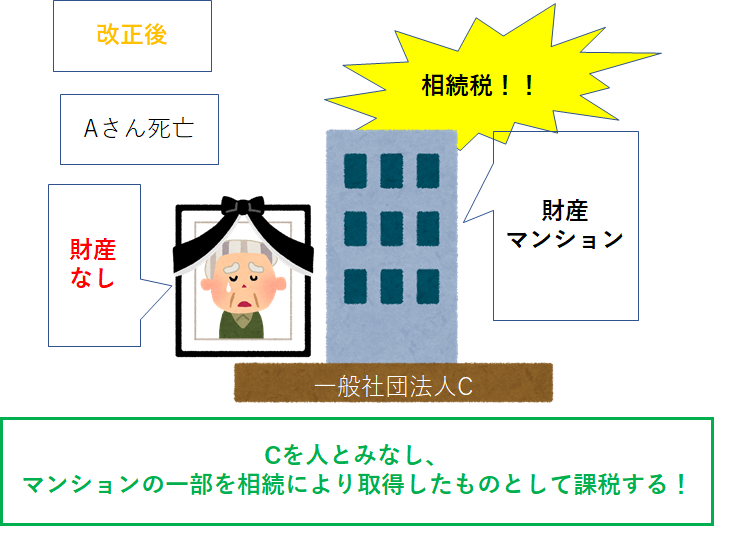

対象となる一般社団法人は、次の要件のいずれかに該当する一般社団法人です!

- 相続開始の直前におけるその被相続人に係る同族理事の数の理事の総数のうちに占める割合が2分の1を超えること。

- 相続開始前5年以内において、その被相続人に係る同族理事の数の理事の総数のうちに占める割合が2分の1を超える期間の合計が3年以上であること。

「理事」とは普通の会社での「役員」みたいなものです。

「同族理事」には、被相続人の他に、次に該当する理事が含まれます。

① 被相続人の配偶者

② 被相続人と事実婚の配偶者

③ 被相続人の使用人(個人事業者の従業員等)、被相続人から受ける金銭等により生計を維持している者

④ ②又は③の者と生計を一にする配偶者又は3親等内の親族

⑤ 次の法人の役員または使用人(従業員)

イ被相続人が役員となっている法人

ロ被相続人の同族会社

要件を例に当てはめると

Aさんが亡くなったときにCの理事の1/2超がAの同族理事である場合、または、Aさんが亡くなる前の5年間の間に、Cの理事の1/2超がAの同族理事で構成されていた期間が3年以上である、と要件に該当するということです。

この要件に当てはまる一般社団法人を「特定の一般社団法人」として、相続税を課すようにしたのです!(しかし理事を退任して5年経過したり、相続が発生する可能性の低い若年者を理事にする等の対策をすると、結局相続税を逃れることが出来てしまうのですが…)

ちなみに特定の一般社団法人の相続税の計算で使う金額は

その特定の一般社団法人の純資産額÷同族理事の数(亡くなった人を含む)

となります。(この計算式だと、意図的に同族理事の数を増やしてしまえば、結果的に税金が安くなってしまったりするので、法整備はまだまだ不十分と言えますね。)

この制度は「相続税法第66条の2」に記載されていますので、興味のある方は参考にしてください。

11.相続税、贈与税を課す制度のあやふやな部分を明確化する

7.で触れましたが、一般社団法人に対して財産を贈与し、その行為が相続税、贈与税を不当に減少させる結果となったときは、その一般社団法人を人とみなして相続税や贈与税が課税されます(10.と同じ、人とみなす制度ですが、こちらは「相続税法第66条4項」に記載されており先ほどの制度とは異なる制度です。)。

しかしこれまでは、「相続税、贈与税を不当に減少させる」とはどのような場合か、という部分が非常にあやふやとなっており、実務上課税がされないことがありました。

そこで国はそのあやふやな部分を明確化するため、次の条件のいずれか一つでも満たしていなかったら「不当な減少」ですよ、と改正を行いました。

・運営組織が適正であり、理事の数のうち親族の割合が1/3以下である

・解散したときに、残った財産を国や地方公共団体等に渡す

・理事等に特別な利益を与えたことがない

・3年以内に、重加算税、重加算金を課せられたことが無い

以上の4つの一つでも満たしていない一般社団法人に対して贈与等を行うと、不当な減少と判断され、その一般社団法人に対して相続税や贈与税が課せられることになります。

12.まとめ

一般社団法人を使った節税策と国の対策はいかがだったでしょうか?

国が規制をかけ始めてはいますが、実は結構抜け道があったりします。

したがって、考えようによってはそのような抜け道を使って節税をしようとする人も現れてくるかもしれません。

しかし行き過ぎた節税はもはや脱税になってしまいますので、慎重に考えた上で行っていくほうがいいでしょう。

弊社のブログには、他にも色々と相続に関する記事を掲載しております!

お時間のあるときにご覧になってください!