.png)

円満相続税理士法人 税理士

学生時代に税理士試験の受験を始め、在学中に4科目取得し群馬県の会計事務所に就職。売上規模数十億円の企業の法人税、相続税を担当しつつ25歳の時に税理士試験合格。

皆さんこんにちは。

大宮円満相続税理士法人、代表税理士の加藤です。

今回は相続税の相次相続控除について、一問一答形式で徹底的に解説をしていきます。

実は、相次相続控除は、深い論点や、間違いやすいポイントなどがあり、なんとなく適用をしてしまうと大きなミスにつながるかもしれません。

この記事をお読みいただければ、基本的から応用まで全てカバーできるようになりますので、ぜひ参考にしてください。

- Q1.相次相続控除の要件は?

- Q2.相次相続控除の計算方法は?

- Q3.相次相続控除は申告義務がある?

- Q4.相次相続控除は未分割申告でも適用できる?

- Q5.相次相続控除は期限後申告でも使える?

- Q6.相次相続控除は相続放棄をしても適用できる?

- Q7.海外に居住している場合は?

- Q8.制限納税義務者は適用可能?

- Q9.一次相続が未分割の場合は?

- Q10.相次相続控除と債務控除の関係は?

- Q11.相次相続控除と納税猶予の関係は?

- Q12.相次相続控除と取得費加算の関係は?

- Q13.延滞税等は対象になる?

- Q14.被相続人が一次相続で相続人ではなかった場合は?

- Q15.控除を受けようとする人が、一次相続の相続人でない場合は?

- まとめ

Q1.相次相続控除の要件は?

相次相続控除の要件は次の通りです

・控除を受けようとする人が、相続人であること

・控除を受けようとする人が、相続または遺贈により財産を取得していること

・二次相続開始前の10年以内に一次相続が発生していること

・一次相続で相続税が発生していること

Q2.相次相続控除の計算方法は?

相次相続控除の計算式は、下記のようになっています。

計算式では分かりづらいと思うのですが、細かい部分を抜きにして、

「一次相続の時の相続税を1年ごとに10%減額していった金額が控除の最高額」

と認識すると分かりやすいかもしれません!

~相次相続控除の計算式~

【A×C/(B-A)※×D/C×(10-E)/10】

A:二次相続の被相続人が一次相続の際に課せられた相続税額

B:二次相続の被相続人が一次相続の際に取得した純資産価額

(取得財産の価額+相続時精算課税適用財産の価額-債務および葬式費用の金額)

C:二次相続で財産を取得したすべての人の純資産価額の合計額

D:二次相続の相続人の個々の純資産価額

E:前の相続から今回の相続までの期間(1年未満の期間切捨て。)

※100/100を超える場合は100/100とする

Q3.相次相続控除は申告義務がある?

相次相続控除には相続税申告の要件はありません。

したがって、相次相続控除を適用して相続税が0となった場合には申告は不要となります。

配偶者の税額軽減や小規模宅地等の特例を適用している場合は、申告をしなければならないので注意してください。

Q4.相次相続控除は未分割申告でも適用できる?

相次相続控除は未分割申告でも適用が出来ます。

なお未分割申告の場合に適用できる特例と適用できない特例は、次の記事で詳しく説明をしていますので、こちらも併せてご確認ください。

Q5.相次相続控除は期限後申告でも使える?

相次相続控除は期限後申告でも適用可能です。

Q6.相次相続控除は相続放棄をしても適用できる?

相次相続控除は相続人であることが要件のため、相続放棄を行った場合、適用は出来なくなります。

Q7.海外に居住している場合は?

相続人が海外に居住をしている場合でも、相次相続控除の適用は可能です。

Q8.制限納税義務者は適用可能?

相次相続控除は制限納税義務者でも適用可能です。

Q9.一次相続が未分割の場合は?

一次相続が未分割の状態で、法定相続分に従った相続税を二次相続の被相続人が支払っていた場合、二次相続の計算で相次相続控除は適用可能です。

Q10.相次相続控除と債務控除の関係は?

債務控除をした一次相続の相続税についても、要件を満たせば相次相続控除の併用が可能です。

例えば一次相続と二次相続が非常に近い期間で発生した場合、一次相続の相続税が未納となっているケースがあります。

このときは、二次相続の被相続人が納めるべきであった一次相続の相続税を、二次相続で債務控除しさらに相次相続控除も適用できることになります。

Q11.相次相続控除と納税猶予の関係は?

納税猶予の制度により免除された相続税は、相次相続控除の対象となりません。

(例)

①一次相続の本来の相続税

1,000万円

②二次相続の被相続人が受けた納税猶予

600万円

③被相続人が一次相続で納めた相続税

400万円

という場合、②の納税猶予額が二次相続の被相続人の死亡によって免除されると、相次相続控除の対象となる税額は③の400万円となります。

Q12.相次相続控除と取得費加算の関係は?

相次相続控除と取得費加算の特例は併用が可能であり、調整等も不要です。

Q13.延滞税等は対象になる?

一次相続の際に、延滞税、加算税などが課されている場合であっても、それらの税金は相次相続控除の対象となりません。

Q14.被相続人が一次相続で相続人ではなかった場合は?

二次相続の被相続人が一次相続のときの相続人ではなかった場合、二次相続の計算で相次相続控除は適用できません。

つまり、

①二次相続の被相続人は、一次相続の相続人であった

②相次相続控除の適用を受けようとする人も相続人である

という二段階の相続人要件を満たしている必要があるということですね!

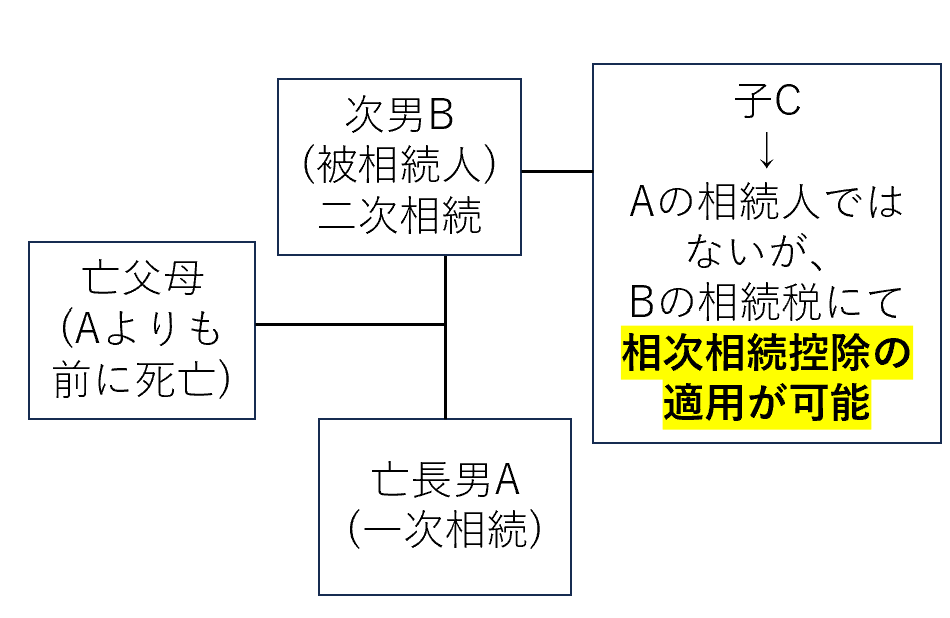

Q15.控除を受けようとする人が、一次相続の相続人でない場合は?

控除を受けようとする方が、一次相続のときに相続人でない場合でも、相次相続控除は適用可能です。

上記の場合、二次相続の相続人であるCは、一次相続の被相続人Aの相続人ではないですが、Bが支払ったAの相続税について相次相続控除の適用が可能です。

まとめ

今回は相次相続控除について基本的なことから応用までご紹介しました。

相次相続控除は、単純に見えて意外と要件などが細かい部分があり、間違えてしまう可能性があります。

ぜひ今回の記事を参考に、相次相続控除をしっかりと適用していただければと思います。

また相続税の計算は他にも複雑な論点がたくさんありますので、もしご不明なことがあれば税理士に相談をしていただければと思います。

弊社では相続専門の税理士が相談の対応をいたしますので、ぜひお問い合わせください!