.png)

円満相続税理士法人 税理士

学生時代に税理士試験の受験を始め、在学中に4科目取得し群馬県の会計事務所に就職。売上規模数十億円の企業の法人税、相続税を担当しつつ25歳の時に税理士試験合格。

皆さんこんにちは。

大宮円満相続税理士法人、代表税理士の加藤です。

生命保険の手続きがどうすればいいか分からない!もらえなくなることもあるの?

相続は大切な方を失う出来事です。

精神的なショックも計り知れないものでしょう。

しかしながら、そのような状況でもやらなければならないことが次々と出てきます。

葬儀関係、役所の手続き、場合によっては相続税の申告等、慣れていない方(そもそも慣れている方なんていないかもしれませんが…)にとっては大きな負担になるかと思います。

そこで今回は、相続手続きの一つである、「生命保険」関係の手続きについてご紹介していきます!

生命保険は相続が開始した日の翌日から3年を経過すると時効となり、請求が出来なくなってしまう可能性があります。そのようなトラブルを回避するためにも事前に手続きを知っておくことが重要です。

この記事を事前に読んでいただけたら、生命保険の手続きで焦る必要もなくなりますよ!

加入している生命保険をチェック

生命保険の手続きはまず、「亡くなった方は生命保険に加入していたのか?」、「亡くなった方はどの保険会社の、どのような保険に加入していたのか?」といった、生命保険の情報を収集する必要があります。

そこで、「保険会社が分かっている場合」と、「何も分かっていない場合」でどのようにすればよいかを、それぞれ見ていきましょう。

保険会社が分かっている場合

生命保険に加入していると、「保険証券」といった保険の内容が記載されている書類や、その他にも保険の内容が分かる書類が契約者に渡されていたりします。

このような書類が見つかった場合には、保険会社や保険金額、受取人等の詳細が容易に把握できるはずです。

問題となるのは、そのような資料が無く、「日頃の付き合いから生命保険会社は分かるけど、保険金額や受取人等の情報が分からない」という場合です。

このようなときは、実際にその保険会社に問い合わせをして内容を教えてもらいます。

ただし、誰でもその内容を聞けてしまっては個人情報の観点から問題になってしまいますので、通常所定の手続きが必要となります。

その手続きは以下の通りとなります。

保険会社に相続があった旨を伝える

↓

窓口、電話にて、亡くなった方の氏名・生年月日・住所・電話番号を伝える(場合によっては、電話した方の本人確認等が必要になる。)

↓

保険会社が契約内容を調べ、それを伝えてもらう

何も分かっていない場合

「亡くなった方が加入していた保険会社が分からない」、「そもそも亡くなった方が生命保険に加入していたのかも分からない」といったように、生命保険に関する情報が全くない場合があります。

このような場合には、身近なものから生命保険に関する情報を収集していくしかありません。

具体的には、「通帳に保険料の引落履歴がある」、「年末調整や確定申告で保険料控除を受けている」、「日用品の中に、生命保険会社の会社名が入っているポスターやペン等がある」、といったものです。

このようなものから保険会社を把握し、その後は~保険会社が分かっている場合~と同じような手続きに進んでいきます。

生命保険金の請求

生命保険の内容が確認出来たら、次は実際に保険会社に対して、「生命保険金の請求」を行います。

生命保険金の請求は基本的には受取人が行います。

しかし受取人が認知症等で意思能力が無く、自ら請求手続きを行えない場合は受取人の親族がその請求手続きを行うことになります。

まず受取人の親族が保険会社に、相続があった旨と、受取人が請求手続きを行えない旨を伝えます。

そうすると保険会社の方で状況確認(実際に受取人のもとに出向き、意思能力を確認する。)を行い、その後代理で請求する人を指定します。

あとは、その指定された方が請求手続きを行うことになります。

生命保険金の請求手続きは次のようになります。

保険会社に相続があった旨を伝える

↓

保険会社から「保険金の請求書」が送られてくる(訪問や郵送)

↓

必要事項を記載した「保険金の請求書」と、その他必要書類を保険会社に送る

↓

保険会社が内容を確認し、不備が無ければ指定の口座に保険金が振り込まれる

必要書類

それでは、保険金の請求に必要な資料とはどのようなものがあるでしょうか?

保険会社によって多少変わる部分もありますが、基本的なものは以下の書類になります。

死亡診断書の写し

受取人の本人確認書類

保険契約者と被保険者が異なる場合

相続が発生したときの保険については、保険契約者と被保険者が異なる場合には「2生命保険金の請求」とは異なる手続きをしなければならないので、注意が必要です。

まず初めに保険契約の登場人物を簡単にまとめてみます。

保険契約者:その保険の契約者で、多くの場合保険料負担者と同じ人物となります。

保険料負担者:保険料を実際に支払っている人です。

被保険者:保険の対象となっている人で、この人が亡くなると保険金が支給されます。

受取人:保険金を受け取る人です。

「保険契約者と被保険者が異なる場合」とはどのような事かを、例を見ながら考えていきましょう。

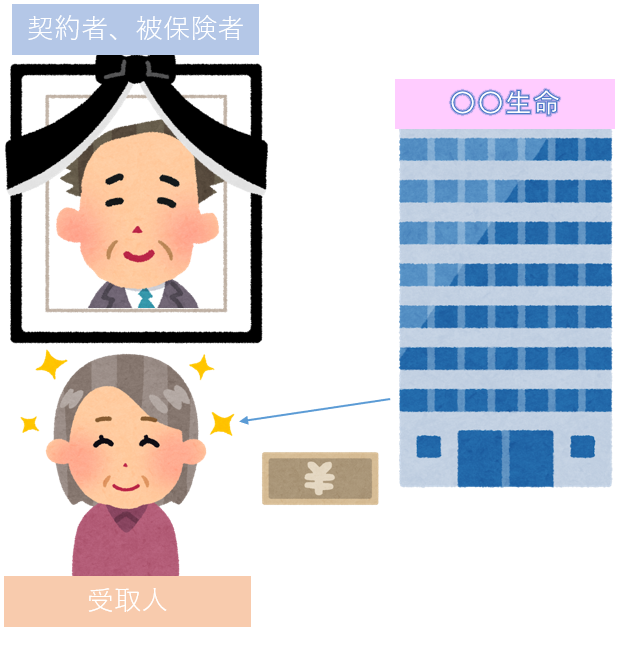

例1保険契約者と被保険者が同一人物の場合

保険契約者=夫Aさん

保険料負担者=夫Aさん

被保険者=夫Aさん

受取人=妻Bさん

この例の場合には、Aさんが亡くなることでBさんは保険金を受け取ることが出来ます。

つまり「2生命保険金の請求」の手順で生命保険金の請求をし、支給を受けることで手続きは完了し、生命保険契約が終了します。

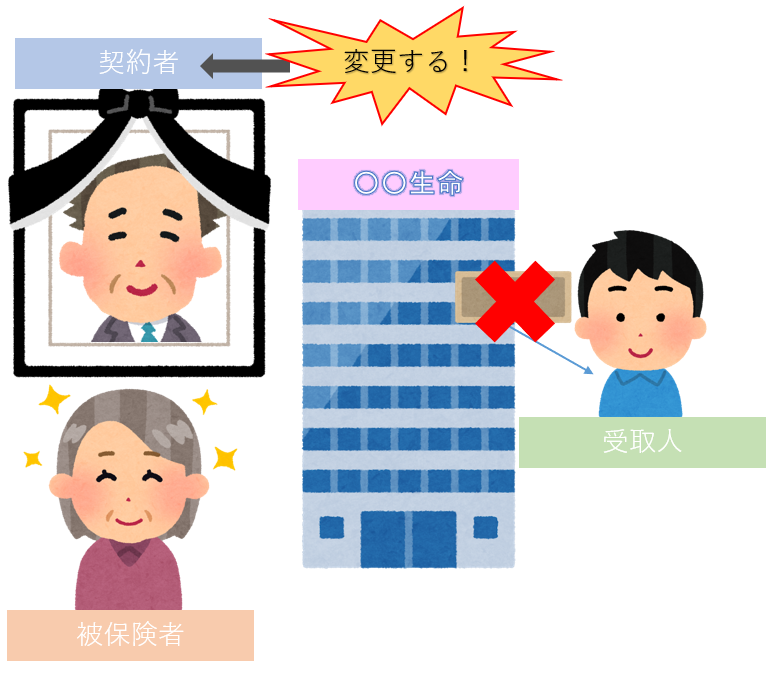

例2保険契約者と被保険者が異なる場合

保険契約者=夫Aさん

保険料負担者=夫Aさん

被保険者=妻Bさん

受取人=子Cさん

この例の場合には、Aさんが亡くなったとしても保険金の支払いはありません(被保険者はBさんであるため。)。

それでは何も手続きをしなくてもいいのかというと、そういう訳ではありません。

この場合には、契約者は亡くなっても生命保険契約自体は継続するので、契約者の変更手続きをする必要があります。

契約者の変更は以下のように行います。

契約者の死亡を保険会社に伝える

↓

死亡診断書や、新たに契約者となる人の本人確認書類等(※)の資料を提出する

↓

保険料が引落される口座が変更され、その後は契約が継続する

※保険会社にもよりますが、現在の契約者と新たに契約者になる方の関係を確認するための戸籍謄本や、他の相続人の承諾書等が必要になる場合があります。

相続税に注意(生命保険契約に関する権利)

被保険者ではない契約者(保険料を負担している方)が死亡した場合には、生命保険金の支払いはありませんので、相続税の計算で考えることは何もないかというと、ここに落とし穴があります!

このような場合は、契約者の方が亡くなった時点で仮にその保険を解約したとしたら戻ってくる金額(解約返戻金と言います。)を、その契約者の方の財産として計上しなければいけません!

したがいまして、その戻ってくる金額を把握するために「解約返戻金証明書」という書類を保険会社に請求する必要があります。

死亡保険金にかかる税金

死亡保険金には、相続税がかかる場合と、贈与税がかかる場合、所得税がかかる場合と3パターン存在します。

こちらの記事で詳しく解説しましたので、どうぞ。

生命保険金の非課税枠

生命保険金を取得した際、その受取人が相続人である場合には「500万円×法定相続人の数」までは相続税を課税しないこととされています。

この「500万円×法定相続人の数」で算出される金額を、「非課税枠」と呼びます。

生命保険金と同時に受け取る金銭でも、すべてが非課税枠の対象となるわけではないので注意してください。

まとめ

生命保険関係の手続きはいかがだったでしょうか?

相続があった場合には、生命保険以外にも色々としなければならないことが多く悩む方もいらっしゃると思います。

大変な場合には相続を得意としている専門家に相談するのも一つの手段です。

弊社でも相続があったときの相談はもちろん、相続に役立つ情報をブログ等で発信していますので、ぜひ参考にしてください!

また、そのほかの相続手続きについては、こちらの記事にまとめましたので、是非、お読みください。ありがとうございました!