円満相続税理士法人 税理士

大学在学中に税理士を目指し、25歳で官報合格。大手税理士法人山田&パートナーズに入社し、年間30~40件の相続税申告に携わりました。丸6年間の実務経験を経て退社。地元関西に戻り、円満相続税理士法人に入社しました。現在も相続税申告を中心に業務に励んでいます!

父は、亡くなる直前に自宅のリフォーム工事をしました。

相続税を計算するにあたって、どのように取り扱うべきですか?

こんにちは、税理士の枡塚です。

ひとことでいうと、資産価値が増加するようなリフォーム工事は財産として計上すべし!

亡くなる直前にリフォーム工事を行っている相続案件に多く関与してきた私が、分かりやすく解説をしていきます!

最後までお読み頂ければ、どのようなリフォーム工事が財産として計上すべき工事に該当するのか、ご理解頂けます!

建物の相続税評価額

まず、建物の相続税評価額をどのように計算するのか、から解説をします。

建物の相続税評価額は、非常にシンプルに算出することができます。

毎年届く固定資産税の紙に記載がされている固定資産税評価額をそのまま使用するのです。

建物の相続税評価額の算出の仕方はこちらで詳しく解説をしています♪

固定資産税評価額とは?

建物の相続税評価額が固定資産税評価額とイコールになることはご理解頂けたかと思います。

では、固定資産税評価額とはいったいどのようなもので、どのように評価されているのかを解説します。

用途

固定資産税評価額は、固定資産税や都市計画税の計算の基になるのはもちろん、不動産を取得した際にかかる不動産取得税や不動産を登記した際にかかる登録免許税の計算にも使われる土地や建物の評価額のことをいいます。

どのように算出されるのか?

土地や建物などをそれぞれどう評価するか定めている「固定資産評価基準」に基づいて各市区町村が再建築費評点数を算出します。

再建築費評点数とは、評価の対象となった家屋と同一のものを、現時点で、同じ場所に新築した場合に必要となる建築費を点数化したものです。

この再建築費評点数から、その家屋の築年数を減価(経年減点補正)をして、固定資産税評価額が算出されます。

基本的に建てるためのコストが高いほど、固定資産税評価額は高くなる傾向にあります。

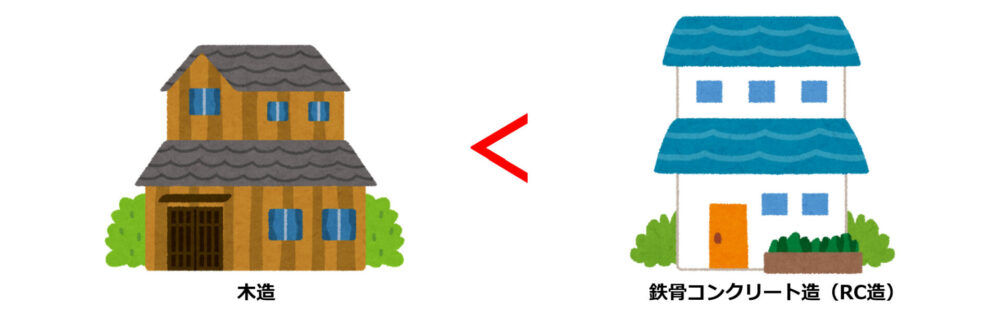

そのため、同じ床面積であっても、木造よりも鉄骨コンクリート造(RC造)の家のほうが評価額が高くなります。

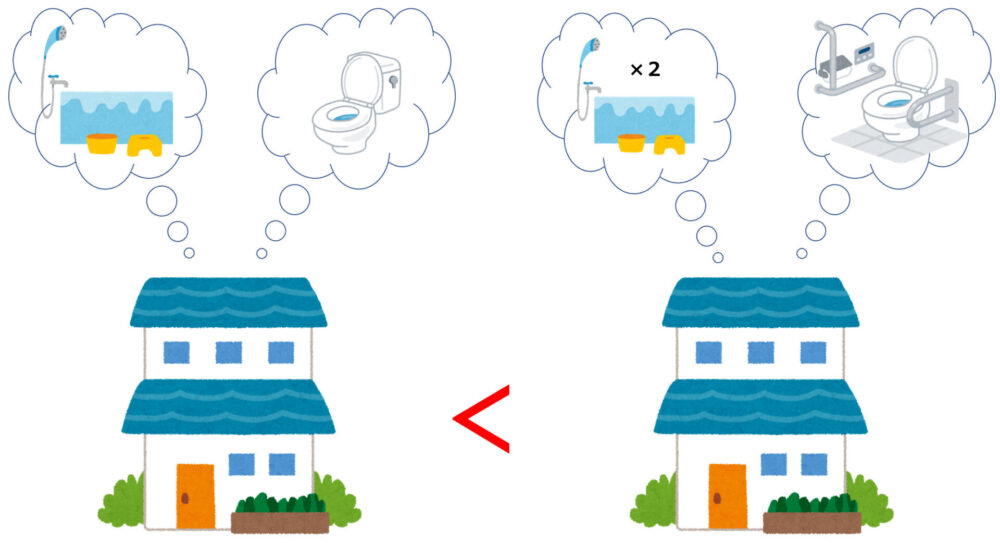

さらに、同じ造りで、同じ床面積の物件であっても、普通のお風呂と普通のトイレが一つずつ備え付けられている家よりも、お風呂が二つ、高機能なトイレが備わっている家の方が評価額は高くなります。

目安

固定資産税評価額の大まかな目安は、土地であれば時価の70%、建物は新築請負金額の50~60%程度であるといわれています。

しかし、土地については面積や形状、道路にどのように接しているかによって評価額が変動し、建物については構造や規模、築年数によって評価額が異なります。

家屋調査

通常、新築をすると、1~3ヶ月程度で、家屋調査の連絡があり、調査を受けることになります。

調査といっても、適正な評価を行うために実施されるもので、粗探しをするために行われるものではありません。

家屋調査には、下記の2種類があります。

図面調査

評価に必要な書類(図面など)を提供し、建築設備に関するアンケートを記入します。それらの書類を郵送でやり取りをするため、現地での立会は不要です。

現地調査

家屋の中に入って、建物の構造や各部屋の間取り、内装に使われている資材、お風呂やトイレ、キッチンなどの建築設備、外観などを確認します。家屋の中に入っての調査であるため、立会が必要になります。

この調査結果を、「固定資産評価基準」において点数化し、再建築費評点数を計算することになります。

三年に一度、見直しがされる

固定資産税評価額は三年に一度「評価替え」を行います。これは、土地や建物の資産価格の変動に対応し、評価額を適正かつ均衡のとれた価格に見直すための仕組みです。直近では、令和3年が、この三年に一度の「評価替え」が行われた年度にあたります。

リフォーム工事をした場合の相続税評価額

それでは、本題のリフォーム工事をした場合の建物の相続税評価額について、解説をしていきます。

固定資産税評価額をそのまま使用すればOKというわけではありません。

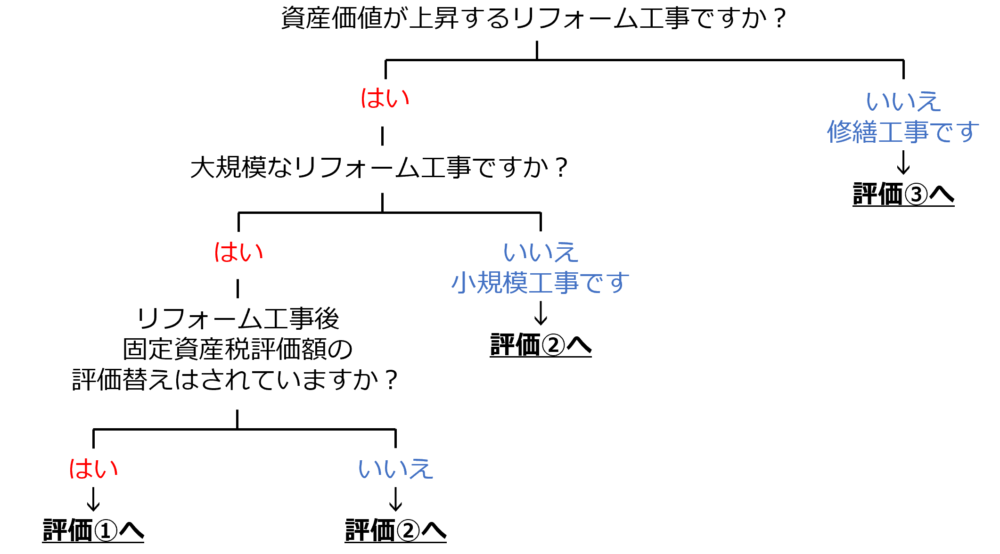

フローチャートで判定

評価①

固定資産税評価額で評価

リフォーム工事は、既に、固定資産税評価額に反映されています。

評価②

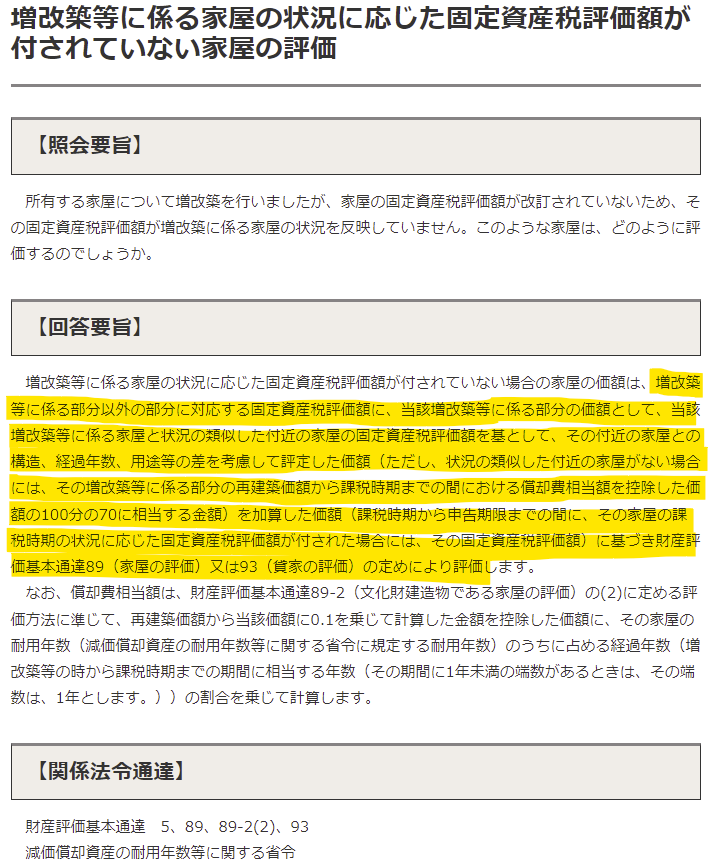

(リフォーム工事にかかった費用-償却費相当額)×70%で評価

国税庁質疑応答事例「増改築等に係る家屋の状況に応じた固定資産税評価額が付されていない家屋の評価」に準じて評価をすることになります。

なお、償却費相当額は、リフォーム工事にかかった費用×90%×経過年数/耐用年数で算出します。

※経過年数:リフォーム工事をした日から死亡日までの年数で、1年未満の端数は切り上げます。

※耐用年数:減価償却資産の耐用年数等に関する省令による耐用年数で計算をします。

評価③

財産計上する必要なし

通常の修繕と資本的支出

フローチャートを詳細に解説します。

フローチャートをご覧頂いてわかる通り、通常の修繕に該当する工事については、財産計上する必要はありません。

つまり、

重要となるのが、リフォーム工事が通常の修繕にあたるか、資産価値を増加させる工事(いわゆる資本的支出)にあたるかの判断

です。

通常の修繕

雨漏りの修繕

外壁塗装

壁紙の張替え

つまり、建物の経年劣化した部分を直して維持管理していくための工事や、壊れた部分を修理するための原状回復工事は”通常の修繕”に該当するというわけです。

資産価値を増加させる工事

床面積が増える増築工事

間取りの変更やバリアフリー化

キッチンやお風呂場、トイレなどの交換

建物と構造上一体となっている設備の変更

つまり、建物の使用可能な年数の延長が想定されるような工事や元の設備よりもグレードの高い設備に取り換えるような工事は”資産価値を増加させる工事(資本的支出)”に該当するというわけです。

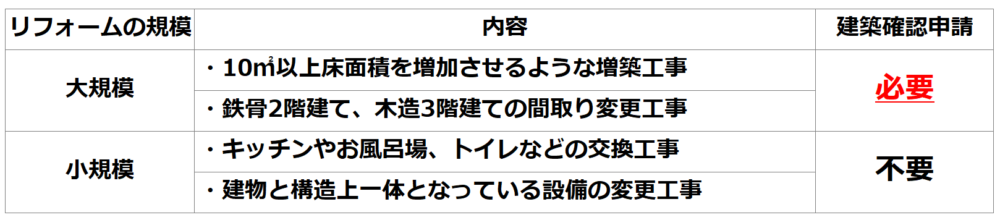

大規模リフォームと小規模リフォーム

資産価値を増加させる工事(資本的支出)は、さらに大規模リフォーム工事と小規模リフォーム工事に分類されます。

大規模リフォーム工事は、市区町村への「建築確認申請」を行う必要があります。

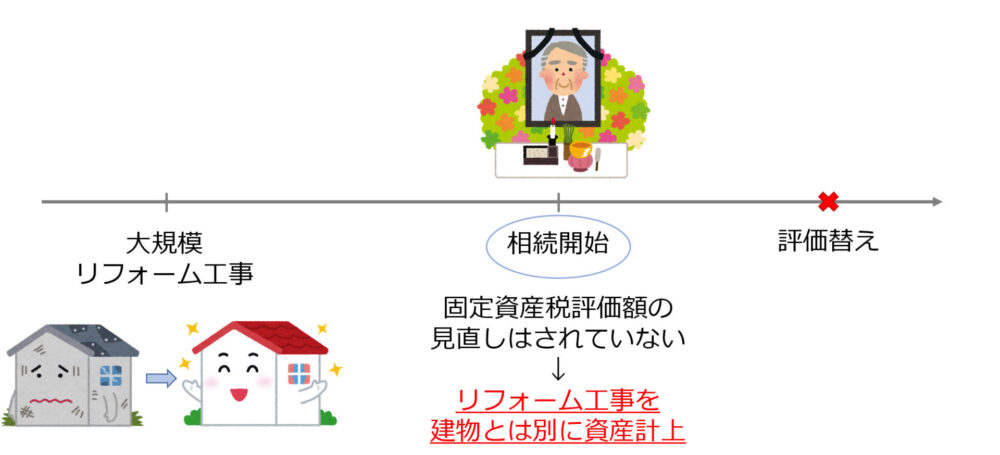

この「建築確認申請」を行うと、工事完了時に、原則、家屋調査が行われ、次の評価替えのタイミングで、固定資産税評価額の見直しが行われます。

つまり、大規模リフォーム工事後に、固定資産税評価額の評価替え年度を迎えていなければ、建物とは別に、リフォーム工事を評価②により財産計上する必要があります。

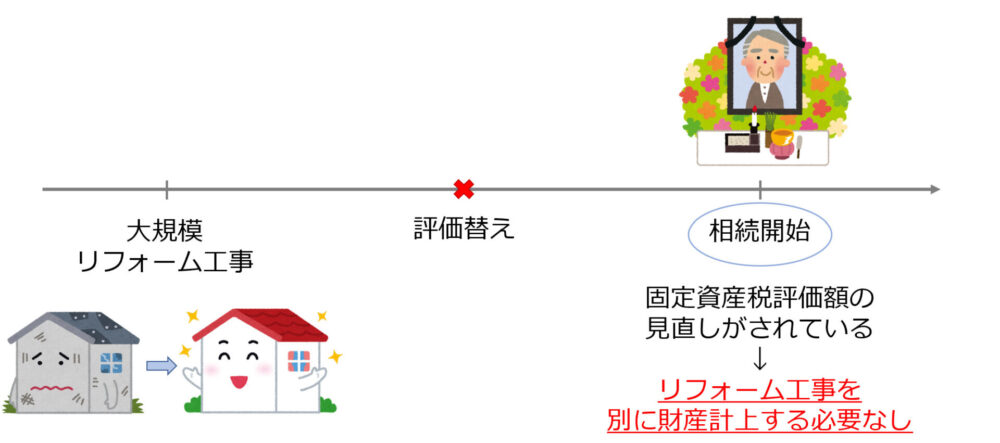

一方で、大規模リフォーム工事後に、固定資産税評価額の評価替え年度を迎えていれば、リフォーム工事は建物に含まれていることを意味するので、財産計上する必要はありません。

また、小規模リフォームは、原則、建築確認申請は不要なため、市区町村がリフォーム工事を行ったことを把握しようがないため、資産の価値が増加しているにも関わらず、リフォーム工事が固定資産税評価額に反映されることがありません。そのため、建物とは別に評価②の方法で、財産計上する必要があります。

具体例を使って評価してみよう

円満太郎さんは、相続開始の直前(亡くなる2年前)に、下記のようなリフォーム工事をしました。

屋根補修工事は、雨漏りがあったことによって行ったものです。

フローチャートにあてはめると、資産価値を増加させる工事には該当しないため、評価③によって財産計上をする必要なしとなります。

次に、システムキッチン交換工事ですが、まだ使用可能なキッチンでしたが、最新のキッチンへの憧れから、今回、リフォーム工事に踏み切りました(最新のシステムキッチンの耐用年数は15年)。

フローチャートにあてはめると、資産価値を増加させる工事ではあるものの、大規模な工事ではないため、評価②によって加味することがわかります。

システムキッチン交換工事にかかった500,000円を評価②にあてはめて計算をすれば良いのですね!

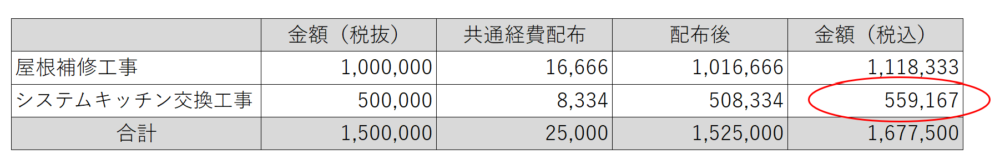

その通りです。ただし、諸経費や特別値引きは、屋根補修工事にもシステムキッチン交換工事にもかかるもので、いわゆる共通経費といわれるものです。そのため、それぞれの工事に配布をする必要があります!

配布後のシステムキッチン交換工事にかかった費用はこちらです。

評価②の計算式にあてはめると、相続財産に加算すべき金額は、

(リフォーム工事にかかった費用559,167円-償却費相当額67,100円)×70%=344,446円

※償却費相当額 559,167円×90%×2年/15年=67,100円

となるわけです。

相続開始直前にリフォーム工事を行った場合で、財産計上すべきか迷われているという方、ぜひ一度こちらもお読みください。

Q&A

建物名義人以外の人がリフォーム費用を負担

父や母は高齢になってきたので、自宅をリフォーム工事して住みやすくしてあげよう!(自宅は父名義)

とても親孝行なご提案ですね!

しかし、リフォーム代金を負担した人≠建物所有者の場合には、リフォーム代金が、リフォーム代金を負担した人から建物所有者への贈与として取り扱われるので、注意が必要です!

リフォームをした部分は、建物と切り離すことができないため、所有権は、「建物所有者」に帰属すると考えられます。

そのため、建物所有者以外の人がリフォーム代金を負担した場合には、贈与と取り扱われます。

息子家族と同居している自宅を、リフォーム工事しようと考えています。

名義は私が50%、息子が50%の共有ですが、リフォーム代金は、息子たちのために私が全額負担する予定です。

例えば、リフォーム費用が1,000万円かかった場合、建物所有割合の50%を超える部分の500万円について、息子様への贈与と取扱われます。

共有名義の建物をリフォームする場合で、建物の所有割合に応じて費用を負担しない場合には、負担割合と異なる部分の金額が、贈与として取り扱われます。

税務署にバレる

リフォーム費用を加味しなくても、税務署にはバレないのではないですか?

税務署は相続前の預貯金等の入出金を確認しています。

そこで、ハウスメーカーや工務店への振込があれば、バレてしまいます。

税務署側は、相続開始前10年分の通帳を確認しています。詳しくはこちらで解説をしています。

リフォーム工事の未払金

父がリフォーム工事の途中で亡くなりました。代金の支払いが残っていますが、相続税の計算に加味することはできますか?

こちらで詳しく解説をしていますので、ご確認ください。

円満相続税理士法人の対応

通常の修繕に該当するのか、資産価値を増加させる工事に該当するのかはどのように判断するのですか?

円満相続税理士法人では、リフォーム工事をした直後にお亡くなりになった方の相続税申告も数多く関与させて頂いた実績があります。

どういった経緯でリフォーム工事を行ったのかお話をしっかりお伺いするとともに、当時の契約書や見積書をお預かりして、内容を精査した上で、判断をさせて頂きます。

まとめ

リフォーム工事直後に、相続が発生した場合、リフォーム費用を相続税評価額に加味するかどうかは、非常に難しい判断です。

是非、円満相続税理士法人にご相談ください。

円満相続税理士法人では、LINE公式アカウントにご登録頂くと、相続税計算シミュレーションを無料でプレゼントしています。ご登録お待ちしております♪