こんにちは。税理士の松永陽子です。

夫婦に年齢の差があったり、年齢差がなくても夫婦の一方が比較的若いうちに亡くなられたりすると、残された配偶者の年齢もまだ若い場合があります。

このような場合、相続について気になることも多いでしょう。

なかでも注意する必要があることの1つが、配偶者居住権です。

配偶者居住権とは、夫婦の自宅を住む権利(居住権)とそれ以外の権利(所有権)とに分け、住む権利を配偶者が取得し、それ以外の権利を他の相続人が取得することによって、残された配偶者が引き続きその自宅に住むことができるようにする制度であり、登記をすることにより効力が発生します。

今回は、比較的若い年齢で相続が発生した場合、配偶者居住権の計算はどのようになるのかや、不動産を売却するなどの理由で、途中で配偶者居住権を消滅させたい場合はどのようなことになるのかなどについて考察してみたいと思います。

円満相続税理士法人 税理士

座右の銘は『意志あるところに道は開ける』。三人の子育てと税理士事務所 勤務、受験勉強を両立させ、官報合格しました。親族の相続の経験から、 相続人の方に寄り添える税理士でありたいと思っております。 詳しいプロフィールはこちら!

配偶者居住権の計算方法(基本)

配偶者居住権は自宅の建物に対して設定される権利であるため、配偶者が今後も安心して自宅に住み続けるためには、建物の建っている敷地を利用する権利(敷地利用権)についても、配偶者居住権とともに設定しておく必要があります。

また相続税や贈与税の申告においては、設定時の時価等をもとに配偶者居住権や敷地利用権の価額を計算し、財産として計上します。

配偶者居住権の基本はこちらで解説しています ↓

https://osd-souzoku.jp/haiguusyakyozyuuken-kiso/

一般的な計算方法は以下の通りです(所有者は被相続人である夫のみで、妻は75歳の場合)。

【前提】

① 建物の時価(相続税評価額) 2,000万円

② 土地(建物の敷地)の時価(相続税評価額)5,000万円

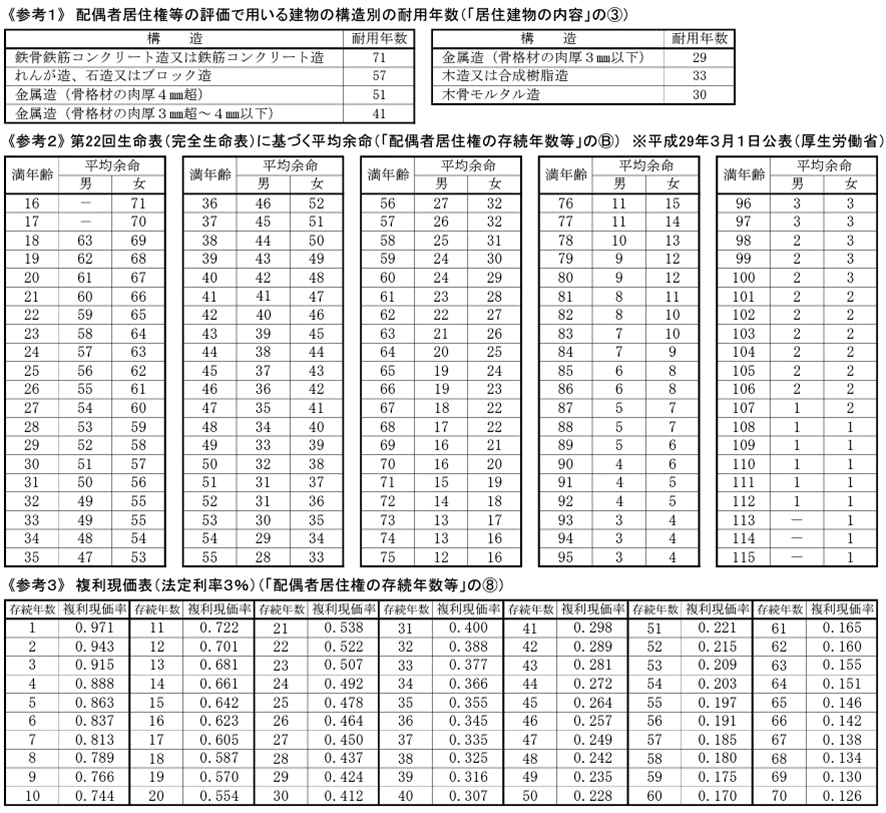

③ 配偶者(妻)の平均余命 年齢-75歳(平均余命16年)

④ 建物の耐用年数(木造22年) 22年×1.5=33年

⑤ 経過年数(築年数) 10年

⑥ 配偶者居住権 終身(存続年数=平均余命16年)

⑦ 複利現価率※(3%) 16年→0.623

※複利現価率とは:将来想定される金額が金利分を割り引くと現在いくらになるのかを計算するための率です。ここでは金利を3%と仮定しています。

【計算】

(配偶者居住権の価額)

①2,000万円-①2,000万円×(④33年-⑤10年-⑥16年)/(④33年-⑤10年)×⑦0.623=1,620万円

(敷地利用権の価額)

②5,000万円-②5,000万円×⑦0.623=1,885万円

残された配偶者の年齢が若い場合の留意点

残された配偶者の年齢が若い場合、以下のような留意点が挙げられます。

・配偶者居住権の存続年数>家屋の残存耐用年数になることも

・配偶者居住権を無償で消滅させると贈与税の対象に

・認知症になると配偶者居住権を消滅させることができなくなる

詳しく見ていきましょう。

配偶者居住権の存続年数が家屋の残存耐用年数を超えることも

配偶者の年齢が若い場合は、計算上、建物の残存耐用年数よりも配偶者居住権の存続年数の方が長くなることも考えられます。

※なお、建物のもともとの耐用年数(ここでは非業務用資産であるため1.5倍しています)から経過した年数を差し引いたものを残存耐用年数といいます。

【前提】

① 建物の時価(相続税評価額) 2,000万円

② 土地(建物の敷地)の時価(相続税評価額)5,000万円

③ 配偶者(妻)の平均余命 年齢-60歳(平均余命29年)

④ 建物の耐用年数(木造22年) 22年×1.5=33年

⑤ 経過年数 10年

⑥ 配偶者居住権 終身(存続年数=平均余命29年)

⑦ 複利現価率(3%) 29年→0.424

【計算】

(配偶者居住権の価額)

①2,000万円-①2,000万円×(④33年-⑤10年-⑥29年)/(④33年-⑤10年)×⑦0.424=2,221万円??

時価よりかえって高くなってるやん!

と、このようにマーカーを引いた分数部分がマイナスになってしまいますと、配偶者居住権の価額が時価2,000万円よりも大きくなってしまい、計算がおかしくなってしまいますよね。

このようなときは分数部分をゼロとして計算します。

①2,000万円-①2,000万円×(0年)×⑦0.424=2,000万円

つまり、建物の時価=配偶者居住権の価額ということになります。

なお、敷地利用権の計算方法は変わりません。

(敷地利用権の価額)

5,000万円-5,000万円×0.424=2,120万円

なお、弊社では相続税申告の際、配偶者居住権の設定についてもご希望に応じてシミュレーションを行っております。お気軽にご相談くださいませ♪

配偶者居住権を放棄し、所有者から金銭を取得しない場合は贈与税がかかる

配偶者居住権が設定されている不動産は売却が困難です。そのため、その不動産の所有権を取得した相続人(所有者)が売却を希望する場合は、配偶者居住権を取得した配偶者に権利を放棄してもらう等、消滅させることが必要になります。

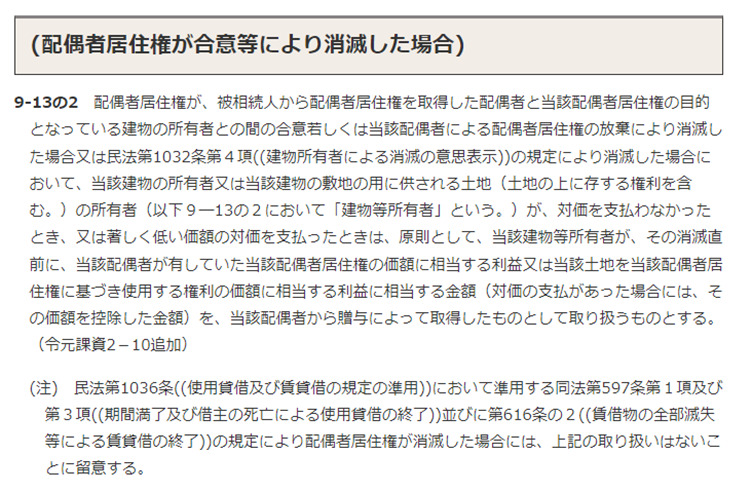

ただし、配偶者が配偶者居住権を放棄しても、所有者から全く金銭を取得しない場合には、所有者に対する贈与になります(相続税法基本通達9-13の2)

出典:国税庁ホームページ 第9条《その他の利益の享受》関係

この場合、配偶者居住権の価額と敷地利用権の価額の合計が贈与税の対象となります。では、その計算はどうなるのでしょうか?

上記「配偶者居住権の存続年数が家屋の残存耐用年数を超えることも」の例で60歳で配偶者居住権を設定した方が、15年後に75歳で贈与する場合で考えます。

【前提】

① 建物の贈与時の時価(相続税評価額) 1,500万円

② 土地(建物の敷地)の贈与時の時価(相続税評価額)5,000万円

③ 配偶者(妻)の平均余命 年齢-75歳(平均余命16年)

④ 建物の耐用年数(木造22年) 22年×1.5=33年

⑤ 経過年数 25年

⑥ 配偶者居住権 終身(存続年数=平均余命16年)

⑦ 複利現価率(3%) 16年→0.623

【計算】

(配偶者居住権の価額)

①1,500万円-①1,500万円×(④33年-⑤25年-⑥16年)/(④33年-⑤25年)×⑦0.623=1,500万円

(敷地利用権の価額)

5,000万円-5,000万円×0.623=1,885万円

こちらもやはり残存耐用年数よりも存続年数の方が長くなってしまいます(④耐用年数33年-⑤経過年数25年=残存耐用年数8年<⑥存続年数16年)ので、建物の時価=配偶者居住権の価額ということになりますね。

つまり1,500万円(時価の100%)+1,885万円=3,385万円が贈与税の対象となります。

なお、配偶者居住権を放棄し、建物所有者から金銭を取得する場合は譲渡所得となります。

認知症になると配偶者居住権を消滅させることができない

残された配偶者が若い場合に配偶者居住権を設定すると、存続期間が長くなるため、どうしても途中で状況が変化することもあるでしょう。

例えば賃貸をして収入を得る必要が出てきた場合には、配偶者居住権の設定されている不動産の所有権を取得した所有者の許可があれば可能です。また老人ホームに入ることになった場合は、配偶者居住権は消滅せず、存続することになります。

また、配偶者が認知症になると配偶者居住権を合意により消滅させることができなくなくなることに注意が必要です。この場合、不動産を売却・換金することが難しくなります。

まとめ

残された配偶者の年齢が若い場合、配偶者居住権は建物の時価に近くなるか、場合によっては時価と同額になります。また、敷地利用権の価額も若ければ若いほど大きくなります。

そのためお亡くなりになるまで、または存続期間満了まで持っているのであれば、節税効果は大きいと言えます。

ただし、余命年数が長い分、終身の場合は存続年数が長期間になってしまうため、途中で状況が変わることや認知症になるリスクがあること、また、配偶者居住権を存続期間の途中で消滅させる場合には贈与税や所得税(譲渡所得)の負担が必要になることも考慮しつつ、設定するかどうかを検討するといいでしょう。

参考資料

出典:国税庁 配偶者居住権等の評価明細書 記載方法等