円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ25万部の著者。YouTubeチャンネル登録者22万人。

結婚してから20年経過した夫婦の間では、贈与税が2000万まで非課税になる制度があると聞きました。詳しく教えてください

こんにちは、円満相続税理士法人の橘です!

長年連れ添った夫婦の間だけで使うことのできる贈与税の配偶者控除という特例があります。

この特例は一言でいうと、「結婚から20年経過している夫婦であれば、既にある自宅の権利を2000万円分贈与するか、これから購入する自宅の購入資金2000万円を贈与しても贈与税を課税しませんよ!」という特例です。

とてもお得そうな特例ですね。是非、使いたいです

ただ、残念なことに、この特例は使っても節税になるどころか、税金的には損してしまう可能性が高い制度なのです…

何故、この特例がお得にならないのか、その理由を解説していきます。

しかし、節税対策にはならないものの、円満な相続を実現させるという意味では、この特例は非常に有効です。

最後までお読みいただければ、贈与税の配偶者控除の本当の使い所がわかりますよ♪

贈与税の配偶者控除とは?

贈与税の配偶者控除は『オシドリ夫婦贈与』ともよばれています。

婚姻期間が20年以上の夫婦の間で、居住用不動産又は居住用不動産を取得するための金銭の贈与が行われた場合、基礎控除110万円のほかに最高2,000万円まで控除(配偶者控除)できるという特例です。

特例を受けるための要件

(1) 夫婦の婚姻期間が20年を過ぎた後に贈与が行われたこと

(2) 配偶者から贈与された財産が、 居住用不動産であること又は居住用不動産を取得するための金銭であること

(3) 贈与を受けた年の翌年3月15日までに、贈与により取得した居住用不動産に、贈与を受けた者が現実に住んでおり、その後も引き続き住む見込みであること

【参考】『その後も引き続き住む見込みであること』という条件には、深い意味があります。

もしも、『贈与後に売却してOK』ということであれば、夫婦で共有名義にしてから売却することによって、譲渡所得の3000万特別控除をダブル適用し、合計6000万まで譲渡所得を無税にできてしまいます。これを防止するために、売却することが前提の場合は、贈与税の配偶者控除を使ってはいけないのです。

特例を受けるための手続き

贈与する金額が2110万以下だった場合は、贈与税は0円となりますが、必ず申告期限(贈与を受けた翌年3月15日)までに贈与税の申告書を税務署に提出する必要があります。これをやらないと、非課税になりませんので、ご注意ください。

申告書には次の書類を添付する必要があります。

(1) 財産の贈与を受けた日から10日を経過した日以後に作成された戸籍謄本又は抄本

(2) 財産の贈与を受けた日から10日を経過した日以後に作成された戸籍の附票の写し

(3) 居住用不動産の登記事項証明書その他の書類で贈与を受けた人がその居住用不動産を取得したことを証するもの

金銭ではなく居住用不動産の贈与を受けた場合は、上記の書類のほかに、その居住用不動産を評価するための書類(固定資産評価証明書など)が必要となります。

詳しくは国税庁のホームページから確認をお願いします。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4452.htm

税金的に得にならない理由

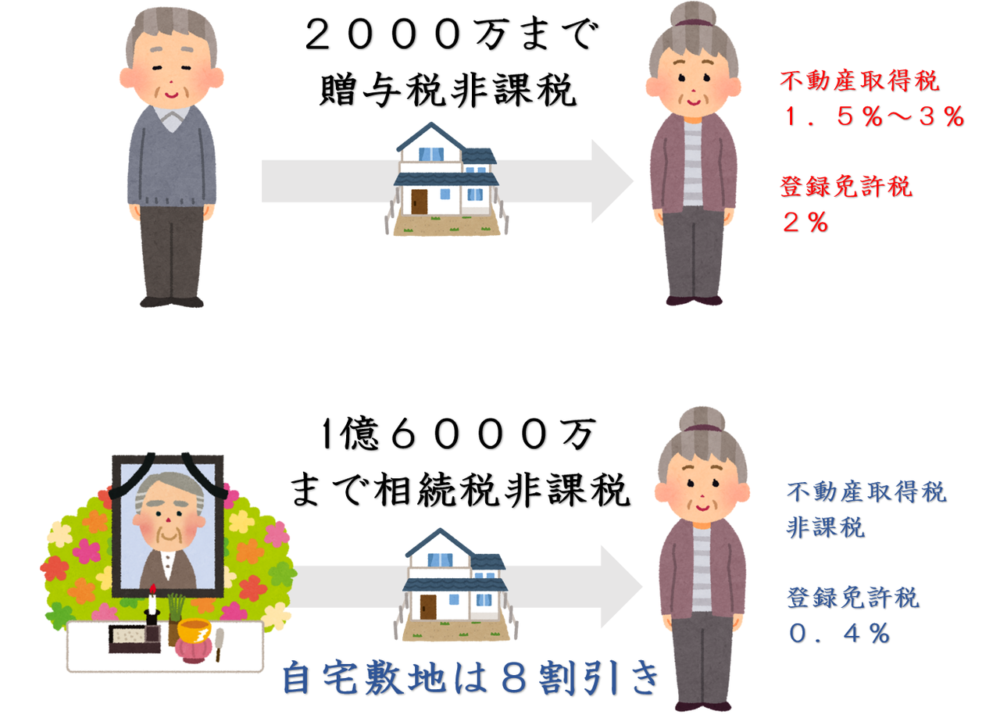

【理由1】夫婦間は1億6000万まで無税

最大の理由は、そもそも夫婦間の相続であれば最低でも1億6000万円まで無税で相続できるからです。

これは別の記事で詳しく解説しましたが、夫が亡くなり、その財産を妻が相続する場合や、妻が亡くなり、その財産を夫が相続する場合には、最低でも1億6000万円まで無税で相続させることのできる、配偶者の税額軽減という特例があるのです。

この特例を使えば、2000万なんていわずとも、1億6000万まで無税で相続させることが可能なのです。

結果として、

1億6000万まで無税で相続できるなら、贈与税を非課税にしても、あまり意味がなかったわね

という話になります。

私は1億8000万まで無税で欲しいです

という方については話が変わってきますが、そうではない場合には、2000万を配偶者に贈与をしても節税の効果はあまりないのです。

【理由2】小規模宅地特例が使えない

小規模宅地等の評価減という制度があります。

この制度は一言でいうと、「亡くなった人が自宅として使っていた土地は、配偶者か同居している親族が相続するなら、8割引きの評価額で相続していいですよ」という特例です。

この制度があるため、本来2000万円の評価額である自宅でも、配偶者が相続するのであれば400万(8割引き後)の評価額で相続することが可能です。

しかし、この小規模宅地特例は、配偶者に自宅を贈与するときは使えません。あくまで相続の時にしか使うことはできないのです。

つまり、2000万円分の不動産を生前贈与しても、相続税の対象となる財産は、400万円分しか減らせていないのです。

しかも、どっちにしろ配偶者へ相続させる場合には1億6000万まで無税なので、ますます節税効果がないわけですね。

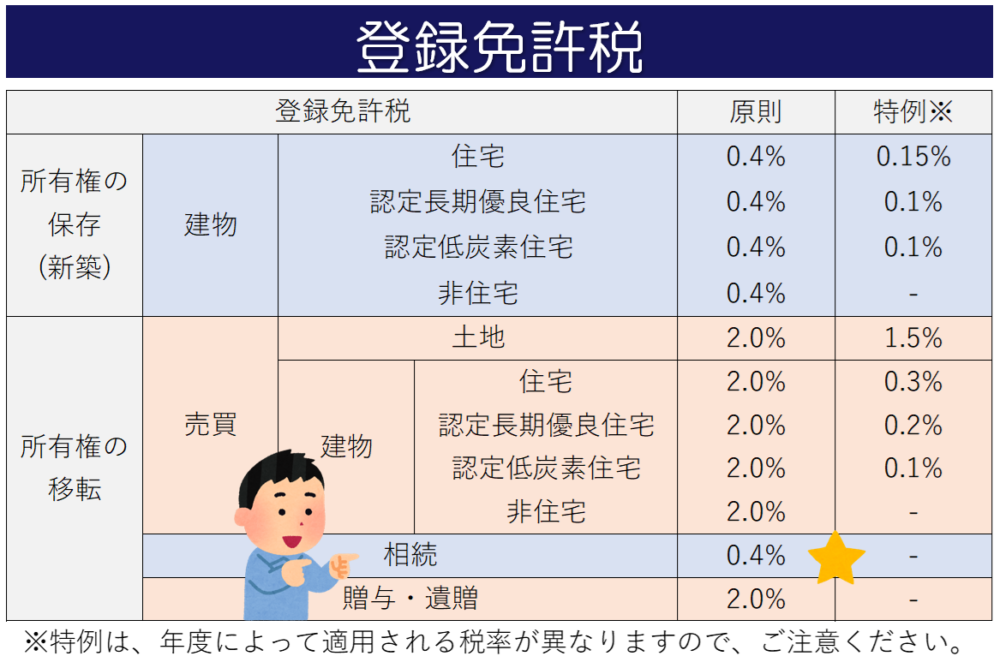

【理由3】不動産取得税と登録免許税

先の2つは「得にならない」理由を解説しました。つまり、メリットがないという内容です。

しかし、私は冒頭で「得になるどころか、損しますよ」とお伝えました。

第3の理由は、損する理由です。

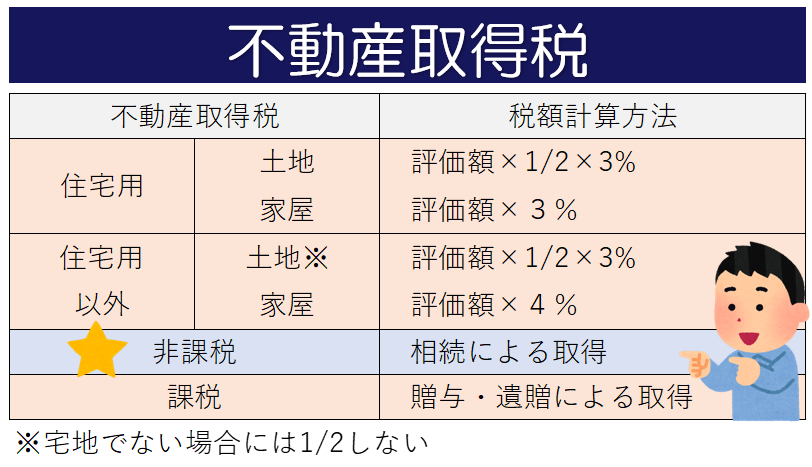

その損する理由というのが、不動産取得税と登録免許税という2つの税金の存在です。

不動産取得税とは、その名前の通り、不動産を取得した時にかかる税金です。

固定資産税評価額に、土地は1.5%、家屋は3%の税率をかけて計算します。仮に2000万円の土地の贈与をした場合には、2000万×1.5%=30万円前後といったところです。※特例は考慮しておりません。

そして、もう一つの税金が登録免許税です。税率は2%です。従って、2000万×2%=40万円です。二つの税金を合わせると70万円前後になります。

かなり高いですよね!

贈与税はかかりませんが、不動産取得税と登録免許税はそれなりにかかってきます。

そして、ここからが驚きの内容なのですが…

贈与ではなく、不動産を相続する場合は、不動産取得税は非課税!登録免許税は0.4%です!

贈与の時は不動産取得税が1.5%or3%、登録免許税が2%かかりますが、相続の時はこれらの税金が非常に優遇されています。不動産は贈与で渡すとコストが高いのですね。

【他にも】名義変更費用などが発生

不動産取得税や登録免許税だけではすみません。不動産を贈与するときには名義変更が必要です。この手続きを司法書士に頼むと、おそらく5万~10万円ほど手数料が発生します。さらに、私たち税理士に贈与税の申告を依頼すれば、10万~15万ほどの手数料がかかります。

なんだかんだで、全てのコストを合わせると、100万円前後かかってしまうことになります。

そして、このコストを回収できるだけの節税ができるかというと、残念ながら、できない可能性が高いのです。なぜなら、贈与ではなく相続であれば、夫婦間は1億6000万まで無税、かつ、評価額は8割引きになるからです。

使うと得する場合

購入資金を贈与する場合

一つ目は、これから新しく不動産を購入するにあたり、金銭として2000万を贈与する場合です。この場合には、金銭であるため、不動産取得税や登録免許税、そして司法書士費用も必要ありません。

今回の記事では詳しく書きませんが、相続税は、財産額に偏りがある夫婦よりも、財産額が平準化されている夫婦の方が税額が安くなる性質があります。

例えば、夫が5億の資産・妻が1億の資産をもっている夫婦よりも、夫も妻も3億円ずつもっている夫婦の方が、相続税が安くなります。

その観点から、財産を多く持っている方から、財産が少ない配偶者へ2000万円分の金銭の贈与をするのは、相続税を減らす効果があります。

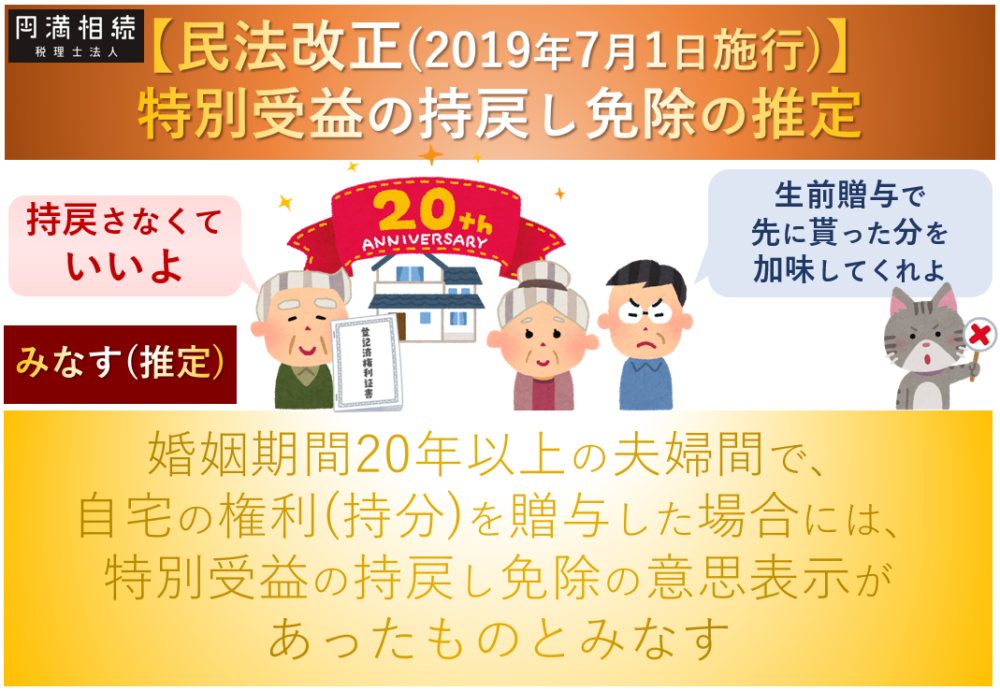

特別受益の持戻し免除の推定

節税には繋がりませんが、それ以上に大切な円満な相続実現のためには、贈与税の配偶者控除は非常に有効です。

本来、夫婦の間で行った生前贈与は、遺産の前渡し扱いを受けます(これを特別受益といいます)。そのため、いざ相続が発生した時に、仲の悪い子供から…

母さんは既に自宅の贈与を受けているんだろ?遺産の前渡しを受けているのだから、遺産は全て僕が相続するね。

と言われる可能性があります。

こうなってしまうと、配偶者さんは安心して暮らしていけません。

そこで、こういった事態を防ぐために、2019年7月に民法が改正されました。

どのような改正かというと、『婚姻20年以上の夫婦間で自宅の贈与を行った場合には、遺産の前渡し扱いをしなくてよい』というものです。この改正によって、配偶者さんが自宅の贈与を受けた場合には、トータルで配偶者さんが取得できる財産額がアップすることになりました!

この論点は、相続人が配偶者と、前妻(夫)の子となる場合には、特に重要な論点になります。詳しくはこちらの記事で解説しましたので、是非ご覧ください。

まとめ

結婚後20年の節目を迎え、「自宅をプレゼントとして贈与したい」というお気持ちはとても素敵なことだと思います。

しかし、「相続税対策にもなるし」と思われている方!

残念ながら、この贈与税の特例を使っても相続税対策にはなりません。

非課税と聞くと、とてもお得そうに聞こえますが、実は将来的に相続税が課税される人にとっては、贈与税を払ってでも、多くの財産を生前贈与した方が、最終的には得をします。詳しくはこちらの記事に書いてありますので、是非ともご一読していただければ嬉しいです

最後に、私たちが発行しているLINE公式アカウントに登録していただいた方には、贈与契約書や相続税計算シミュレーションエクセルを無料でプレゼントしていますので、ご登録していただけたら嬉しいです♪