異業種からの転職で税理士の勉強を始め、医療専門税理士法人や 国内大手税理士法人を経て円満相続税理士法人へ。 相続税申告を多数経験するなかで、多角的な視点が必要な相続税の 奥深さとやりがいを日々感じております。

こんにちは!円満相続税理士法人の鈴木です!

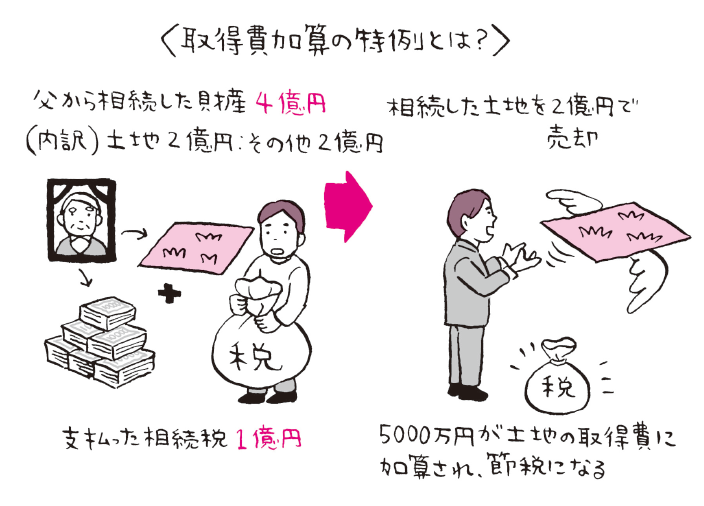

取得費加算の特例とは、「亡くなった日から3年10ヶ月以内に相続したものを売却した場合には、所得税の負担を少なくしますよ」という特例です。

今回の記事では、相続した上場株式を売却したときの取得費加算の特例について分かりやすく解説します!

最後までお読みいただければ、上場株式の取得費加算の特例のしくみと確定申告書への記載方法が分かりますよ♪

取得費加算の特例とは

取得費加算の特例は、払った相続税のうち、売却した財産に相当する部分を取得費に加算できるという特例です。

譲渡所得は、売却金額-売却手数料-購入金額(取得費)で計算されるので、取得費が増えれば、その分譲渡所得が減り、所得税の負担が軽減されるしくみです。

取得費加算の特例について詳しく知りたい方はこちら↓

適用要件

・相続または遺贈により財産を取得した

・相続税を納税した

・その財産を相続開始日から3年10ヶ月以内に売却した

・その財産の売却で利益が出た

なお、取得費加算の特例を使うには確定申告が必要です。相続移管された特定口座では自動的に反映してもらえませんので、ご注意ください。

上場株式の取得費加算の注意点

複数銘柄の株式がある場合には、銘柄ごとに売却益が出ているか確認し、それぞれの銘柄について、取得費に加算できる金額は売却益部分までとなっています。

銘柄ごとに売却益部分までとは、具体的にはどういうことですか…?

では、A社B社C社の株式を例に計算してみましょう!

上場株式の売却益の確認方法

まずは上場株式を売却した時の資料をご用意ください。

【確認すること】

・銘柄

・売却金額、売却手数料

・取得費(亡くなった方が株式を購入した時の金額)

A社株式とB社株式は売却益、C社株式は売却損が出ていることが分かりました。

取得費が不明なとき

相続・贈与で取得した株式の取得価額は、被相続人または贈与者が購入した時の取得価額を引き継ぎます。亡くなられた方がその株式をいくらで購入されたのか、取得費が分からない場合も少なくありません。

◆取得費の確認方法

下記資料で取得費を確認する方法があります。

①証券会社の取引報告書、月次報告書、受渡計算書などの書類

②証券会社の顧客勘定元帳

③購入時の日記帳や預金通帳の記録(その時期の株価を基に算定)

④ ①〜③がない場合、証券会社等で名義書換日を調べ、その時期の株価を基に算定

なお、同一銘柄の株式を複数回取得している場合は、取得価額を「総平均法」に準じた方法で計算します。また、途中で株式分割などがあった場合には、取得時の株式数と売却時の株式数が異なりますのでご注意ください。

◆概算取得費

どうしても取得費が分からないときは、売却金額の5%相当額を取得費としていいですよ、という「概算取得費」を使うことができます。

かなり値上がりした銘柄の場合には、売却金額の5%の方が実際の取得費よりも高い場合があります。そんな時には概算取得費を使った方がお得ですので検討しましょう!

取得費加算の流れ

ここからは、実際に確定申告をするときの流れを説明いたします。

取得費に加算される相続税額の計算方法

計算式を簡単に表すと下記の通りです。

取得費加算額=納付した相続税額×(売却した株式の相続税評価額/相続財産の総額)

※相続財産の総額は、債務・葬式費用を含めません。

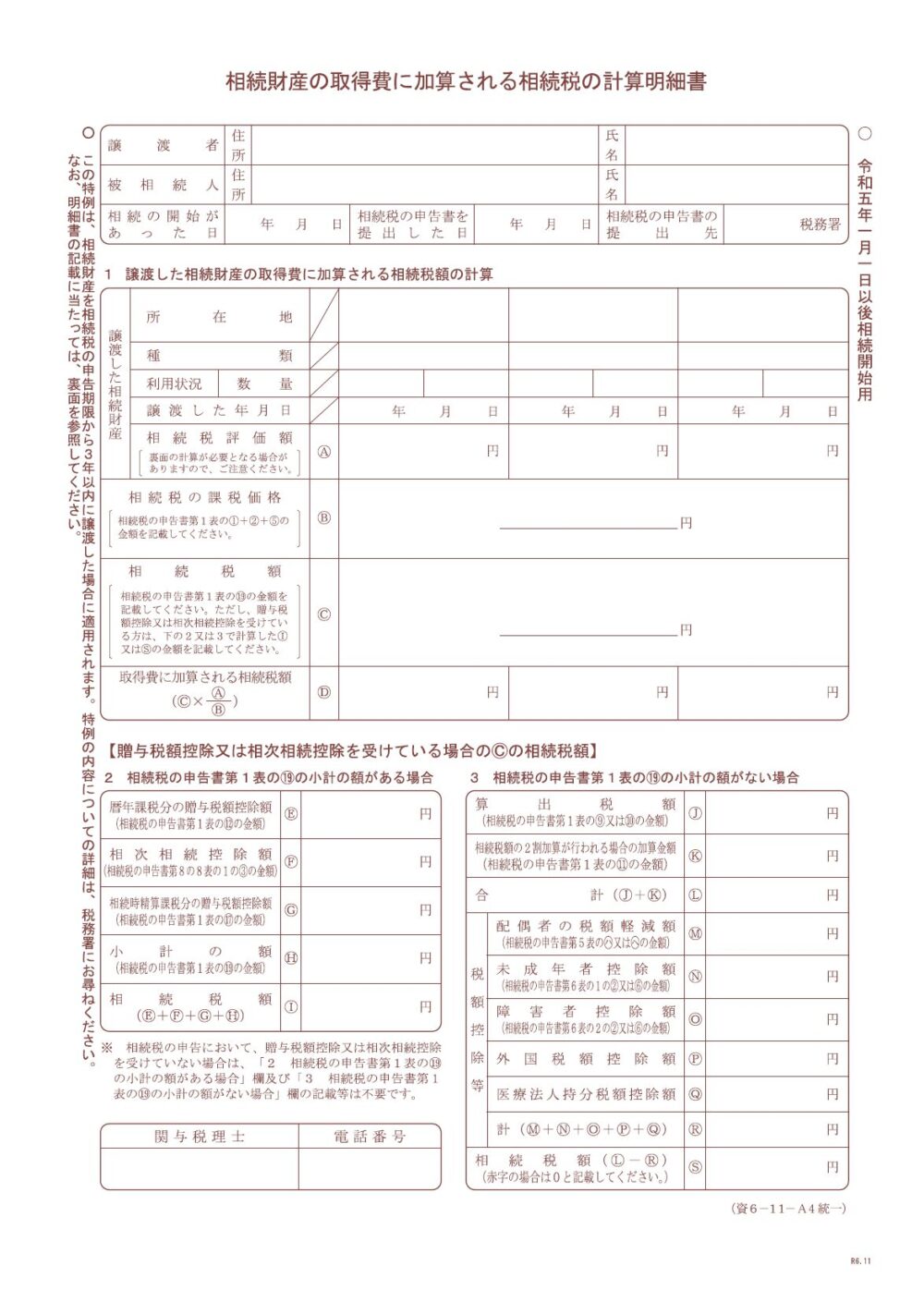

まずは『相続財産の取得費に加算される相続税の計算明細書』をご用意ください。

ダウンロードはこちら(国税庁HP)

相続税申告書から、この『相続財産の取得費に加算される相続税の計算明細書』の説明の通りに転記していくと、取得費に加算される相続税額Ⓓが算出されます♪

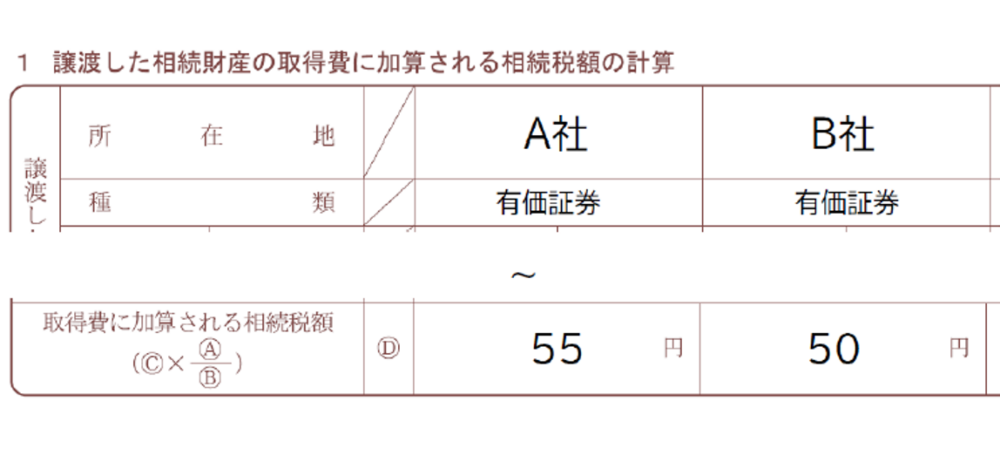

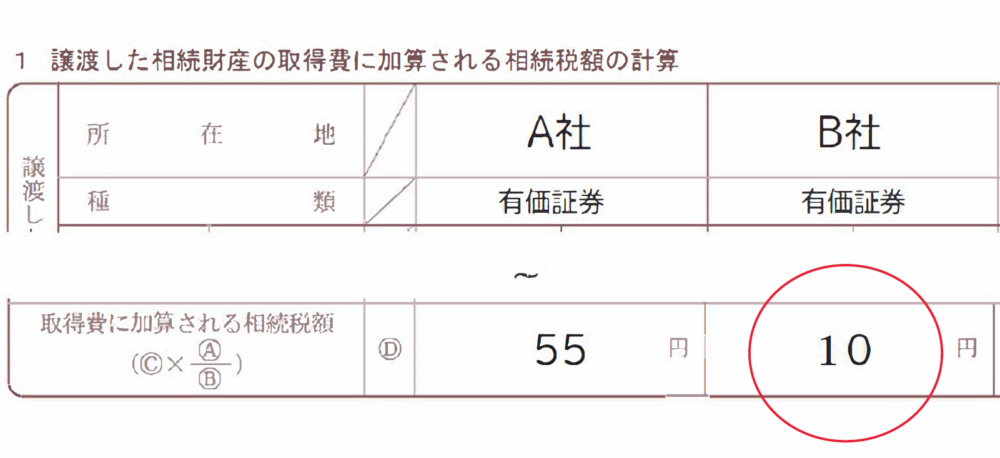

たとえば、下図のように「取得費に加算される相続税額Ⓓ」が算出されたとします。

(C社株式は売却損が出ているため割愛)

次に、算出された「取得費に加算される相続税額Ⓓ」をもとに、取得費に加算される相続税額を判定しましょう。

Point!

取得費に加算することができる相続税額は、売却益が上限。

ここでは、B社株式の「取得費に加算される相続税額Ⓓ」は「50」ですが、加算することができるのは「10」までとなります!

C社株式は売却損がでているため、取得費加算の特例は使えません。

取得費加算の特例を使った結果、譲渡所得を200→135に減らすことができました♪

ここで、B社の「取得費に加算される相続税額Ⓓ」を50円→10円に書き換えておきます。

確定申告書に反映する

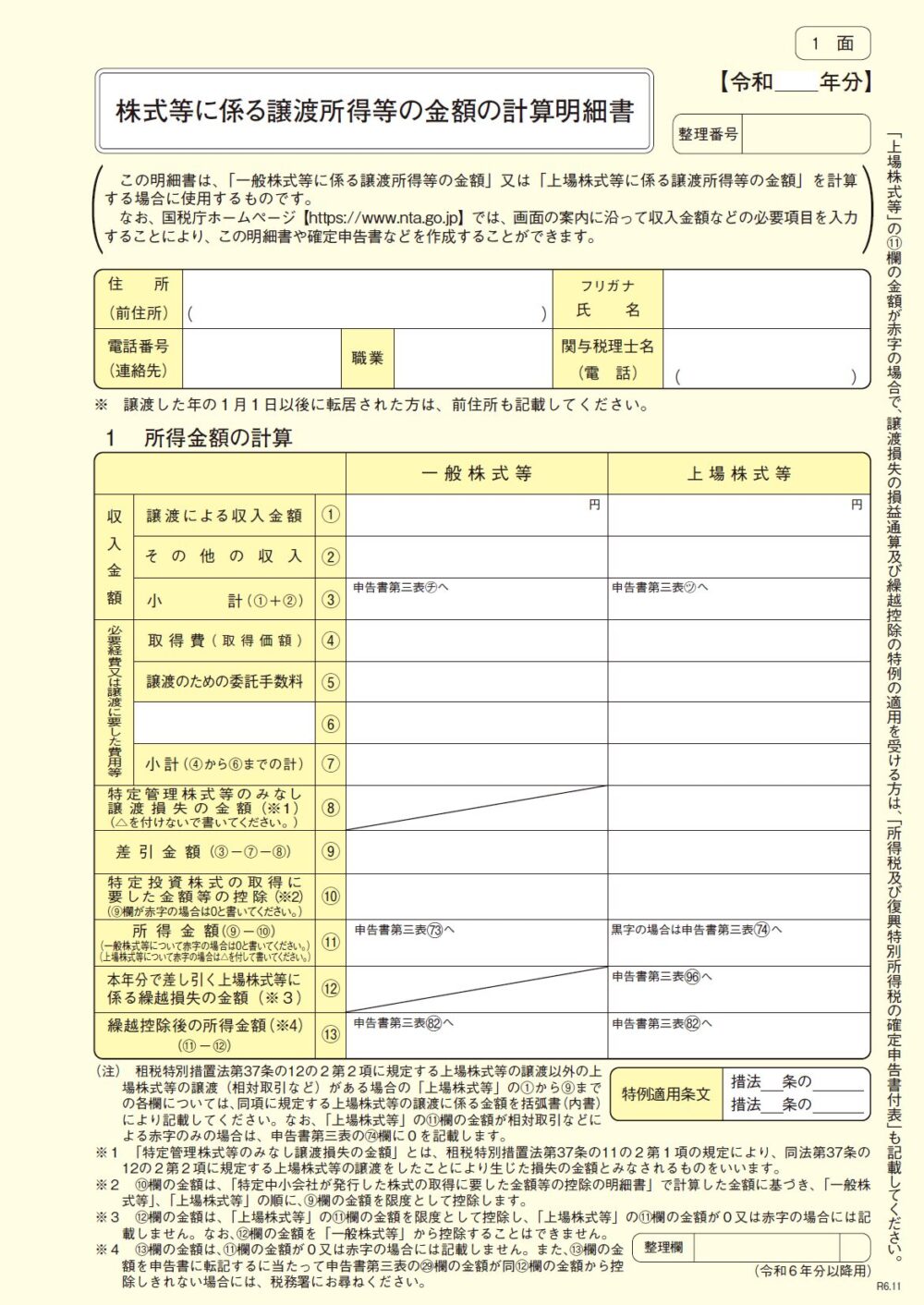

続いて、確定申告書の『株式等に係る譲渡所得等の金額の計算明細書』に反映しましょう。

ダウンロードはこちら

『株式等に係る譲渡所得等の金額の計算明細書』の⑥の欄に、取得費に加算される相続税額を記入します。

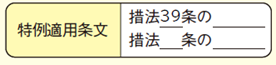

右下の特例適用条文に「措法39条」と記載するのも忘れないようにしましょう。

確定申告書の第三表にも特例適用条文を記載します。

あとは、通常通りの譲渡所得の計算でOKです!

添付書類

申告時には、以下の書類の添付が必要です。

・相続財産の取得費に加算される相続税の計算明細書

・株式等に係る譲渡所得等の金額の計算明細書

※相続税申告書は添付不要となりました。

取得費加算の特例に関して知っておきたいこと

最後に、取得費加算の特例に関して知っておきたいことをまとめました。

◆同一銘柄の株式を売却した場合

もし相続する前から同じ銘柄の株式を持っていた場合には、相続により取得した株式から優先して売却したものとして、取得費加算の特例が使えます。(措置法通達39-12)

◆代償金がある場合

代償金とは、公平な遺産分割をするため、相続人のひとりがある財産を取得する代わりに、その財産を受け取っていない相続人に対して支払われる金銭です。

相続税の申告で代償金がある場合には、取得費加算の特例の計算に留意点があります。

詳しくはこちら↓

◆あえて子供に株式を相続させるとお得になるケースがある

取得費加算の特例が使えるのは、相続税を納税した方のみです。相続税の計算において、配偶者は、税額軽減制度により、1億6千万円と法定相続分のいずれか高い金額までは相続税がかかりません。そのため、株式は子供に相続させて取得費加算の特例を使った方が、相続税・所得税トータルでお得になるケースもあります。

すぐに株式の売却を考えている場合には、遺産分割前にシミュレーションをすると良いでしょう。

まとめ

相続した上場株式を売却したときの取得費加算の特例について、解説いたしました。

・上場株式の取得費加算の特例は、銘柄ごとに、売却益まで

・確定申告をする

・『相続財産の取得費に加算される相続税の計算明細書』を添付

・『株式等に係る譲渡所得等の金額の計算明細書』を添付

・確定申告書に「措法39条」と記載する

取得費加算の特例は、所得税の負担を軽減できる特例ですので、適用要件に当てはまる方は是非とも使いたい制度です。相続した財産をご売却された際には、相続税に強い税理士にご相談ください♪