.png)

円満相続税理士法人 税理士

学生時代に税理士試験の受験を始め、在学中に4科目取得し群馬県の会計事務所に就職。売上規模数十億円の企業の法人税、相続税を担当しつつ25歳の時に税理士試験合格。

皆さんこんにちは。

大宮円満相続税理士法人、代表税理士の加藤です。

不動産を所有している方にとっては相続対策は重要な事項にもかかわらず、どのように対策をすればよいのか分からないため、先延ばしにしてしまうことも多いと思います。

そこで今回は、不動産を有効活用方法とその注意点を

①相続発生が近いと予想される場合

②相続発生がまだ先と予想される場合

③1次相続が発生してしまった場合

の3つの視点からご紹介します!

不動産はその活用次第で税金が大きく変わってきますので、ぜひ今後の参考にしていただければと思います!

相続の発生が近いと予想される場合には土地を活用する!

不動産所有者が高齢で相続の発生が近いと予想される場合には、何にも使っていない土地が無いか確認をし、そのような土地の有効活用を図ってみましょう。

活用方法は色々とありますが、最も効果が大きいとされるのは、アパート(賃貸物件)などの建設になるかと思います。

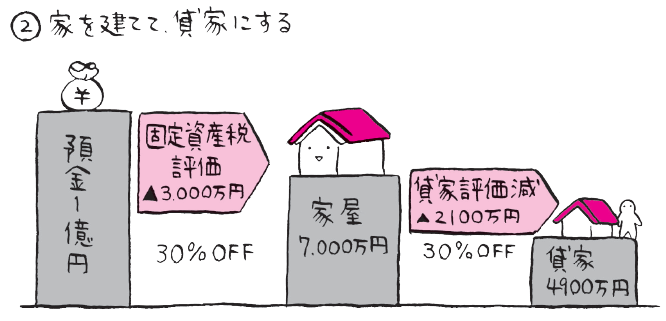

メリット

活用していない土地の上に賃貸物件を建設すると、以下のようなメリットが生じます。

ⅰ建物が固定資産税評価額により評価されることによる財産額の圧縮

ⅱ借家権を控除することが出来る

ⅲ小規模宅地等の特例を適用することが出来る

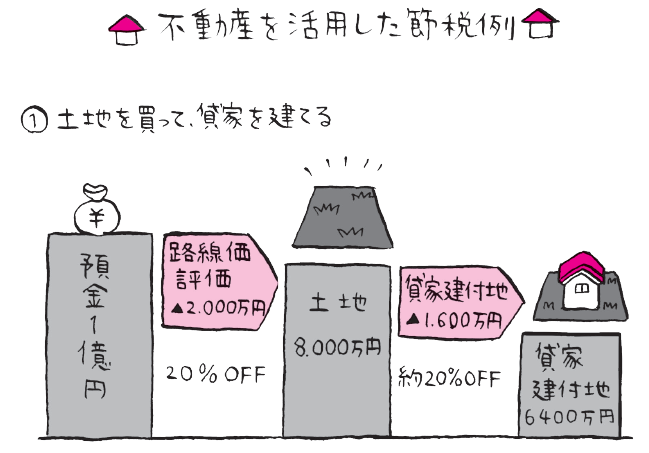

ⅰ建物が固定資産税評価額により評価されることによる財産額の圧縮

まずⅰについて説明します。

相続税は、被相続人の財産に対して課される税金です。

つまり、その人の財産がいくらなのかという計算をする必要があります。

例えば現金や預貯金であれば、実際の金額や残高がそのまま財産額となるのですが、建物の場合はどうでしょうか?

建物は、どのような材料か、築何年か、などの事情によってその価格が変わってくるので、一律にいくら、と決めることが出来ません。

そのため、相続税を計算する上では一定のルールに従って評価額を決めることになります。

そのルールとは、

建物の相続税評価額は「固定資産税評価額×1.0」とする

というものです。

つまり、固定資産税評価額がそのまま相続税の計算でも使われることになります!

さて、この固定資産税評価額ですが、場所にもよりますが通常は購入価格よりもかなり低い金額となります。

例えば1億円で購入した建物の評価額は1億円にならず、6千万円、5千万円、それ以下になることもあります。

その評価差額分が財産の圧縮に繋がり、相続税を抑える働きをしてくれることになるのです。

(詳しい評価方法についてはこのブログを参考にしてみてください!)

しかしながら、過度に財産を圧縮したりすると脱税となってしまい、税務署から購入価格で評価しなさいと言われてしまいますので、その点は注意が必要です。

ⅱ借家権を控除することが出来る

建物を賃貸している場合、ⅰの計算で算出した評価額から、さらに借家権を控除することが出来ます。

家を借りている人がいる場合、その借りている人にも家の一部分が権利として与えられます。

簡単に言ってしまえば、建物一部はその持ち主ではなく借りている人のもの、と考えれば大丈夫です。

その借りている人の持っている権利を「借家権」と呼びます。

そのため。貸している人にとっては、建物のうち借家権部分は持っていない、ということになりますので、その金額を相続税の対象から外すことができます。

計算式は建物と土地で異なり、以下の通りです。

建物

ⅰで計算した金額×(1ー30%)

土地

自用地評価額×(1ー借地権割合×30%)

土地はやや複雑な計算を行いますが、上記の計算により、建物は30%引き、土地も9%~27%引き、で評価することが出来ます。

ⅲ小規模宅地等の特例を適用することが出来る

これは建物ではなく、その建物が建っている土地に関する特例となります。

「小規模宅地等の特例」は、更地の状態では適用出来なかったのに、賃貸物件を建設して一定の要件を満たした場合に適用が可能となります。

「小規模宅地等の特例」ですが、「自宅の土地について評価額から80%控除することが出来る」というものが有名ですね。

これの、賃貸物件バージョンだと思ってもらえれば大丈夫です。

ただし控除できる金額や、土地の面積が若干異なるので、そこに注意しましょう。

賃貸物件の小規模宅地等の特例で控除できる範囲は以下の通りです。

控除割合:50%

限度面積:200㎡まで

また、小規模宅地等の特例については要件が複雑なため、しっかりと適用可能か否か税理士に判断してもらうのも一つの手だと思います。

デメリット

①で賃貸物件を設立するメリットをいくつか見てきましたが、この対策も実はデメリットがあります。

それは大きいものだと、

ⅰ不動産経営自体が赤字になってしまう可能性

ⅱ長生きをすると節税効果が薄れていく

という事が挙げられるでしょう。

ⅰ不動産経営自体が赤字になってしまう可能性

賃貸物件を建設し貸し出すことにより、評価額が圧縮されることは①で説明した通りですが、不動産経営自体が赤字になってしまったらどうなるでしょうか?

不動産が思うように貸し出せず、賃料収入が無いにも関わらず、修繕費や管理費、固定資産税等の税金の支払いが発生してしまう。

残念ながら不動産経営はこのようなリスクがあります。

相続対策だからといって安易に賃貸不動産を建設してしまった結果、対策効果以上に損失が出てしまった、という事にもなりかねません。

したがって、この対策をする場合には、事前に税理士からどのくらい対策効果があるのかを確認した上、さらに信頼できる不動産業者さんからのアドバイスをもらうことも重要になってくるので注意しましょう。

ⅱ長生きをすると節税効果が薄れていく

元気で、いつまでも長生きをすることは素晴らしいことですよね。

しかしこの対策の上では、長生きをすることがデメリットになってしまうのです。

どういうことでしょうか?

これは、その賃貸物件から発生する収益が関係してきます。

賃貸物件を建設してそれを貸し出せば、もちろん入居者から賃料が振り込まれますね。

この賃料が、長生きをすればするほど蓄積され、その蓄積された賃料に対して相続税がかかってくるのです。

つまりこの対策は、賃貸物件を建設し、貸し出してから数年間が、対策効果が最も大きく、その後は賃料が蓄積される分、効果が薄れていくことになるのです。

専門家に相談しても、賃料の蓄積を加味しないで対策の効果を説明されてしまう場合も多いのですが、この点はかなり重要なので、しっかりと頭の片隅に入れておきましょう。

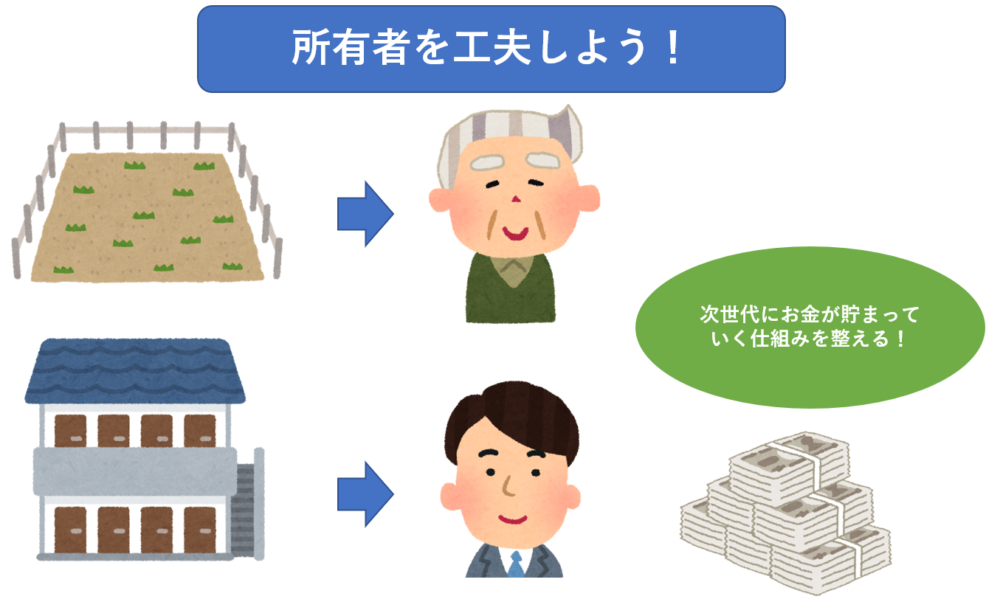

相続の発生がまだ先の場合は所有者を見直そう

1.で説明した対策は、対策直後に相続が発生した場合には大きな効果を発揮しましたが、長生きをすればするほどその効果は薄れていきましたね。

それでは、相続の発生がまだまだ先と予想される場合には、どうすればよいでしょうか?

このようなときは、賃貸物件(建物)の所有者を見直すことにより対策をすることが出来ます。

1.の対策の場合、建物と土地の所有者は例を挙げると以下の通りでした。

建物:お父さん

土地:お父さん

しかし、このような所有関係にしてしまうと、時間の経過とともにお父さんに賃料が蓄積していってしまいます。

したがって、相続発生まで時間がある場合には、この蓄積を防ぐような所有関係が好ましいことになります。

具体的には以下のような所有関係などが挙げられます。

建物:子

土地:お父さん

※お父さんから子供への土地の賃貸は使用貸借とする

建物の所有者を子供にする場合、子が自身の資金で購入できれば問題ないのですが、多くの場合には難しいと思います。

そのようなときは、お父さんからの贈与や借入を行う必要があります。

また現時点で建設されており、所有者がお父さんになっているときは、その建物自体を子に贈与するのも手です。

建物については評価額が高く、贈与税の負担も大きくなってしまう可能性もありますので、相続時精算課税制度の適用も考えて対策を進めていくのが良いでしょう。

メリット

この対策は主に以下のようなメリットがあります。

ⅰお父さんの財産の蓄積を防ぐことが出来る

ⅱ子が納税資金を確保することが出来る

内容を見ていきましょう。

ⅰ推定被相続人の財産の蓄積を防ぐことが出来る

さて、唐突ですが少し質問です。

賃貸物件の賃料は、誰の収入になるでしょうか?

答えは、

その建物を所有している人

となります。

当たり前のようですが、ここの考えが非常に重要です。

建物を貸し出している場合の賃料は、その建物を所有している人に帰属する。

つまり、土地の所有者は関係が無い、ということになります。

そのため、建物を子の所有にしてしまえば、土地をお父さんが所有していようが、賃料は全て子のものとなるのです。

この結果、1.の対策のデメリットである、賃料がお父さんに蓄積されてしまう、ということが解消されることとなるのです。

ⅱ子が納税資金を確保することが出来る

相続税は原則として現金で支払わなければなりません。

財産の内訳が不動産に偏っている場合など、相続人の方がその納税資金に困ってしまうことは、実務上決して少なくはありません。

そのため、お父さんの財産に不動産が多い場合などは、相続対策として、その納税資金をどう確保していくのか、という点も重要になります。

この対策は、建物の賃料がそのまま、建物の所有者である子に帰属することになります。

この賃料をしっかりと確保し、積み立てていくことにより、将来相続が発生した場合の納税資金に充てることが出来ます。

お父さんに賃料が蓄積している場合、納税資金としたい部分に対しても相続税がかかってしまうのに対し、子が蓄積していた財産であれば、その部分には相続税は課されませんので、より効率的に納税資金対策を行うことが出来るようになります。

デメリット

この対策のデメリットは、相続発生が対策直後に起こってしまった場合に出てきます。

1.の対策では、お父さん自身が建物も所有していたので、

・固定資産税評価額による財産額の圧縮

・借家権割合の控除

・小規模宅地等の特例の適用

といったメリットを享受することが出来ました。

しかし、建物の所有者を子にしている場合、上記のメリットは享受することが出来なくなってしまいます(小規模宅地等の特例は同一生計要件を満たしていれば適用可能)。

そのため1.の対策をした場合に比べ財産額がかなり大きくなってしまい、その結果税額も増加してしまいます。

このような理由により、しっかりと対策効果が出始めるまでの間に相続が発生してしまった場合には、大きな税負担が生ずるリスクがあることを念頭に置いておきましょう。

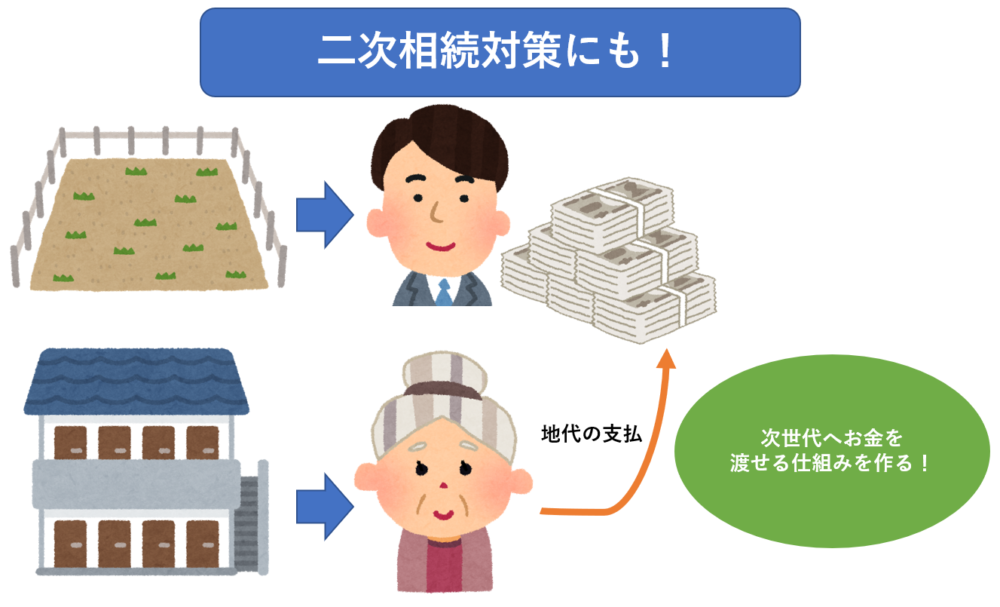

一次相続が発生してしまった場合には、財産の分け方を工夫しよう

1.と2.の対策は、相続が発生する前の対策です。

それでは、相続が既に発生してしまった場合にはどうすればよいでしょうか?

その場合には、今回の相続(1次相続)ではなく、被相続人の配偶者の相続(2次相続)の対策をする視点で考えていくことが一つの手です。

例えば、被相続人が父、相続人は母と子であったとしましょう。

父の財産には賃貸不動産(土地、建物)とその賃料の蓄積が相当あったものとします。

このような場合、皆様はどのような分け方を考えますか?

もちろん、他の財産や母、子の関係、健康状態によって分割方法は考慮する必要があるので、これだけでは完全に答えを出すことは出来ませんが、一つ考えてみる価値がある分割方法として、

土地を子に、建物を母に

というものがあります。

2.の対策の所有関係は、土地が親で建物が子でしたが、今回はその逆ですね。

この分割方法の最も大きな特徴は、

母から子に土地の使用料(地代)を支払うことが出来る

という点です。

現実的に、親族間で地代のやり取りを行っている家庭は少ないと思います。

例えば、親の土地の上に子が自宅を建てても、その土地の地代を子から親に支払わない、なんてことは当たり前のように行われていますよね。

しかしながら、今回はあえて地代のやり取りを行う、という選択肢が出てきます。

地代を支払うということは、母から子にお金を渡すことになります。

普通、母から子に金銭を渡す方法は「贈与」となり、その行為に対して「贈与税」が課されることとなりますが、今回は地代のやり取りですので、「贈与」にはなりません。

したがって、母から子に贈与税の課税なしで金銭を渡すことが可能となります。

そのため、将来の母の相続税計算を行う際の財産を圧縮することが出来ます。

また、このような地代のやり取りは、子にとっては収入となるので、通常、子に対して所得税が課されることとなります。

しかしこの点に関しても、もし母と子が同一生計である場合には、所得税の課税が生じないという規定があるため(所得税法第56条)、要件を満たしてしまえば、贈与税、所得税の税負担無しで、母から子にお金を渡すことが可能となるのです。

この対策については、ある程度適用範囲は限定されてしまうかもしれせんが、要件が合致すれば大きな効果を期待できます。

ただ、そのためには将来の相続税の発生予想や、地代の決定(相当の地代にする必要があります。)など、高度な計画と手続きが必要になりますので、もし難しい場合には専門家に相談しましょう。

まとめ

今回は不動産の活用による対策について、見ていきました。

このような対策は、メリットとデメリット、そして税務署の視点など、様々な要素を考慮して進めていく必要がありますので、可能であれば専門家と一緒になって進めていくことをお勧めします。

弊社も不動産活用に強い税理士が最初から最後まで、しっかりと対応いたしますので、もし何かご相談したいことなどがありましたら、お気軽にご連絡くださいませ!