円満相続税理士法人 公認会計士・税理士

在学中に公認会計士試験に合格し、監査法人、コンサル、公務員を経て、円満相続税理士法人へ入社。相続・事業承継のプロとしてご家族のサポートができるよう業務に携わっています!

こんにちは、円満相続税理士法人の中岡です!

上場株式でしたら、時価は一目瞭然ですが、非上場株式の時価はどのようにして求められるのでしょうか?

今回は、時価とは何かや、その評価・算定の方法について、詳しく解説していきます。

最後までお読みいただければ、非上場株式の時価について分かるようになりますよ♪

税務上の時価とは?

非上場株式は、上場株式のような自由な市場で第三者との間で売買が成立するようなものではなく、簡単に時価を知ることができません。

全くの第三者との間で交渉の末、決まった金額こそが時価と言えるでしょうが、親族間で売買する場合には自由に金額を決めることができるので、その金額は時価とは言えません。

典型的な例は、親が子供に非上場株式を譲渡する場合です。1株1円で売却しても、特段課税されないなら、皆さんそうしますよね?

そういった課税の公平性を担保するために、税金の世界では、時価で取引しなかった場合には、様々な課税関係がなされることがあります。

そして、それぞれの税法において、非上場株式の時価の考え方が定められていますので、相続税法、法人税法、所得税法の順に解説していきます。

なお、基本的に、相続や贈与など、個人間の取引は相続税法上の時価を採用し、株式会社などの法人が絡む取引は法人税法上の時価または所得税法上の時価が採用されます。

相続税法上の時価

財産評価基本通達における時価

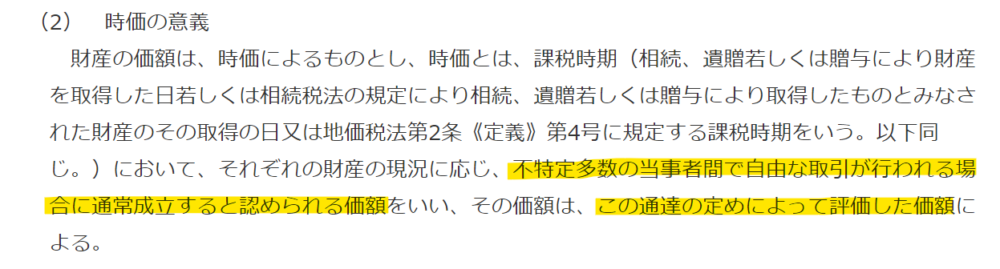

相続財産を評価する際の取扱いを定めた「財産評価基本通達」の第1項には、以下の規定があります。

ここでは、時価は、「不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額」をいうとされており、以下のように読み替えることができます。

全くの第三者との間で

売り急ぎや買い急ぎなどがなく、自由に取引できる状況で

普通これくらいだよねと誰しも納得できる金額

財産評価基本通達による評価

そして、この金額が分からない場合は、「この通達の定めによって評価した価額」を時価とします。

簡単に言うと、

同族株主の場合、配当・利益・純資産を業種が類似する上場株式と比較して株価を計算する「類似業種比準価額方式」と、資産・負債を時価評価して株価を計算する「純資産価額方式」をミックスして算定します。

同族株主でない場合、配当の10年分で株価を計算する「配当還元方式」で算定します。

また、法人税法上の時価や所得税法上の時価の説明のところで出てきますので、以下のことを押さえておいてください。

同族株主に該当するかどうかは、相続・贈与後の所有割合等で判定する。

会社規模に応じて、大会社から小会社に分類し、類似業種比準価額方式と純資産価額方式のミックスする割合が変わる。会社規模が小さくなるほど、純資産価額方式の割合が高くなる。

純資産価額方式で、資産・負債を時価評価する際には、原則として財産評価基本通達に従う。

純資産価額方式で、含み益が生じた場合には、法人税額等相当額として37%控除できる。

財産評価基本通達に従って、非上場株式の評価する方法については、こちらで詳しく解説していますので、ご覧ください。

贈与税における時価

贈与税は相続税を補完する税金という位置づけで、相続税法に定められています。

従って、贈与税における時価も、相続税法上の時価です!

私たち、円満相続税理士法人では、非上場株式の時価についてのアドバイスを行っていますので、こちらもご覧ください。

法人税法上の時価

続いて、法人税法上の時価について、解説していきます。

法人税法基本通達における時価

法人税法基本通達に以下の定めがあります。

要は、売買実例や他の類似株式の価額がある場合には、それを使いなさいということですね。

ただし、非上場株式ではそのようなものがないことが普通ですし、(4)の「純資産価額等を参酌して通常取引されると認められる価額」もよく分からないですよね。

そこで、以下の取り決めも用意されています。

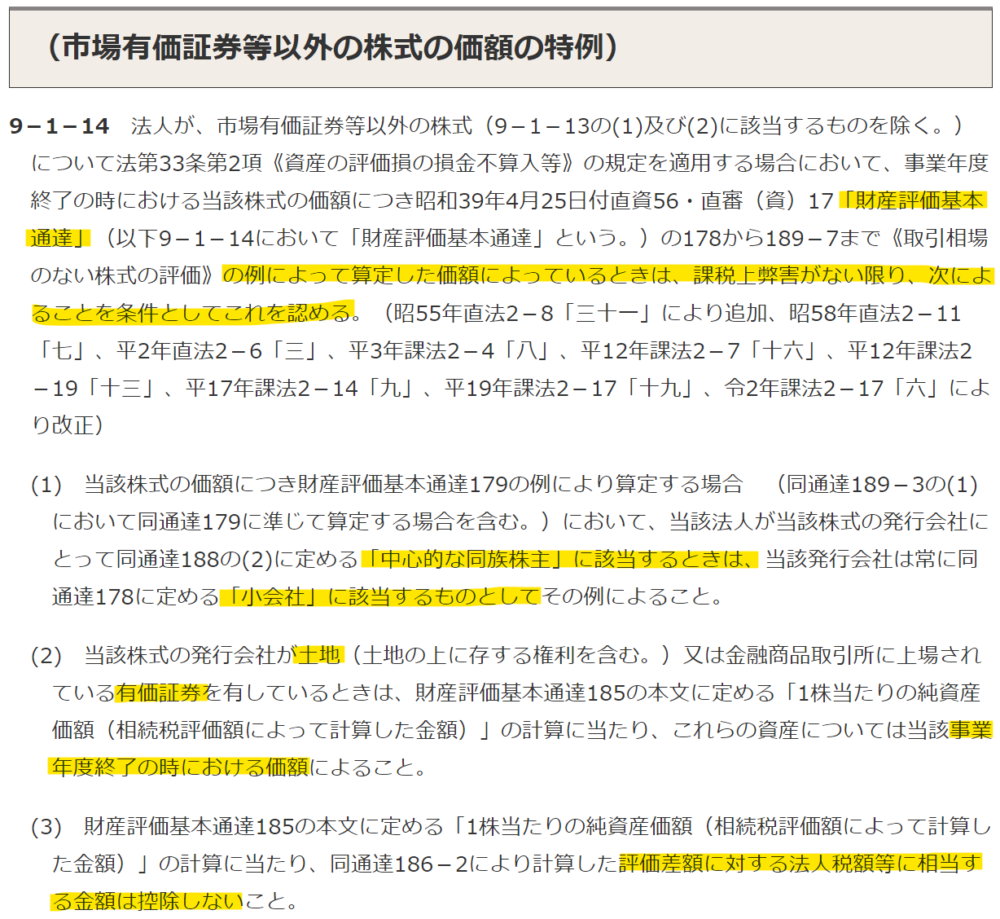

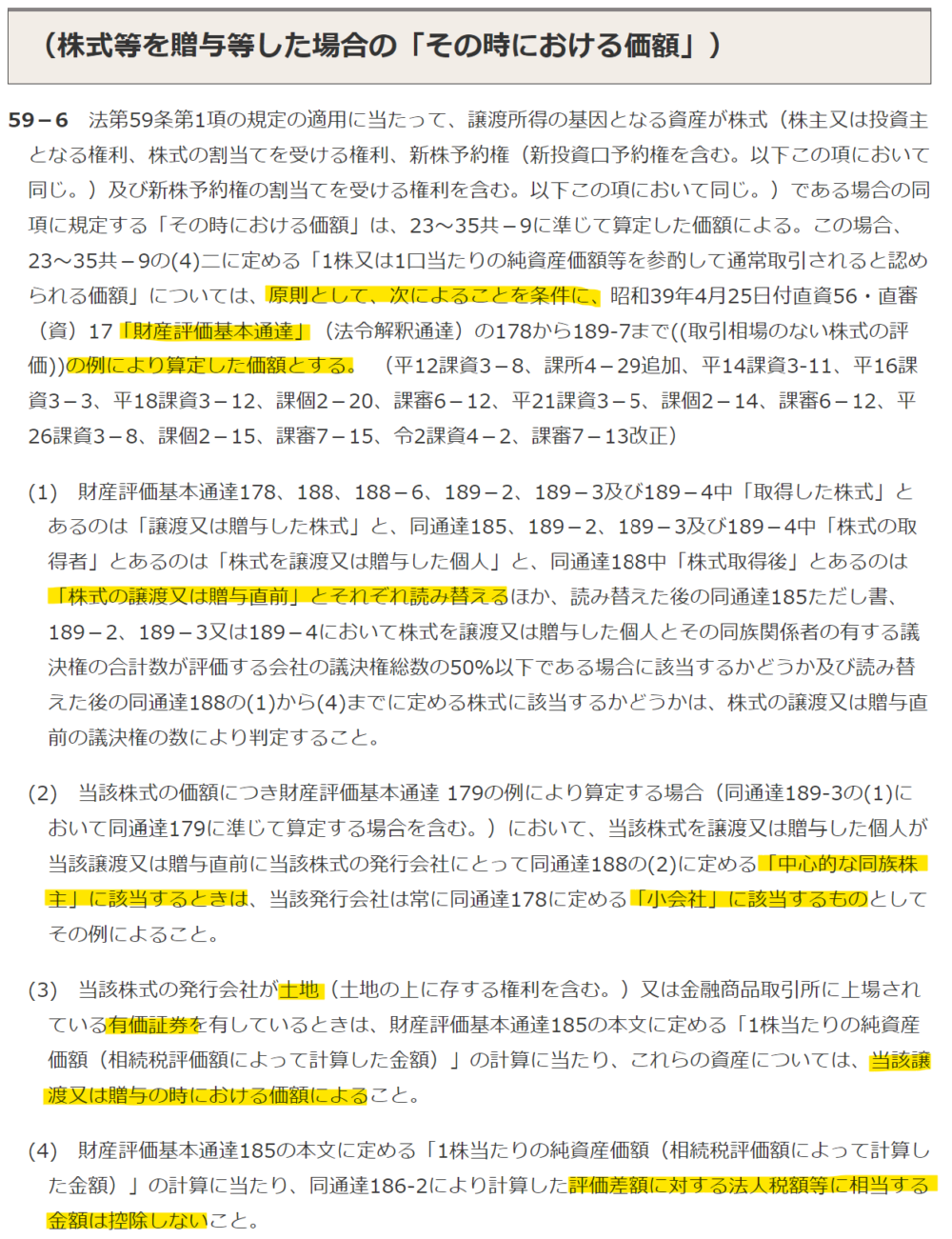

法人税法基本通達における特例

以下の3つの条件を満たして、財産評価基本通達に従って計算した評価額は、課税上弊害がない限り、法人税法上の時価として認めるということです!

中心的な同族株主の場合、類似業種比準価額方式と純資産価額方式をミックスする割合は、小会社として考える。

純資産価額方式で、資産・負債を時価評価する際に、土地等と上場有価証券は、時価で評価する。

純資産価額方式で、含み益が生じた場合に、法人税額等相当額として37%控除をしない。

つまり、相続税法上の時価に少し修正を加えたものが、法人税法上の時価になるということです!

所得税法上の時価

続いて、所得税法上の時価について、解説していきます。

基本的には法人税法上の時価と同じで、

売買実例や他の類似株式の価額がある場合には、それを使いなさいとなっていますが、以下の取り決めも用意されています。

こちらも法人税法上の時価とほとんど同じです。(1番上の条件だけ異なります。)

以下の4つの条件を満たして、財産評価基本通達に従って計算した評価額は、原則として、所得税法上の時価として認めるということです!

同族株主に該当するかどうかは、譲渡前の所有割合等で判定する。

中心的な同族株主の場合、類似業種比準価額方式と純資産価額方式をミックスする割合は、小会社として考える。

純資産価額方式で、資産・負債を時価評価する際に、土地等と上場有価証券は、時価で評価する。

純資産価額方式で、含み益が生じた場合に、法人税額等相当額として37%控除をしない。

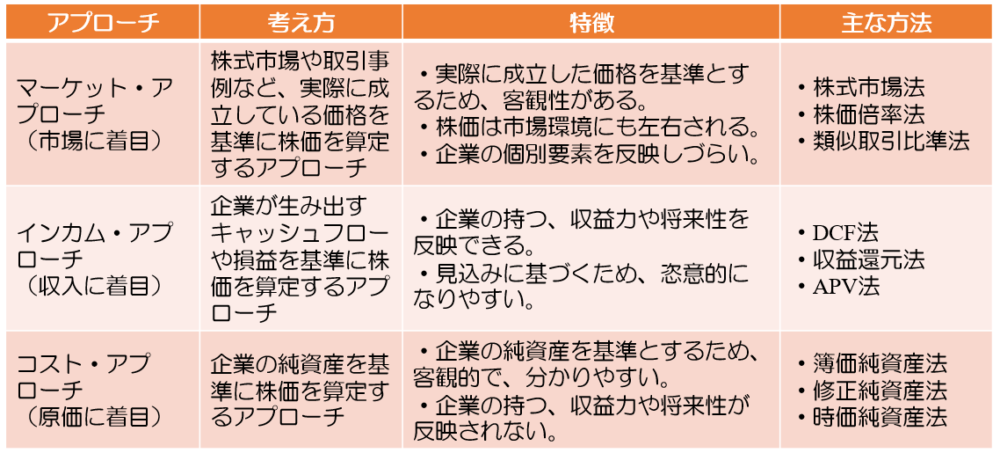

株価算定の3つのアプローチ

税務上の時価は以上ですが、最後に、M&Aの現場などで用いられる、株価算定の3つのアプローチについて紹介します。

いずれも一長一短があり、これらの方法を組み合わせて株価を検討していきます。

マーケット・アプローチ

上場株式の時価を参考にして、株価を算定するアプローチです。

実際の株価を基にするので客観性がある一方、市況の影響を受けたり、会社の個別事情を反映しにくいというデメリットがあります。

相続税評価額の類似業種比準価額方式に似ていますね。

インカム・アプローチ

会社の収益力に基づいて、株価を算定するアプローチです。

会社の競争力や将来性などの個別事情を反映できる一方で、見込みに基づくため、恣意的になりやすいというデメリットがあります。

DCF(ディスカウント・キャッシュ・フロー)法は、特に有名ですよね。

コスト・アプローチ

会社の純資産を基に、株価を算定するアプローチです。

客観的で分かりやすい一方、会社の持つ競争力や将来性は反映されません。

相続税評価額の純資産価額方式に似ていますね。

まとめ

結論としては、非上場株式の時価はいろいろあるということです。

そして、税務上は課税の公平性の観点からルールに従って計算せざるを得ません。

税務上の時価は、財産評価基本通達に基づく、相続税評価額が基本であり、それに少し修正を加えたものが法人税法上の時価や所得税法上の時価となります。

非上場株式を売買する際の金額は、もちろん税務上の時価に縛られる必要はありませんが、税務上の時価を理解しておかないと思わぬ税金の支払いが発生してしまいます。

非上場株式の時価について検討される際には、相続に強い税理士に相談してみることをオススメします!

≫同族会社の株式を買い取ってと言われたら、こちらもご覧ください。

最後になりますが、私たちのLINE公式アカウントに登録いただくと、税務調査のマル秘裏話や税制改正速報などをお送りします。

さらに、相続税計算シミュレーションエクセルなどもプレゼントしていますので、是非ご登録ください!

最後までお読みいただきありがとうございました!