円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ25万部の著者。YouTubeチャンネル登録者22万人。

非上場株式の計算方法がチンプンカンプンです。わかりやすく教えてください

こんにちは。円満相続税理士法人の橘です。

相続税を計算するうえで、最も難しいのは、間違いなく非上場株式の計算です。

私も最初は、理解するのに本当に苦労しました…。

ただ、最初から細かい論点まで抑えようとせず、全体像をふんわりと抑えてから、細かい論点に戻れば、意外とすんなり理解できると思います。

今回の記事では、日本一売れた相続本の作者である私が、非上場株式の計算方法をわかりやすくお伝えしていきます。

最後までお読みいただければ、全体像をしっかりと抑えられ、スムーズに理解が進みますよ♪

非上場株式評価の全体像

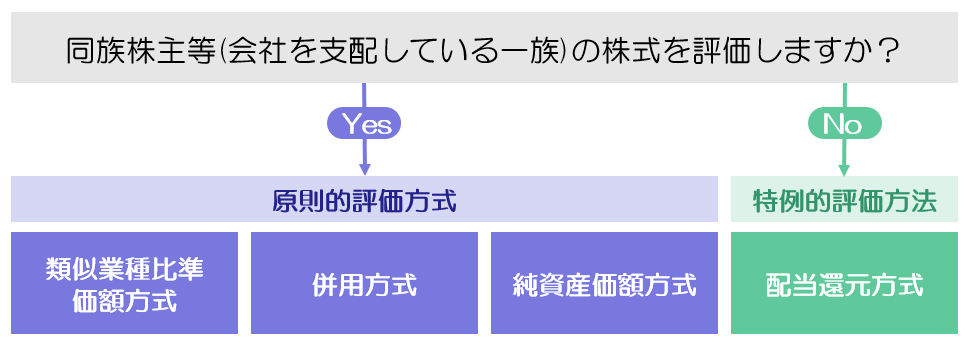

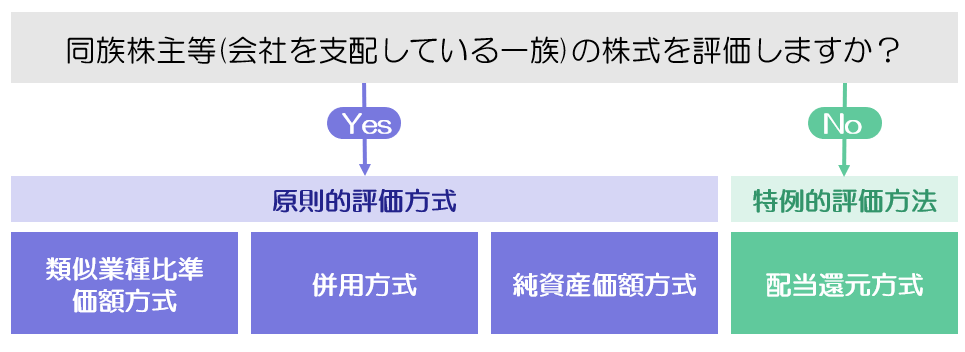

それでは早速ですが、株式の評価額の計算方法の全体像を解説していきます。まずはこちらをご覧ください。

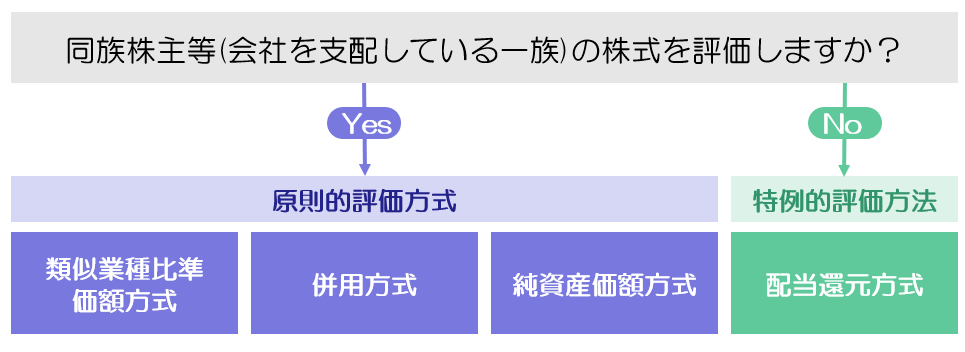

株式の評価額の計算方法は、まず、原則的評価方式と特例的評価方式という2種類の評価方法があります。そして原則的評価方式の中には、さらに3種類の評価方法があります。合計で4種類ということになります。

同族株主は原則、少数株主は特例

株式の評価は、同じ株式であったとしても、誰がその株式を持つかによって評価額が変わります。

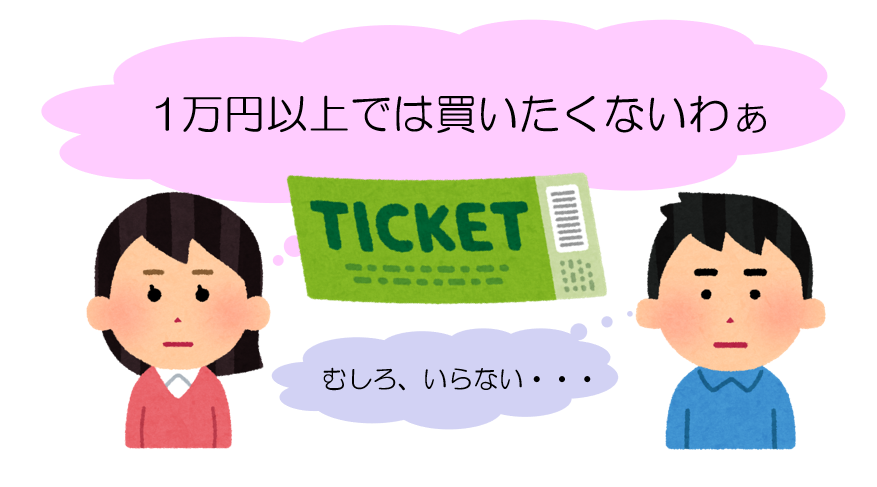

例えば、1枚のアイドルのコンサートチケットがあったとします。

あなたはこのアイドルのことが大好きです!

本来、チケット屋で1万円で売られているのですが、すでに売り切れです。しかし、インターネットオークションでチケットが売られていました。

あなたなら、いくらで買いますか?

あなたは、このアイドルが大好きです。しかも最前列。もう二度と買えないかもしれません。さて、どうしますか?

じゅっ…10万円出します!

人によっては、5万円!10万円!20万円!となるかもしれませんよね。

一方でもし、あなたが、このアイドルに興味がなかったら?

あなたはこのチケットにいくら出しますか?

恐らくチケット屋で売られている1万円以上のお金をだすことはないでしょう(むしろいらない、と答える方も多いはず)。

ここで、少し考えていただきたいのです。

まったく同じチケットですよね?

チケット自体は、全く同じ物です。しかし、それを欲しがる人の状況によって、その金額は何倍も、何十倍も変わるのです。

この考え方が、株式の評価額にも、そのまま使われています。

全く同じ株式を評価するのでも、その株式を取得する人の状況に応じて、評価方法を大きく2つに分けています。

具体的にいうと、会社を支配できる一族は原則的評価方式という方法を、会社を支配することのできない一族は特例的評価方式という方法で株式の評価額を計算します。

「会社を支配している一族」というのは、一言で言うと、会社の株式の50%超を持っている一族のことなどを言います。このような一族のことを、同族株主グループと言います。

同族株主グループは、その気になれば会社を自由に扱うことができます。会社を解散させて、会社の財産を自分たちのものにしてしまうことだってできるのです!

一方で、同族株主グループではない株主たちのことを、少数株主グループと言います。少数株主グループの株主は、株式を持っていたとしても、会社を解散させたりすることはできません。同族株主グループがNOと言えば、それ以上のことは言えないためです。

少数株主グループは配当還元方式

同族株主グループと少数株主グループでは、同じ株式でも、会社への影響度が全然違うのです。はっきりいうと、少数株主グループにとって、株式は、配当金を受け取れるくらいしか価値がないのです。

そのことから、少数株主グループの人が株式を取得する場合には、特例的な評価方法である配当還元方式という方法で株式を評価することが認められています。

配当還元方式とは大雑把にお伝えすると、今後10年間で貰える配当金の総額をもって、株式の評価額としましょう、という評価方式です。

最大の特徴としては、これから見ていく原則的評価方式と比べると、非常に低い株価がつくということです。配当還元方式の詳しい計算方法については、また別の記事で解説しようと思います。

ここでのポイントは、まったく同じ株式であったとしても、誰がその株式を持っているかによって、評価額が2種類に分かれるということです。同族株主グループの場合には、原則的評価方式、少数株主グループの場合には特例的評価方式である配当還元方式が適用されることとなります。

余談ですが、本来、配当還元方式が使えるにも関わらず、原則的評価方式で申告をしてしまうミスを犯す税理士は結構多いです。株主の構成によっては、ここの判定は非常に難しくなるので、不安な方はセカンドオピニオンをするようにしましょう。

今は全体像でいうと、原則的評価と特例的評価の違いを解説しました。

原則的評価3つの計算方法

それでは、同族株主グループの株式の評価方法について解説していきます。

同族株主グループの株式の評価方法は、3種類の評価方法があります。1つ目は類似業種比準価額方式、2つ目は純資産価額方式、3つ目は1と2の折衷方式です。

類似業種比準価額方式

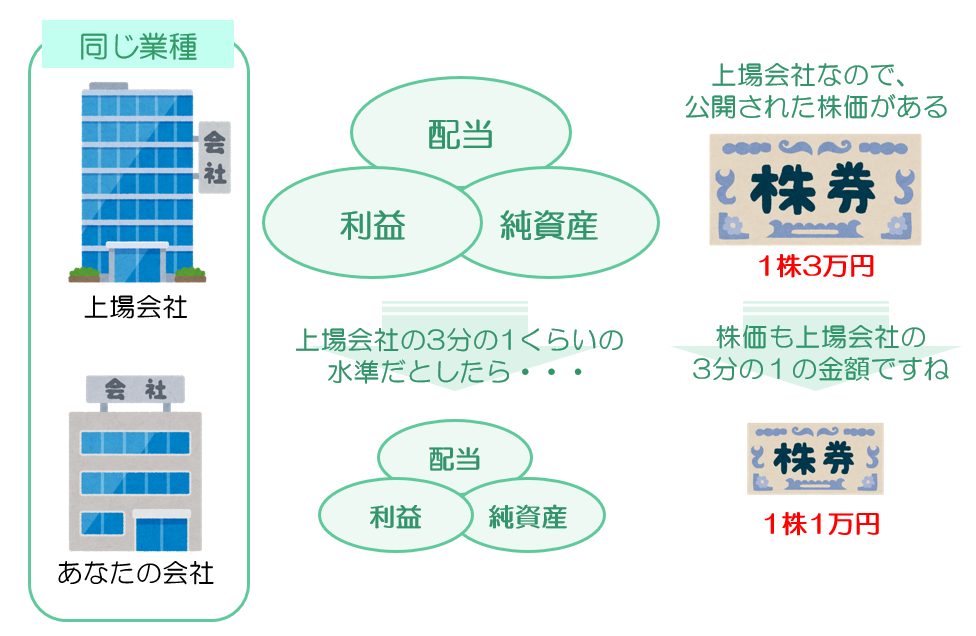

類似業種比準価額方式とは、一言でいうと、「あなたの会社と、同業種で上場している会社を比較して、株式の評価額を計算しましょう」というアプローチです。

上場している会社には、一般に公開されている明確な株価(市場価格)があります。Yahoo!ファイナンスなどを見れば、今の株価を誰でもチェックすることができます。一方、上場していない会社には、明確な株価(市場価格)は存在しません。

そこで、あなたの会社と同じ業種で上場している会社の株価を基にして、その上場会社と、あなたの会社の利益水準・資産額水準・配当水準の3要素を比較して株価を計算するわけです。また詳しくは別の記事で解説しますね♪

純資産価額方式

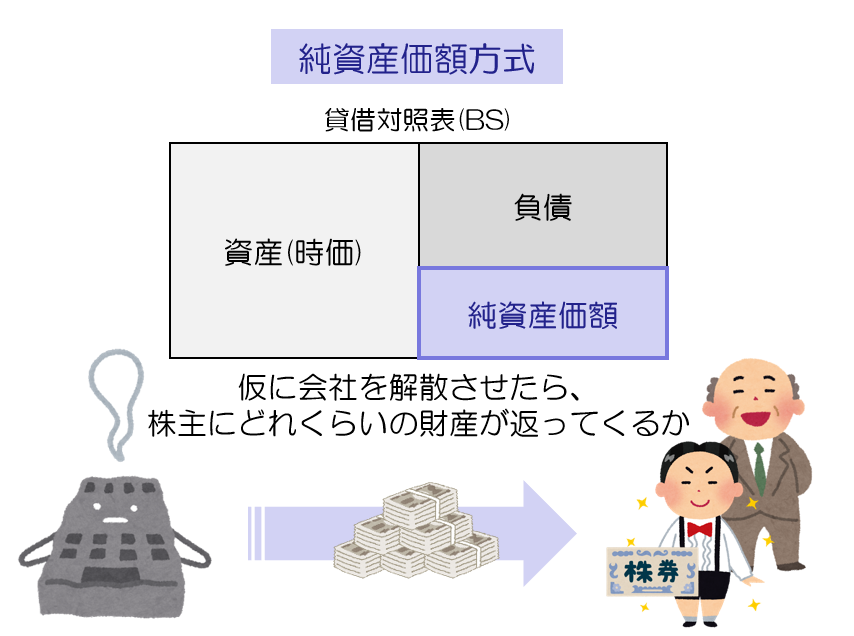

次に、純資産価額方式とは、一言でいうと、「あなたの会社を解散させた場合、株主に返ってくる金額をもって株価を算定しましょう」という考え方です。こちらの方がシンプルな考え方ですね。

日ごろから決算書に触れる機会のある方であればピンとくるかもしれませんが、この評価方法で計算した結果は、貸借対照表(BS)の純資産の部の金額と近いものになります。

「近いものになる」と表現したのは、厳密にいうと、貸借対照表の金額と、実際に解散をさせて戻ってくる金額にはズレが生じるからです。

なぜズレが生じるのかというと、その理由の一つは、会社が所有する不動産にあります。貸借対照表に記載される不動産の価額は、原則として、その不動産を購入した時の金額が記載されます(建物はそこから減価償却されますが)。例えば50年前に購入したような土地がある場合には、貸借対照表に記載されている土地の金額は50年前のものです。

実際に会社を解散させる場合には、現在の評価額の土地が株主に返還されることになりますので、現在の時価と、貸借対照表に記載されている金額がズレている場合には、株価もその分の調整が必要になるのです。

純資産価額方式とは、大雑把にいうと、会社の時価純資産で評価しましょう、ということです。詳しく知りたい人は↓の記事をご覧くださいませ♪

類似と純資産どちらが安い?

2つの計算方法を紹介しましたが、ここで重要なポイントをお伝えします。

そのポイントとは・・・

この2つの計算方法のうち、類似業種比準価額方式で計算をした方が、株価は低く算出されるケースが非常に多いということです!

会社の内容にもよりますが、類似業種比準価額方式と、純資産価額方式を比べると、株価が3倍以上も変わるケースもあります。それだけ類似の方が低く評価される傾向にあります。

理由を解説すると非常に長くなってしまうので、ここでは割愛しますが、相続税や贈与税の計算をする上では株価は低いにこしたことがないので、できるだけ類似業種比準価額方式を使って計算をしたいわけです。

では次に、この2つの方法の使い分けを解説していきますね。

会社規模に応じた計算方法

類似業種比準価額方式と純資産価額方式は、会社の規模(大きさ)によって使い分け方が決まっています。

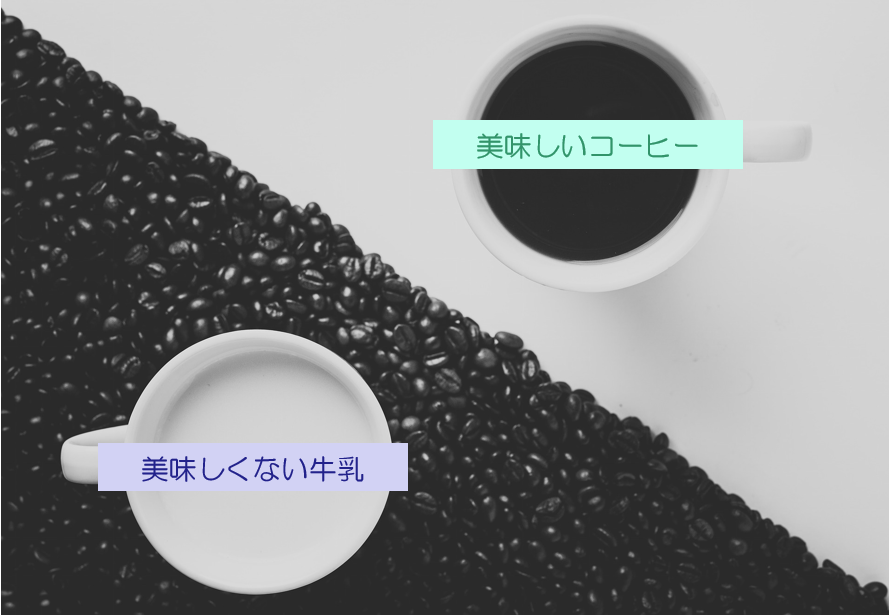

美味しいコーヒーと、美味しくない牛乳をイメージしてください。

美味しいコーヒーと、美味しくない牛乳の2つがあったら、あなたはどちらを飲みたいでしょうか?

コーヒーが嫌いな人もいると思いますが、コーヒーを飲みたいという前提で聞いてください。

ここでいうコーヒーとは類似業種比準価額方式のことをいいます。株価が低く算出されやすいので、納税者にとってはおいしいのです。一方で牛乳とは純資産価額方式のことをいいます。株価は高く算出される傾向にありますので、納税者にとっておいしくないのです。

それでは、使い分けについて解説します。

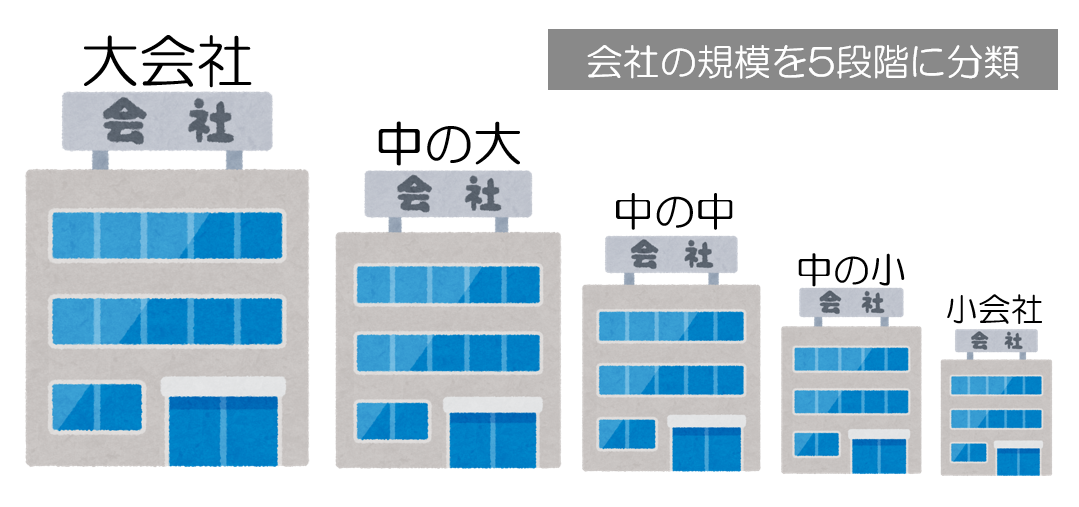

まずは、会社の規模を、大・中の大・中の中・中の小・小という5段階に分類します。会社の規模については、会社の従業員数・売上高・総資産額を使って判定をしていきます。会社規模の判定については、こちらの記事で詳しく解説しました。ちなみに、従業員数が70人を超える会社は無条件に大会社となります。

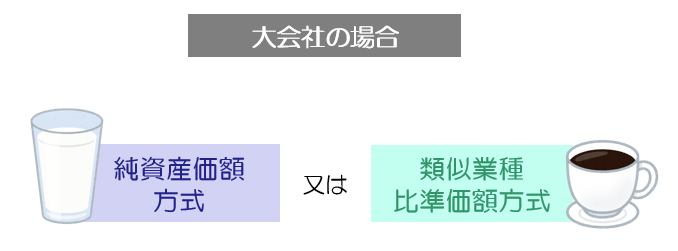

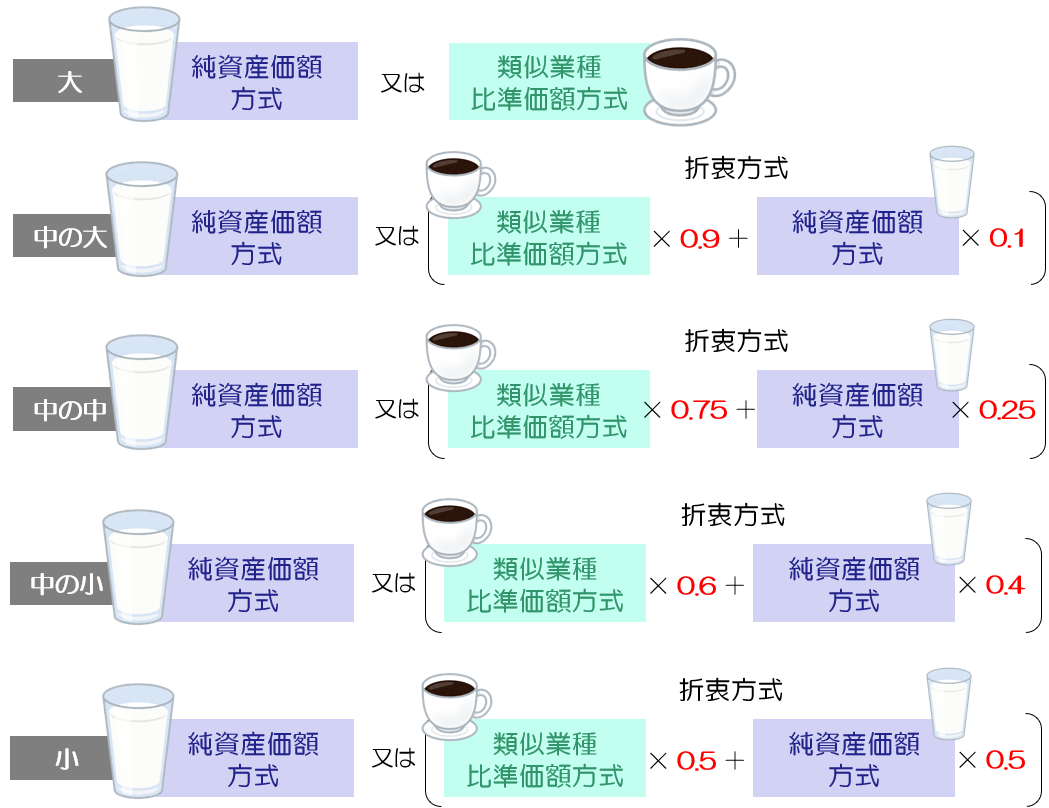

もし、あなたの会社が大会社に該当する場合には、類似業種比準価額方式と純資産価額方式、どちらの方法を使ってもよいこととされています。美味しいコーヒーと、美味しくない牛乳のどちらを飲んでもいいのです(当然、コーヒーを飲みますよね)。

では、もしあなたの会社が中会社や小会社に該当する場合には、どうなるかというと…。

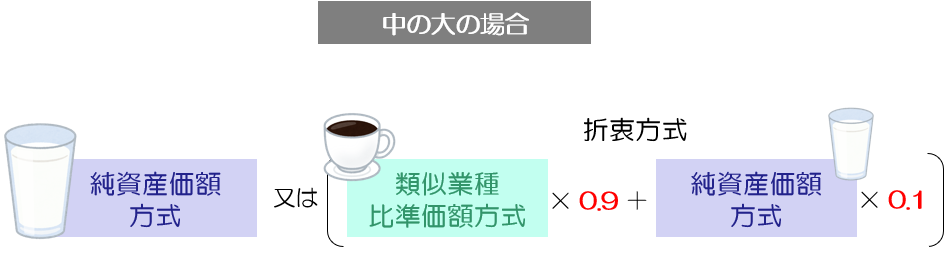

ここで出てくるのが折衷方式です!

折衷方式とは、類似業種比準価額方式と純資産価額方式をブレンドして使う方法です。2つの方式で計算した評価額を、一定の割合でブレンドするのです。コーヒーにミルクをいれるようなイメージです。

中の大に該当した場合には、類似業種比準価額方式が90%、純資産価額方式が10%というブレンド割合の折衷方式を使うことができます。

美味しいコーヒーが90%入っているカップに、美味しくない牛乳を10%入れることになります。まだまだコーヒーがほとんどとはいえ、100%のコーヒーと比べると、美味しくなくなります。

このように、類似100%の時と比べると、類似が90%になったほうが株価は高く算出される可能性があるのです。これが折衷方式という方法です。

中の大会社に該当する場合には、この折衷方式と純資産価額方式のいずれかを使うことができます。10:90のコーヒー牛乳を飲むか、美味しくない牛乳を飲むか選べるというわけです。

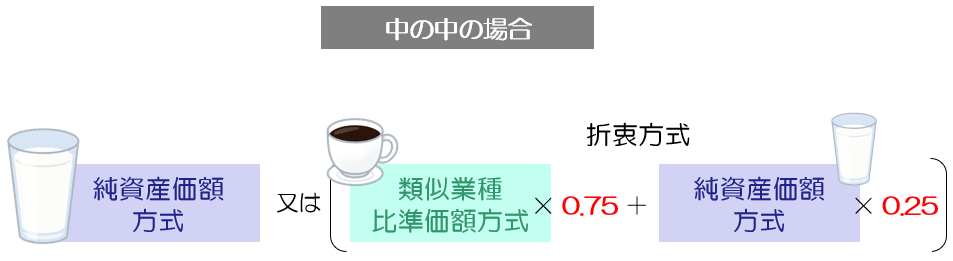

次に、中の中会社に該当する場合には、類似業種比準価額方式が75%、純資産価額方式が25%の折衷方式か、純資産価額方式のいずれかを選ぶことができます。

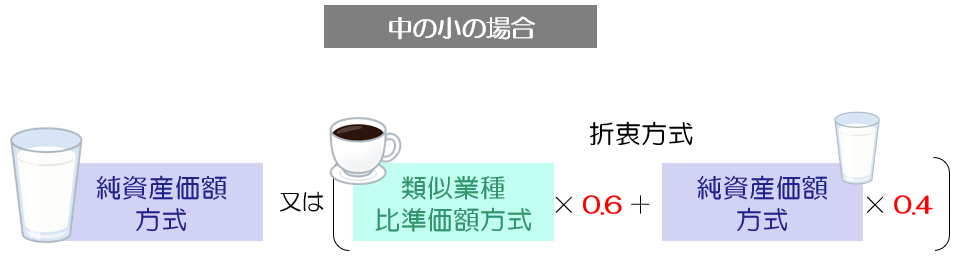

中の小会社に該当する場合には、類似業種比準価額方式が60%、純資産価額方式が40%の折衷方式か、純資産価額方式のいずれかを選ぶことができます。だんだん牛乳の割合が増えていきますね。

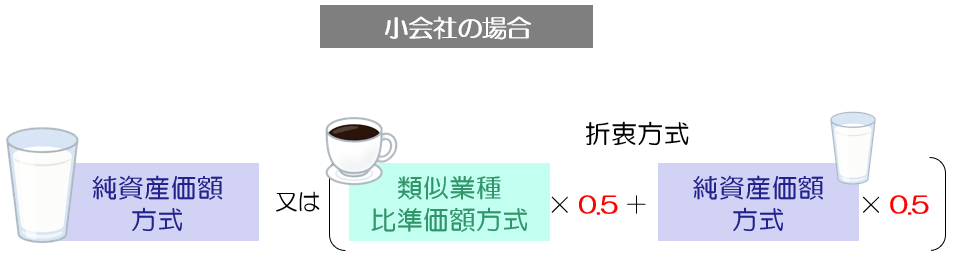

最後に、小会社に該当する場合には、類似業種比準価額方式が50%、純資産価額方式が50%の折衷方式か、純資産価額方式のいずれかを選ぶことができます。ここまでくると完全なコーヒー牛乳状態になるのです。

以上の内容をまとめると次の通りです。

このように、会社規模が大きくなればなるほど、類似が使える割合が増え、会社規模が小さくなれば類似が使える割合が少なくなります。このような方法にしている理由は、会社の規模が大きくなればなるほど、上場している会社と性質が近くなるからです。

確かに小さい会社だと、上場している会社と良くも悪くも全然性質が違うので、この方法で計算するのは合わないかもしれないですよね。

特定会社は類似が使えない

類似業種比準価額方式で計算した方が株価は低く計算される、ということを知ると、次のように考える人が現れます。

私が所有している個人財産を、会社に出資して株式にし、類似業種比準価額方式によって割安の評価を受けることで、相続税を大きく節税できるのでは?

というように、類似業種比準価額方式は、過度な相続税節税の温床になってしまう側面があります。

そこで、このようなことを防止するために、一定の事由に該当する会社には、類似業種比準価額方式が使えないこととされています。強制的に純資産価額方式で計算をしなければいけない、ということです。

どのような事由があるかというと、例えば、開業してから3年未満の会社です。開業して間もない会社に類似業種比準価額方式を認めてしまうと、相続が発生する直前に株式会社を設立しようという人が現れてしまいますし、そもそも、開業したての会社と上場会社を比較するというのは、あまりにも合理性がないですよね。

その他にも、会社の資産のほとんどが土地であるような会社も類似業種比準価額方式が認められません。

このように、類似業種比準価額方式の使用が制限される会社のことを、特定会社といいます。この特定会社の解説についても、また別の記事で詳しく解説しますね。

名義株式チェックは必須

計算方法も何となくわかったし、株式の評価額を計算してみよう!

あ、ちょっとお待ちください。名義株式のチェックはしてありますか?名義株式の確認をしないまま、株式の評価額を出しても意味ないですよ

??名義株式って何ですか?

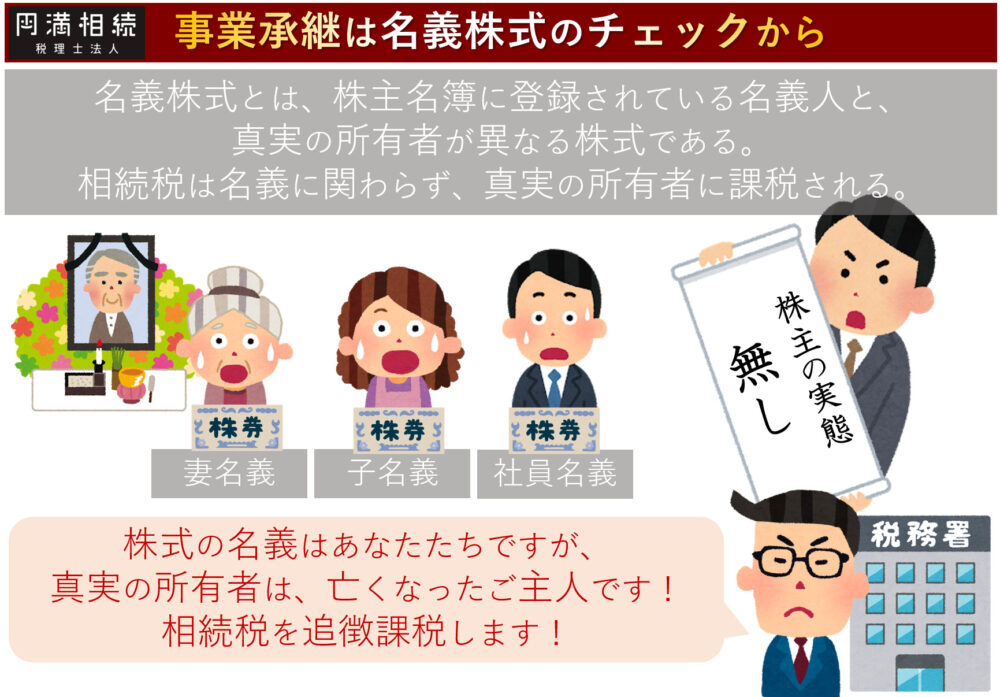

名義株式とは、名義人と真実の所有者が異なる株式です。

例えば、『名義上は妻や子、従業員となっているのですが、真実の所有者は夫』といった株式です。

相続税は、名義に関係なく、真実の所有者が有しているものとして計算します。

株式の評価上も、同族株主か少数株主かといった判定にも影響しますので、必ず事前にチェックが必要です。

まとめ

株式の評価額の全体像は、なんとなくご理解いただけましたでしょうか?

まずは、会社の株式は、誰がその株式を持っているかによって、評価方法が2種類にわかれます。同族株主グループの場合には原則的評価方式、少数株主グループの場合には、特例的評価方式である配当還元方式で計算することが認められます。

原則的評価方式は、類似業種比準価額方式と純資産価額方式と、その折衷方式の3種類に分けられますが、どの方法を使ってよいかは、会社の規模によって決められています。

会社の規模を大・中の大・中の中・中の小・小と5段階に分類するんでしたね。

類似を使って計算した方が得をする可能性は高いのですが、一定の事由に該当する特定会社の場合には、強制的に純資産価額方式が適用されることとなります。

これが株価の計算方法の全体像です。今後は、ご自身に必要なところから順番にブログを見ていってもらえたら嬉しいです!

最後になりますが、私たちが発行するLINE公式アカウントでは、税制改正速報や税務調査のマル秘裏話などをお届けしています(^^♪登録していただけたら大変うれしいです!

最後までお読みいただきありがとうございました!