円満相続税理士法人 税理士

相続税専門の税理士です。話しやすいをモットーにお客様が気になっている事を分かりやすく説明するのが得意です。ぜひ一度ご面談して頂ければ納得して頂けると思います。

一次相続で配偶者居住権を設定すると、二次相続の節税になると聞いたのですが本当ですか?

こんにちは、円満相続税理士法人の村田です。

一次相続において、相続人である配偶者の年齢が若い場合は「配偶者居住権」の評価が高くなるため二次相続の節税につながるケースがあります。

この記事では、相続専門税理士として数多くの相続申告実績をもつ私が、配偶者居住権を設定した場合の税額検証の結果について説明します。

配偶者居住権の設定に興味がある方は、遺言等に記載する前にこの記事を読むことをお勧めします。

配偶者居住権の概要

2020年4月1日より配偶者居住権の設定が可能となりました。

具体的には配偶者居住権を遺言や遺産分割協議書で指定することが出来るようになりました。

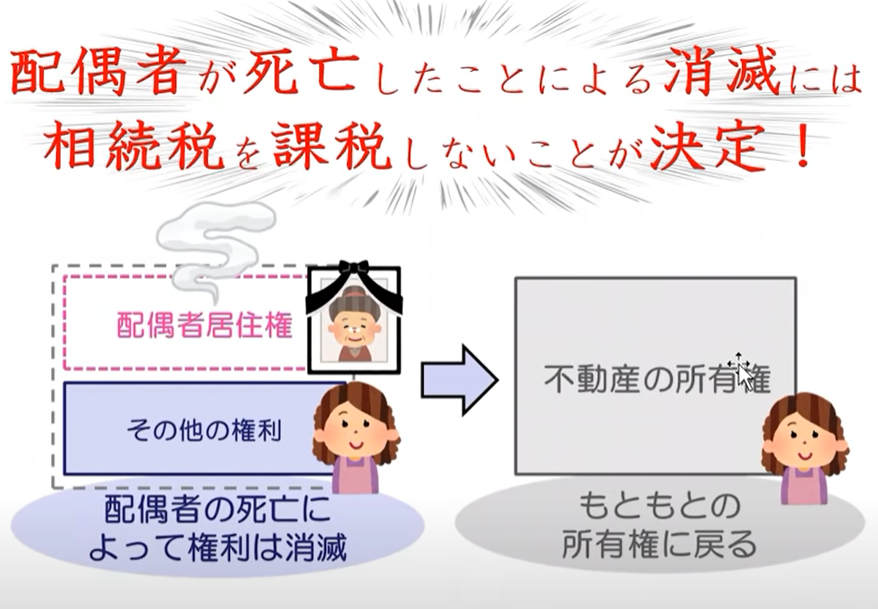

配偶者居住権はざっくり言うと亡くなった方の自宅に引き続き配偶者が住み続けることができる権利を言います。相続税においては配偶者居住権を設定するタイミングで配偶者居住権に対して財産評価をし相続税の課税が生じますが、配偶者が死亡し配偶者居住権が消滅するタイミングでは配偶者居住権に対し課税は発生しません。

したがって配偶者居住権の評価額の大小により二次相続税(配偶者が死亡した場合の相続税)に大きな影響を及ぼす可能性があります。

※配偶者居住権の内容については次の記事を参照ください。

※配偶者居住権の計算については次の記事を参照ください。

※配偶者居住権の登記については次の記事を参照してください。

検証の想定ケース・前提条件など

今回検証する想定ケースは以下の図の通りです。なお、補足する前提事項については図の下に記載します。

【配偶者の年齢】

相続時の配偶者の年齢は60歳、70歳、80歳、90歳の4パターンで検証する。

【遺産分割】

・配偶者が1/2、長男1/4、二男1/4の遺産分割を想定していますが、配偶者は配偶者居住権(正確には「配偶者居住権に基づく敷地利用権」)と金融資産の合計で1億円(遺産総額2億円の1/2相当)を取得し、長男と二男は土地所有権(正確には「居住建物の敷地の用に供される土地」)と金融資産の合計で5千万円(遺産総額2億円の1/4相当)を取得するものと仮定する。

【小規模宅地等の特例】

配偶者は配偶者居住権に対して、特定居住用宅地等として80%の評価減を適用し、長男及び二男においては同居していないため特例の適用対象外とする。

※小規模宅地等の特例とは、ざっくり言うと亡くなった人の自宅は、配偶者か同居している親族が相続すると8割引きの金額で自宅敷地を評価できる特例です。

※小規模宅地等の特例についてご興味がある方はこちらの記事もご参照ください。

【配偶者の税額軽減】

配偶者は遺言に基づき1億円相当の遺産を取得しますが、配偶者の税額軽減を適用し納税額はゼロとなります。

※配偶者の税額軽減とは、ざっくり言うと配偶者にはなるべく相続税をかけないよう手当されているものです。配偶者の取得財産が最低でも1億6000万円(1億6000万円超の場合は遺産総額の1/2)までの場合は、配偶者の納税額はゼロとなるように調整計算されます。

※配偶者の税額軽減についてご興味がある方はこちの記事も参照ください。

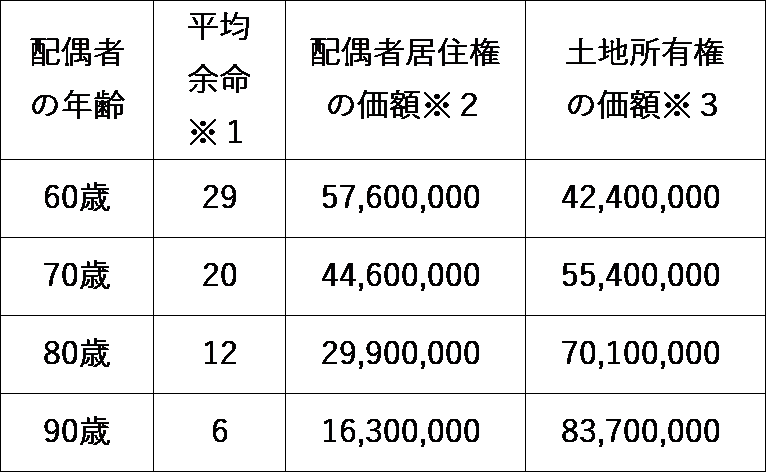

配偶者の年齢と配偶者居住権の価額の関係

配偶者の年齢と配偶者居住権の価額(正確には「配偶者居住権に基づく敷地利用権の価額」)の関係は以下の通りとなります。

この表より配偶者の年齢が若いほど配偶者居住権の価額が大きくなることが分かります。この配偶者居住権は二次相続のタイミングで消滅し二次相続の相続税計算上は相続財産として計上されません。

したがって配偶者居住権の価額が大きいほど二次相続において有利であると言えます。

※1 平均余命は「配偶者居住権等の評価明細」の裏面の「第22回生命表」に基づき算出。

※2 配偶者居住権の価額は「配偶者居住権に基づく敷地利用権の価額」を省略記載しています。

記載さている価額は1億円に「配偶者居住権の割合」を乗じたものです。

「配偶者居住権の割合」は{1-(土地所有権の割合※3参照)}となっています。

※3 土地所有権の価額は「居住建物の敷地の用に供される土地の価額」を省略記載しています。

記載されている価額は1億円に「土地所有権の割合」を乗じたものです。

「土地所有権の割合」は「配偶者居住権等の評価明細」裏面の「複利現価表」に基づき算出。

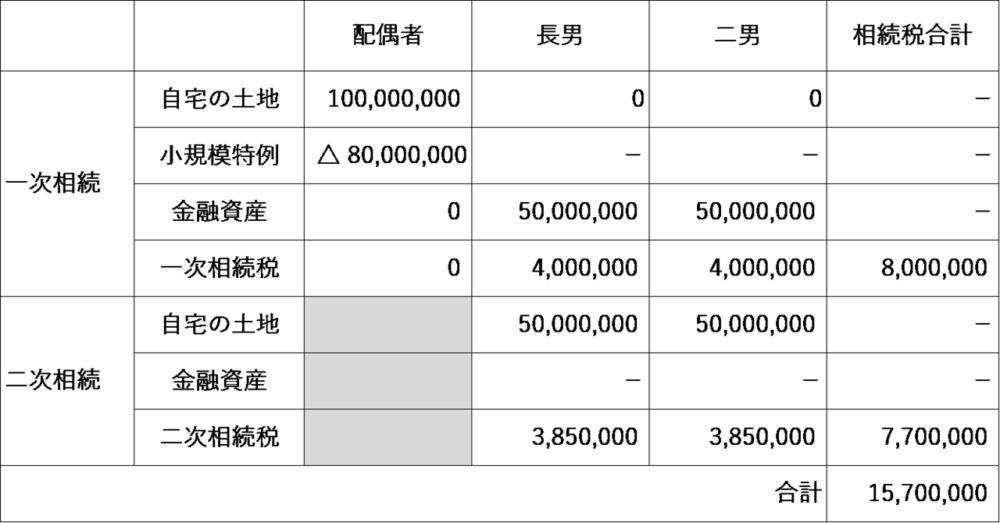

配偶者居住権を設定しない場合の相続税の試算

配偶者居住権の設定をしない場合の相続税について以下に表示します。

配偶者は財産の1/2相当額を全て自宅の土地で取得し、金融資産は一切取得しません。

対して長男と二男は財産の1/4相当額を金融資産のみで取得します。

配偶者は小規模特例により自宅の土地全てに対して80%の減額を適用します。

二次相続のときには長男と二男は自宅の土地を1/2ずつ取得しますが、持ち家があるため小規模特例は適用しません。

結果として一次相続と二次相続の相続税の合計は15,700,000円となります。

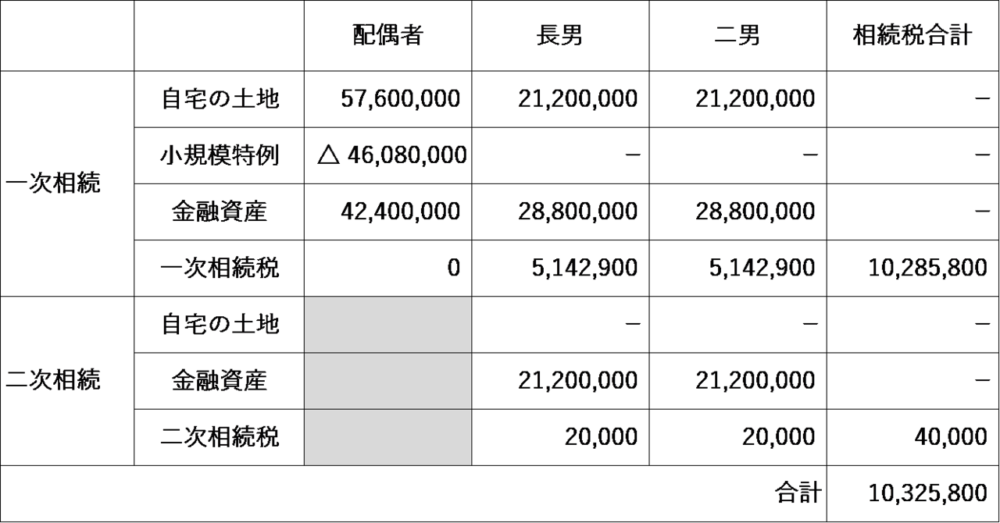

配偶者居住権を設定した場合の相続税の試算

配偶者居住権を設定した場合の相続税について以下に表示します。

配偶者は財産の1/2相当額を配偶者居住権と金融資産で取得します。

長男と二男は財産の1/4相当額を土地所有権と金融資産で取得します。

配偶者は配偶者居住権について小規模特例の80%減額を適用します。

二次相続のときには長男と二男は金融資産のみを取得することとなります。

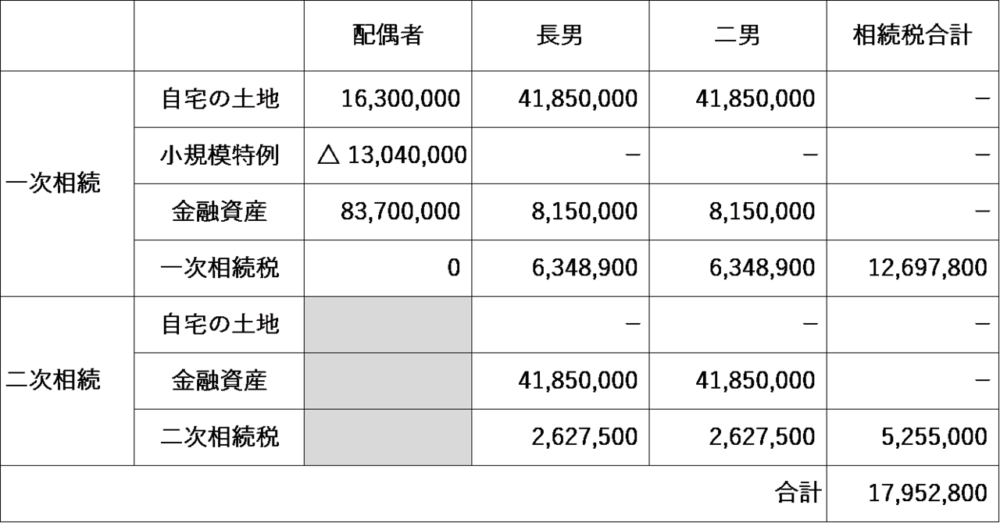

配偶者が60歳のときに配偶者居住権を設定した場合の相続税

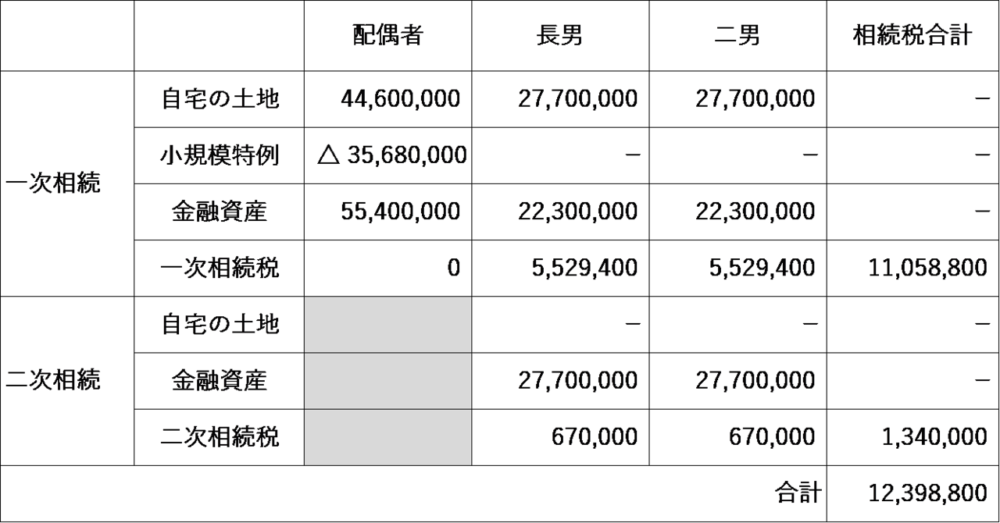

配偶者が70歳のときに配偶者居住権を設定した場合の相続税

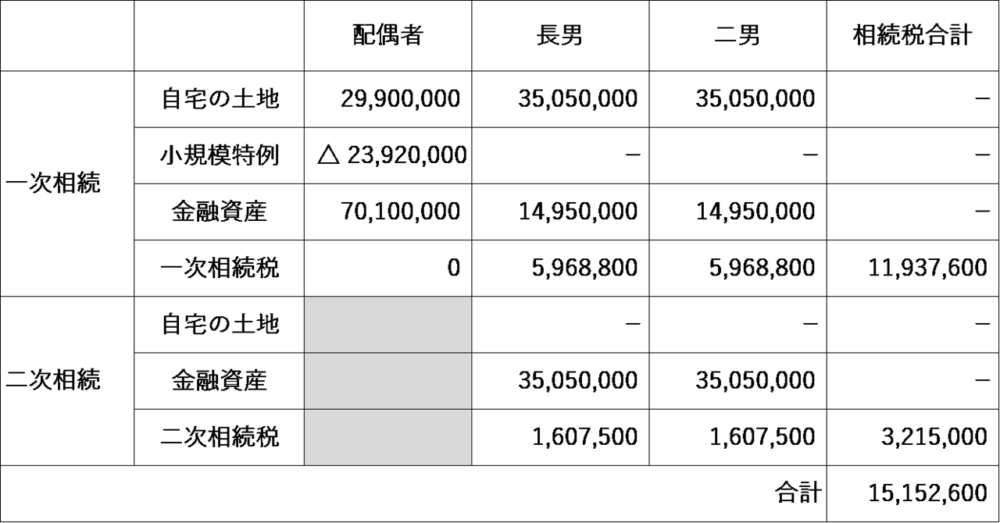

配偶者が80歳のときに配偶者居住権を設定した場合の相続税

配偶者が90歳のときに配偶者居住権を設定した場合の相続税

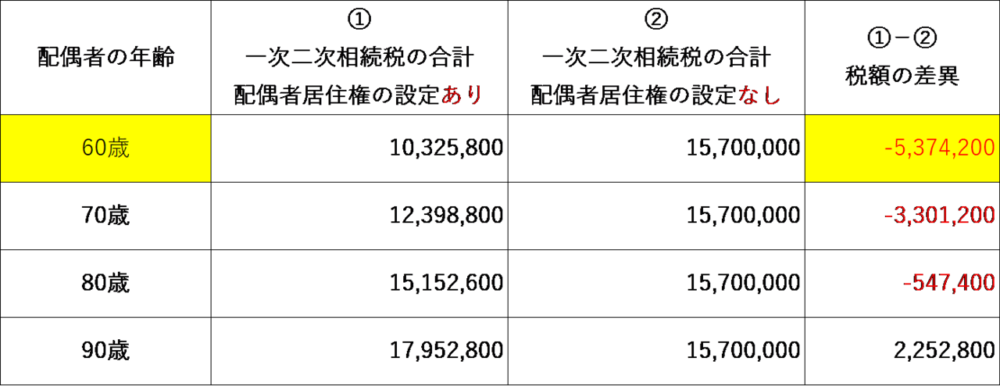

配偶者居住権を設定した場合の相続税のまとめ

上記の試算結果をまとめると以下の表の通りとなります。

結論は配偶者の年齢が若いほど配偶者居住権を設定した場合の節税効果があるということになります。

配偶者の年齢が90歳くらいになると節税効果がなくなり逆転現象が起きます。

これは配偶者居住権の節税効果と小規模特例の節税効果の損益分岐点があることを意味しています。

配偶者居住権を放棄すると思わぬ課税が発生

配偶者居住権を設定した後に、配偶者が老人ホーム等に入ることになった場合、その入居資金獲得のために配偶者居住権を放棄(合意解除)する場合には、贈与税もしくは所得税の課税が発生する可能性があるので注意が必要です。

配偶者居住権を放棄する場合には、その放棄する時点での配偶者居住権の財産評価額が課税の対象となります。

なお、放棄する際に所有者から対価を得ない場合は贈与税の対象となり、一定の対価を得る場合には所得税(総合課税)の対象となります。いずれにしても思わぬ課税が発生することになりますので注意が必要です。

ケースバイケースですが、配偶者居住権を終身に設定せず有期とすることで対策出来るかもしれません。

まとめ

今回の検証により配偶者居住権の設定は配偶者の年齢が若いほど節税効果が大きいことが分かりました。

ただし、税金のシミュレーションにおいては必ず出口まで検証する必要があります。配偶者居住権の出口は二次相続後における自宅の売却ということになります。

自宅の売却には多額の譲渡所得税が発生する可能性があるので、そこを踏まえてさらに検証を進める必要があります。

したがって遺言や遺産分割協議において配偶者居住権を設定する場合は、一度専門家に相談されることをお勧めいたします。

円満相続では有料の税務相談(相続申告の相談は無料)を受け付けておりますので、配偶者居住権に限らず相続税に関する疑問や相談がある場合は是非活用してみてください。

配偶者居住権の出口である不動産売却については、税理士にアドバイスを受ける機会を設けるため弊社では以下の勉強会を定期的に開催しておりますので是非ご参加してみてください。

-700x473.jpg)