円満相続税理士法人 税理士

相続税専門の税理士です。話しやすいをモットーにお客様が気になっている事を分かりやすく説明するのが得意です。ぜひ一度ご面談して頂ければ納得して頂けると思います。

まえがき

相続対策として、「賃貸併用住宅(自宅兼アパート)」(同一の建物に自宅部分と賃貸部分があるもの)を建てる場合があります。

この「賃貸併用住宅 (自宅兼アパート) 」には家賃収入やローンなどの点で様々なメリットがありますが、相続税が発生する場合にはいくつか注意点があります。

この記事では「賃貸併用住宅 (自宅兼アパート) 」と小規模宅地等の特例の適用関係について計算例をまじえて注意点とその対策についてまとめます。

うちは、2階を人に貸していて1階を自宅として使っているんだけど、敷地全体に小規模宅地特例は使えるの?

使える場合と、使えない場合があります。詳しくはこの記事を最後まで読んでいただくと、その辺りがすっきり解決できますよ。

賃貸併用住宅 (自宅兼アパート) とは

賃貸併用住宅 (自宅兼アパート) とは、戸建て住宅の一部に賃貸住宅をプラスした建物となります。土地の立地が良ければ家賃収入を見込めるため住宅ローンへの返済にも充当できます。また、相続税対策としても賃貸している建物及びその対応する土地について軽減措置があります。

賃貸併用住宅 (自宅兼アパート) における相続税計算上の注意点

「賃貸併用住宅 (自宅兼アパート) 」における相続税計算上の注意点は、小規模宅地等の特例の適用範囲についてです。

相続人が複数いて、土地を共有して相続する場合には小規模宅地等の特例の減額金額が大きく影響することがあるので注意が必要です。

具体的には不動産の登記について「区分登記していない」場合と「区分登記している」場合で小規模宅地等の特例の適用面積について影響があります。

なお、「区分登記」とは建物について「自宅」に対応する部分と「賃貸」に対応する部分を別々に登記するということであり、土地についても「自宅」に対応する土地に敷地利用権を設定し、「賃貸」に対応する土地に敷地利用権を設定することとなります。

「区分登記」されている建物としては分譲マンションをイメージすると分かりやすいと思います。

計算例の前提条件

◆家族構成

被相続人:甲

相続人2人:乙(配偶者)、丙(別居の子)

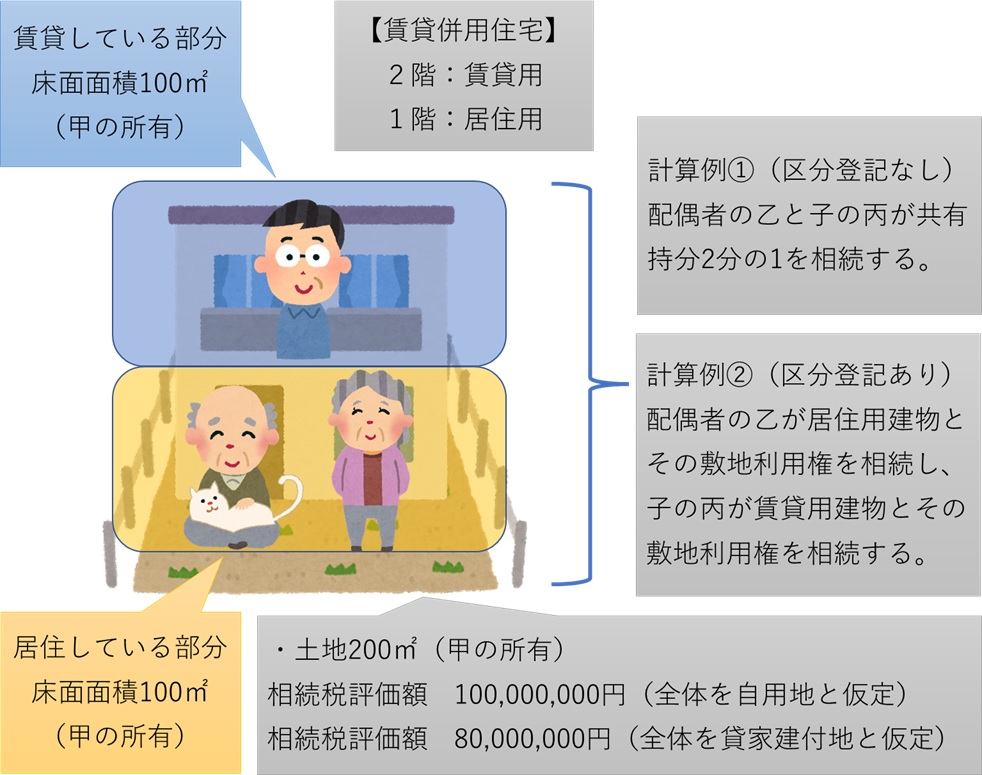

◆財産構成(下図を参照)

不動産のみ(その他の財産ないものとする)

賃貸併用住宅(1階:居住用、2階:賃貸用)

建物の評価額はゼロとする

土地の評価額は以下の通りとする。

※1億円(土地全体が自用地の場合)

※8千万円(土地全体が貸家建付地の場合)

◆遺産分割の方針

計算例①(区分登記していない場合)

配偶者の乙と子の丙は、土地及び建物の共有持分2分の1を相続により取得する。

甲の貸付事業は乙と丙がともに引き継ぎ、申告期限まで引き続き貸付事業の用に供している。

計算例②(区分登記している場合)

配偶者の乙は、居住用部分の建物とその敷地利用権を取得し、子の丙は賃貸用部分の建物とその敷地利用権を

取得する。甲の貸付事業は丙が引き継ぎ、申告期限まで引き続き貸付事業の用に供している。

計算例①区分登記していない賃貸併用住宅 (自宅兼アパート) の場合

区分登記していないケースにおいて相続税計算上の土地の評価額合計は以下の通りとなります。

配偶者の乙が取得した土地の評価額:15,000,000円(以下内訳の①+②)

子の丙が取得した土地の評価額:35,000,000円(以下内訳の③+④)

相続した土地の評価額の合計:50,000,000円

【配偶者の乙が取得した土地の評価額の内訳】

◆居住している部分に対応する土地

100,000,000円×1/2(※1)×1/2(※2)=25,000,000円

※1:居住している床面積の割合

※2:相続する共有持分の割合

25,000,000円×(1-80%※3)=5,000,000円・・・①

※3:特定居住用宅地等の減額割合

◆賃貸している部分に対応する土地

80,000,000円×1/2(※1)×1/2(※2)=20,000,000円

※1:賃貸している床面積の割合

※2:相続する共有持分の割合

20,000,000円×(1-50%※3)=10,000,000円・・・②

※3:貸付事業用宅地等の減額割合

【子の丙が取得した土地の評価額の内訳】

◆居住している部分に対応する土地

100,000,000円×1/2(※1)×1/2(※2)=25,000,000円・・・③

※1:居住している床面積の割合

※2:相続する共有持分の割合

◆賃貸している部分に対応する土地

80,000,000円×1/2(※1)×1/2(※2)=20,000,000円

※1:賃貸している床面積の割合

※2:相続する共有持分の割合

20,000,000円×(1-50%※3)=10,000,000円・・・④

※3:貸付事業用宅地等の減額割合

計算例②区分登記している賃貸併用住宅 (自宅兼アパート) の場合

区分登記しているケースにおいて相続税計算上の土地の評価額合計は以下の通りとなります。

配偶者の乙が取得した土地の評価額:10,000,000円(以下内訳の①)

子の丙が取得した土地の評価額:20,000,000円(以下内訳の②)

相続した土地の評価額の合計:30,000,000円

【配偶者の乙が取得した土地の評価額の内訳】

◆居住している部分に対応する土地

50,000,000円(※1)×{1-80%(※2)}=10,000,000円・・・①

※1:居住している部分に対応する敷地利用権の評価額

※2:特定居住用宅地等の減額割合

【子の丙が取得した土地の評価額の内訳】

◆賃貸している部分に対応する土地

40,000,000円(※1)×{1-50%(※2)}=20,000,000円・・・②

※1:賃貸している部分に対応する敷地利用権の評価額

※2:貸付事業用宅地等の減額割合

計算例の考察

上記の計算例の結論として、「区分登記している」場合の土地の評価額が30,000,000円なのに対して、「区分登記していない」場合の土地の評価額は50,000,000円とその差額は20,000,000円と大きな差額が発生していることが分かります。

相続人が複数いる場合においては、小規模宅地等の特例を最大限生かせるように検討することが重要なポイントとなります。

二世帯住宅の場合の注意点

賃貸併用住宅 (自宅兼アパート) の場合で、上記前提条件においては「区分登記する」場合が有利であることが分かりましたが、将来的に「2世帯住宅」に変更する場合には注意が必要です。

「2世帯住宅」の場合には、「区分登記している」場合には小規模宅地等の特例の適用範囲が逆に小さくなってしまうため、相続税対策としては「区分登記していない」状態に変更する必要があります。

「2世帯住宅」の場合の小規模宅地等の特例については、以下の記事に詳しく書いてありますのでご参照下さい。

まとめ

「賃貸併用住宅 (自宅兼アパート) 」に限らず、「2世帯住宅」を含む不動産の取得等をする際には必ず将来的な課税関係を確認することがとても重要です。

将来的な課税関係とは、「売却したときの課税関係」や、「相続が発生した時の課税関係」が該当することとなります。不動産に関連する取引は金額がとても大きいため事前に対策をしている場合としていない場合で最終的な手取り額が大きく変わってきます。

したがって不動産取引をする際には、必ず税理士等に将来的な課税関係について確認しておくことがとても大事です。円満相続税理士法人では、不動産の購入や売却の際にしっかりと税務シミュレーションを実施させて頂き、将来的な課税関係について分かりやすくご説明致します。また、必要に応じて不動産取引の専門家もご紹介可能ですので是非一度ご相談頂けれと思います。

この記事に記載のある小規模宅地等の特例について詳しく知りたい方は以下の2つの記事をご参照ください。