こんにちは、税理士の枡塚です!

マンションの相続税評価額も、一戸建ての不動産を算出するのと同じように、『土地』と『建物』に分けてそれぞれを評価します。

一戸建ての不動産と異なるところは、共有部分があるということです。

共有部分をどのように評価額に反映させればよいのか、マンションの相続税評価額の算出方法について、徹底解説します!

円満相続税理士法人 税理士

大学在学中に税理士を目指し、25歳で官報合格。大手税理士法人山田&パートナーズに入社し、年間30~40件の相続税申告に携わりました。丸6年間の実務経験を経て退社。地元関西に戻り、円満相続税理士法人に入社しました。現在も相続税申告を中心に業務に励んでいます!

マンションの権利関係

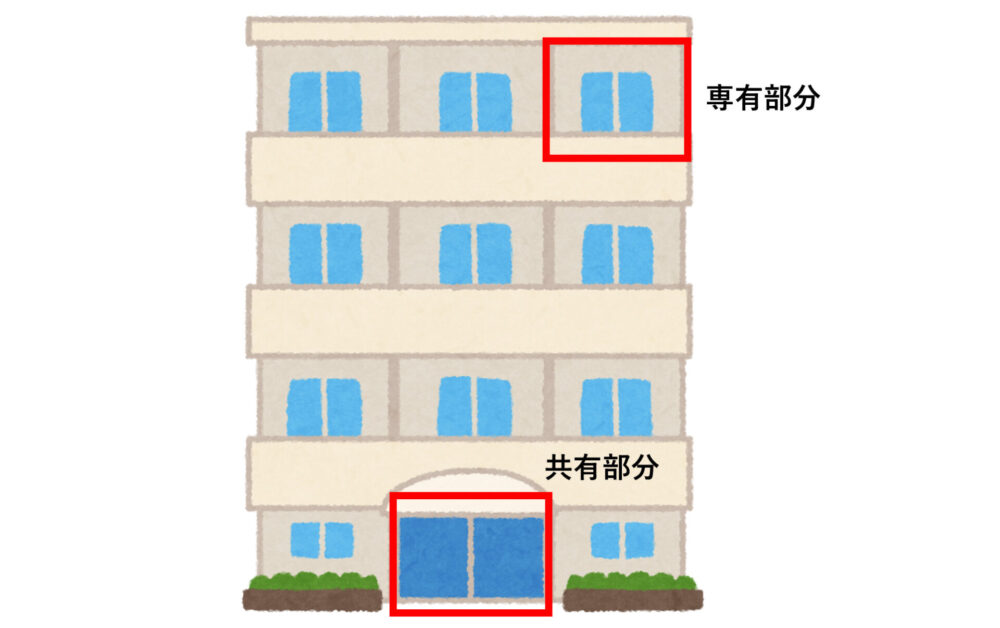

マンションは『専有部分』と『共有部分』からなります。

専有部分とは、住民が生活する住戸のことをいい、ここを所有している人のことを”区分所有者”といいます。

一方、共有部分とは、マンション内のエレベーターや廊下、階段、駐車場や駐輪場など、区分所有者が共有して利用する部分のことをいいます。この共有部分は、区分所有者全員の財産です。

また、マンションの敷地の用に供されている土地についても、区分所有者全員の共有となります。

これらの権利が一体となって登記される権利の形態を『敷地権』と呼びます。

一体となって登記されているため、土地と建物を分離して売却することはできません。

古いマンションには、敷地権が設定されていない?!

マンションが建築されはじめた時代には、敷地権が存在せず、専有部分である居室の所有権と敷地利用権は別の登記がされていました。

これらが別の登記になっていると、それぞれの権利を違う相手に売却することもできるため、混乱を招く恐れがありました。

そこで、昭和58年に建物の区分所有法が改正され、敷地権の制定がされたのです。

土地の評価

土地の評価額の算出の仕方は、こちらで詳しく解説しています♪

敷地権付きマンションの場合には、相続税評価額に敷地権割合を乗じて計算をするだけです♪

しかし、マンションの場合、複数の道路に接していたり、敷地が広く減額ができる場合があるので、土地評価に詳しい税理士にご相談頂くことをおすすめします。

建物の評価

建物の評価額については、こちらで詳しく解説をしています。

マンションの場合もわかりやすく解説していますので、是非ご覧ください♪

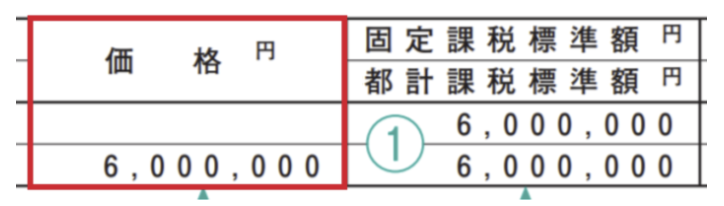

マンションの場合、価格の欄には、一棟丸ごとの固定資産税評価額が記載されているので、非常に大きな金額が書かれています。部屋ごとの固定資産税評価額を知りたい人は、その隣の課税標準額欄を確認しましょう!この金額が部屋ごとの固定資産税評価額となります。

東京23区にあるマンションの場合、価格欄には1棟丸ごとの固定資産税評価額が記載されていますよ!

しかし、市区町村によっては、価格欄に部屋ごとの固定資産税評価額が記載されていることがあります。その場合、共有部分の価値(固定資産税評価額)も各区分所有者の持分に応じて加算されているのが一般的ですが、稀に共有部分の価値(固定資産税評価額)が各区分所有者の持分に応じて記載されていない場合があります。

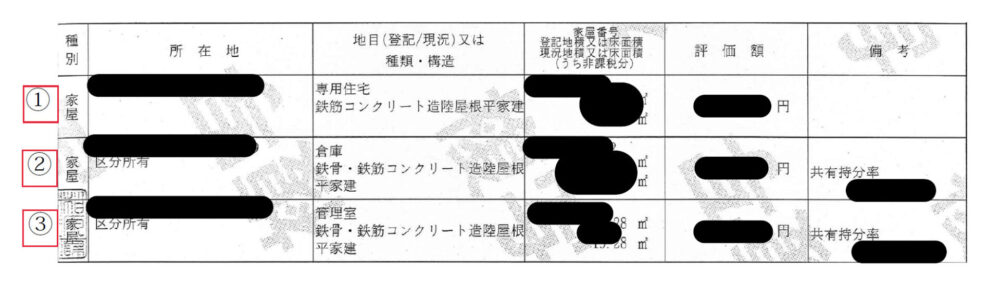

①は部屋ごとの固定資産税評価額が記載されています。

一方、②と③は共有部分の倉庫と管理室全体の固定資産税評価額が記載されていますので、次の算式により区分所有者ごとの評価額を算出します。

固定資産税評価額×1.0×敷地権割合

以上より、マンションの建物部分の相続税評価額を算出する際のポイントは次のとおりです♪

固定資産税評価額は1棟丸ごとの評価額なのか、それとも部屋ごとの固定資産税評価額なのかを見極める

部屋ごとの固定資産税評価額の場合、共有部分も含まれているか確認をする

共有部分が別に記載されている場合には、敷地権割合を乗じて各部屋に応じる評価額を算出する

まとめ

敷地権付きマンションの相続税評価額の算出は、検討事項も多く、大変複雑です。

土地評価に詳しい税理士に一度、ご相談ください!