円満相続税理士法人 税理士

相続税専門の税理士です。話しやすいをモットーにお客様が気になっている事を分かりやすく説明するのが得意です。ぜひ一度ご面談して頂ければ納得して頂けると思います。

こんにちは、円満相続税理士法人の村田です。

相続した空き家を売却する際に最大600万円も節税出来る特例があると聞きましたが本当ですか?

亡くなった方の空き家を売却した場合の3000万円控除という特例があります。分かりやすく言うと空き家を売却した時の税金を最大600万円安くできる特例です。

非常にインパクトの大きい特例ですが、実務上は適用要件が難しく、事前に知っているか知らないかで税金が大きく変わってくる可能性があります。

この記事では、相続税専門税理士として数多くの相続申告実績をもつ私が、空き家特例についてわかりやすく解説していきます。

この記事の内容を事前に知っていれば、将来的に600万円得することが出来るかもしれません。

そもそも不動産を売った時にはどんな税金がかかるの?

不動産を売った時には、所得税と住民税がかかります。

しかし、この2つの税金はいずれも、儲けがでた時にしかかかりません。所得税は儲け税なのです。

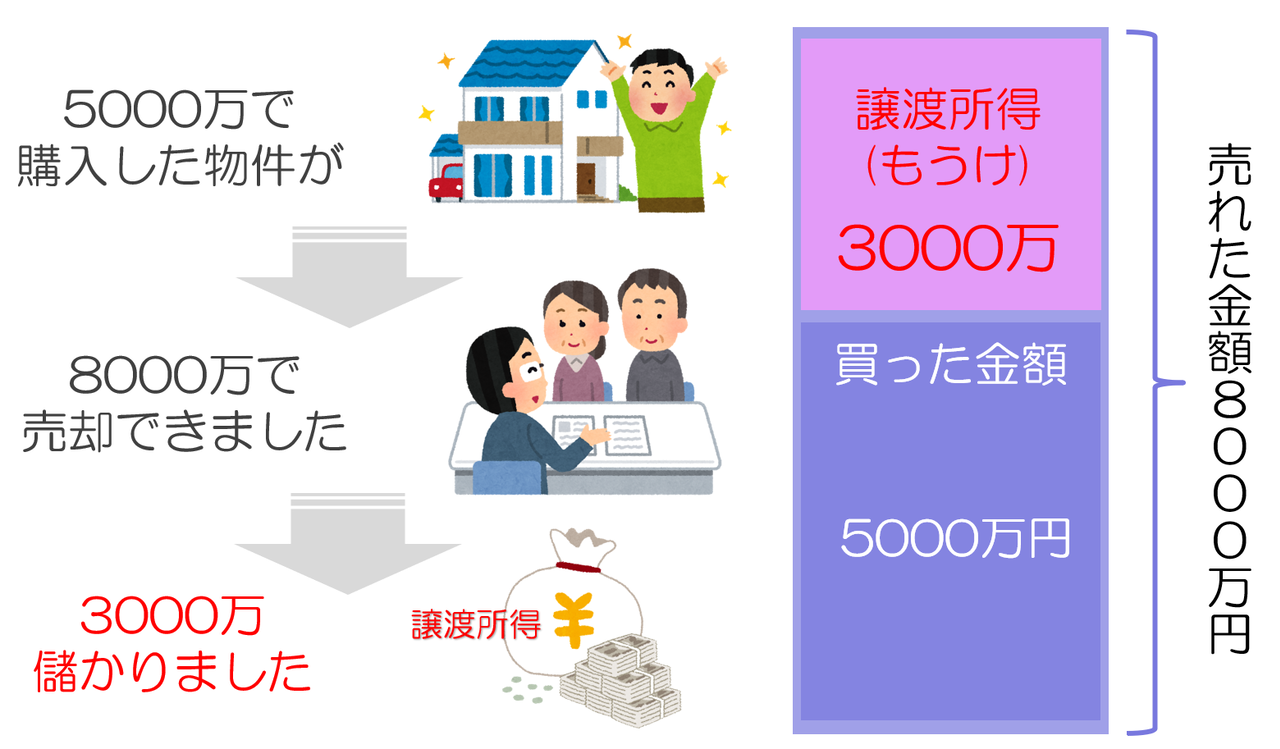

不動産を売った時の儲けの考え方は、とてもシンプルです。買った時の金額と売った時の金額を比べてください。どちらが高くなっていますか?

例えば、5000万で買った物件が8000万で売れました。それであれば3000万の儲けがでましたよね。この儲けのことを、譲渡所得(じょうとしょとく)と言います。

譲渡所得には20%の所得税と住民税が課税されます。ですので、先ほど3000万儲けた人であれば、3000万の20%の600万の税金を払うことになります。

シンプルですよね。

儲けが出ていない時には税金はかかりません。確定申告も必要ないことになります。

※上記の説明はちょっと大雑把すぎるかもしれないので、ご興味ある人はこちらの記事も読んでみてください。

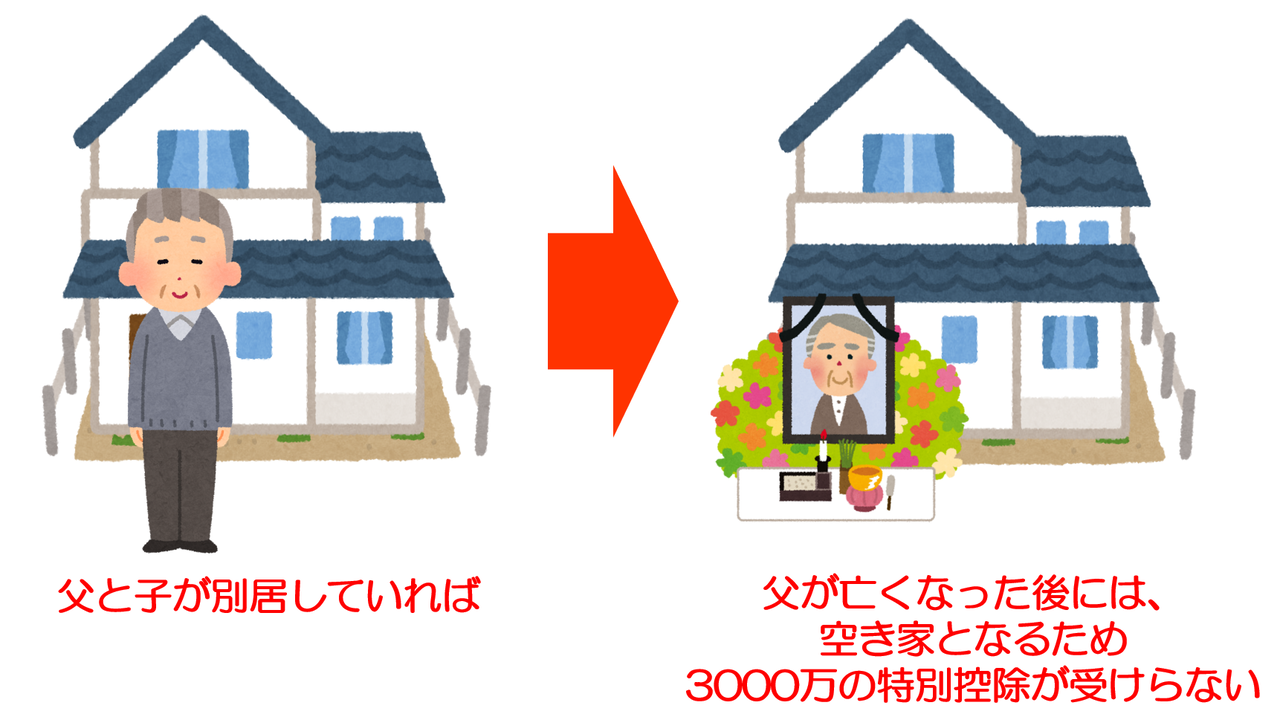

自宅を売却した場合の3000万円控除は使えるか?

実際に住んでいる自宅を売却した場合の優遇税制で3000万円の特別控除があります。しかしこちらの特例については、売却する人が生存しているときに使うものであるため、所有者が亡くなってから物件を相続した人は使うことができません。

※自宅売却した場合の特例についてはこちらの記事に詳しくまとめてありますのでご興味のある人は読んでみてください。

相続空き家の特例の概要

空き家(亡くなった方のお住まい)を相続した相続人が、耐震リフォーム又は取り壊した後にその家屋又は敷地を譲渡した場合には、その譲渡にかかる譲渡所得の金額から3,000万円を特別控除します。

<ポイント解説>

耐震リフォームする場合は、耐震基準適合証明書の有効期限が2年間であるためその間に売却できない場合は再度証明書を取得する必要があるためあまり現実的ではありません。そのため実務上は家屋を撤去して敷地のみを売却するケースが多いです。

適用時期

本特例は相続日から起算して3年を経過する日の12月31日までとなっています。ただし時限立法であるため、2023年12月31日が最後の期限となっております。

※改正等により期限が延長される可能性もあります。

<ポイント解説>

期限までに売却(引渡し)していることが原則ですが、引渡しが期限後であっても、売買契約の締結日が期限前で一定の要件を満たしていれば適用が可能です。

遺産分割の注意点

遺産分割における分け方は注意が必要です!大事なポイントは、亡くなった方の空き家を相続する際は、家屋とその敷地をセットで取得することです!

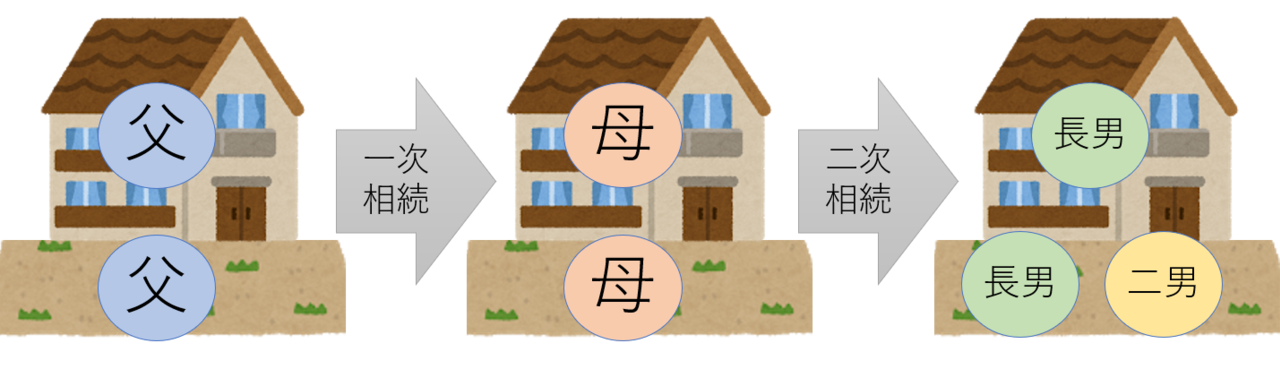

NG①

二次相続のタイミングで、長男が家屋を単独で取得して取り壊し、敷地は長男と二男で1/2ずつの共有とした場合はどうでしょう。

二男は家屋とその敷地をセットで取得していないため要件を満たしていません。

二男は家屋と敷地をセットで取得していなためNG(長男はOK)

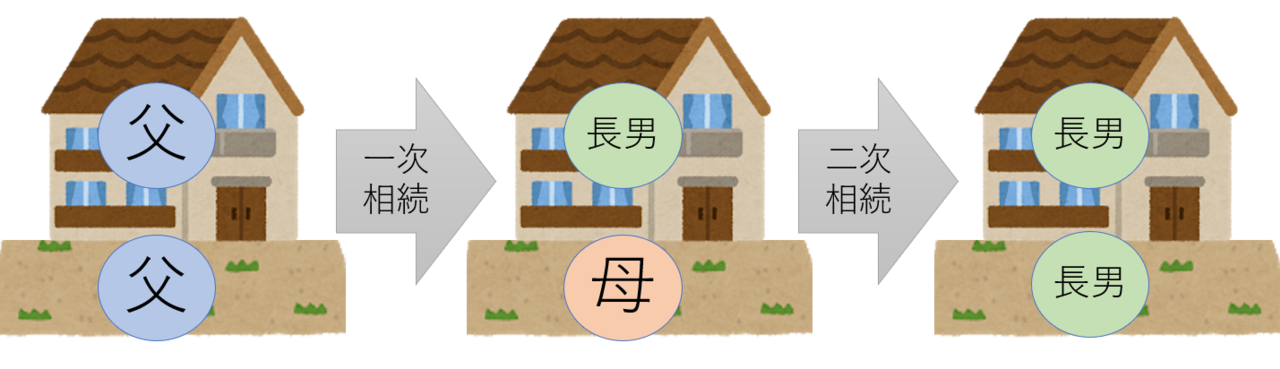

NG②

一次相続のタイミングで長男が家屋を相続し、二次相続のタイミングで長男が敷地を相続した場合はどうでしょう。

長男は家屋と敷地をセットで取得していないため要件をみたしていません。

長男は家屋と敷地をセットで取得していないためNG

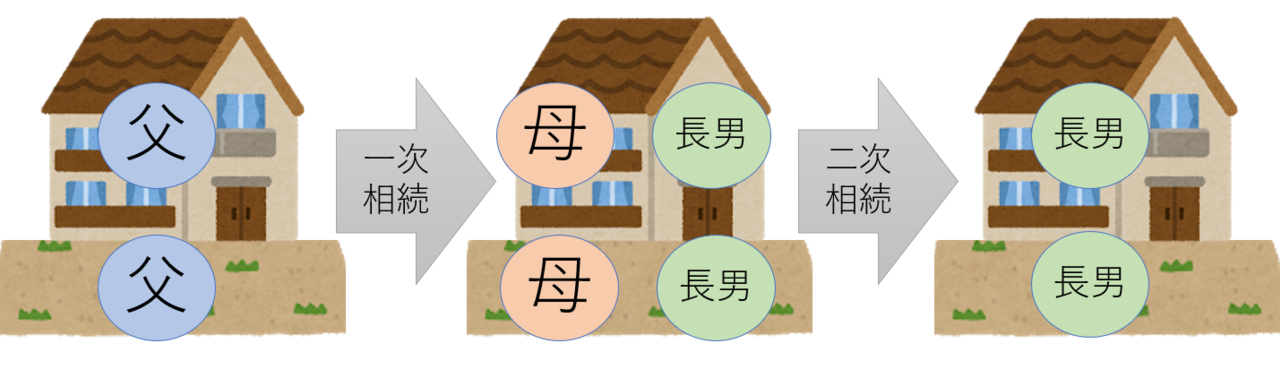

OK①

一次相続のタイミングで配偶者と長男が家屋と敷地を1/2ずつ相続し、二次相続のタイミングで長男が家屋と敷地を1/2を相続した場合はどうでしょう。

長男は家屋と敷地をセットで取得しているため要件を満たしています。

共有状態ではあるが、母の持ち分1/2の家屋と敷地をセットで取得しているためOK

<ポイント解説>

とにかく家屋と敷地をセットで取得することがポイントですが、相続人が複数いる場合は、単独で家屋と敷地を取得するか、共有で家屋と敷地をセットで取得することが大事です。

引渡時の注意点

大事なポイントは、売り主が家屋の取壊しをして買主に引き渡すことです。間違っても買主が取り壊すような売買契約を締結してはいけません。

不動産の譲渡では取壊し費用の負担について調整することがありますが、空き家特例においては売り主が取り壊し費用を負担して引渡し前に更地にすることがポイントとなります。

その他の適用要件の概要

昭和56年5月31日以前に建築された家屋であること。

区分所有登記されている建物でないこと。

相続開始の直前において被相続人以外に居住をしていた人がいなかったこと。

相続の時から譲渡の時まで事業用、貸付用、居住用に供されていないこと。

売却代金が1億円以下であること。

まとめ

空き家売却の特例は、その適用要件について税理士に相談するタイミングが非常に重要となってきます。売却前に相談することはもちろんですが、可能であれば空き家を相続したタイミングで税理士にアドバイスを求めることが大切です。