大手監査法人にて会計監査業務に従事した後、 円満相続税理士法人に入社。 円満な相続の実現をサポートするため、 金融機関等でセミナー講師も担当している。 詳しいプロフィールはこちら

皆さんこんにちは。

円満相続税理士法人、税理士の荒川です。

今回は「国際相続における相続税の納税義務の判定」

について、判定の基礎となる言葉の定義から、危険な注意点について、詳しく解説していきます。

納税義務の判定を誤ると、相続税の負担額に大きな差が生じる可能性があります。実務において極めて重要なポイントですので、ぜひ最後までご覧いただければと思います。

国際相続における相続税の納税義務

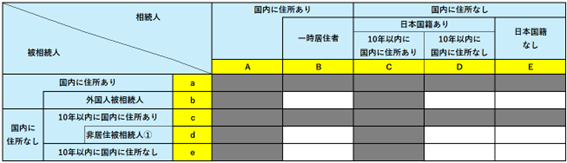

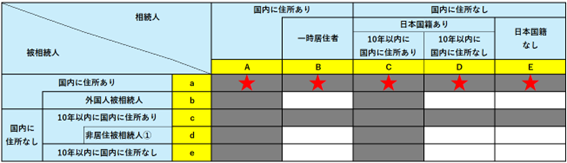

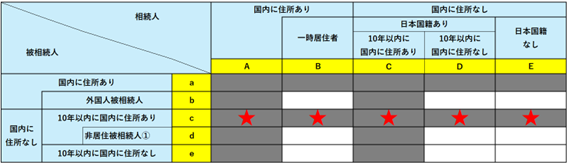

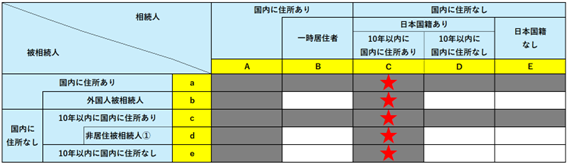

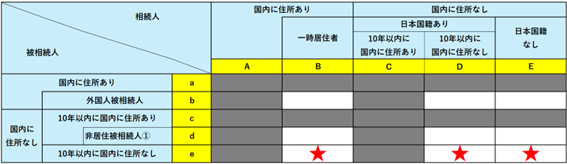

国際相続における相続税の納税義務は、以下表にて判断できます。

グレーハイライトの該当者(無制限納税義務者)は、国内財産および国外財産の両方とも相続税の対象となります。

ホワイトハイライトの該当者(制限納税義務者)は、国内財産のみ相続税の対象となります。

被相続人(a~e)と相続人(A~E)をそれぞれ5つのカテゴリーに分類して、事例で解説します。

事例解説の前に、表に記載されている用語の定義を一緒に確認していきましょう。

一時居住者(B)

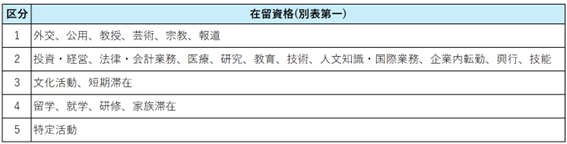

「一時居住者」とは、以下の要件を満たす相続人をいいます。

相続発生日に日本に住所がある

在留資格(別表第一)を有している

相続開始前15年以内において日本国内に住所を有していた期間の合計が10年以下である

外国人被相続人(b)

「外国人被相続人」とは、以下の要件を満たす被相続人をいいます。

相続発生日に日本に住所がある

在留資格(別表第一)を有している

非居住被相続人①(d)

「非居住被相続人①」とは、以下の要件を満たす被相続人をいいます。

相続発生日に日本に住所がない

相続開始前10年以内の日本国内に住所を有していた時に日本国籍を有していなかった

被相続人

亡くなった人

相続人

亡くなった人(被相続人)の財産を相続する権利を持つ人

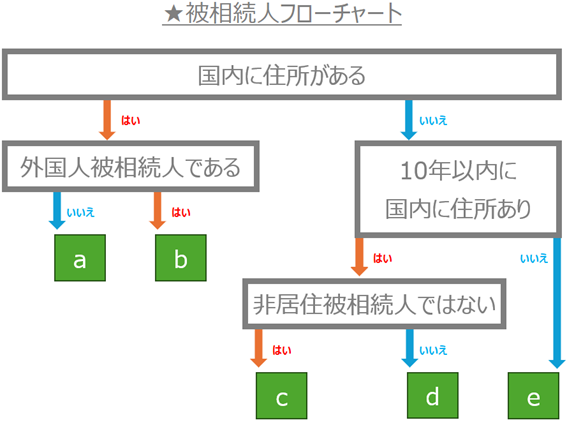

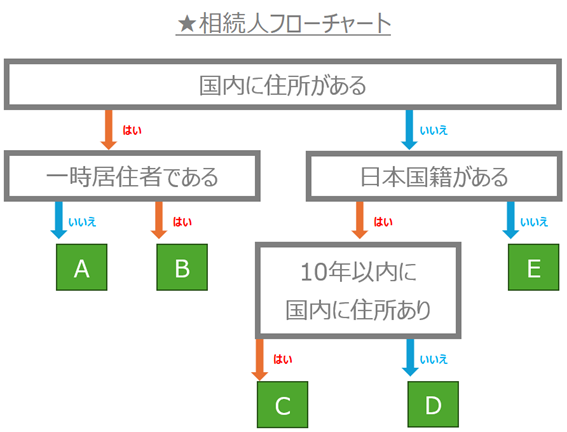

国際相続における納税義務判定フローチャート

納税義務の判定表をフローチャートにすると以下の通りです。

最初はこちらを印刷して、1つ1つ判断いただくと良いかと思います。

【事例解説】 国内財産と 国外財産が相続税の対象となるケース

国内財産および国外財産が相続税の対象となるのは以下の4パターンです。

被相続人が日本に居住している(相続発生日に国内に住所がある)×被相続人日本国籍

被相続人は日本に居住していない(相続発生日に国内に住所がない)×相続開始前10年以内に日本国内に住所を有していたことがある×被相続人日本国籍

相続人が日本に居住している(相続発生日に国内に住所がある)×相続人日本国籍

相続人が日本に居住していない(相続発生日に国内に住所がない)×相続開始前10年以内に日本国内に住所を有していたことがある×相続人日本国籍

(1) 被相続人が日本居住×被相続人日本国籍 (a×A~E)

被相続人が相続発生日に国内に住所ありの場合、被相続人が「外国人被相続人」に該当するかにより分類が異なります。

被相続人が日本国籍を有している場合は、当然、在留資格(別表第一)は有していませんので、「外国人被相続人」に該当せず、国内財産および国外財産が相続税の対象となります。

「外国人被相続人」に該当するかは、日本国籍を有しているかが判断要素ではない点に注意してください。あくまで、在留資格(別表第一)を有しているかが判断要素ですので、日本国籍を有していない=「外国人被相続人」、という判断は危険です。

例えば、日本国籍を有していない永住者や日本人の配偶者等は在留資格(別表第二)に分類されるため、「外国人被相続人」に該当しません。

外国人被相続人(b)

「外国人被相続人」とは、以下の要件を満たす被相続人をいいます。

相続発生日に日本に住所がある

在留資格(別表第一)を有している

(2) 被相続人が日本非居住×10年以内に住所あり×被相続人日本国籍 (c×A~E)

被相続人が相続開始前10年以内に国内に住所を有していたことがあるが、相続発生日に国内に住所なしの場合、被相続人が「非居住被相続人①」に該当するかにより分類が異なります。

被相続人が日本国籍を有していた場合は、「非居住被相続人①」に該当せず、国内財産および国外財産が相続税の対象となります。

(3) 相続人が日本居住×相続人日本国籍 (a~e×A)

相続人が相続発生日に国内に住所ありの場合、相続人が「一時居住者」に該当するかにより判断が異なります。

相続人が日本国籍を有している場合は、当然、在留資格(別表第一)は有していませんので、「一時居住者」に該当せず、国内財産および国外財産が相続税の対象となります。

一時居住者(B)

「一時居住者」とは、以下の要件を満たす相続人をいいます。

相続発生日に日本に住所がある

在留資格(別表第一)を有している

相続開始前15年以内において日本国内に住所を有していた期間の合計が10年以下である

(4) 相続人が日本非居住×相続人日本国籍 ×10年以内に住所あり(a~e×C)

相続人が相続発生日に国内に住所なしの場合、相続人が日本国籍を有しているかまず確認します。次に、相続人が相続開始前10年間に国内に住所を有したことがあるかを確認します。相続人が日本国籍を有していて、相続開始前10年間に国内に住所を有したことがある場合、国内財産および国外財産が相続税の対象となります。

【事例解説】 国内財産のみが相続税の対象となるケース

国内財産のみが相続税の対象となるのは以下の3パターンです。

被相続人が日本に居住している(相続発生日に国内に住所がある)×在留資格がある

被相続人が日本に居住していない(相続発生日に国内に住所がない)×相続開始前10年以内に日本国内に住所を有していたことがある×被相続人日本国籍なし

被相続人が日本に居住していない(相続発生日に国内に住所がない)×相続開始前10年以内に日本国内に住所を有していたことがない

(5)被相続人が日本居住×在留資格(別表第一) (b×B, D, E)

被相続人が相続発生日に国内に住所あり、在留資格(別表第一)を有していた場合、国内財産および国外財産が相続税の対象となる場合と、国内財産のみが相続税の対象となる場合があります。

国内財産のみが相続税の対象となる場合は、相続人が、B、D、Eの場合です。

以下の場合は、いずれも国内財産のみが相続税の対象となります。

相続人が相続発生日に国内に住所あり、一時居住者の要件を満たす⇒相続人Bに分類

相続人が相続発生日に国内に住所なし、日本国籍あり、10年以内に国内に住所あり⇒相続人Dに分類

相続人が相続発生日に国内に住所なし、日本国籍なし⇒相続人Eに分類

(6) 被相続人が日本非居住×10年国内住所あり×被相続人日本国籍なし(d×B, D, E)

被相続人が相続発生日に国内に住所なし、相続開始前10年以内の日本国内に住所を有していた時に日本国籍を有していなかった場合、国内財産および国外財産が相続税の対象となる場合と、国内財産のみが相続税の対象となる場合があります。

国内財産のみが相続税の対象となる場合は 、相続人が、B、D、Eの場合です。

(5)をご参照ください。

(7) 被相続人が日本非居住×10年国内住所なし(e×B, D, E)

被相続人が相続発生日に国内に住所なし、相続開始前10年以内日本国内に住所なし、の場合、国内財産および国外財産が相続税の対象となる場合と、国内財産のみが相続税の対象となる場合があります。

国内財産のみが相続税の対象となる場合は、相続人が、B、D、Eの場合です。

(5)をご参照ください。

Q&A

最後に、国際相続における納税義務の判定に関するよくある質問にお答えします。

Q.「国内に住所がある」とはどういう意味ですか?1年の半分以上(183日)、海外に滞在していれば、日本に住所がないことになりますか?

A.「住所」は、居住の実態により判断されます。1年の半分以上(183日)海外に滞在しているだけで、住所が海外にあると判断されるわけではありません。客観的事実(滞在日数、仕事の中心地、親族の居住状況、資産の所在等)によって、総合的に判定されます。

Q. 海外の大学に留学している場合は、海外に住所があると判断して良いですか?

A. 日本に居住している家族に扶養されている海外留学生は、日本に住所があるものとされます。なお、所得税法上では、1年以上の留学している場合、海外に住所があるものと推定される規定があり、相続税と取り扱いが異なりますので、ご注意ください。

Q. アメリカ人と結婚して米国籍を取得しました。日本国籍に関する手続きをしていなかったので、日本国籍とアメリカ国籍の二重国籍となっていますか?

A. 日本人が結婚して米国籍を取得した場合、日本国籍は喪失します。日本で特に手続きをしなくても、自動的に日本国籍を喪失することになります。

国籍法第11条

日本国民は、自己の志望によつて外国の国籍を取得したときは、日本の国籍を失う。

Q. 日本国籍と米国籍の二重国籍です。相続が発生した時、どちらかの国籍を任意で選ぶことはできますか?

A. 二重国籍の人は、相続税の納税義務判定上、日本国籍があるものと判断されます。

Q. 全員アメリカで生まれアメリカ国籍ですが、妹だけ日本人と国際結婚をし、配偶者ビザで長年日本に住んでいます。それ以外の父・母・兄は、生まれてこの方、日本に住んだことはなく、ずっとアメリカに住んでいます。

また、父の財産は3億円で、財産はすべてアメリカ国内にあります。分け方は、遺言やトラストで決められており、母・兄・妹はそれぞれ1億円ずつ相続しました。

日本の相続税申告はどのようになるのでしょうか?

A. 妹様のみが日本で相続税申告する必要があります。妹様は、日本にお住まいで、一時的な居住ではないため、全世界課税となります。一方、お母様とお兄様は、日本に所在する財産を相続する場合には、日本の相続税の対象となりますが、今回は財産すべてがアメリカにあるため、日本の相続税申告を行う必要はありません。

おわりに

今回は「国際相続における相続税の納税義務の判定」について、事例と共に解説をしました。納税義務の判定は、一つ一つ慎重に判断する必要があり、判定を誤ると相続税の負担額に大きな差が生じる可能性があります。

円満相続税理士法人では、アメリカ国籍でLAで開業されている税理士の佐野John司先生と提携しております。安心して、お問い合わせください。