.png)

円満相続税理士法人 税理士

学生時代に税理士試験の受験を始め、在学中に4科目取得し群馬県の会計事務所に就職。売上規模数十億円の企業の法人税、相続税を担当しつつ25歳の時に税理士試験合格。

皆さんこんにちは。

円満相続税理士法人、税理士の加藤です。

今回は、「持分あり医療法人」が抱える重大なデメリットを5つご紹介します。

(医療法人の基本的な事項は、次の記事を参考にしてください。)

医療法人の持分は、その評価額が高額になるケースが多く、それに伴い税金などの負担も上昇してしまいます。

早い段階から対策をしなければ、最悪の場合、医療法人の経営自体が立ち行かなくなるときもあるのです。

この記事を参考に、持分あり医療法人のリスクを再認識していただき、その対策を検討いただければと思います!

デメリット①:莫大な相続税

持分あり医療法人の場合、その「持分」は相続財産となります。

(株式会社の「株式」のように考えると分かりやすいかと思います。)

そして、その持分は「取引相場のない株式の評価」に準じて評価をすることとなります。

医療法人の場合、利益や内部留保が多額となり、その評価額が数億~数十億円となるケースも多いです。

そのため、自然と相続税の負担も莫大になっていきます。

相続税の問題は、医療法人を相続する場合には切っても切れないものとなります。

特に、その相続税を払えるだけの「資金」が無い場合には、問題はより大きくなっていきます。

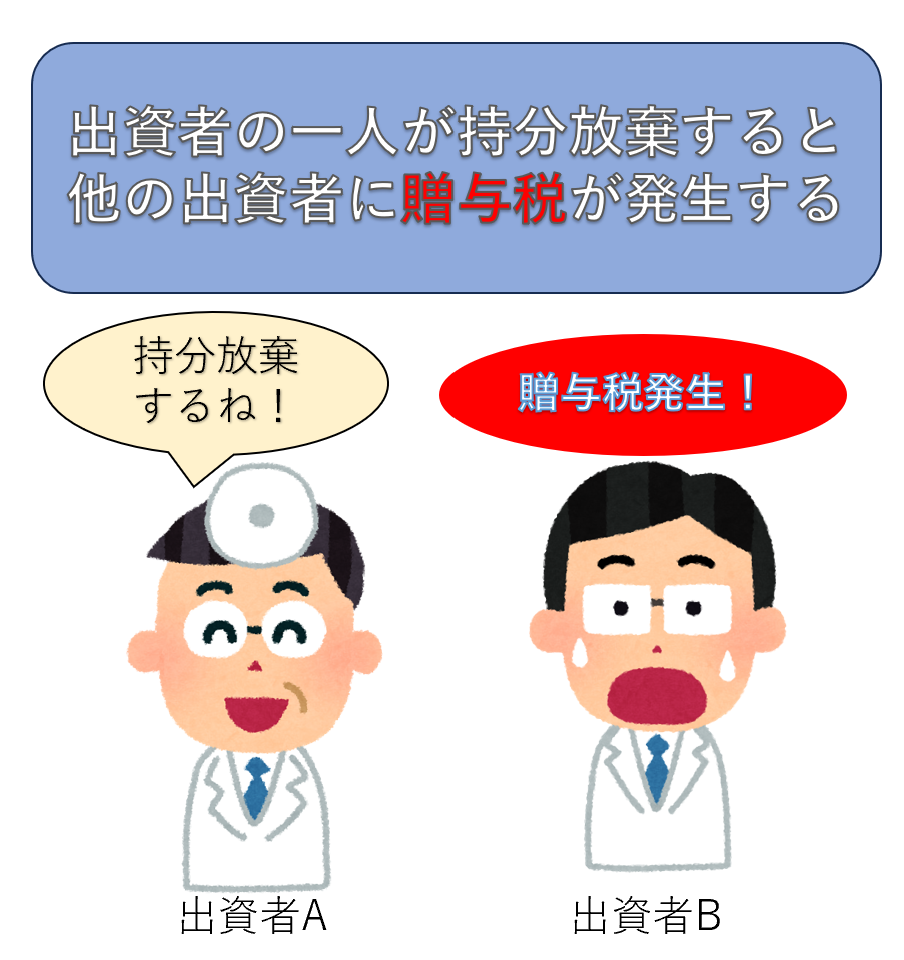

デメリット②:他の出資者へ贈与税

デメリット①で説明した通り、医療法人の持分には、多額の相続税が発生する可能性があります。

そこで、出資者の一人が

相続税払えないから、持分は放棄するよ!

とするケースもあります。

しかし、このような持分の放棄をしてしまうと、他の出資者に莫大な「贈与税」が発生してしまうのです!

例えば次の例で、出資者Aが持分を放棄したとします。

~持分放棄の例~

出資者:A(50%)、B(50%)

医療法人の評価額:10億円

持分を放棄したAについては、税金の問題は発生しません。

みなし譲渡所得の問題が生じる、という考えもあるのですが、これは国税庁から次のように発表されているため、考慮する必要がありません。

個人出資者の持分なし医療法人への移行に伴う出資持分の放棄については、それが、医療法人への贈与による出資持分の移転を伴うものであれば、出資持分の時価によるみなし譲渡課税(所得税法(昭和40年法律第33号)第59条)の問題が生じるが、次のことから株式の消却と同様、譲渡性が認められないため、譲渡所得課税は生じないものと解される。

問題は、持分を放棄していないBに生じます。

税法のルールでは、医療法人の出資者の一部が持分を放棄した場合、残りの出資者の持分の価値が上昇する、という考え方をします。

そして、その価値の上昇について「贈与税」が発生するのです。

例の場合、Aが持分を放棄することにより、Bの持分の価値が上昇します。

具体的には、Aの持分相当である5億円(10億円×Aの持分50%)が、その上昇額となります。

結果として、Bに対して5億円分の贈与があったものとして贈与税が発生するのです。

このように、相続税の負担を避けるために持分を放棄すると、他の出資者に対して贈与税が発生してしまうリスクも、しっかりと念頭に置いておかなければいけません。

デメリット③:医療法人にも贈与税

デメリット②の場合では、Aが持分を放棄するとBに贈与税が発生しました。

それでは、

贈与税払うのはもったいないから、出資者全員で持分放棄しよう!

と、AとBが一緒に持分を放棄するとどうなるでしょうか?

このときは他の出資者がいないので、持分放棄による贈与税は発生しないと思ってしまいますが、ここに落とし穴があります。

実は、出資者が全員その持分を放棄したときは、医療法人に対して贈与税が発生してしまうのです!

法人について贈与税というのが、少し違和感がありますが、そのようになってしまうのです。

デメリット②の事例で、AとBが放棄をした場合、

医療法人は、Aの持分5億円(10億円×50%)とBの持分5億円(10億円×50%)の、合計10億円分贈与を受けたことになります。

持分放棄を安易に行ってしまうと、この事例のように多額の贈与税が医療法人に発生してしまうこともあるので、細心の注意を払いましょう。

デメリット④:払戻請求

出資者が請求する場合

持分あり医療法人のデメリット4つ目は、出資者などから払戻請求をされる可能性があることです。

出資者が退職などする場合、医療法人に対し、持分相当の財産の払い戻しを請求することが出来ます。

この「持分相当の財産」とは出資額ではありません。

例えば、最初に1,000万円を出資した人に対して、その出資額を返還するだけであれば、医療法人にとって大きなリスクにはなりません。

しかし持分相当の財産とは、出資者が退職する時点での医療法人の時価純資産価額で計算することになるのです。

具体例で説明します。

~前提条件~

出資者:A(1,000万円出資)、B(1,000万円出資)

医療法人の時価純資産価額:10億円

仮にAが退職をして払戻請求をしたとします。

この時に医療法人がAに対して支払う「持分相当の財産」はいくらかでしょうか?

正解は5億円です!

医療法人はAとBが50%ずつ持ち合っていることになります。

そのため、Aは50%相当部分である5億円もの大金を、医療法人に対して請求出来てしまいます。

出資をした当初は2,000万円の価値しかなかった医療法人も、時の経過によって規模が拡大していきます。

払戻請求は、その規模が拡大した後の価値(例の場合10億円)で計算をすることになるので、医療法人にとって大きなリスクとなるのです。

出資者の相続人が請求する場合

上記では、出資者本人が医療法人に対して払戻請求をする場合を紹介しました。

しかし出資者本人の場合、

医療法人に迷惑をかけたくないから、払戻請求は控えますね。

と医療法人のデメリットを考慮してくれるケースがあります。

このように、出資者本人から払戻請求がされるリスクは無い、ということもあるかと思いますが、ここで安心はできません。

出資者が亡くなったあと、その相続人が払戻請求を行う、ということが考えられるからです。

具体例で説明します。

~前提条件~

出資者:A(1,000万円出資)、B(1,000万円出資)

医療法人の時価純資産価額:10億円

※Aが亡くなったことにより、Aの持分は子供のCが取得した

Aは自分自身で出資した医療法人について一定の理解があるので、払戻請求を控えていましたが、子Cが医療法人と関係が無い場合、遠慮なく請求をしてくるケースが考えられます。

医療法人なんて俺には関係ないから、お金をもらうぞ!

ということですね。

また、Cについても医療法人に理解があるものの、持分について発生する相続税を納めるために、やむを得ず請求をしなければならなくなる、というケースもあります。

払戻請求が医療法人に負担がかかるのは分かるのですが、相続税が納められないので、請求をさせてもらいます。

ということです。

このように、医療法人に対する払戻請求については、出資者本人だけではなく、相続人も行う事が出来てしまいます。

したがって、現状は払戻請求のリスクが無いからと考えていると、急に問題が生じることがありますので、注意する必要があるでしょう。

デメリット⑤:遺留分

持ち分あり医療法人のデメリット5つ目は、遺留分のリスクです。

これまで説明した通り、医療法人の持分は相続財産となります。

医療法人の持分の評価額が高額になると、他の財産とのバランスが悪くなってしまいます。

例えば次のような場合が問題です。

~前提条件~

被相続人:A

相続人:子B(後継者)、子C、子D

財産:医療法人の持分10億円、現金2億円

※Aは遺言によって、全ての財産を後継者のBに相続させている。

このようなとき、相続人の関係性が良好であり、遺言書の内容で手続きが出来るのであれば問題は生じません。

しかしながら、相続人の中に

お兄さんだけ多額の財産をもらってズルい!

という人がいる場合には、問題が生じる可能性があります。

相続人には、財産を最低限取得することができる「遺留分」という権利があります。

この遺留分は、全ての財産の〇割、という形で計算されるので、医療法人の持分も対象となってしまうのです。

具体例の子CとDの遺留分は、

子Cの遺留分:(10億円(持分)+2億円(現金))×1/6(遺留分)=2億円

子Dの遺留分:同上=2億円

合計4億円

となります。

もし子CとDに遺留分を請求された場合、Aは4億円の現金を支払わなければならないのですが、相続した2億円だけでは足りません。

このように、医療法人の持分が相続財産の大半を占めている場合には、遺留分のリスクを事前にしっかりと把握しておくべきかと思います。

デメリットへの対策

これまで説明した通り、持分あり医療法人については、様々なデメリットがあります。

このデメリットを、全て問題なく解決する方法は残念ながら無いのですが、考えられる対策をいくつかご紹介します。

持分なし医療法人へ移行する

持ち分あり医療法人については、一定の要件を満たすと、税金の負担をすることなく、持分なし医療法人に移行することができます。

無税で持分なし医療法人に移行する方法は、

①:相続税法施行令第33条第3項による移行

②:租税特別措置法第70条の7の14による移行

の2種類あるのですが、租税特別措置法による移行の方が柔軟であり、要件も軽くなっています。

しかしながら、要件自体はどちらの方法でも存在しているので、それを満たすことが出来るのか?という部分は整理する必要があります。

仮に、持分なし医療法人に移行できた場合には、持分という考え方が無くなるので、相続税や払戻請求、遺留分といったリスクを解消することができます。

ただ、持分の放棄は財産の放棄のため、本来であれば貰えるはずの財産が無くなるという点は、考慮しておくべきでしょう。

生命保険を活用し資金を確保する

これまで説明したリスクは、どれも多額の資金が必要になるものでした。

相続税の納税資金、払戻請求をされた場合の払戻金、遺留分相当額の資金など、持ち分あり医療法人の対策は、そのまま資金の対策といっても過言ではありません。

収入などを貯蓄しておくことも大切ですが、資金問題の解決策として、やはり生命保険の活用は外せないでしょう。

契約者(保険料負担者):出資者

被保険者:出資者

受取人:後継者

という設定をすれば、後継者にキャッシュが入ることになりますので、それを相続税の納税や、遺留分の支払いに充てることができます。

生命保険の非課税枠(500万円×法定相続人の数)も活用できるので、この点も非常に有効です。

また、退職金を支払う場合には、

契約者(保険料負担者):法人

被保険者:出資者

受取人:法人

という契約も有効です。

出資者が亡くなったとき、保険金が法人に対して支払われ、それを原資として後継者に死亡退職金が支払われるような仕組みは、ぜひ整えておきましょう。

持分の評価額が高額な場合、相続税の税率も高くなることが予想されます。

このような場合には、

契約者(保険料負担者):後継者

被保険者:出資者

受取人:後継者

という保険契約を締結することも手です。

出資者が亡くなった時の保険金については、後継者の一時所得(所得税)とすることが出来るので、このような形態も検討した方が良いでしょう。

持分の評価を引き下げる

持分の評価額が高額の場合、相続税の負担なども大きくなってしまいます。

そのため、その評価額を下げることもデメリットの回避につながります。

引き下げる方法で最も効果が高いと思われるのは、退職金の支払いかと思います。

退職金については、不相当に高額な支給をしてしまうと問題になりますので、その支給額には注意が必要です。

またその他には、損金算入される保険の活用、含み損がある資産の売却なども、評価額を下げる効果があります。

まとめ

今回は、持ち分あり医療法人の抱えるリスクについて解説しました。

持ち分あり医療法人の場合、様々なリスクを検討しなければならず、解決をするときにも時間がかかってしまいます。

そのため、なるべく早い段階から現状を把握し、その対策を講じる必要があるのです。

もし医療法人についてお困りの場合には、ぜひ一度、専門の税理士の相談をすることをお勧めします。

弊社でも資産税に特化した税理士が、最初から最後まで対応いたしますので、何かあったときはお気軽にお問い合わせください!