.png)

円満相続税理士法人 税理士

学生時代に税理士試験の受験を始め、在学中に4科目取得し群馬県の会計事務所に就職。売上規模数十億円の企業の法人税、相続税を担当しつつ25歳の時に税理士試験合格。

皆さんこんにちは。

大宮円満相続税理士法人、代表税理士の加藤です。

今回は

「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」

について、

・どのような場合に必要なの?

・要件は?

・添付資料は?

といった、基本的な事項から、危険な注意点について、詳しく解説していきます。

この申請書の提出を忘れてしまうと、相続税の負担が跳ね上がる可能性もあるので、ぜひ最後までご覧いただければと思います。

この申請書については、前段階として

「3年以内の分割見込書」

という書類の提出が必要になります。

「3年以内の分割見込書」については、次の記事で詳しく解説をしています。

まずはこちらの記事を確認いただき、その後に、こちらの記事を読んでいただければと思います。

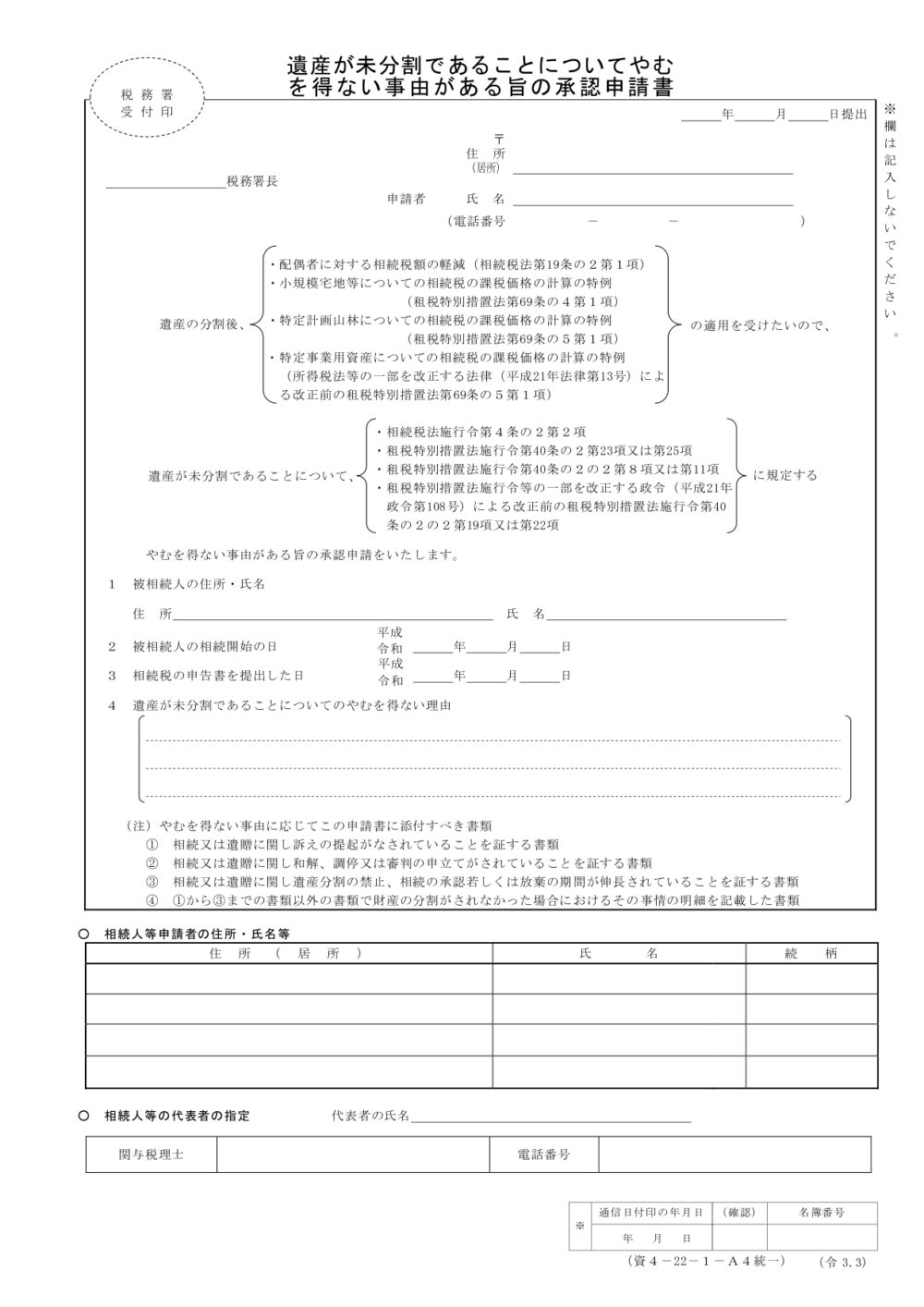

やむを得ない事由がある旨の承認申請書とは?

まずは

「遺産が未分割であることについてやむを得ない事由ある旨の承認申請書」

の実物を見てみましょう。

なお、この申請書については、下記の国税庁HPより取得することができます。

〈国税庁HP:遺産が未分割であることについてやむを得ない事由がある旨の承認申請〉

提出が必要な場合は?

それでは「やむを得ない事由がある旨の承認申請書」が、どのような場面で必要になるのかを解説していきます。

この申請書が必要になるのは、

「3年以内の分割見込書」を提出していたが、3年以内に分割がまとまらなかった場合

となります。

次の4つの特例は、分割がまとまらなかった場合には適用ができません。

・配偶者に対する相続税額の軽減

・小規模宅地等の特例

・特定計画山林の特例

・特定事業用資産の特例

ただし、相続税の申告期限後の3年間に分割が確定したときは、「3年以内の分割見込書」の提出を要件に、改めて適用が出来るようになります。

しかしながら、3年以内に分割がまとまらない、なんてこともあり得ます。

そのため、やむを得ない事由がある場合に限って、この「3年間」という期限を延長するために、「やむを得ない事由がある旨の承認申請書」を提出する必要があるのです。

なお、4つの特例は原則として、3年以内に分割がまとまらなかった場合には適用できなくなります。

あくまでも「やむを得ない事由」がある時は延長ができる、という制度なので、無条件での延長は出来ないことに注意です。

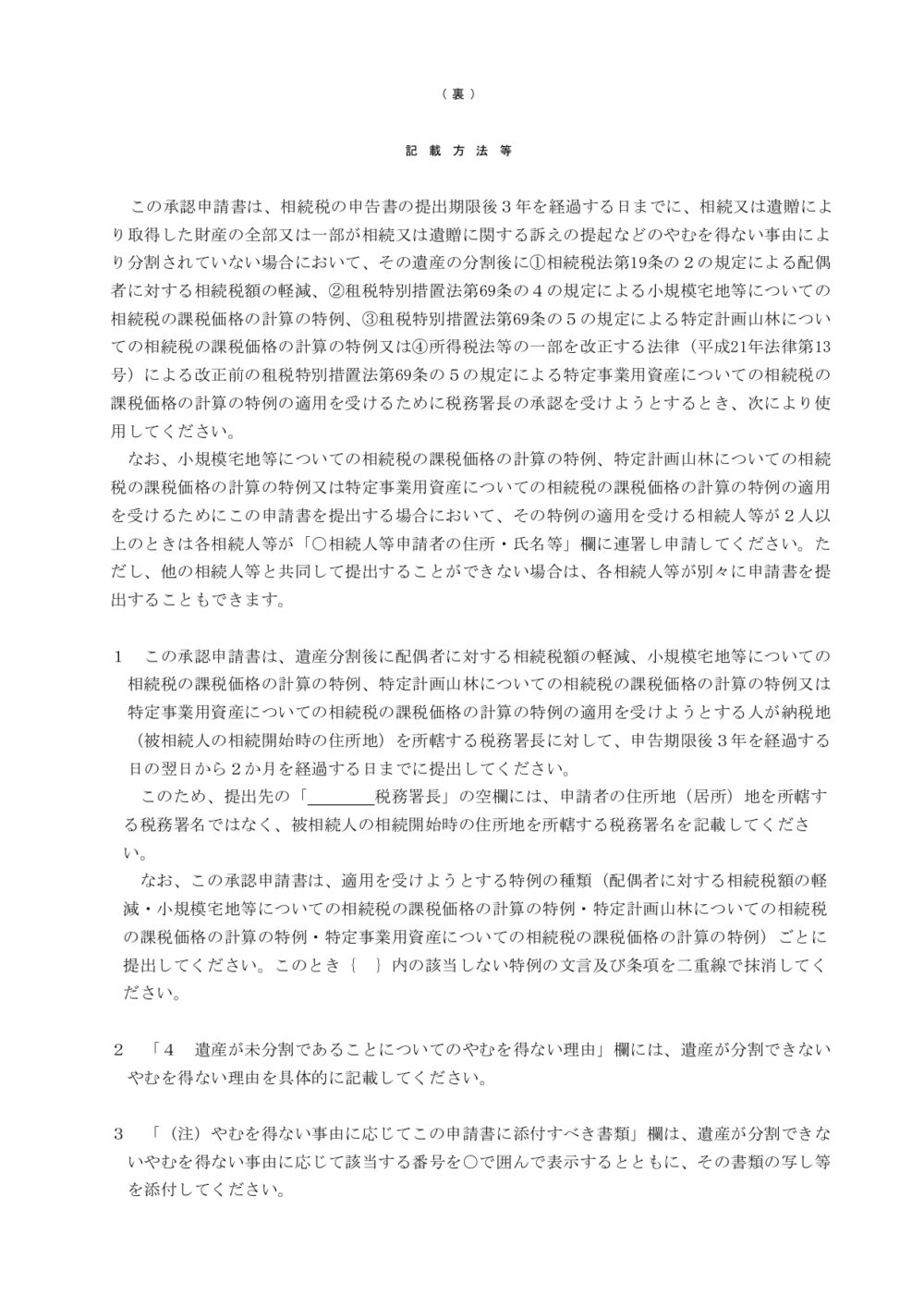

提出期限は?

「やむを得ない事由がある旨の承認申請書」の提出期限は、

相続税の申告期限から3年を経過する日の翌日から2か月を経過する日まで

となっています。

~提出期限の具体例~

①:相続発生日→X1.2.10

②:相続税の申告期限→X1.12.10

③:申告期限から3年を経過する日→X4.12.10

④:提出期限(③の翌日から2か月を経過する日)→X5.2.10

なお、「やむを得ない事由がある旨の承認申請書」は、当初申告期限から3年を経過する日よりも前に提出することは出来ませんので注意してください。

提出を忘れた場合は?

「やむを得ない事由がある旨の承認申請書」については、提出を忘れてしまった場合の救済措置は一切ありません。

したがって、1日でも提出期限を過ぎてしまうと、二度と各種特例は適用できなくなるので、細心の注意を払って期限を確認しましょう。

提出方法は?

「やむを得ない事由がある旨の承認申請書」は、相続人連名でも、個々に提出することもできます。

また、「やむを得ない事由がある旨の承認申請書」については、各種特例ごとに提出をする必要があります。

したがって、「配偶者に対する相続税額の軽減」と「小規模宅地等の特例」を適用したい場合には、2枚の申請書を提出しなければならないので注意してください。

なお「やむを得ない事由がある旨の承認申請書」の提出先は、被相続人の相続開始時の住所地を所轄する税務署となります。

申請者の住所地の税務署ではないので、こちらも忘れないようにしましょう。

やむを得ない事由とは?

それでは、「遺産が未分割であることについてのやむを得ない事由がある旨の承認申請書」の最も重要な論点である、「やむを得ない事由」について解説していきます。

「3年以内の分割見込書」については、分割がまとまらなかった理由は特に要件とされていませんでした。

つまり未分割の理由がどのようなものでも、3年間は猶予が可能となります。

しかし、今回の「やむを得ない事由がある旨の承認申請書」は話が違います。

「やむを得ない事由」については、「相続税法施行令第4条の2第1項」という規定によって、厳密に定められているのです。

(具体例はこれから解説します。)

つまり、その要件を満たしていない理由は、延長は認められないということになります。

なんとなく話し合いが出来なかった

ちょっと面倒で放置していました

という理由は認められないのです。

やむを得ない事由の具体例は?

ここからは「やむを得ない事由」を具体的に解説していきます。

「相続税法施行令第4条の2第1項」では、4つの事情を「やむを得ない事由」と認めています。

そこで、この4つの事情を一つ一つ見ていきましょう。

①:訴えの提起がされている場合

「やむを得ない事由」の1つ目は、その相続について訴えの提起がされている場合です。

いわゆる裁判となってしまって分割がまとまらない場合は、「やむを得ない事由」と認められるのですね。

~相続税法施行令第4条の2第1項1号~

当該相続又は遺贈に係る法第十九条の二第二項に規定する申告期限(以下次項までにおいて「申告期限」という。)の翌日から三年を経過する日において、当該相続又は遺贈に関する訴えの提起がされている場合(当該相続又は遺贈に関する和解又は調停の申立てがされている場合において、これらの申立ての時に訴えの提起がされたものとみなされるときを含む。)

②:和解等の申立てがされている場合

「やむを得ない事由」の2つ目は、和解、調停、審判の申し立てがされている場合です。

訴えの提起までにならなくとも、上記のような事情があるときは、「やむを得ない事由」があるとして期限の延長が認められます。

~相続税法施行令第4条の2第1項2号~

当該相続又は遺贈に係る申告期限の翌日から三年を経過する日において、当該相続又は遺贈に関する和解、調停又は審判の申立てがされている場合(前号又は第四号に掲げる場合に該当することとなつた場合を除く。)

争族関係での未分割の場合、訴えの提起か和解等の申し立てが要件となります。

つまり

・当事者間で話し合いたくない

・裁判外で弁護士が協議している

などの理由は認められない可能性が高いです。

③:遺産分割が禁止等されている場合

遺産の分割が禁止されている場合には、当然に未分割となりますので、これらの時も「やむを得ない事由」となります。

~相続税法施行令第4条の2第1項3号~

当該相続又は遺贈に係る申告期限の翌日から三年を経過する日において、当該相続又は遺贈に関し、民法(明治二十九年法律第八十九号)第九百八条第一項若しくは第四項(遺産の分割の方法の指定及び遺産の分割の禁止)の規定により遺産の分割が禁止され、又は同法第九百十五条第一項ただし書(相続の承認又は放棄をすべき期間)の規定により相続の承認若しくは放棄の期間が伸長されている場合(当該相続又は遺贈に関する調停又は審判の申立てがされている場合において、当該分割の禁止をする旨の調停が成立し、又は当該分割の禁止若しくは当該期間の伸長をする旨の審判若しくはこれに代わる裁判が確定したときを含む。)

④:その他やむを得ない事由がある場合

「やむを得ない事由」の4つ目は、上記3つの他に、税務署長が個別に認めた事情となります。

~相続税法施行令第4条の2第1項4号~

前三号に掲げる場合のほか、相続又は遺贈に係る財産が当該相続又は遺贈に係る申告期限の翌日から三年を経過する日までに分割されなかつたこと及び当該財産の分割が遅延したことにつき税務署長においてやむを得ない事情があると認める場合

なお、税務署長が個別に認める事情とは、具体的には次の通りです。

~相続税基本通達19の2-15~

(1) 当該申告期限の翌日から3年を経過する日において、共同相続人又は包括受遺者の一人又は数人が行方不明又は生死不明であり、かつ、その者に係る財産管理人が選任されていない場合

(2) 当該申告期限の翌日から3年を経過する日において、共同相続人又は包括受遺者の一人又は数人が精神又は身体の重度の障害疾病のため加療中である場合

(3) 当該申告期限の翌日から3年を経過する日前において、共同相続人又は包括受遺者の一人又は数人が法施行地外にある事務所若しくは事業所等に勤務している場合又は長期間の航海、遠洋漁業等に従事している場合において、その職務の内容などに照らして、当該申告期限の翌日から3年を経過する日までに帰国できないとき

(4) 当該申告期限の翌日から3年を経過する日において、法施行令第4条の2第1項第1号から第3号までに掲げる事情又は(1)から(3)までに掲げる事情があった場合において、当該申告期限の翌日から3年を経過する日後にその事情が消滅し、かつ、その事情の消滅前又は消滅後新たに同項第1号から第3号までに掲げる事情又は(1)から(3)までに掲げる事情が生じたとき

添付資料は?

「やむを得ない事由がある旨の承認申請書」を提出するときは、一定の資料を添付しなければいけません。

その添付資料は「やむを得ない事由」ごとに変わってきまして、具体的には下記の通りです。

~添付資料~

〈訴えの提訴がされている場合〉

訴えの提訴がされていることを証する書類

(例)

・訴状の写しなど

〈和解等の申し立てがされている場合〉

和解等の申し立てがされていることを証する書類

(例)

・申立書の写しなど

〈遺産分割が禁止等されている場合〉

遺産分割が禁止されていること等を証する書類

(例)

・決定通知書等の写し

〈その他の事由〉

項目ごとに、その事由を証する書類

(例)

・捜索願、失踪届等

・障害者手帳

・ビザ、パスポート、勤務先の証明書等

・その他、必要に応じた資料

まとめ

今回は「遺産が未分割であることについてのやむを得ない事由がある旨の承認申請書」について、基本的な事や注意点を解説しました。

この申請書は、通常の相続税の申告では、あまり目にすることは無いのですが、必要になる場面で間違えてしまうと、相続税の負担が非常に大きくなってしまいます。

税理士でも、この手続きについて慣れていない場合もあるので、もし皆様の中で不安なことがある場合は、一度相続税を専門にしている税理士に相談をしてみてはいかがでしょうか?

また、未分割での申告で適用が出来る特例と適用できない特例については、次のブログで詳しく解説していますので、こちらも併せてご確認ください。

弊社では相続税を専門としている税理士が最初から最後まで対応をさせていただきますので、何かあればぜひご連絡ください!

最後までお読みいただきありがとうございました!