円満相続税理士法人 税理士 地方銀行で働きながら税理士を目指し、40歳で官報合格。地方銀行を退社後、三重県内の税理士事務所を経て、相続専門の円満相続税理士法人へ入社。税理士に加えて、宅建士と社労士の資格を保有しており、税金面だけでなく、不動産や年金などのご相談にも対応できるよう日々研鑽に励んでいます。 詳しいプロフィールはこちら

「取得費加算の特例」とは、「相続した財産を相続開始から3年10ヵ月以内に売却した場合、売却した財産に対応する相続税を、譲渡所得を計算する際の取得費に加算できる」という、譲渡所得税を軽減する特例です。

対象の財産は、不動産だけでなく、株式や投資信託、ゴルフ会員権や絵画等など譲渡所得となるものであれば使えます。

外貨預金の為替差益など、雑所得となるものについては使えません。

最近では金価格の高騰が続いており、相続した金地金の売却の際、この特例を使うケースも増えています。「取得費加算の特例」は、使用期限がありますが、回数制限はないため、3~4年に分けて売却を行い(累進課税の税率を抑えつつ)、毎年この特例を使うといった方法も可能です。

節税効果が大きい「取得費加算の特例」ですが、遺産分割において代償金を使うと、「取得費加算額※」が少なくなって不利になります。

※正確には「譲渡した相続財産の取得費に加算される相続税額」といいます。

具体的な事例を見てみましょう!

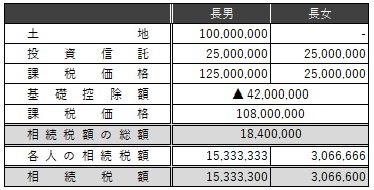

相続人:長男・長女

財産:土地1億円、投資信託5000万円

土地は長男が取得し、投資信託5000万円は長男と長女が半分する取得するものとします。

「①代償金を使わないケース」と「②代償金を使うケース」で、土地に係る取得費加算額を考えます。

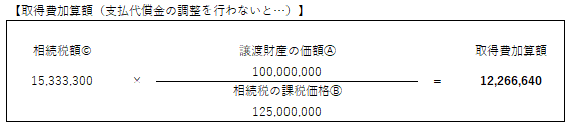

【①代償金を使わないケース】

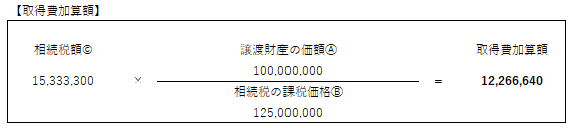

①代償金を使わないケースでは、取得費加算額は12,266,640円となります。

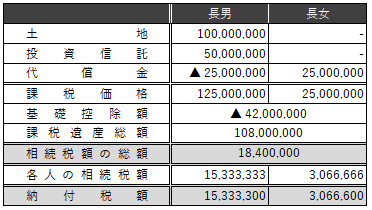

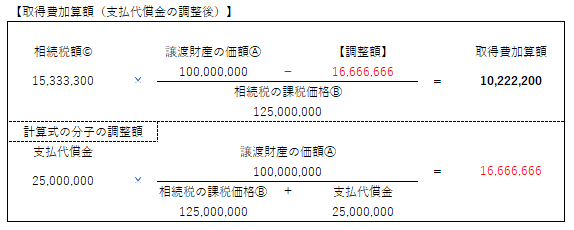

【②代償金を使うケース】

代償金がある場合、計算式の分母(相続税の課税価格Ⓑ)は、支払代償金が控除された後の金額となっています。そのため、計算式の分子(譲渡財産の価額Ⓐ)から、支払代償金の譲渡財産に対応する金額を控除する調整を行います。

②代償金を使うケースでは、譲渡財産の価額から支払代償金の譲渡財産に対応する金額を控除する調整を行うため、取得費加算額は10,222,200円となります(取得費加算額が減少して不利になります)。

預金や有価証券などは一人が取得するとした方が、金融機関における名義変更手続きが容易になるなど、実務上は代償金を使った遺産分割も多く行います。相続のプロを目指す方は、代償金を使うと「取得費加算の特例」で不利になることを抑えたうえで、分割方法を提案できるようにしましょう。

なお、上記のケース、例えば、土地と投資信託の遺産分割協議書を分けたうえで「投資信託5000万円を取得する代償として2500万円を支払う」とすれば、土地の取得と投資信託に係る代償金の支払いが無関係となるため、調整計算を不要とできるのでは?とも考えられます。

ただし、分割内容を分けることで調整計算が不要となる取扱いを認めると不公平が生じるため、税務署では認めない取扱いのようです。そのため、相続全体で代償金の支払いがあれば、調整計算を行うとした方が良いと考えます。

【根拠条文】

(取得費加算の特例)

租税特別措置法第39条 (相続財産に係る譲渡所得の課税の特例)

相続又は遺贈(贈与者の死亡により効力を生ずる贈与を含む。以下この条において同じ。)による財産の取得(相続税法又は第70条の5、第70条の6の9、第70条の7の3若しくは第70条の7の7の規定により相続又は遺贈による財産の取得とみなされるものを含む。第6項において同じ。)をした個人で当該相続又は遺贈につき同法の規定による相続税額があるものが、当該相続の開始があつた日の翌日から当該相続に係る同法第27条第1項又は第29条第1項の規定による申告書(これらの申告書の提出後において同法第4条第1項に規定する事由が生じたことにより取得した資産については、当該取得に係る同法第31条第2項の規定による申告書。第4項第1号において「相続税申告書」という。)の提出期限(同号において「相続税申告期限」という。)の翌日以後3年を経過する日までの間に当該相続税額に係る課税価格(同法第19条又は第21条の14から第21条の18までの規定の適用がある場合には、これらの規定により当該課税価格とみなされた金額)の計算の基礎に算入された資産の譲渡(第31条第1項に規定する譲渡所得の基因となる不動産等の貸付けを含む。以下この項、第4項及び第8項において同じ。)をした場合における譲渡所得に係る所得税法第33条第3項の規定の適用については、同項に規定する取得費は、当該取得費に相当する金額に当該相続税額のうち当該譲渡をした資産に対応する部分として政令で定めるところにより計算した金額を加算した金額とする。